最近よくこんな質問を受けます。

「外国にある財産には相続税も贈与税もかかりませんよね?」

答えは

「大半の人はノー」

です。

ほとんどの人については、外国にある財産であろうが日本にある財産であろうが、もらった以上はその財産に対して日本の相続税や贈与税がかかってきます。

ただ、あくまでも「ほとんどの人については」ですので、外国にある財産に対して相続税や贈与税がかからない人も中にはいらっしゃいます。

相続税法では、

・国内国外問わず全ての財産が課税されてしまう人

・国内にあるものしか課税されない人

についても、きちんとした決まりを設けています。

今日はその決まりの中身、具体的には

「どんな人なら国内にある財産しか課税されずに済むのか」

について見ていきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

判断基準は「住んでいる場所」と「国籍」がどこか

では、どんな人なら国内にある財産しか課税されずに済むんでしょうか?

結論を言うと、亡くなった人や他人から財産をもらった人が

1:日本に住んでいない。

かつ、

2:日本国籍を持っている人については、財産をもらった人、あげた人のどちらも、相続や贈与の時点からさかのぼって10年以内に日本に住んでいた事実が無い。

または

3:日本国籍を持っていない人については、財産をあげた人が相続や贈与の時点からさかのぼって10年以内に日本に住んでいた事実が無い。

のどちらかに該当する

↑上の条件に当てはまる人だけが、国外にある財産は課税されず、国内にある財産のみの課税で済みます。

言い換えれば、これに当てはまらない↓こんな人

・日本に住んでいる人

・日本には住んでいないけど日本国籍を持っていて、日本に住んでいる人から財産をもらった人

・日本には住んでいないけど日本国籍を持っていて、過去10年のうちに財産をもらった人、あげた人のどちらかが日本に住んでいたことがある人

といった人については、たとえその財産が国外にあるものでも日本の相続税や贈与税がかかってきます。

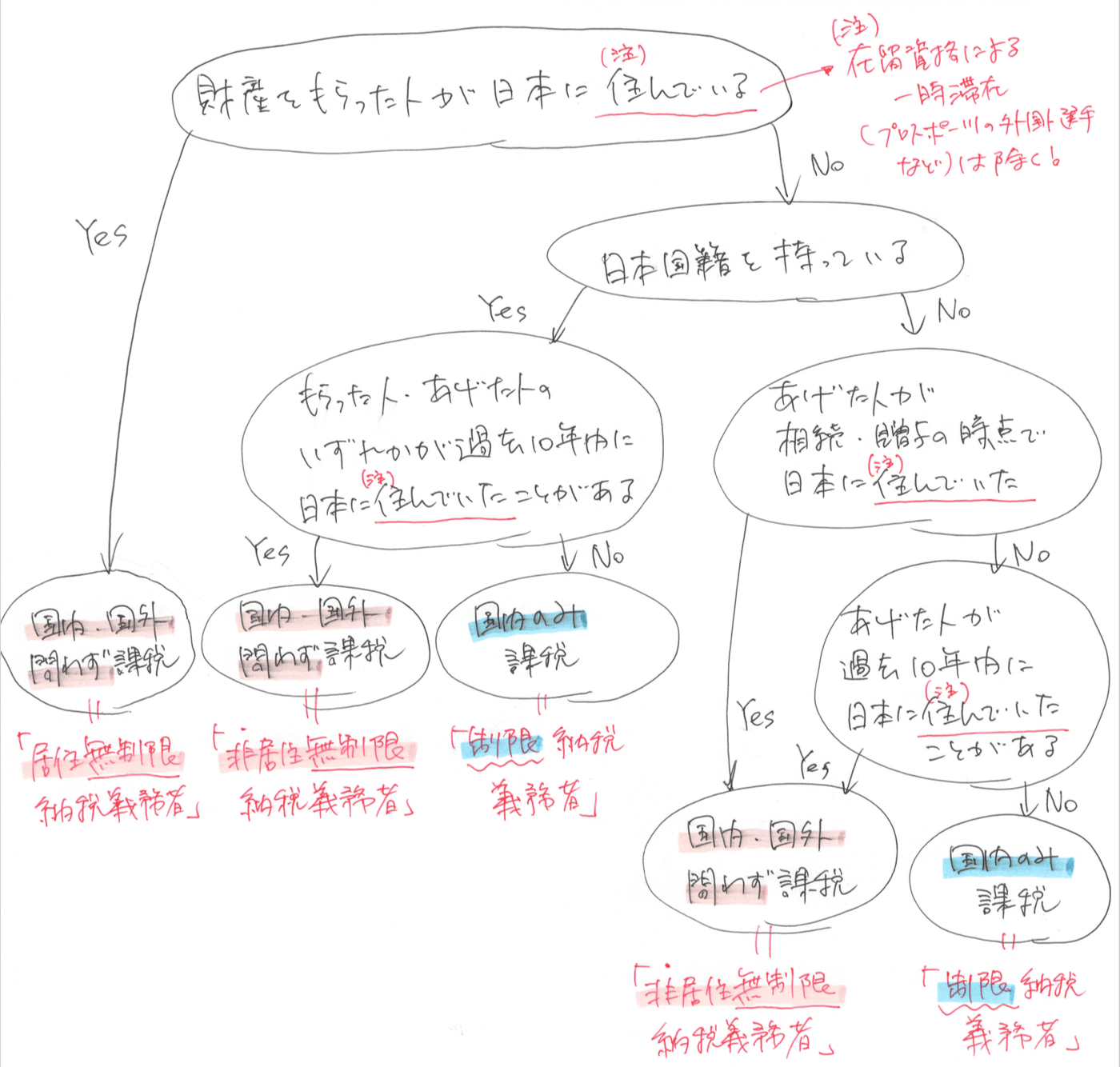

まとめるとこんなチャートが出来上がります。

(まさかの手書きです!(^^;)

汚い字で申し訳ございません…。

昔(税理士試験受験校講師時代)はこんな字でこんなチャートをよく板書していました。

(だからどやねんって話ですが。)

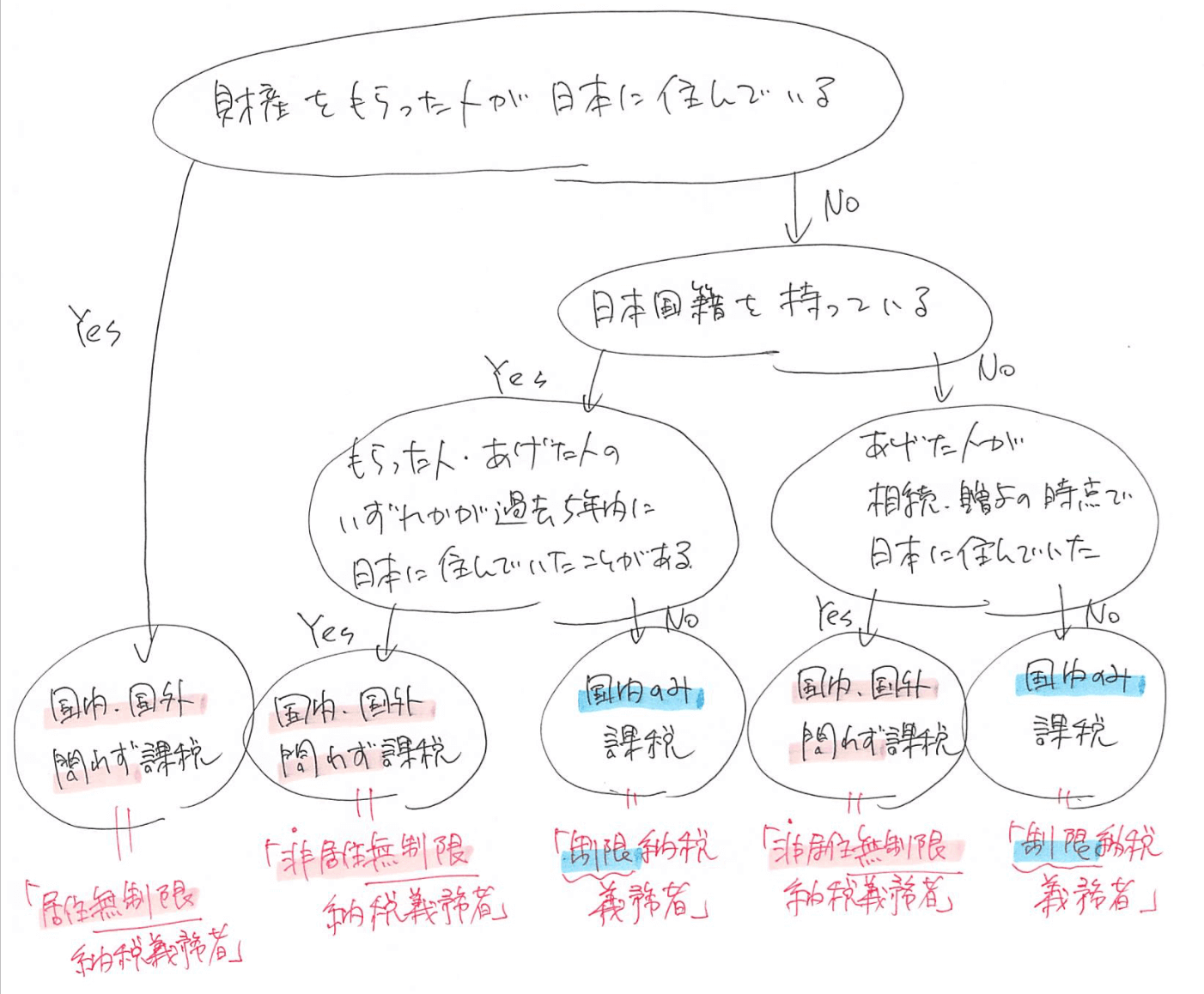

平成29年3月31日以前は「5年」でした

ちなみに、上述の取り扱いは、平成29年4月1日以後の死亡や贈与で適用されます。

平成29年3月31日以前はチャートで表すと↓こんな取り扱いになっていました。

細々としたところでいくつか変わっているので、上と下とで見比べてみてください(^^

一番の違いは、上のチャートでは「10年」となっている部分が「5年」となっているところ。

平成29年度の税制改正で、財産をあげた側・もらった側の日本に住んでいた期間の判定基準が5年から10年に延長されています。

関連記事【平成29年度税制改正】相続税・贈与税の注目ポイントは?

法律ではこんな言い回しになっています

あと、見にくいかもですが、

それぞれのチャートの一番下に赤い文字で

「居住無制限納税義務者」

とか

「非居住無制限納税義務者」

とか

「制限納税義務者」

なんて書いてありますが、これは法律上の納税義務者の名称です。

「居住無制限納税義務者」と「非居住無制限納税義務者」に該当すれば、国内国外問わず全ての財産が課税の対象になってしまいます。

一方、「制限納税義務者」に該当すれば、国内にある財産しか課税の対象になりません。

「居住無制限なんちゃら」とか「非居住無制限なんちゃら」とか、名称が長ったらしくてややこしいですが、

・日本に居住していて全ての財産に課税されるので「『居住』『無制限』納税義務者」

・日本には居住していないけど全ての財産に課税されるので「『非居住』『無制限』納税義務者」

・課税される財産が制限されるので「『制限』納税義務者」

そう押さえて頂ければ、イメージも付きやすいんじゃないでしょうか。

【余談】なぜこんなややこしいことになっているのか、それは…

ここで思いませんでした?

「なんで『居住無制限』と『非居住無制限』で呼び方を分けてんねん?

日本に住んでいようがいまいが課税される財産の範囲が一緒なら、まとめて『無制限納税義務者』でええやん!」

と。

(私は最初相続税法を勉強した時にこれを凄く思いました(^^;)

なぜこんなにわかりにくい言い回しをしているかというと、この規定が昔あった規定から2度の大きな変遷を経ているからなんです。

この規定、そもそもは、

・日本に住んでいる人は世界中にある財産全部が課税=「無制限納税義務者」

・外国に住んでいる人は国内財産だけ課税=「制限納税義務者」

という、とてもシンプルな形でした。

それが、この状態を利用して

「財産をもらう人を外国に移り住ませて、しかも財産も外国に移した上で多額の財産を贈与する」

という、あからさまな租税回避行為を行う人が出てきたので、それを封じるために

今日本に住んでいなくても、過去5年のうちに財産をもらった人、あげた人のどちらかが日本に住んでいたことがある人

についても、日本に住んでいる人同様、世界中にある財産を課税の対象にすることにしました。

(「非居住無制限納税義務者」はここで出てきた区分です。)

国民と国とのいたちごっこの産物

そう変えてからしばらくはそのままで来ていたんですが、今度は

「日本に住む祖父母が外国で生まれて国籍も外国を選択した孫に対して直接外国にある財産を贈与しても、孫は制限納税義務者に該当するので贈与税が課税できない」

というような状況が無視できなくなってきました。

そこで、4年前から

日本には住んでいなくて国籍も外国の人が、日本に住んでいる人から財産をもらった場合

についても非居住無制限納税義務者に該当することとして、外国にある財産であろうが課税できるようにしました。

そうして完成したのが今の形です。

税金を払う側と国とがいたちごっこを繰り返した結果、できてしまったのが今の規定だというわけなんです(^^;

こうして話している私自身も頭がこんがらがってきます。

ご理解頂けましたでしょうか…。

住んでいるかどうかは住所や居所が日本にあるかで判定します

ちなみに、「日本に住んでいるかいないか」は「住所や居所が日本にあるかないか」で判断します。

ここでの判定は形式ではなく「実質」で判断です。

たとえ住所が外国のままでも、日本でホテル住まいをしていたりなど生活の本拠が日本にあると認められる方は「日本に住んでいる」と判断されますので要注意です。

まとめ

というわけで、ここまで長々と

「外国にある財産でも日本の相続税や贈与税が課税されてしまう人とそうでない人の違い」

を見てきました。

基本は財産をもらった人が日本に住んでいるのかどうかで判定です。

日本に住んでいれば、その時点で、国内国外問わず世界中にある財産が課税の対象になります。

ただ、もし日本に住んでいなければ、あとは、もらった人の国籍や財産をあげた人の住んでいた場所で判断します。

「国内にある財産しか課税されない人」は極めて限定的な人に限られるんだということがお分かり頂けたのではないかと思います!

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)