贈与税には、通常の贈与税の計算(以下「暦年課税」と言います)のほか、相続時精算課税という特例的な計算方法があります。

この記事では、その「相続時精算課税」というものについて、

- 制度の概要

- 相続時精算課税を選べる人

- 相続時精算課税を選んだ場合の贈与税と相続税の計算方法

- 相続時精算課税を選ぶにあたっての注意点(デメリット)

- 相続時精算課税を選ぶために必要な手続き

-

相続時精算課税と暦年課税の違い

といった点について詳しく解説していきます!

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

相続時精算課税制度とは?【ザックリ言うと】

まずは「相続時精算課税ってなんぞや?」というところザックリと解説しちゃいます。

相続時精算課税とは、その名のとおり、

「(将来やってくる)相続時(に生前に払っていた贈与税を)精算(することを前提に贈与税を)課税(しますよ!)」

という制度です。

そもそも、贈与税というのは、相続税だけでは追いきれない生前贈与を捕まえるために設けられた税金であるといわれていて、

「贈与税は相続税の補完税である」という関係性を持っています。

この贈与税と相続税の結びつきをもっと強めちゃえ!ということで創設されたのが相続時精算課税制度です。

これで計算をする場合、

-

贈与税はあくまでも仮払いに過ぎない

-

将来必ず発生する相続時(対象の贈与者が亡くなった時点)に、遺された遺産と引っくるめて、全て相続税で再計算される

という位置付けになりますし、

ことになります。

「相続時精算課税を選ぶ」ということは、

「今後、対象となる贈与者(財産をあげた人)&受贈者(財産をもらった人)間の財産の移転については、全てこの流れに乗せることを選ぶ」ということです。

相続時精算課税を選べる人

上でしれっと「相続時精算課税を選ぶ」と書きましたが、この制度は自ら選択しなければ受けることができません。

(必要な手続きについては後述)

また、この制度は誰でも選べるものではありません。

あくまでも「将来の相続時に精算することを前提とした制度」なので、選べるのは

- 贈与した年の1月1日現在で(注1)60歳以上の父母や祖父母から

-

同年1月1日現在で(注2)18歳以上の(注3)子や孫が

(注1) あげた&もらった財産が住宅取得資金の場合は60歳未満でもOK

(注2) 成人年齢引き下げ前は20歳以上でした

(注3) 細かく言うと、「贈与者の直系卑属(子や孫)である推定相続人または孫」

贈与を受けた場合のみです。

1対1の贈与のみ有効。「両親の分をまとめて」は不可!

勘違いしやすいのが、この制度はあくまでも1対1の贈与のみ有効だ、という点です。

たとえば、1人の人が両親(父と母)からの贈与の両方についてこの制度を受けたい場合には、

- 父から自分への贈与について相続時精算課税を選択

→父の死亡時に父からの贈与が相続税で精算される -

母から自分への贈与について相続時精算課税を選択

→母の死亡時に母からの贈与が相続税で精算される

と、それぞれからの贈与について相続時精算課税を選ぶ必要があります。

だけでは不十分で、誰からの贈与について相続時精算課税を受けるのかもちゃんと決める必要がある点に注意です!

相続時精算課税の計算方法

では、相続時精算課税を受けた場合にはどんな計算をやっていくんでしょうか?

- 生前に財産をもらったとき=贈与税の計算

-

対象の贈与者が亡くなったとき=相続税の計算

それぞれの時点での計算方法を見ていきましょう。

贈与税の計算【贈与時】

相続時精算課税を選択した場合、あくまでも「仮払い」に過ぎなくなる贈与税。

その税額は↓こんな算式で計算します。

(その年中の贈与者ごとの贈与税の課税価格-(注1)基礎控除-(注2)特別控除)×20%

(注1) 基礎控除は最大110万円(2024年(令和6年)分の贈与より適用)

(注2) 特別控除は同じ贈与者からの贈与につき、一生で最大2,500万円。

(=過去に控除した金額がある場合はその金額を除いた残額しか引けない)

この算式を、対象の贈与者が異なるごとに組んでいきます。

通常の贈与である暦年課税とは

- 一生で合計2,500万円を超えて財産をもらわない限り贈与税はかからない

-

もし超えても税率は一律20%でOK。

という2点が大きく違います。

あくまでも仮払いなので、計算方法もなるべくシンプルに、という仕組みです。

暦年課税の計算方法の詳細は「他人からお金をもらうと贈与税がかかります【贈与税の基礎知識】」という記事をご覧ください。

相続税の計算【相続開始時】

また、相続時精算課税を選択した場合には、

将来対象の贈与者が亡くなった時点で必ず相続税の計算をする必要が出てきます。

相続時精算課税の適用がある場合に、相続税の計算が通常とどう変わるのかをピックアップすると、

- 精算贈与でもらっていた財産のうち、

2023年以前は「そのすべて」、2024年以降は「各年において基礎控除を超える金額」を相続税の課税価格に足して相続税を計算する - 精算贈与で払っていた贈与税がある場合、その金額を❶で求めた相続税額から引く

-

❷で引ききれない金額がある場合、その金額が還付される

仮払いとして処理していた生前の贈与財産を遺産に含めて相続税を計算します。

また、贈与税はあくまでも仮払いなので、その分は相続税の計算上全額引いてくれますし、引ききれない金額が残った場合はその分を返してくれます。

ただ、たとえ相続税額はゼロでも、生前に贈与税を払っていたのであれば、相続税の申告をすることによってその全額が還付されます。

このように、贈与時と相続時、それぞれで特有の計算をすることにより、

贈与税と相続税という2つの税金を完全に1つのものにしちゃおう!というのが相続時精算課税の計算の大きな特徴です。

相続時精算課税の注意点(デメリット)

ここまでを読んで

と感じた方もいるかもしれませんが、

相続時精算課税は選ぶにあたって頭に入れておくべき注意点(=デメリット?)がいくつかあります。

贈与時の価値相当額で相続税が計算される

まずは上の章の相続税の計算でのお話です。

精算贈与でもらっていた財産を相続税の課税価格に足す場合、

その金額は、相続時ではなく贈与時のその財産の価額(=価値相当額)となります。

これが何を意味しているのかといえば、

-

たとえ相続時に大幅に値下がりしていようが、足すのはあくまでも贈与時の値段となる

-

使い込んだり火事で燃えたりして相続時にその財産が無くなっていようが、その財産があるものとして、贈与時の値段で足される

し、もっと言うと、

ことになります。

つまり、相続時精算課税を選んだ場合は少なくとも将来値下がりしそうな財産の贈与は避けた方が無難ですよ、ということです。

(株式や不動産はリスクが高いです)

詳しい内容は「相続税と贈与税は2024年からこう変わった!改正点を徹底解説」という別記事をご覧ください。(クリックで該当箇所に直接飛びます)

1度選択したら撤回できない

あと、この制度は1度選んだら撤回できません。

1度選択したら、対象となる贈与者からのそれ以後の贈与はその贈与者が亡くなるまで永久に精算贈与で贈与税を計算します。

と思っても、途中で撤回はできないので要注意です!

選択後は1円であっても贈与税の申告が必要(→税制改正でほぼ解消)

また、この制度を選んだ場合、

たとえ1円であっても、対象の贈与者から財産をもらった場合は毎年必ず贈与税の申告が必要でした。

ただ、これに関しては、2024年(令和6年)以降暦年課税と同じ基礎控除(最大110万円)が創設されたため、

現在はほぼ解消されていると言って良いと思います。

(もちろん、2023年以前の贈与には基礎控除の適用はないので、「してない」という方はお忘れ無く。)

2024年以降の改正についての詳しい内容は「相続税と贈与税は2024年からこう変わった!改正点を徹底解説」という記事をご覧ください。

(クリックで該当箇所に直接飛びます)

2,500万円まで無税で済むのは贈与税だけ。その他の移転費用は普通にかかる

最後に、最大2,500万円の特別控除が受けられるのは贈与税の計算だけです。

贈与であることには変わりないので、贈与に伴い発生する財産の移転費用、たとえば、

- 不動産を贈与した場合にかかる登記費用や不動産取得税

-

株式を贈与した場合にかかる名義変更手数料など

は普通にかかってきますのでここも要注意です。

1つ目の注意点も合わせて考えると、不動産の贈与はやっぱりこの制度には不向きな印象ですね。

相続時精算課税を初めて受ける場合の手続き

以下、ガラッと話を変えて、今度は相続時精算課税を受けるために必要な手続きの紹介です。

相続時精算課税を選択したい場合、

- 選択したい最初の年の翌年2月1日〜3月15日の間(贈与税の申告書の提出期限まで)に

- 受贈者(財産をもらって精算贈与の適用を受ける人)の住所地を所轄する税務署に

-

「相続時精算課税選択届出書」を参考資料(受贈者の戸籍謄本など)とともに提出する

必要があります。

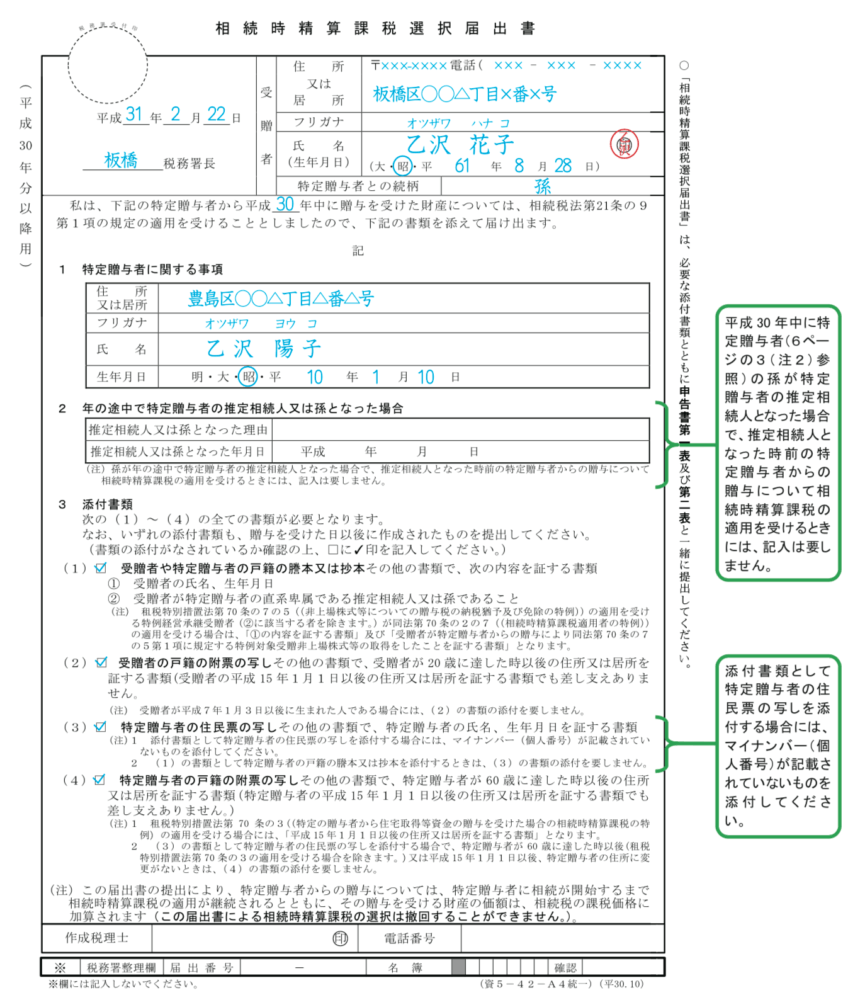

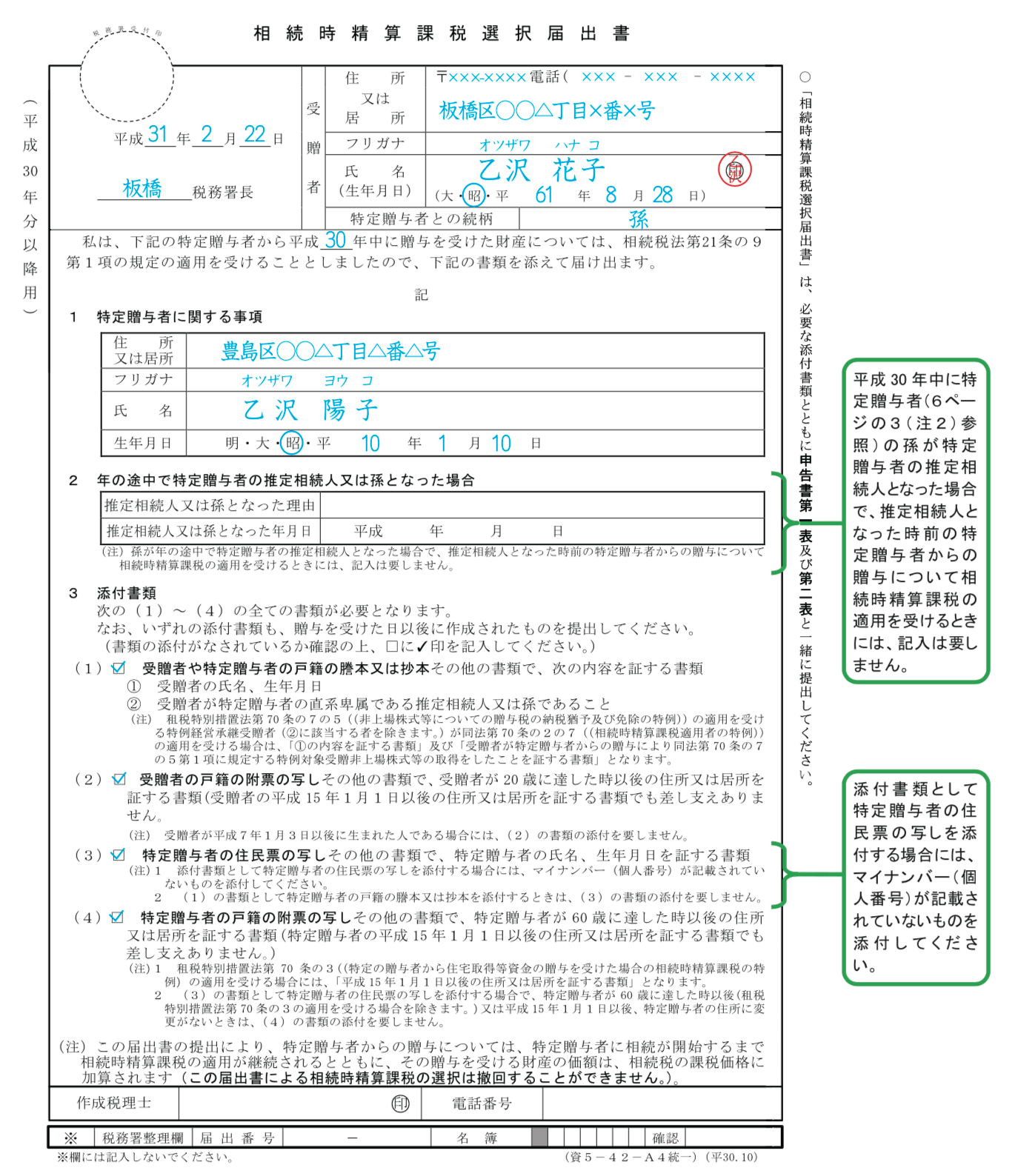

相続時精算課税選択届出書

「相続時精算課税選択届出書」は

「自分はこの人からの贈与について精算課税を選択するよ!」

という意思を税務署に伝えるための書類で、↓こんな見た目をしています。

(以下すべて国税庁「平成30年分贈与税の申告のしかた」PDFよりスクリーンショット抜粋)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/zoyo/tebiki2016/pdf/27.pdf

受贈者の戸籍謄本などの一定の書類

また、「受贈者の戸籍謄本などの一定の書類」については、以下の要件を満たすものが必要です。

-

受贈者(もらう側)の氏名、生年月日、受贈者が贈与者(あげる側)の推定相続人である子または孫であることを証するもの

※以前は受贈者の戸籍の附票や贈与者の住民票の写しも必要でしたが、

マイナンバー制度の導入に伴い、令和2年分からこれらの書類は提出不要となっています。

No.4304 相続時精算課税を選択する贈与税の申告書に添付する書類|国税庁

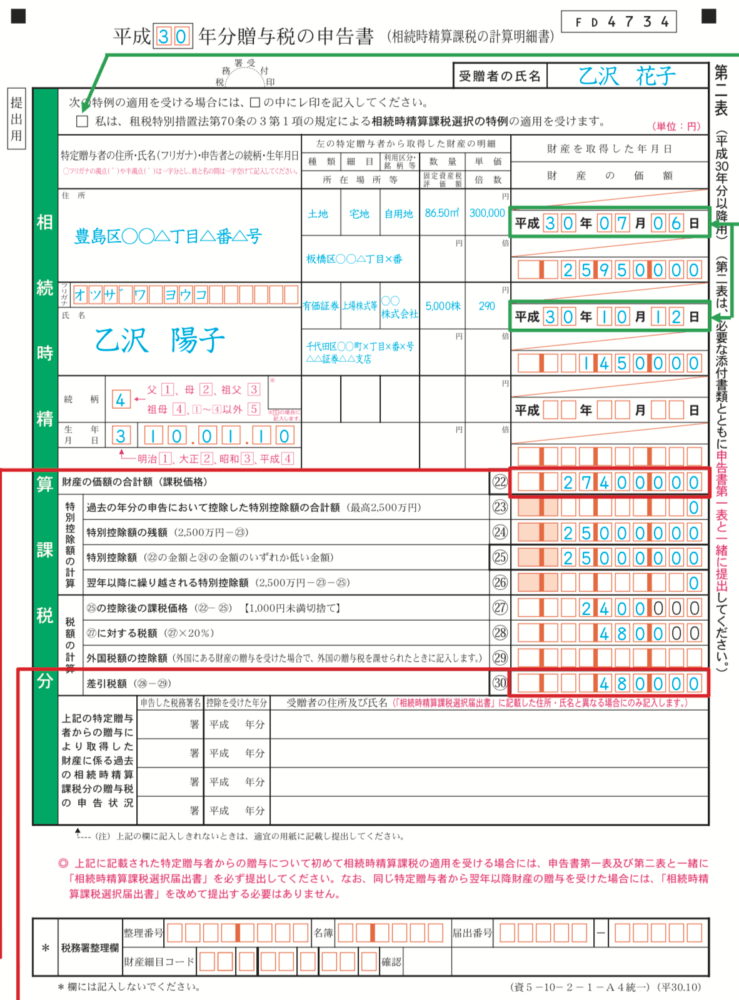

精算贈与は贈与税の申告書第二表で計算します

ちなみに、相続時精算課税で贈与税を計算する場合、贈与税の申告書は↓第二表を使います。

再度の注意ですが、

相続時精算課税選択届出書を贈与税の申告書の提出期限(贈与年の翌年3/15)までに出さなければその年から相続時精算課税を受けることはできないので、遅れないように気をつけましょう!

2,500万円の特別控除は期限内に申告しなければ受けることができない【適用2年目以降】

なお、贈与税の申告書の提出期限(贈与年の翌年3/15)を意識しなければいけないのは精算贈与適用2年目以降も同じです。

というのも。

贈与税の計算で受けられる最大2,500万円の特別控除は、

贈与税の申告期限までに贈与税の申告をしなければ受けることができないからです。

2,500万円の枠がまだ余っているとした場合、

申告するのが期限内か後かで↓こんな感じで税額に差が出ちゃうので注意が必要です。

【2023年中(基礎控除110万円適用前)に1,000,000円の現金をもらった場合の精算贈与の税額】

- 申告を2024年3月15日まで(申告期限内)にする場合

1,000,000円-1,000,000円(特別控除)=0 -

申告を2024年3月16日以降(申告期限後)にする場合

1,000,000円×20%=200,000円

精算贈与による贈与税は所詮仮払いとはいえ、期限を遅れると結構な負担が生じます。

ここは気をつけておきたいところです。

【相続時精算課税制度のまとめ】暦年課税との違いは?

以上、ここまで、「相続時精算課税制度とは?」をテーマに、制度の内容や注意点、必要な手続きなどを一気に紹介してきました。

最後に、この記事の内容をまとめる形で暦年課税と精算課税の違いを表にしておきます。

(スマホでご覧の方は横にスクロールさせて見てください)

| 暦年課税 | 精算課税 | |

| 対象 | 受贈者1人対多数 | 受贈者1人対贈与者1人 |

| 税率 | かわる (特例と一般の2種類) |

一律20% |

| ここまではかからない | 年間110万円 | 年間110万円(2024年以降のみ)+ 贈与者1人につき 一生で2,500万円 |

| 1円しかもらわなかったら? | 申告は不要 | 贈与年が2023年以前なら申告必要 |

| 受けるための手続き | 特例税率のみ書類の添付が必要 | 必要 |

| 相続税の課税価格へ 加算されるのは |

最大過去7年間の贈与財産 (4〜7年前は合計100万円超の金額)のみ |

時期を問わず、 全額(2023年以前)または 年間110万円を超える金額(2024年以降)をすべて加算 |

| 相続税額から引ききれなかった 贈与税額 |

足切りされて終わり (還付なし) |

全額が還付される |

該当箇所にリンクを貼っているので、見直したい点はリンクを辿って確認していただければと思います(^^

No.4103 相続時精算課税の選択|国税庁

【関連記事】

- 暦年課税の贈与税について解説しています。

他人からお金をもらうと贈与税がかかります【贈与税の基礎知識】 - 暦年課税で適用される税率は2種類あります。

贈与税の2つの税率・特例贈与財産と一般贈与財産の違いとは - 贈与税は相続税の補完税といわれます。

贈与税が相続税の補完税とされる理由【相続税と贈与税の関係】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

ここの話は以下の別記事にて詳しく解説しています。

贈与税が相続税の補完税とされる理由【相続税と贈与税の関係】