この記事では、先日の「駐車場(雑種地)の相続税評価の方法とは【路線価・倍率】」という記事に続き駐車場用地の相続税の計算方法を掘り下げます。

前回の記事では駐車場用地の計算方法について、

- 駐車場用地は「宅地」ではなく「雑種地」という区分に入る。

-

ただ、都会にある駐車場用地の評価方法は宅地のソレとそれほど変わらない。

という2点を主に確認しました。

では、そんな駐車場用地を他人に賃貸していた場合はどう評価するんでしょうか。

建物の敷地(=宅地)のように貸宅地評価は可能なんでしょうか?

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

貸駐車場は貸宅地評価(借地権控除)はできません

冒頭で紹介した前回の記事では最後↓こんな締めくくりをしていました。

じゃあ、もし駐車場用地を他人に賃貸していた場合にはどう評価するんでしょう?

宅地と同じように、貸し手側は借地権部分を除いた残額だけを権利として持つ(貸宅地として評価ができる)と考えてOKなんでしょうか??

結論から言うと、もし駐車場用地を他人に賃貸していたとしても、その土地は貸宅地として評価することは出来ません。

なんせ、「宅地を貸している」から「貸宅地」なわけで、

駐車場用地は財産評価の定義上宅地ではなく雑種地ですから。

また、借地権についても、財産評価の定義上は「建物を建てるために宅地を借りた場合に借り手側に発生する権利」なので、

駐車場用地のように建物を建てない契約で土地を借りる場合には発生しません。

では、そんな駐車場用地を他人に賃貸している場合には引けるものは何も無いの?というと、あります。

ただしそれは無条件に、とはいきません。

貸地評価はどんな場合に可能?

駐車場用地を他人に賃貸していた場合に貸地として評価する上でまず着目すべき点は、

「その駐車場は自分で整備して貸しているのか、他人が整備したのか」

です。

そのどちらに該当するかによって、まずは貸地として評価できるのかできないのかが決まります。

自分で整備して貸している場合=貸地評価NG

土地の上にアスファルトなどの構築物を敷いて、各区画に仕切って、それぞれの区画別にドライバーに貸して、という作業を自分で行っている場合。

これは単に、「車を置かせてあげる」という自分が提供しているサービスについてお金をもらっているに過ぎないので、土地の賃貸借にはあたらず、貸地としては評価できません。

つまり、この場合、

「駐車場用地全体の権利を貸し手側が持つ=雑種地の評価額の100%が貸し手側の財産」

となります。

(これを「自用地評価」と呼んでいます。)

他人に貸して他人が駐車場を整備している場合=貸地評価OK!

一方、自分は他人に対して土地を貸しているだけで、駐車場として使うための設備投資は借り手側が全て行っているような場合には、土地自体を賃貸借していることになるので、貸地として評価できます。

↓こういう、業者が運営している100円パークなんかは通常こちらのケースでしょうか。

以上、まずは大前提として「そもそも貸地として評価できるのか?」を見ます。

そして、貸地として評価できる場合には、宅地のように借地権を引くことはできませんが、代わりに引けるものがあります。

それが「賃借権」と呼ばれる権利です。

貸地評価OKなら「賃借権」が引けます

「賃借権」とはその名のとおり、お金を払うことでモノを借りる権利です。

この賃借権は、借地権のように借り手側が持つ権利としてガッチリ法律(借地借家法)で守られているものでは無いので、それ自体は通常財産としては評価していきません。

(=借り手側が財産として評価することは無い)

ですので、この記事では貸し手側の評価方法だけを確認していきます。

貸し手側の評価方法は?

じゃあ、その貸し手側の権利はどう評価するんでしょうか?

算式を文章で表すとこうなります。

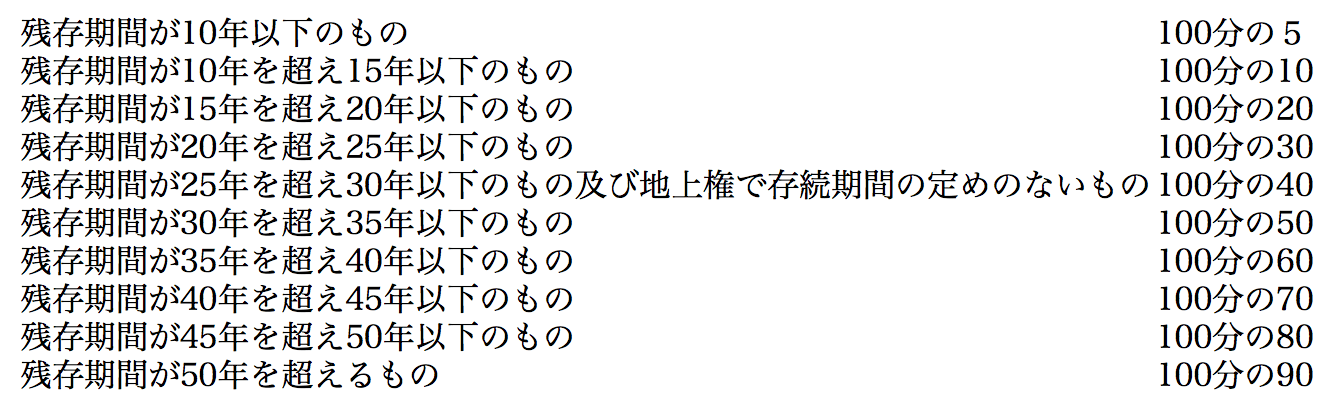

(1) 雑種地の自用地評価額-(雑種地の自用地評価額×(注1)契約の残存期間に応じる地上権の割合×1/2)

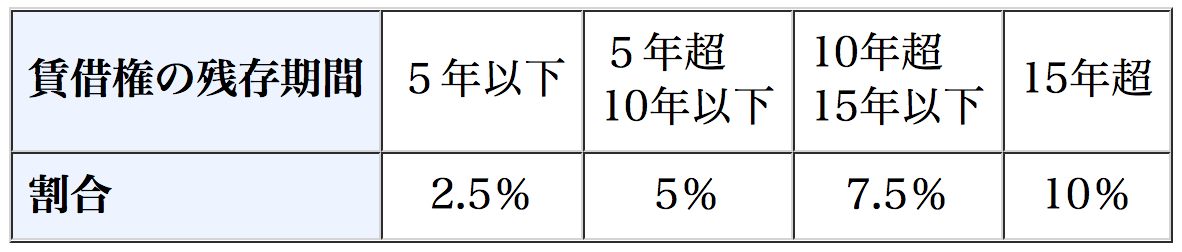

(2) 雑種地の自用地評価額×(1-(注2)契約の残存期間に応じる割合)

(3) (1)と(2)のいずれか低い金額

貸宅地の求め方が「宅地の更地の評価額×(1-借地権割合)」という算式1本だったのに比べると少しややこしいです。

具体的には?(といっても、ほとんど引けません…)

こういう場合は実際に数字を当てはめてみるに限りますよね!

【例】雑種地の自用地評価額が5,000万円、賃貸借契約の残存期間が3年の場合

(1) 50,000,000円-(50,000,000円×5%×1/2)=48,750,000円

(2) 50,000,000円×(1-2.5%)=48,750,000円

(3) (1)=(2) ∴48,750,000円

出てきた数字(4,875万円)は自用地評価額(5,000万円)とほとんど変わりません(^^;

そもそも借り手側の権利を評価しないぐらいなので、

引ける金額も借地権ほど大きくはない、というのがおわかり頂けたかと思います。

なお、上の算式での「賃貸借契約の残存期間」の判断基準ですが、原則は契約で決められた期間です。

ただし、実際の利用状況などから、契約期間の満了時にその契約が更新されることが明らかなときは、その期間も含めて考えます。

この辺の解釈は凄く難しくて、これについて税金を払う側と国とで争った判例もあります。

実際に計算する際には慎重な判断が必要です。

貸地である雑種地(貸駐車場)の相続税評価の方法まとめ

以上、この記事では駐車場用地(=雑種地)を貸し付けていた場合の貸し手側の評価方法を確認してみました。

もう一度ポイントをまとめると、

といったあたりです。

宅地(借地権)との違いを意識して押さえてみてください!

No.4627 貸駐車場として利用している土地の評価|国税庁

【関連記事】

- 駐車場(雑種地)の相続税評価の方法とは【路線価・倍率】

- 貸駐車場は要件を満たせば小規模宅地等の減額の対象です。その内容は「小規模宅地等の特例とは?制度の内容や要件をわかりやすく解説」をどうぞ

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます