建物を建てる目的で他人から土地を賃借した場合、

借り手はその土地に対して借地権という権利を持ちます。

この権利には相続税や贈与税がかかるので、

もし、亡くなった人が他人から土地を賃借していた場合には、借地権を1コの財産として計算する(=相続税評価額を出す)必要がでてきます。

この記事では、こうした場合の借り手・貸し手それぞれが持つ権利の相続税評価額の計算方法を解説します。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

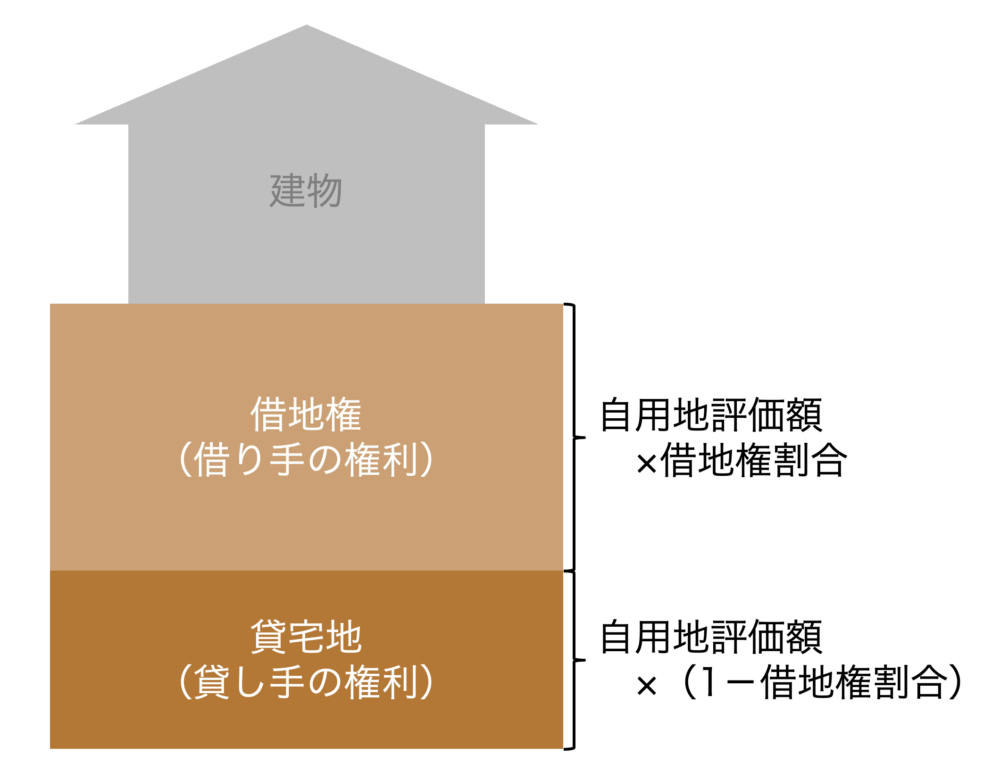

借地権=借り手の権利、貸宅地=貸し手の権利

本題(相続税評価額の計算方法)に入る前に、

まずは建物を建てる目的でor既に建物が建っている土地を賃貸借した場合の借り手・貸し手の権利関係とその名称を整理してみます。

冒頭で「借り手が持つ権利=借地権」について触れましたが、その法律上の定義は↓こうなっています。

第二条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 借地権 建物の所有を目的とする地上権又は土地の賃借権をいう。引用元:借地借家法第2条

というように、借地権とは、

-

建物が建っている土地(=以下「宅地」と呼びます)を賃借した場合に、借り手に発生する権利

のことを言います。

反対に、貸し手が宅地に対して持つこととなる権利のことを貸宅地(かしたくち)と呼びます。

- 借地権…宅地の賃貸借があった場合に借り手が持つ権利

-

貸宅地…宅地の賃貸借があった場合に貸し手が持つ権利

という違いをまずは押さえてください。

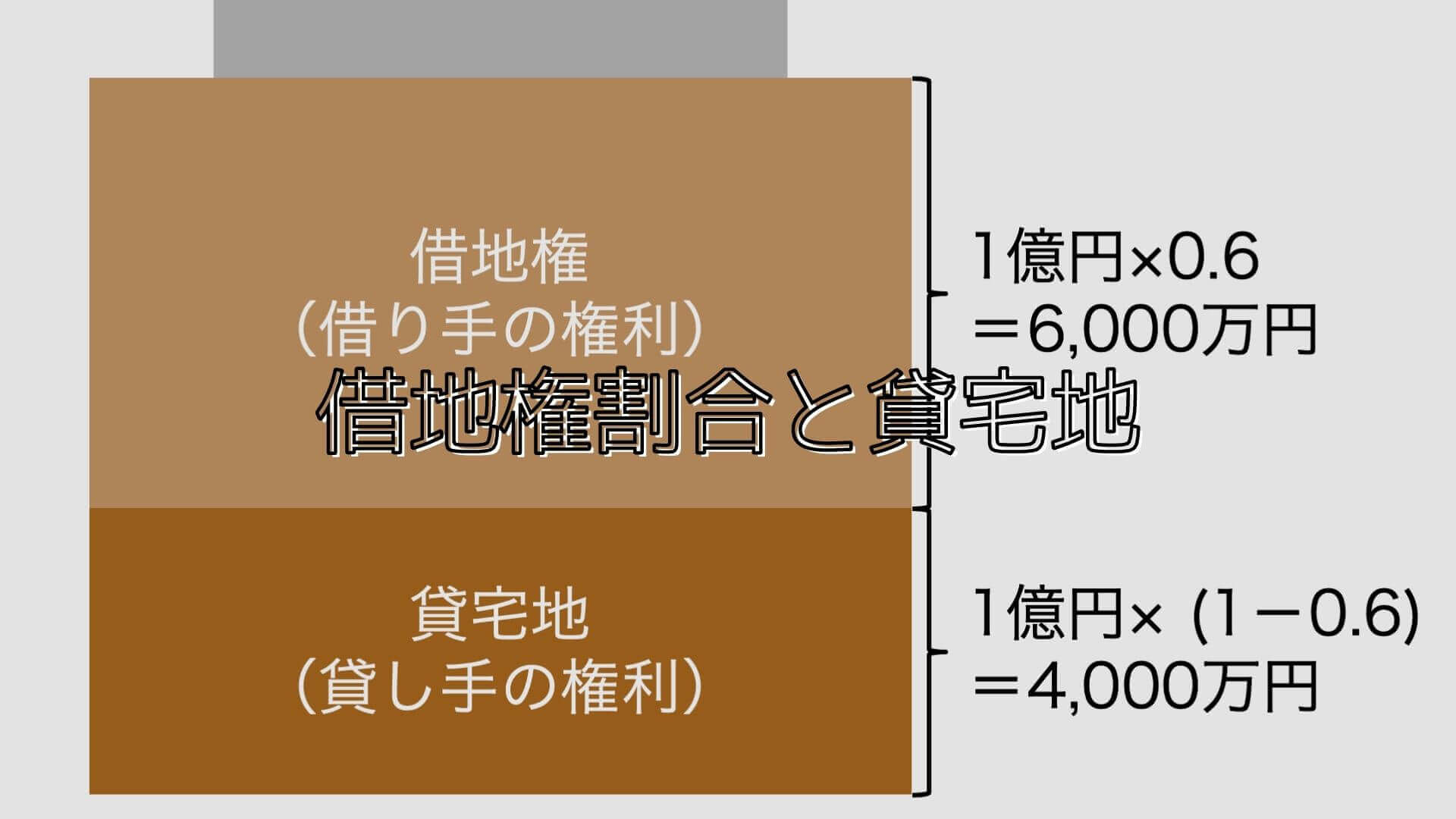

借地権と貸宅地の相続税評価額の計算方法

では、上を踏まえて、借地権(借り手の権利)と貸宅地(貸し手の権利)はそれぞれどのように計算するのでしょうか。

算式は以下のようになります。

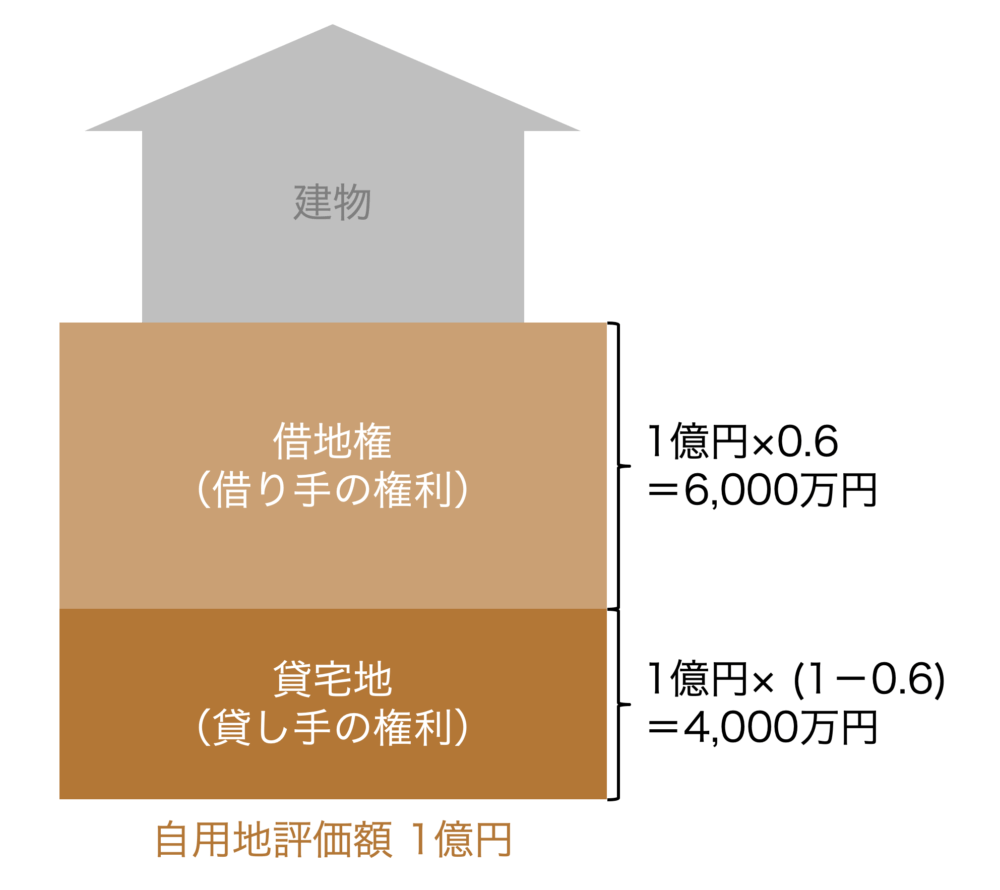

- 借地権…宅地の自用地評価額×借地権割合

-

貸宅地…宅地の自用地評価額×(1-借地権割合)

「自用地評価額=1人が100%権利を持っているとした場合の宅地の評価額」に対して、

借地権割合をかけたのが借地権、残りが貸宅地となります。

図にすると↓こうなります。

1つの宅地を借地権と貸宅地にそれぞれ分け合うイメージです。

数字に当てはめると?

上の算式を数字に当てはめてみましょう。

自用地評価額が1億円で借地権割合が60%の宅地の場合だと、

- 借地権…100,000,000円×0.6=60,000,000円

-

貸宅地…100,000,000円×(1-0.6)=40,000,000円

となります。

もし、亡くなった人が宅地を他人から賃借していれば6,000万円の借地権が相続財産となり、

逆に、亡くなった人が宅地を他人に賃貸していれば4,000万円の貸宅地が相続財産となります。

借地権割合は都会に行くほど高くなります

ちなみに、借地権割合は場所によってバラバラなので、

宅地がどこにあるのかによって、借り手と貸し手が持つ権利の割合もそれぞれ変わります。

通常、都会のど真ん中ほど高めで、田舎に行くほど低くなります。

(=都会に行くほど借り手の権利の割合が大きくなる、ということ。)

借地権割合の調べ方:路線価図や評価倍率表で確認できます

ではその借地権割合はどうやって調べれば良いのでしょうか?

借地権割合は、国税庁が毎年公表している路線価図や評価倍率表で確認できます。

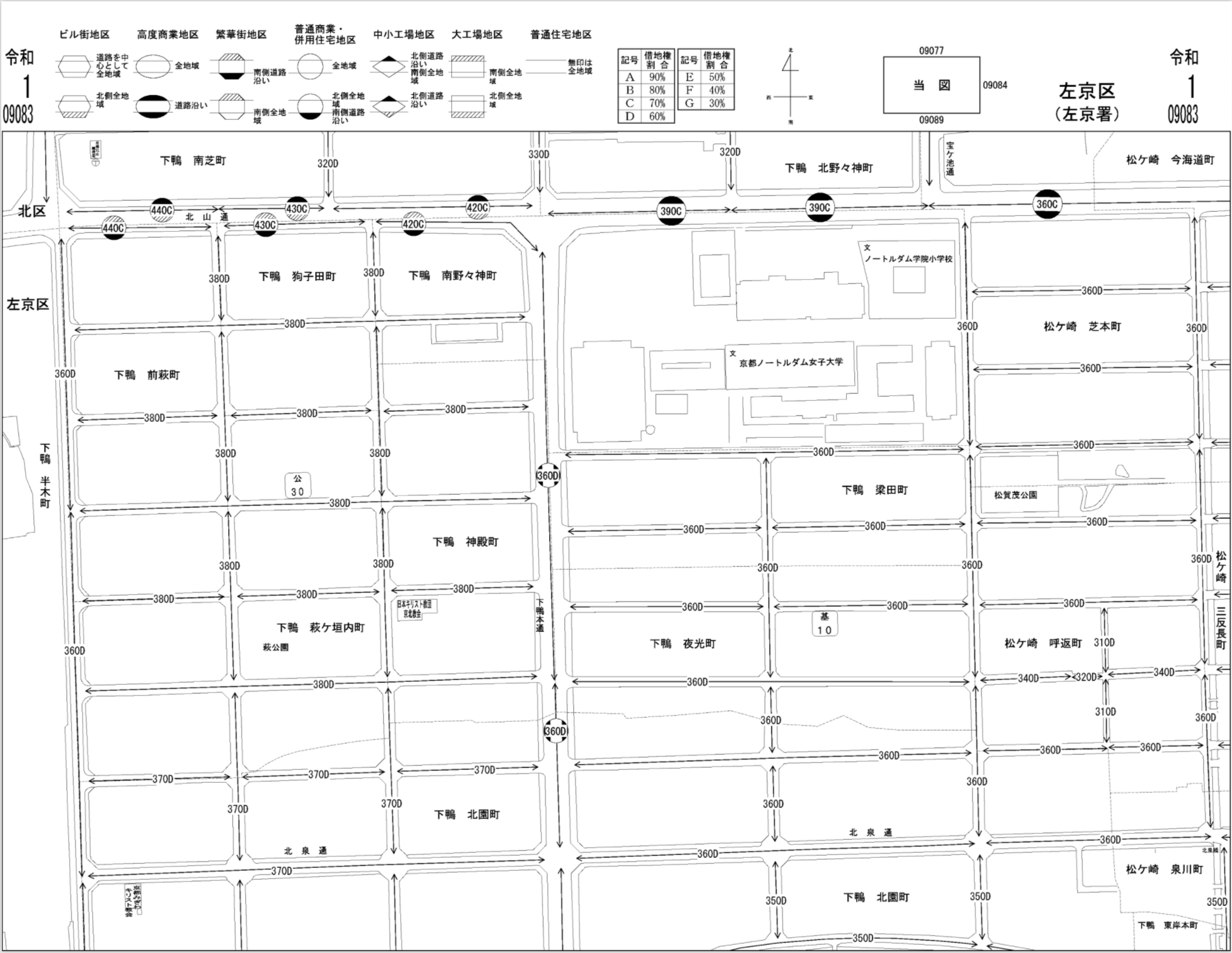

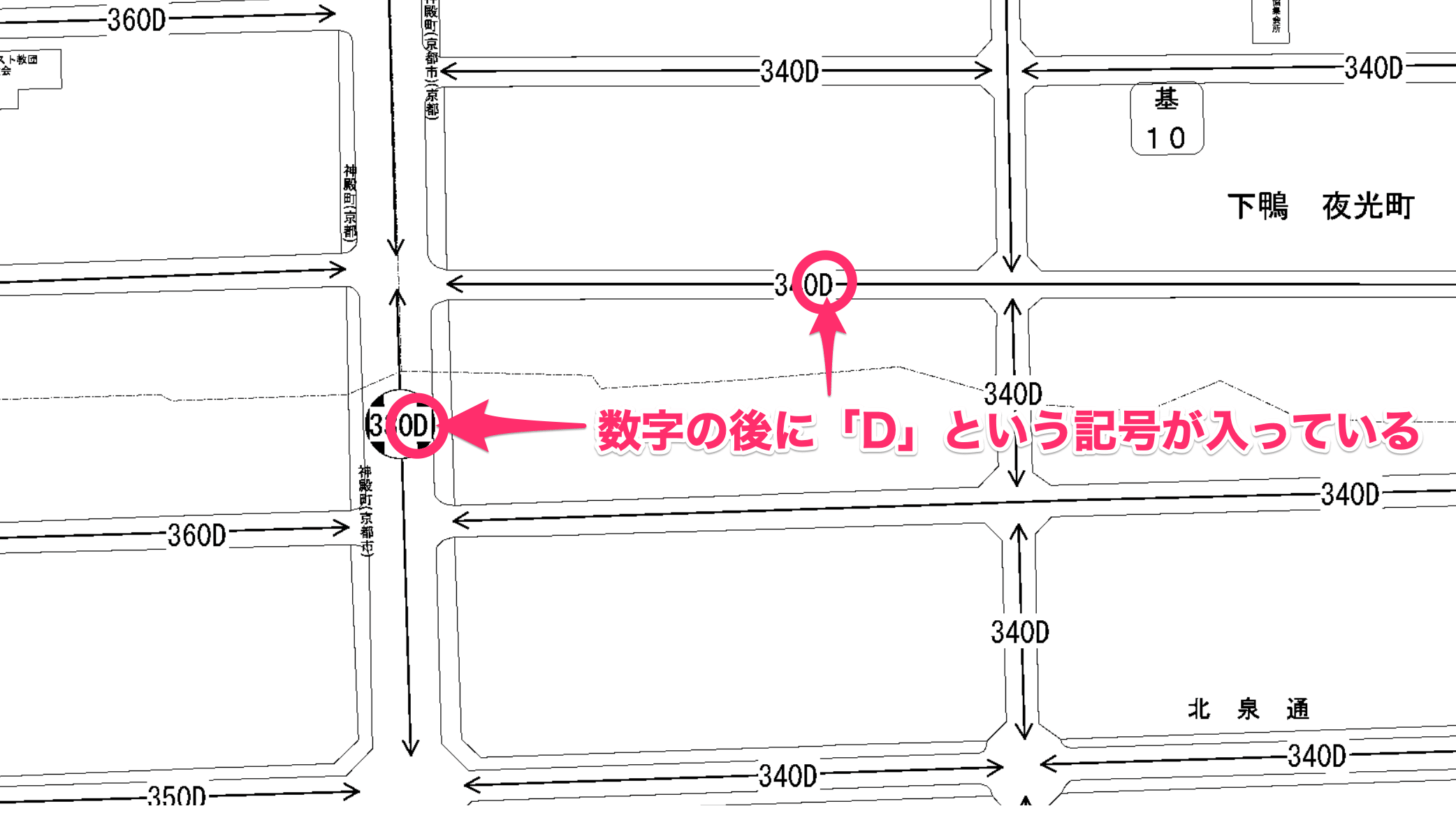

路線価図の場合

主に都市部の宅地で公開されている路線価図の場合、↓このように、数字(路線価)のうしろにアルファベットの記号がついています。

これらアルファベットの記号が、その路線に接する宅地の借地権割合を表しています。

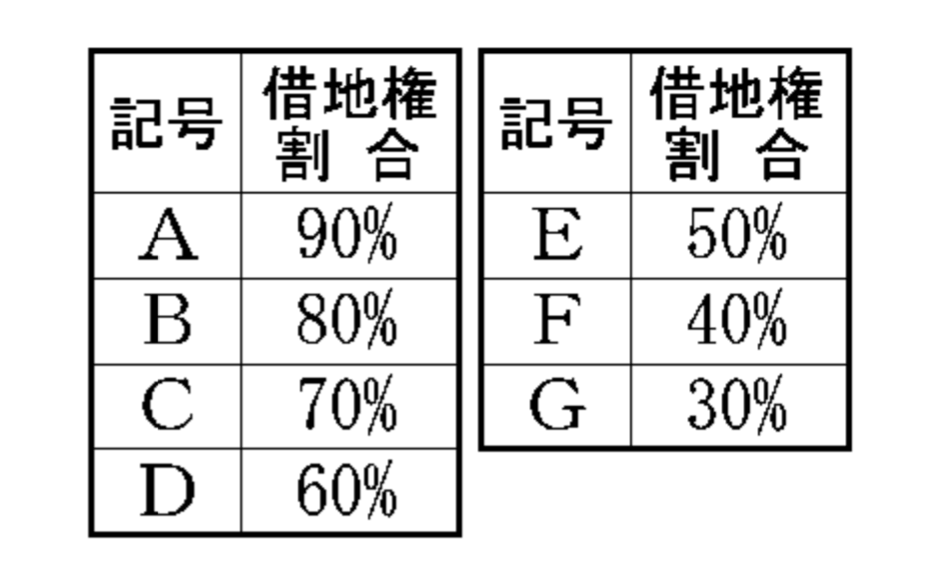

路線価図に載っている凡例↓を引用するとこんな感じです。

全部で7種類あって、Aが90%と最も高く、Gが30%と最も低くなっています。

上の路線価図の場合はDとなっているので、借地権割合は60%ですね。

借地権割合をはじめ、路線価図の詳しい見方は以下の記事で解説しています。

相続税路線価図の見方とは?数字や記号の意味を詳しく解説

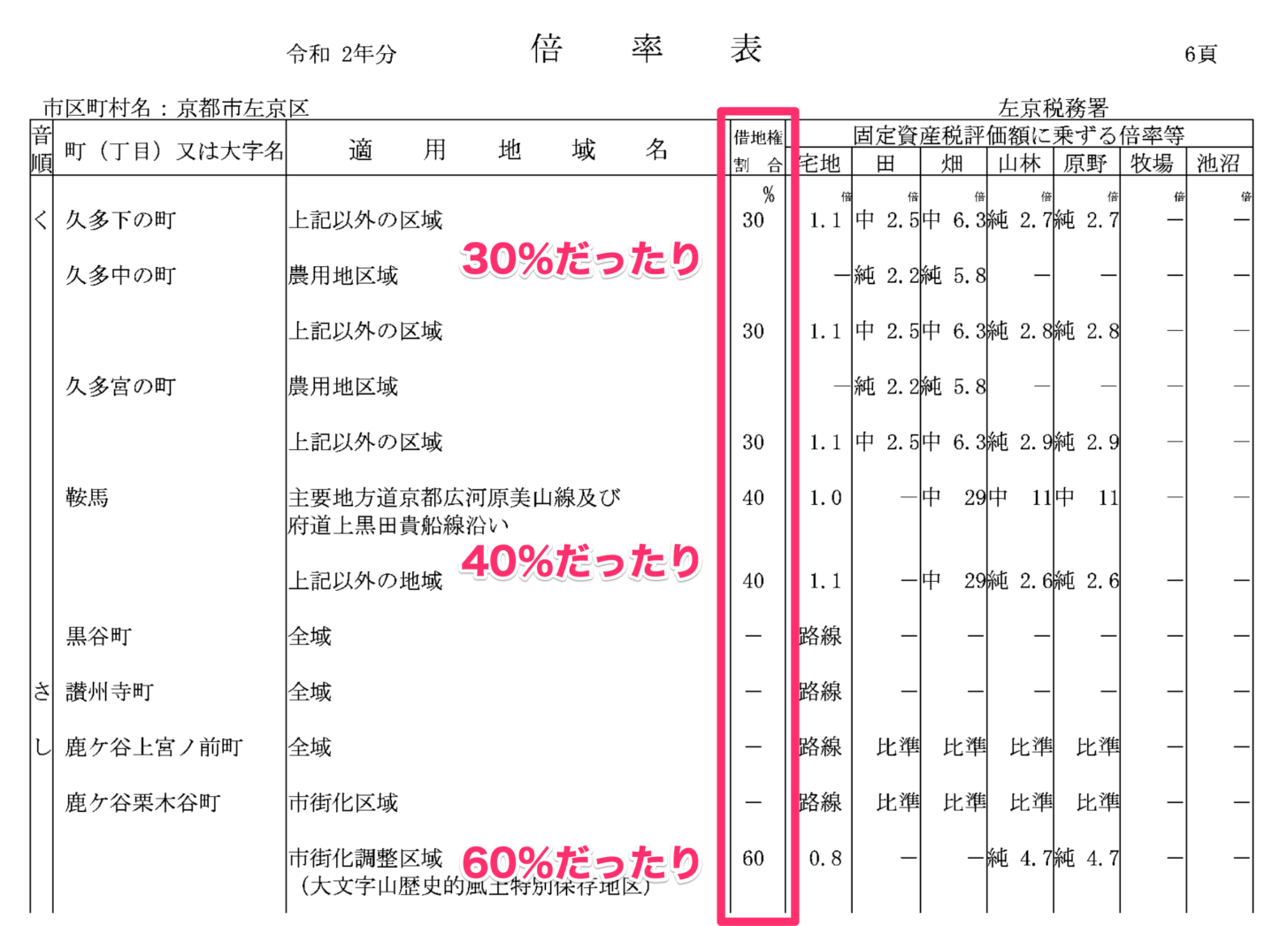

評価倍率表の場合

倍率表の場合、↓このように地域別に借地権割合が書かれています。

この表に宅地の所在地を照合すれば、知りたい借地権割合を探すことができます。

倍率表の見方や倍率方式での宅地の計算方法は以下の記事で解説しています。

相続税の倍率方式とは?倍率表の見方から計算方法まで徹底解説

借地権・貸宅地評価をしない場合

なお、今回見ている計算方法は、個人間で通常行われる宅地の貸し借り(≒いわゆる「普通借地権契約」)があった場合を前提としています。

もし、賃貸借契約の内容が普通借地権契約でない場合、具体的には、

- 定期借地権を設定している

No.4611 借地権の評価|国税庁 -

借地権に見合う額の権利金を支払っていない、地代が相場よりも低いなど

相当の地代を支払っている場合等の借地権等についての相続税及び贈与税の取扱いについて|国税庁

といった場合には、借り手、貸し手ともに、

この記事で紹介している方法よりも複雑な計算を行う可能性が出てきます。

どんな計算を行うかは、かなり専門性が高くなるのでこのブログでは省略します。

(気になる方は↑上で紹介している国税庁のページを見てみてください)

使用貸借契約(タダ貸し・タダ借り)の場合は?

また、個人間ではよく行われる、

権利金や地代の支払いが一切ない状態での宅地の貸し借り(=「使用貸借」と言います)についても、この記事で紹介している方法は使いません。

個人間で使用貸借契約で宅地の貸し借りが行われた場合、

- 借り手…一切の権利を持たない(借地権はゼロ)

-

貸し手…宅地の100%の権利を持つ(自用地評価額で計算する)

という形となります。

より詳しい話(どういう契約が使用貸借となるのか?その場合の権利の評価方法は?など)は「使用貸借とは?賃貸借との違いや相続税評価の方法を解説します」という記事で解説しています。

雑種地(駐車場など)の場合は?

さらに、この記事で紹介している借地権は建物を建てるために宅地を借りた場合に借り手に発生する権利です。

つまり、建物を建てない契約で土地を借りた場合(例:駐車場用地として使う場合など)には借地権は発生しません。

その場合、借り手・貸し手ともに借地権割合を使わず、それぞれの権利の評価を行う必要が出てきます。

その方法については「貸駐車場は貸宅地評価不可。借地権ではなく賃借権控除です」という記事で詳しく解説しています。

土地付き建物を賃貸した場合は?(貸家建付地)

最後に、自分が所有している土地付き建物(家屋や倉庫など)を他人に貸している場合。

この場合、土地については「貸家建付地」として、貸宅地とは違う計算方法を採ります。

また、借地権とは違い、借り手の権利は評価しません。

詳しい解説は「貸家建付地とは?賃貸している建物の敷地は評価減が可能です」という記事をご覧ください。

借地権と貸宅地の相続税評価額の計算方法まとめ

以上、この記事では、建物を建てる目的で宅地を賃貸借した場合の

借り手・貸し手それぞれの権利(借地権と貸宅地)の相続税評価額の計算方法を解説してきました。

評価算式をもう一度紹介すると、

- 借地権(借り手の権利)…宅地の自用地評価額×借地権割合

-

貸宅地(貸し手の権利)…宅地の自用地評価額×(1-借地権割合)

となり、宅地の自用地評価額(1人が100%権利を持っているとした場合の宅地の評価額)をそれぞれの権利で2つに割るイメージです。

算式自体は単純に見えますが、記事の後半でも紹介しているように、

この評価方法が使えない貸し借りのパターンもいろいろあります。

「ウチの場合は使えるの?」など、不安な場合はお近くの税理士にご相談されることをおすすめします。

【関連記事】

- 貸宅地や借地権は要件を満たせば「小規模宅地等の特例」の対象となります。

小規模宅地等の特例とは?制度の内容や要件をわかりやすく解説 - 相続税の路線価方式とは?市街地の宅地の評価方法を詳しく解説

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます