建物の敷地として使われている土地のことを「宅地」と呼びます。

この宅地が亡くなった人の遺産の中にあって、それにかかる相続税を計算する必要があるときは、

その宅地の相続税計算上の価値を計算する(=「評価する」と言います)必要があります。

そして、そのための方法には、

- 路線価方式

-

倍率方式

の2つがあります。

この記事では、これら2つの方法のうち、「路線価方式」について、どんな方法なのかなどを詳しく解説していきます!

以下、「相続税」は「贈与税」、「相続」は「贈与」に置き換えてご覧ください。

この記事を書いた人

過去に税理士試験の予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

相続税・贈与税に関するサービス

当ブログの運営目的は一般の方への正しい情報の提供であり、同業及びその周辺業者への業務指南やコンテンツ提供ではありません。

無断転載や無断使用(それと思しき閲覧中の行動を含む)に対しては以下のポリシーに基づき迅速かつ厳正に対処します。

当ブログの運営ポリシー

このページの目次

路線価方式=市街化区域内の宅地の相続税評価で使う

「路線価方式」というのは、主に市街化区域内(≒市街地の中)にある宅地を評価する際に用いる方法です。

路線価方式が適用されるエリアでは、

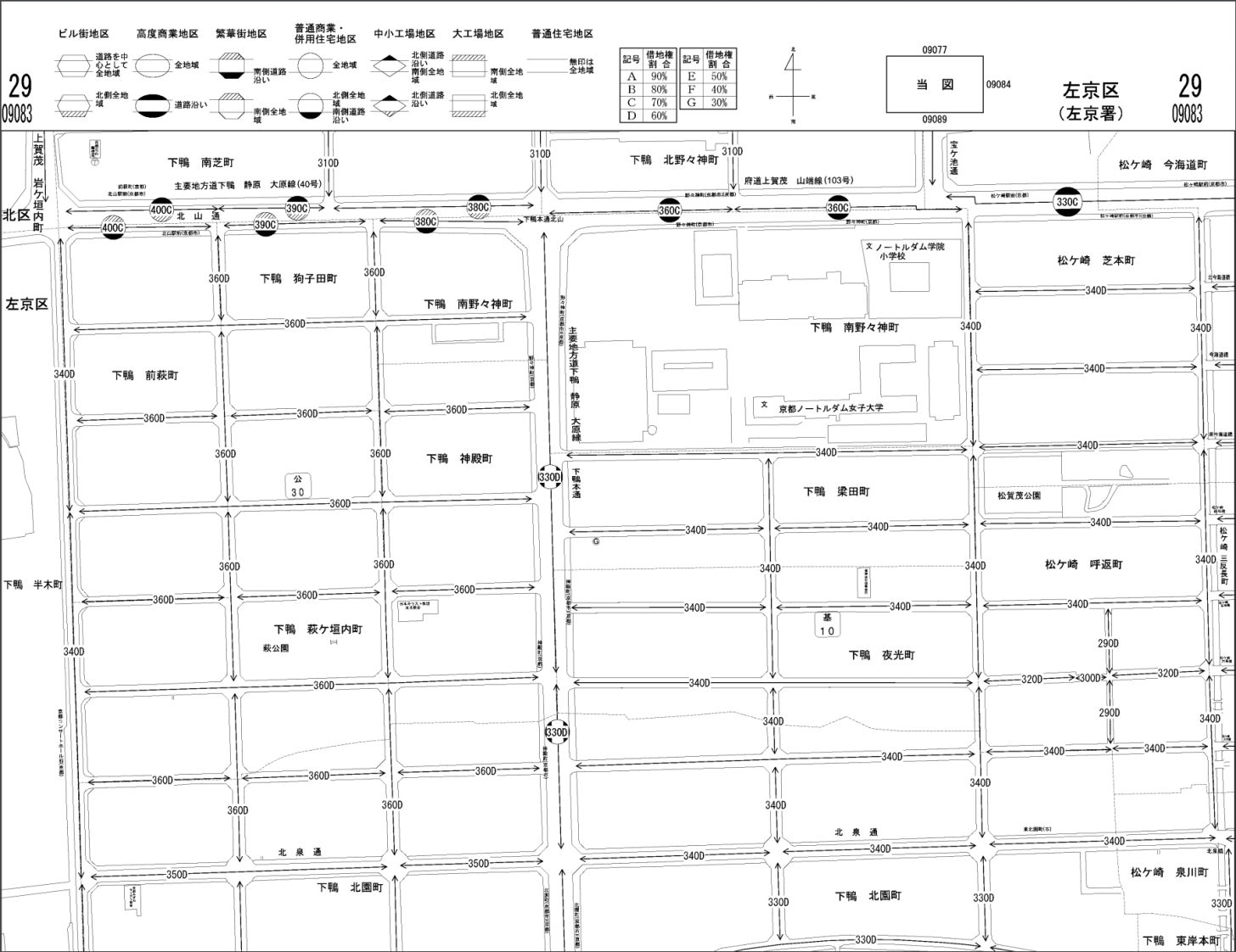

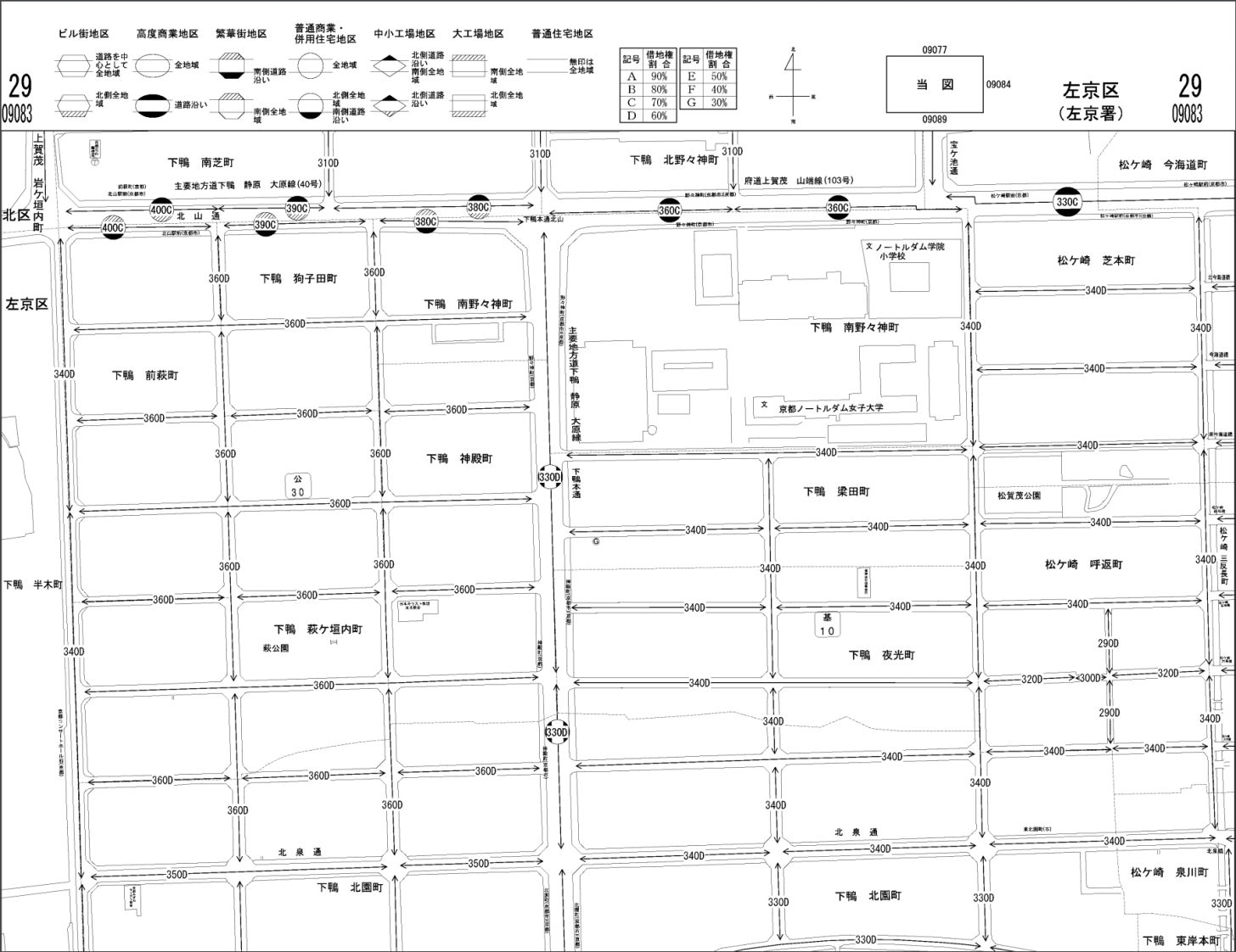

宅地が面している道路の1つ1つに「路線価」が設定されていて、↓このように、「路線価図」という形で公開されています。

これら路線価に様々な調整を加えて目的の宅地の評価額を計算しよう、というのが路線価方式です。

倍率方式との違い

一方、市街化調整区域など、市街化区域の外にある宅地の場合は別の計算方法である「倍率方式」で評価します。

倍率方式で評価する地域の場合、道路に路線価が設定されていないので路線価図はありません。

路線価方式の計算方法の基本パターン【一路線に面する場合】

では、路線価方式とはどんな計算をするのでしょうか?

基本的な算式は↓こうなります。

【路線価方式の基本算式】

宅地が面している道路の正面路線価×宅地の奥行距離に応じた奥行価格補正率×地積

- 評価しようとしている宅地が面している道路に付いている正面路線価(1㎡あたり)に

- 宅地の奥行距離に応じた奥行価格補正率をかけて

-

最後に宅地の面積(登記地積ではなく実際の面積)をかけます。

具体的には?

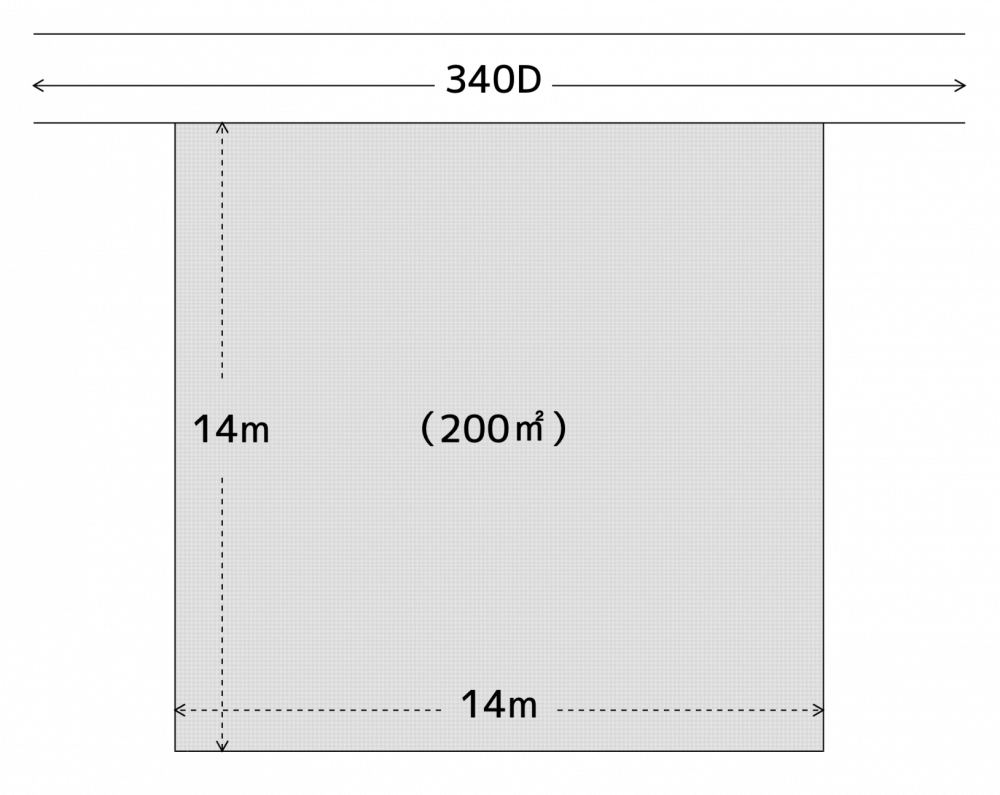

たとえば、↓こんな真四角の形をした宅地があるとします。

- 路線価340,000円の道路1本のみに面していて

- 閑静な住宅地にあって

- 土地の奥行距離が14mで

- それ以外の減価要因は特に無くて

-

地積が200㎡

だとした場合、路線価方式の算式は↓こうなります。

【具体例】

340,000円(正面路線価)×1.00(奥行価格補正率)×200㎡(地積)=68,000,000円

ここでのポイントは奥行価格補正率です。

これっていったい何なんでしょう?

奥行価格補正率とは?

奥行価格補正率とは、宅地の奥行距離に応じて適用されるもので、

- その宅地の奥行距離が

-

その宅地が所在する地区(住宅地、商業地、工業地など)の平均的な奥行距離に対して長いor短い場合に

路線価を下げる目的で存在します。

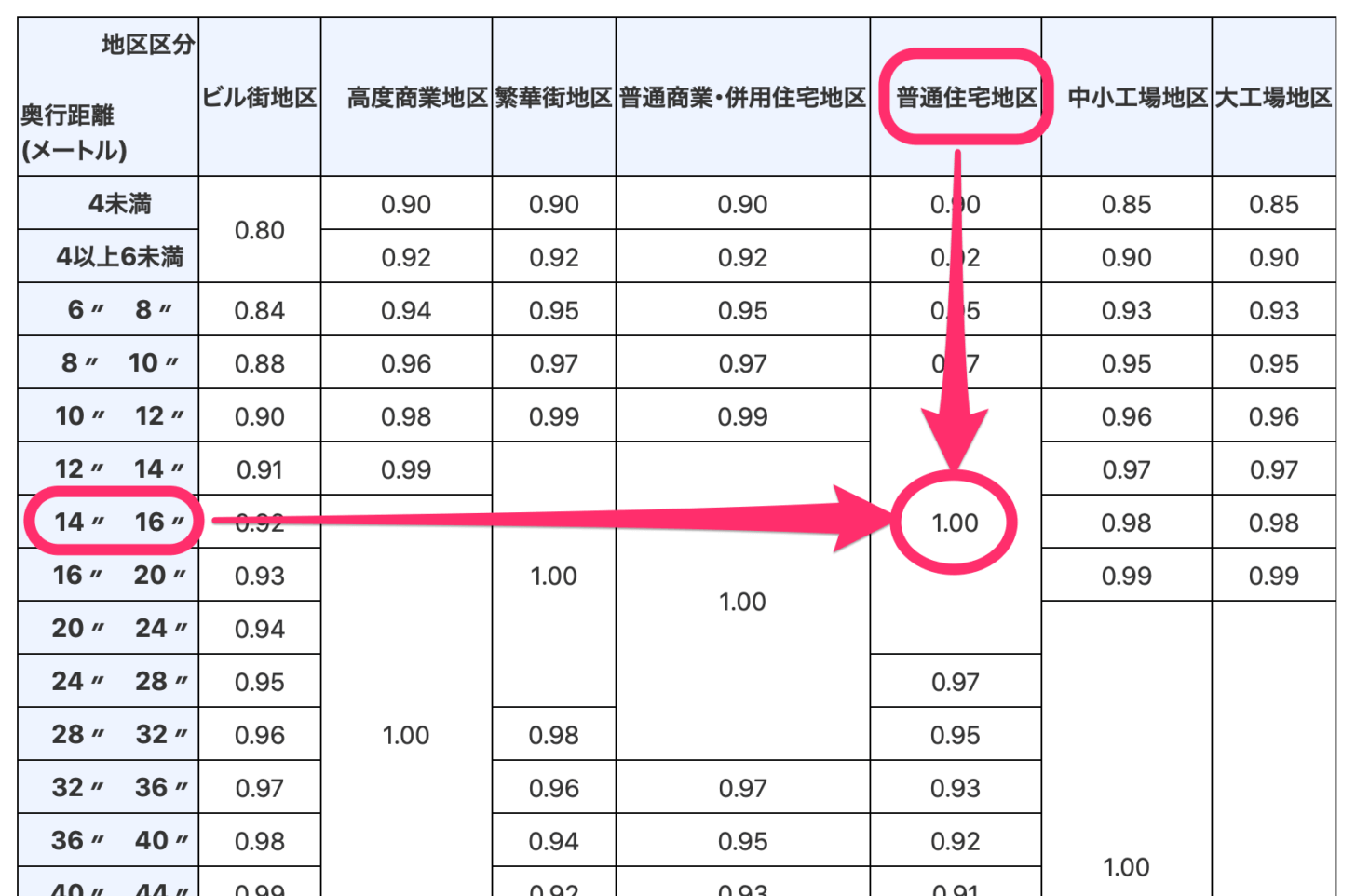

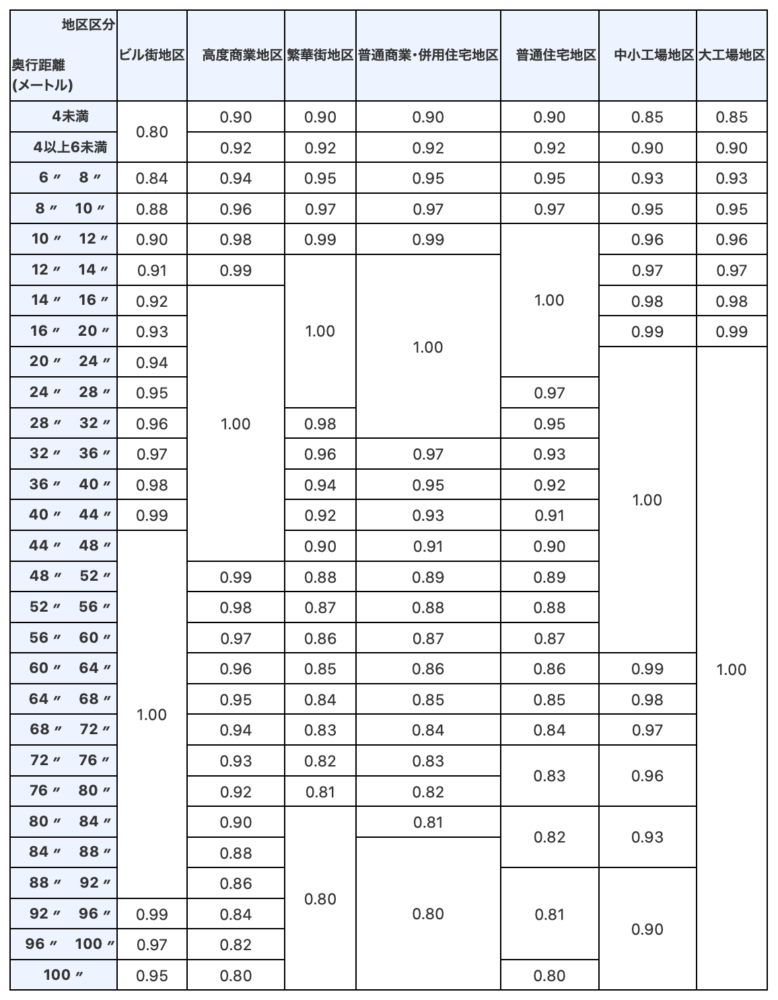

奥行価格補正率は国税庁から公表されています

奥行価格補正率は国税庁から公表されている「奥行価格補正率表」から拾います。

「奥行価格補正率表」は↓以下のページの1つ目に挙がっています。

奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正) |国税庁

閑静な住宅地(=普通住宅地区)で奥行距離が14mなら補正率は1.00となっています。

これを算式に使え!ということですね。

このように、どの補正率を拾うかは奥行距離と宅地が所在する場所(=地区区分)に応じて変わります。

上の具体例では奥行距離が14mでしたが、もし奥行距離が24mあれば、奥行価格補正率:0.97を乗じることになります。

(=宅地の評価額も3%下がります)

地区区分とは?

では、「地区区分」とはいったい何でしょうか?

路線価方式では、その土地の場所に応じて7つの地区区分を設けています。

「地区区分」というと難しく聞こえますが、ざっくり言うと、

「その土地が、主にどんな使い方をされているエリアにあるのか」を分けたものです。

名称を挙げたほうがイメージが湧きやすいかもです。

- ビル街地区

- 高度商業地区

- 繁華街地区

- 普通商業・併用住宅地区

- 中小工場地区

- 大工場地区

-

普通住宅地区

- 住宅地のど真ん中だったら「普通住宅地区」

- 住宅とお店が混在しているエリアだったら「普通商業・併用住宅地区」

-

市街地のど真ん中だったら「繁華街地区」「高度商業地区」「ビル街地区」

そんなイメージで捉えて頂ければ!

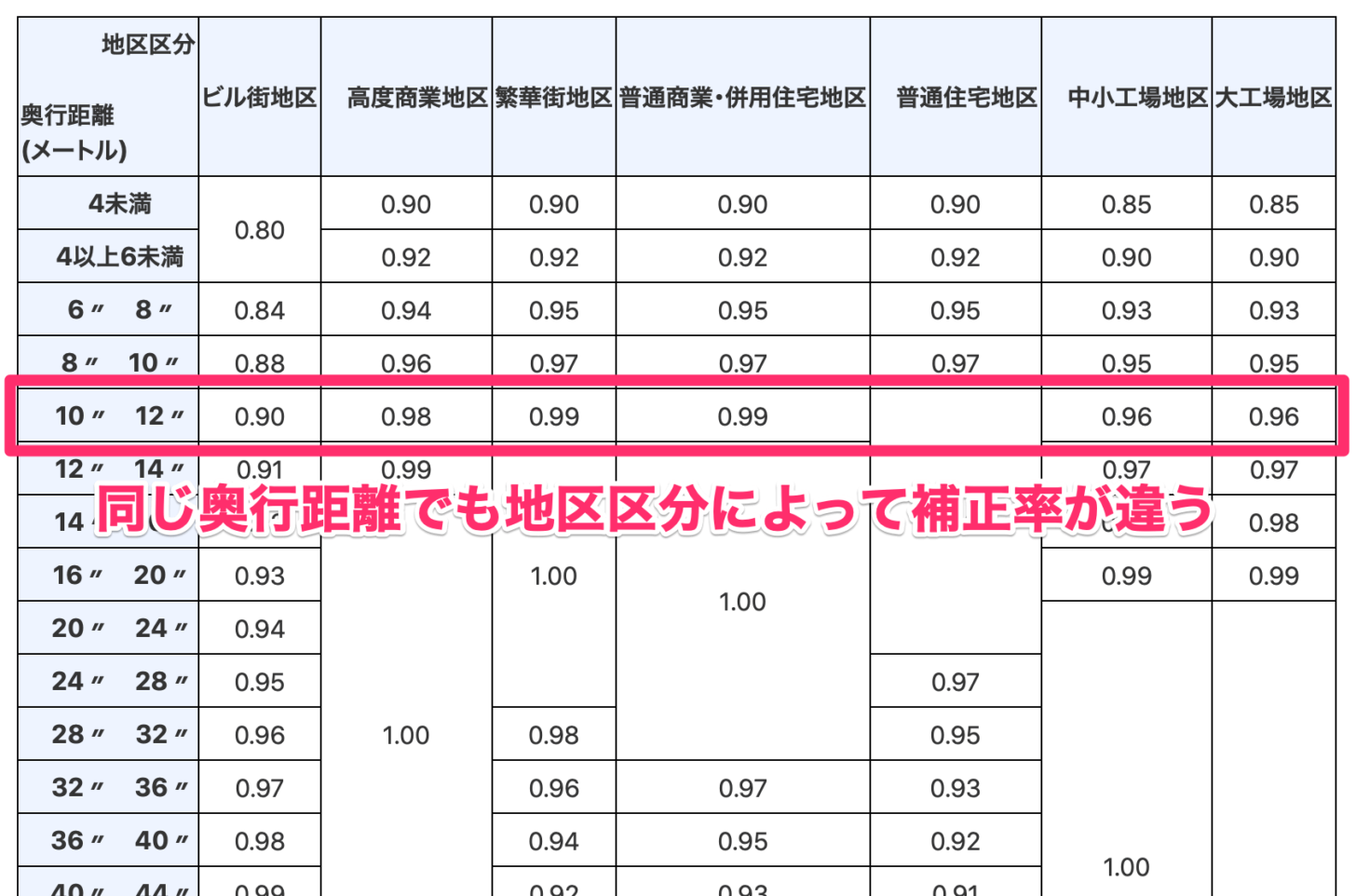

地区区分が設けられている理由

地区区分が設けられている理由は「宅地がある場所や用途による価値の違いを評価額に正しく反映させるため」です。

たとえば、奥行距離が同じ10mの宅地でも、

- 市街地のど真ん中(繁華街地区)

- 住宅地の中(普通住宅地区)

-

周りが工場ばかりの場所(中小工場地区や大工場地区)

では使い勝手が違って当然なので、

画一的に「奥行きが何mだったらいくら!」とするのではなく、地区区分の違いによって補正率にも差を設けています。

(0.99だったり1.00だったり0.96だったり)

路線価方式の基本パターンのまとめ

以上が、路線価方式の基本的な計算パターンです。

冒頭で紹介した基本算式をもう一度貼ってみます。

【路線価方式の基本算式】

宅地が面している道路の正面路線価×宅地の奥行距離に応じた奥行価格補正率×地積

どうですか?

「意外とカンタンやな〜!」と思われたでしょうか??

ただ。実は上の算式はあくまでも基本パターン。

こんなカンタンに終わることはまず無いんです…。

奥行価格補正以外にも様々な補正があります

というのも。

いざ路線価方式で計算しようと思えば、奥行距離以外にも↓このような点に着目し、

それぞれ太字で挙げている補正率を使って路線価を調整する必要があるからです。

- 宅地が路線価の付いている道路に2つ以上面していないか、面しているならどのような面し方か

…側方路線影響加算率、二方路線影響加算率 - 宅地がいびつな形をしていないか

…不整形地補正率 - 宅地の間口は狭くないか、間口に対して奥行きは長すぎないか

…間口狭小補正率、奥行長大補正率 - 宅地の中にがけになっている部分はないか

…がけ地補正率 - 宅地の中に土砂災害特別警戒区域に指定されている部分はないか

…特別警戒区域補正率 - 他の土地に比べて宅地の面積が著しく大きくないか

…地積規模の大きな宅地の評価 - 宅地が道路と直に面していない・道路から離れた場所にないか

…無道路地の評価 - 宅地の中に指定容積率が異なる部分はないか

…容積率の異なる宅地の評価 - 宅地の中にセットバックが必要な部分はないか

…セットバックを必要とする宅地の評価 -

宅地の中に都市計画道路の予定地が含まれていないか

…都市計画道路予定地の区域内にある宅地の評価

などなど。

※リンク先はこのサイト内の関連記事です。

いわば、路線価方式の算式も↓こうなるイメージでしょうか。

【路線価方式の算式】

宅地が面している道路の路線価×宅地の形状などに応じた補正率×地積

各種補正率を漏らさずにかけられるかが路線価方式のキモ

先ほど紹介した国税庁の↓こちらのページには、奥行価格補正率以外にも様々な補正率が挙がっています。

奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正) |国税庁

これらの調整を抜け目なく加えられるかどうかが路線価方式の計算の肝です。

ここは税理士であっても抜けが生じやすいので、

税理士としてのスキルの差が如実に現れる部分でもあります。

以上、ここまで、主に市街地で使う路線価方式の基本をざっくりと紹介してみました。

宅地を貸し借りしていた場合は?【詳しくは別記事にて】

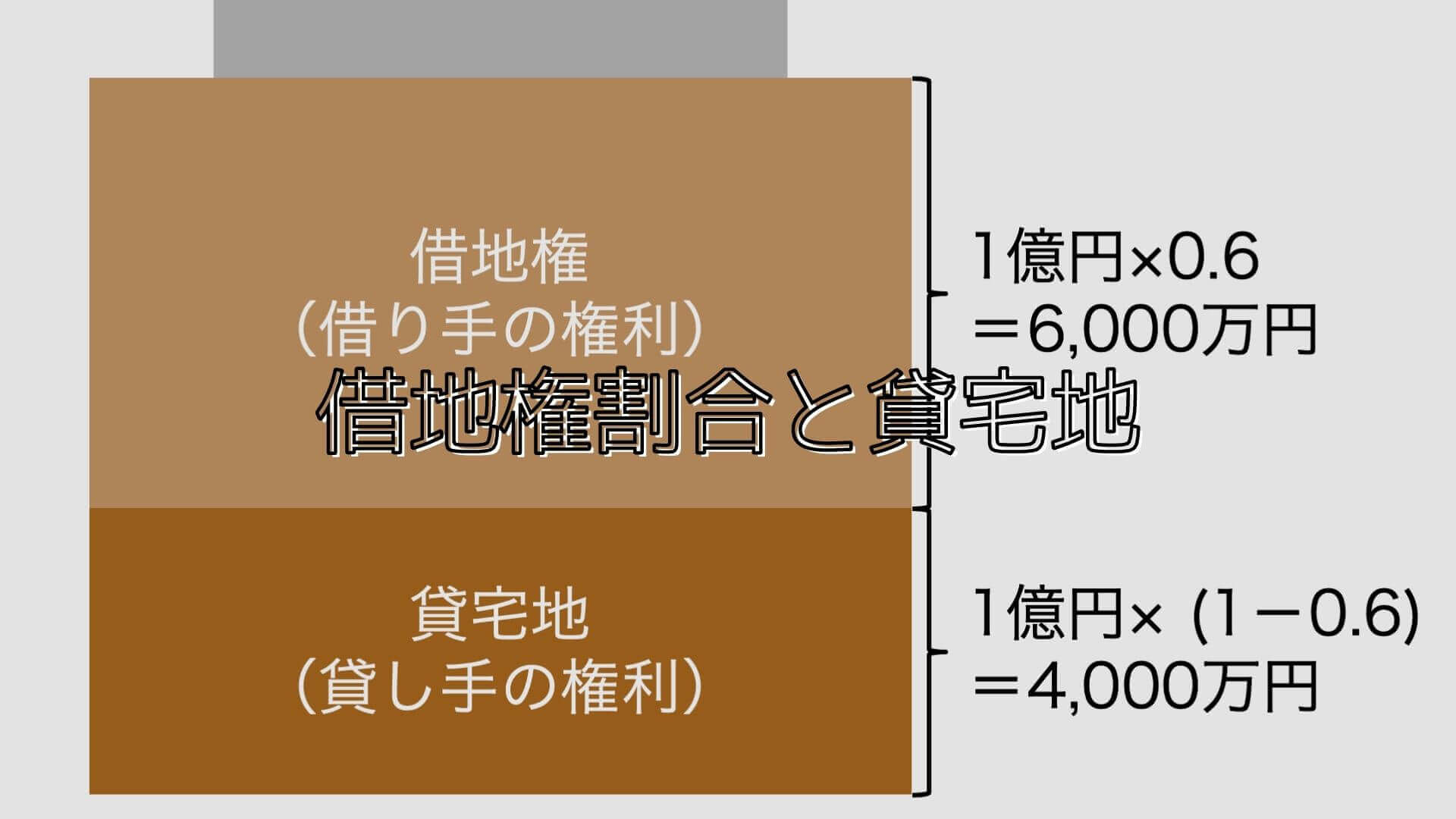

ちなみに、ここまで紹介している計算方法は自分が持っている宅地を自分で使っている(=「自用地」と呼びます)のが前提です。

自用地の場合、宅地の所有者が100%の権利を持つものとして評価します。

(こうして計算される土地の評価額のことを「自用地評価額」と呼びます)

しかし、

- 宅地を他人に賃貸している

-

他人から宅地を賃借している

場合はそれぞれ、貸宅地、借地権として、

登記上の名義にかかわらず、それぞれが自用地の一部を持っているものとして評価します。

その方法は「【借地権と貸宅地】賃貸借している宅地の相続税評価の方法」という記事で解説しています。

また、宅地と家屋を持っている人が家屋を他人に賃貸した場合、その宅地は貸家建付地(かしやたてつけち)として評価します。

この方法は「貸家建付地とは?賃貸している建物の敷地は評価減が可能です」という記事で解説しています。

賃貸借ではなくタダ貸し・タダ借りの場合の評価の考え方は以下の記事で解説しています。

使用貸借とは?賃貸借との違いや相続税評価の方法を解説します

路線価はその年分の数字が毎年7月に公表されます

なお、路線価は国税庁から毎年7月1日にその年分の数字が公開されています。(←これについて詳しくはリンク先にて)

宅地を持っていた人が亡くなったのが令和2年の場合、令和2年分の路線価を使って相続税を計算します。

直近7年間の路線価は以下のサイトで確認することができます。

財産評価基準書|国税庁

中を辿ると、冒頭でも紹介した↓こんな路線価図を見ることができます。(弊所周辺の路線価図です)

こうした路線価図の調べ方は「相続税路線価の調べ方ガイド【図でわかりやすく解説】」という記事で解説しています。

路線価図の見方は?【詳しくは別記事にて】

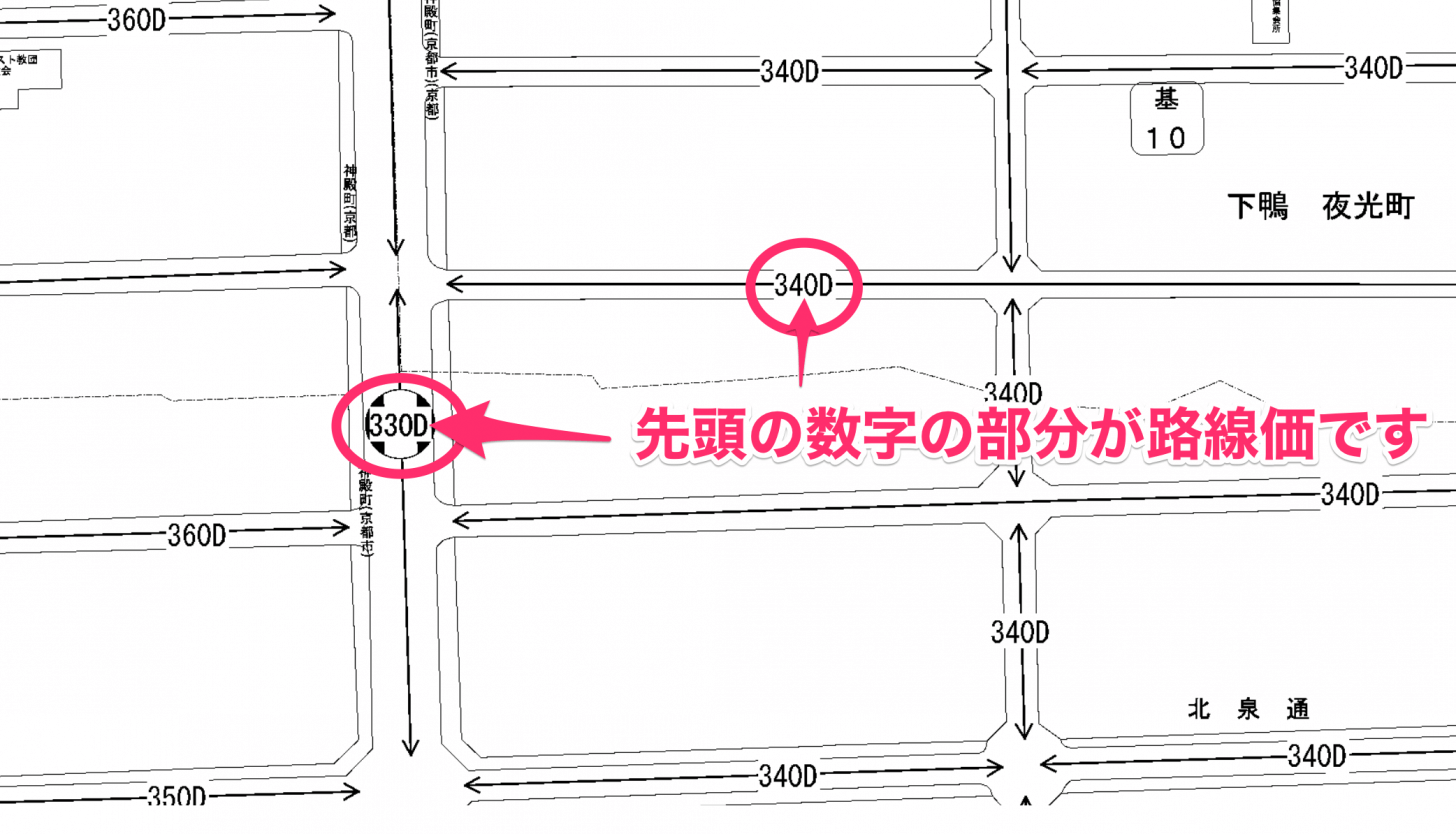

上の路線価図のうち、弊所の周辺をさらにフォーカスしてみます(^^;

縦方向や横方向に走っている道路に付いている「330D」とか「340D」とかいう符号の「330」「340」という部分がその路線(道路)に付いている路線価です。

千円単位で表示されているので、「330」なら330,000円、「340」なら340,000円が路線価だということになります。

これら路線価以外にも、この路線価図からは、

- 宅地を貸し借りしている際の計算で使う「借地権割合」

-

土地がどんな場所にあるかを示す「地区区分」

を読み取ることができます。

これら路線価図の詳しい見方は「相続税路線価図の見方とは?数字や記号の意味を詳しく解説」という記事で解説しています。

田、畑、山林、原野、雑種地は「宅地比準方式」で計算します【詳しくは別記事にて】

また、市街化区域内にある土地でも、

その土地が宅地ではなく田や畑、山林、原野、雑種地である場合は「宅地比準方式」という方法で計算します。

ここで紹介している路線価方式をベースとしながらも、そこからさらに+α(アルファ)の計算を加えていく方法です。

田、畑、山林、原野の計算方法は「倍率表の比準・市比準・周比準とは?宅地比準方式の計算方法を詳しく解説」という記事で解説しています。

雑種地(主に駐車場用地)の計算方法は「駐車場(雑種地)の相続税評価の計算方法とは【路線価・倍率】」という記事で解説しています。

相続税の路線価方式のまとめ

以上、この記事では相続税の路線価方式について、どんな方法なのかを詳しく解説してみました。

ここまでで紹介したように、路線価方式で評価する場合には、

- 計算する年分(亡くなった年分)

- 宅地がある場所

- その場所の地区区分

-

宅地の形状などから、調整計算できる余地がないか

などなど、いろんな情報を集める必要があります。

というのを掴んでいただければ幸いです(^^

【路線価に関連する記事】

- 路線価は毎年7月1日に発表されます。

令和6年分の相続税路線価は2024年7月1日(月)公開

令和6年京都市内の路線価の傾向まとめ【2024年分路線価発表】 - 似たような用語である基準地価・公示地価とは?

基準地価と公示地価・路線価の違い【土地の値段は一物四価】 - 「土地の所在地がわからなくて路線価が拾えない」という場合の解決方法は「地番から住所(住居表示)を調べる方法【地番と住所の違い】」で解説しています。

- 2024年から区分所有マンションの敷地の評価方法が変わっています。詳しくは「相続税贈与税は2024年からどう変わった?改正点をわかりやすく解説」をどうぞ。

弊所では代表税理士がすべての業務を直接担当。

元予備校講師の経験を活かしたわかりやすいアドバイスでお困りごとを解決します。

オンラインでもお受けしていますので、お住まいの地域問わずお気軽にどうぞ!

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション - 単発のご相談もお受けしています

単発・スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

きれいな正方形をしている宅地に対して使うことを前提としているんです。

なので、もし評価しようとする宅地の形状がそうじゃない(奥行距離が長いor短い)のであれば、使い勝手を考慮して路線価を減額させてあげよう!というわけですね。