亡くなった人の遺産の中に土地(宅地(建物の敷地)や農地、山林など)があって、それにかかる相続税を計算する必要がある場合、その土地の相続税評価額(税金計算上の価値)を求める必要があります。

そして、そのための方法には、

- 路線価方式=都市部(主に市街化区域内)にある土地(主に宅地)で使う

-

倍率方式=郊外(主に市街化区域の外)にある土地で使う

の主に2つがあります。

この記事では、これら2つの方法のうち郊外の土地で使う倍率方式について、

といったあたりを詳しく解説していきます。

以下、「相続税」は「贈与税」、「相続」は「贈与」に置き換えてご覧ください。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

倍率方式はどこで使う?

倍率方式とは、道路に路線価がついていない地域で使っていく評価方法です。

実は、路線価は市街化区域内にある土地に隣接する道路に付いています。

つまり、市街化調整区域など、市街化区域の外にある土地は全て倍率方式で計算します。

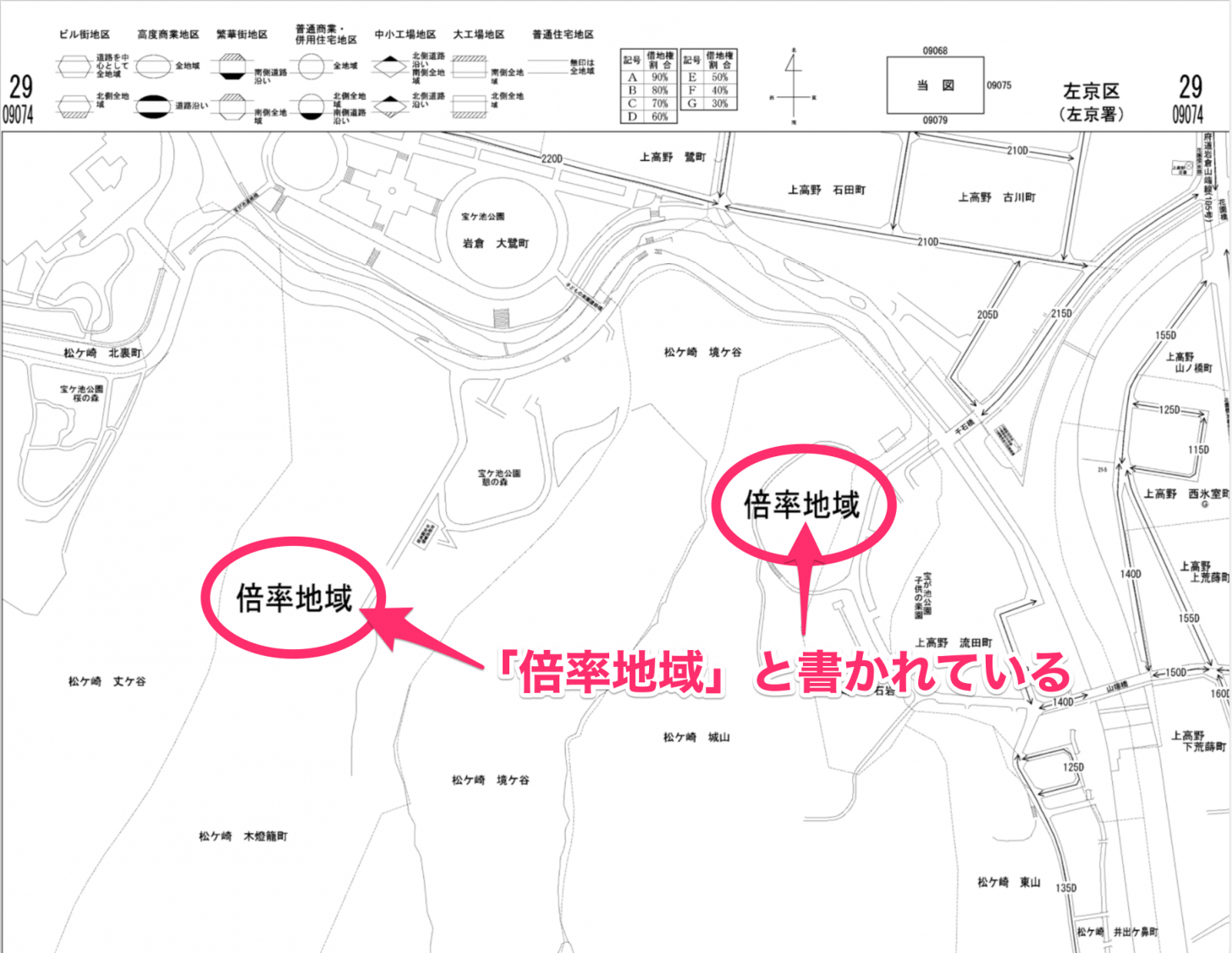

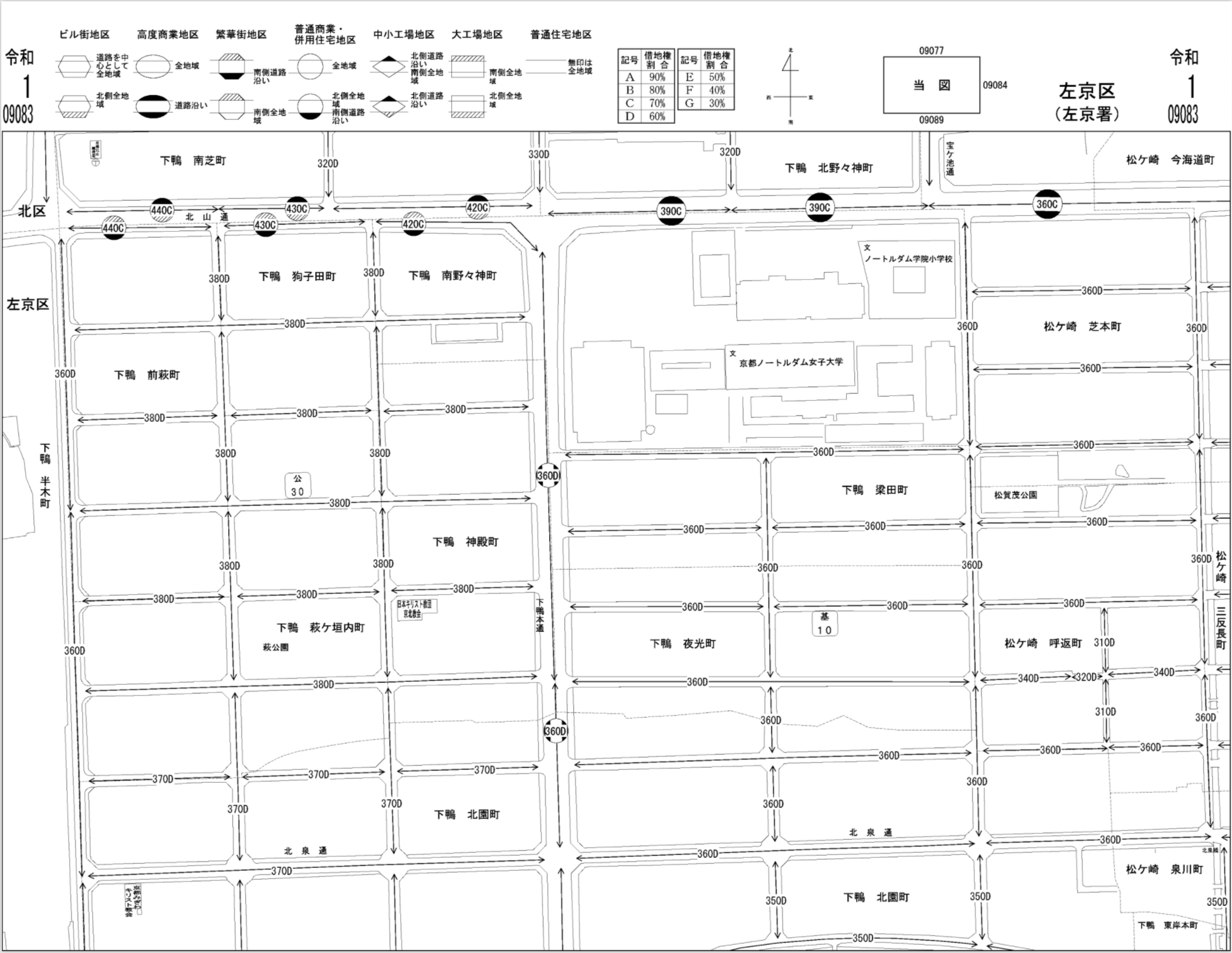

具体的には、路線価図に「倍率地域」と書かれている場所に土地がある場合。(↓下の図参照)

その他、

- 財産評価基準書のページから路線価を探してみたけど見つからなかった

-

都市計画図や固定資産税の評価証明書に「市街化調整区域」と書かれている

といった場合も、その土地は倍率方式の対象エリアです。

倍率方式の計算方法は?

では、倍率方式で計算する場合の算式はどうなるんでしょうか?

土地の実際の面積が固定資産税の課税地積と同じなら↓以下の①、違うなら②で計算します。

- 【基本パターン】

土地の固定資産税評価額×国税庁が場所ごとに定める評価倍率 -

【固定資産税の課税地積が土地の実際の面積と違う場合】

土地の固定資産税評価額×土地の実際の面積/固定資産税の課税地積×国税庁が場所ごとに定める評価倍率

基本、自治体が出している固定資産税評価額に決められた評価倍率をかけるだけです。

具体的にはどう計算する?

たとえば、固定資産税評価額が1,000万円で倍率が1.2倍の土地なら、

【具体例(上の①のパターン)】

10,000,000円(固定資産税評価額)×1.2(評価倍率)=12,000,000円

こうなります。

また、もしその土地の固定資産税の課税地積が500㎡で実際の面積が550㎡なら

【具体例(上の②のパターン)】

10,000,000円(固定資産税評価額)×550㎡(土地の実際の地積)/500㎡(固定資産税の課税地積)×1.2(評価倍率)=13,200,000円

ポイント課税地積(500㎡)ベースの固定資産税評価額を実際の地積(550㎡)ベースの金額に修正した上で倍率をかける必要があります。

こうなります。

以上で終わりです!

路線価方式に比べるとずいぶんカンタンですよね。

路線価方式の場合、土地の形状などに応じてごちゃごちゃと調整計算をやっていく必要がありました。

ただ、固定資産税評価額にはそれぞれの土地が置かれた状況が織り込み済みなので、倍率方式では路線価方式のような調整計算をする必要は基本的にはありません。

倍率方式の計算で必要なもの

倍率方式の計算には以下の2つの資料が必要となります。

固定資産税の課税(評価)明細書など、その土地の固定資産税評価額がわかるもの

各自治体から土地の所有者に毎年4月頃に送られてくる固定資産税の課税明細書(納税通知書に同封されています)など、

その土地のその年分(令和2年なら令和2年分)の固定資産税評価額がわかるものがまずは必要です。

もし「固定資産税の課税明細書を無くした!」という場合、各自治体に固定資産税評価証明書を出してもらうこともできます。

私の地元・京都市の場合は↓こちらを参照。

京都市:固定資産評価証明

国税庁が公表している評価倍率

国税庁のホームページに「評価倍率表」が掲載されているので、そこから、その土地に乗じる「評価倍率」を探します。

評価倍率は「評価倍率表」から拾う

ではその評価倍率はどこから見つけてくればいいんでしょうか?

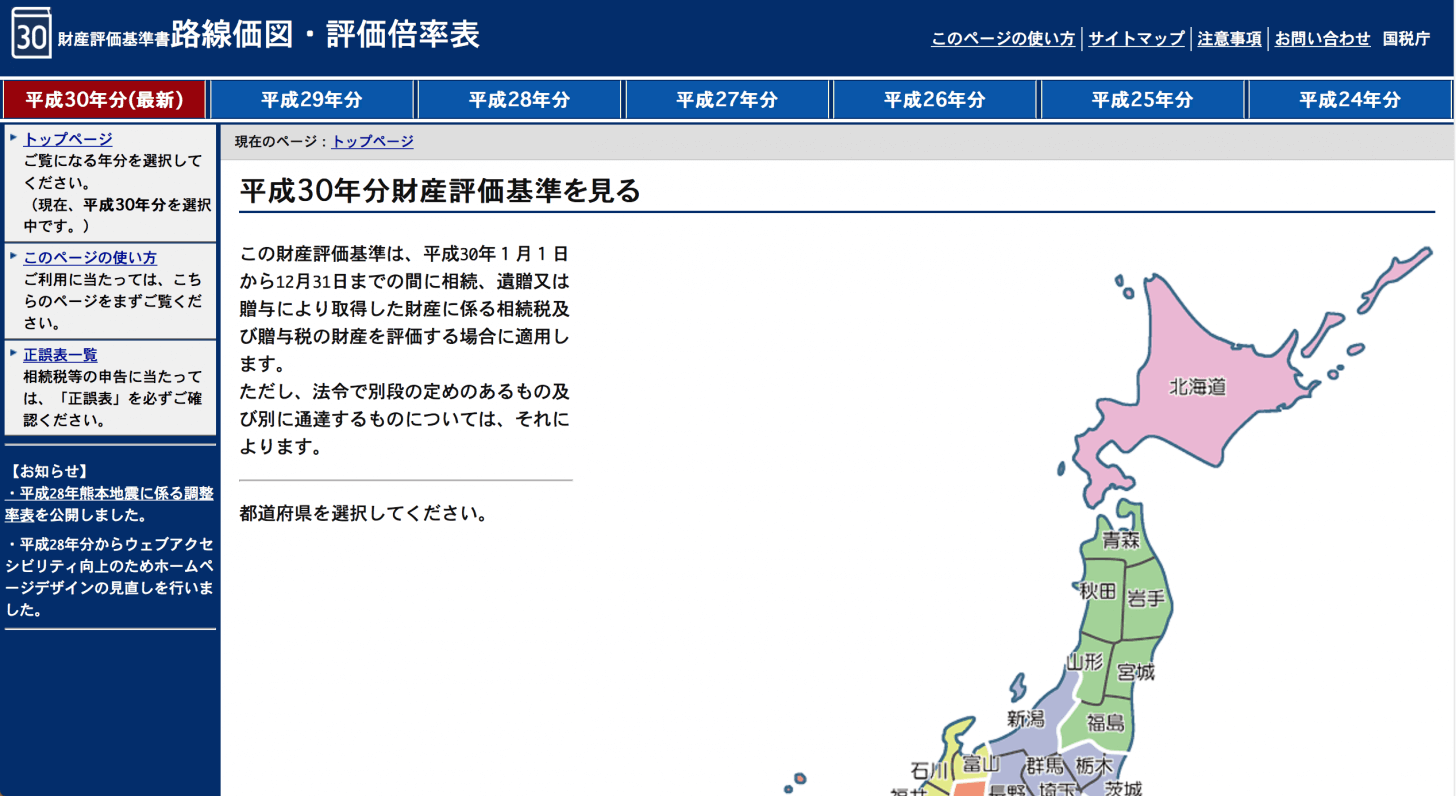

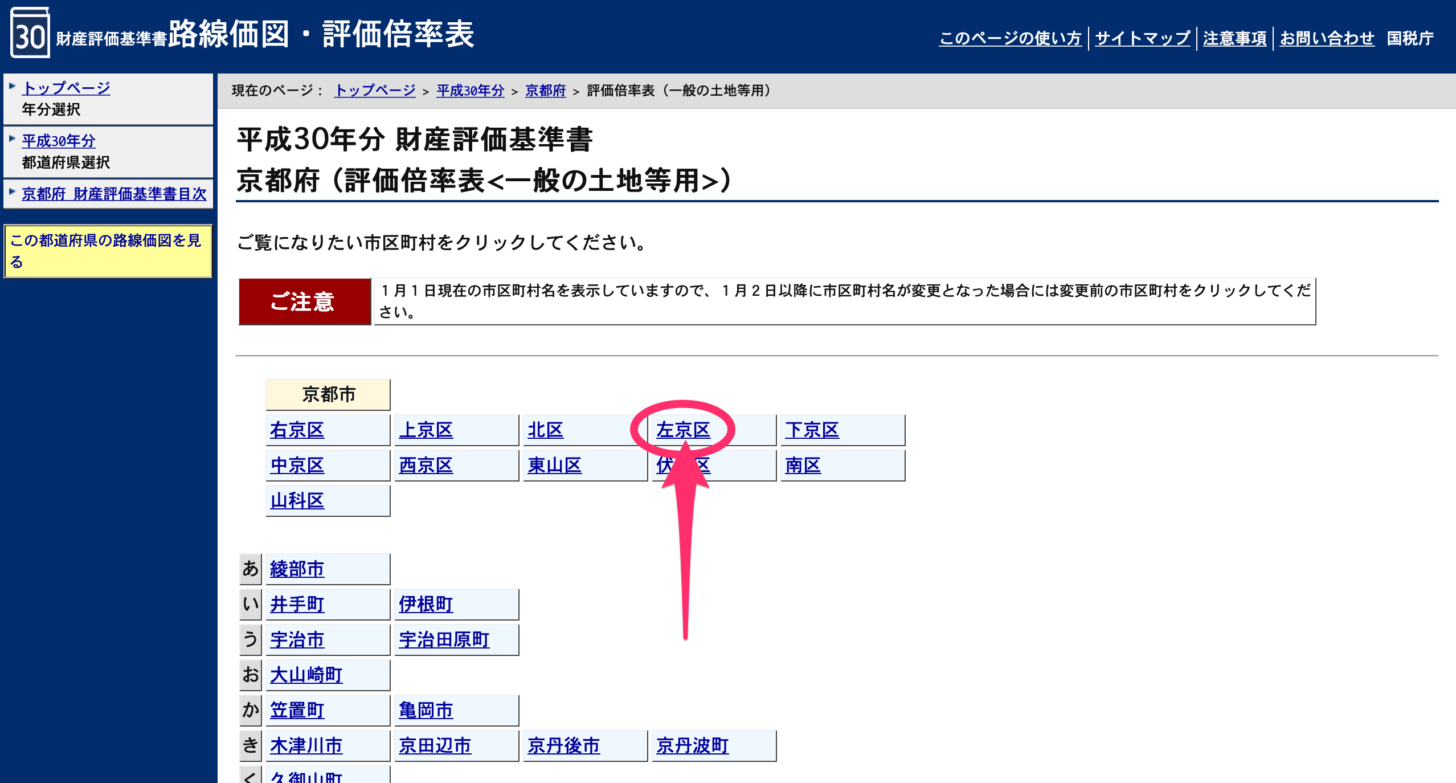

財産評価基準書という国税庁が公表しているサイトを使います。

この中に「評価倍率表」というコンテンツがあるので、そこから拾います。

評価倍率表の調べ方(探し方)ガイド

以下、財産評価基準書のトップページから評価倍率表(以下「倍率表」)を調べる方法を見ていきましょう!

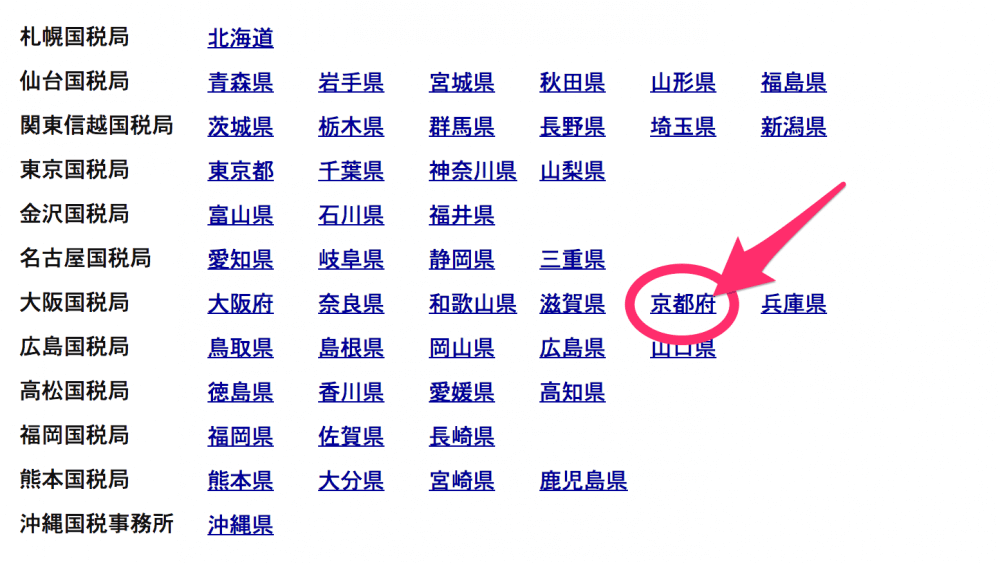

まずは財産評価基準書のトップページから探したい都道府県を選択します。

(今回は京都府を探します)

リストから選ぶのの2つです。(下にスクロールした先にあります。)

どちらを選んでも、向かう先のページは同じです。

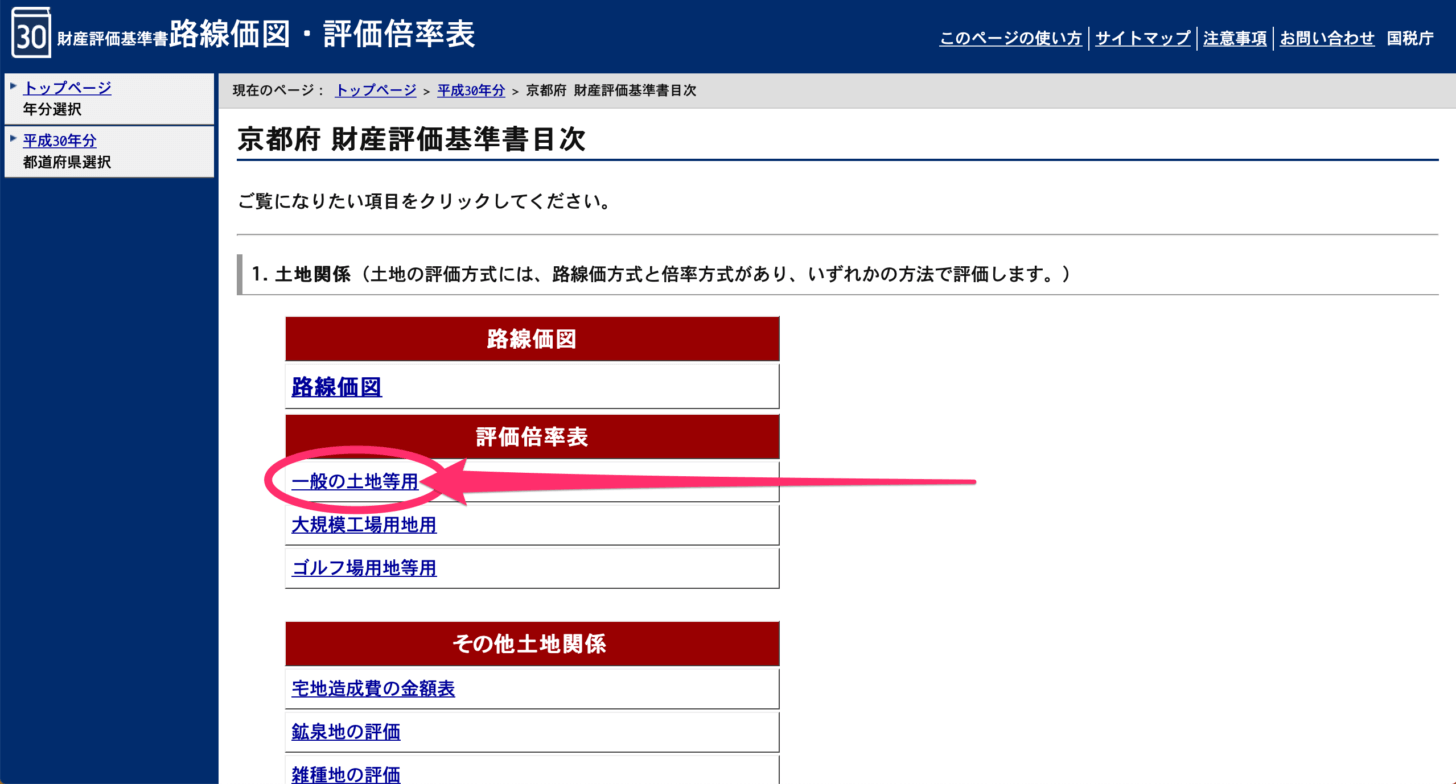

都道府県を選択すると、都道府県別の財産評価基準書の目次が出てきます。

2段目にある「評価倍率表 一般の土地等用」をクリック。

評価倍率表の見方ガイド

続いて、上で見つけた倍率表の見方をいろいろ解説していきましょう。

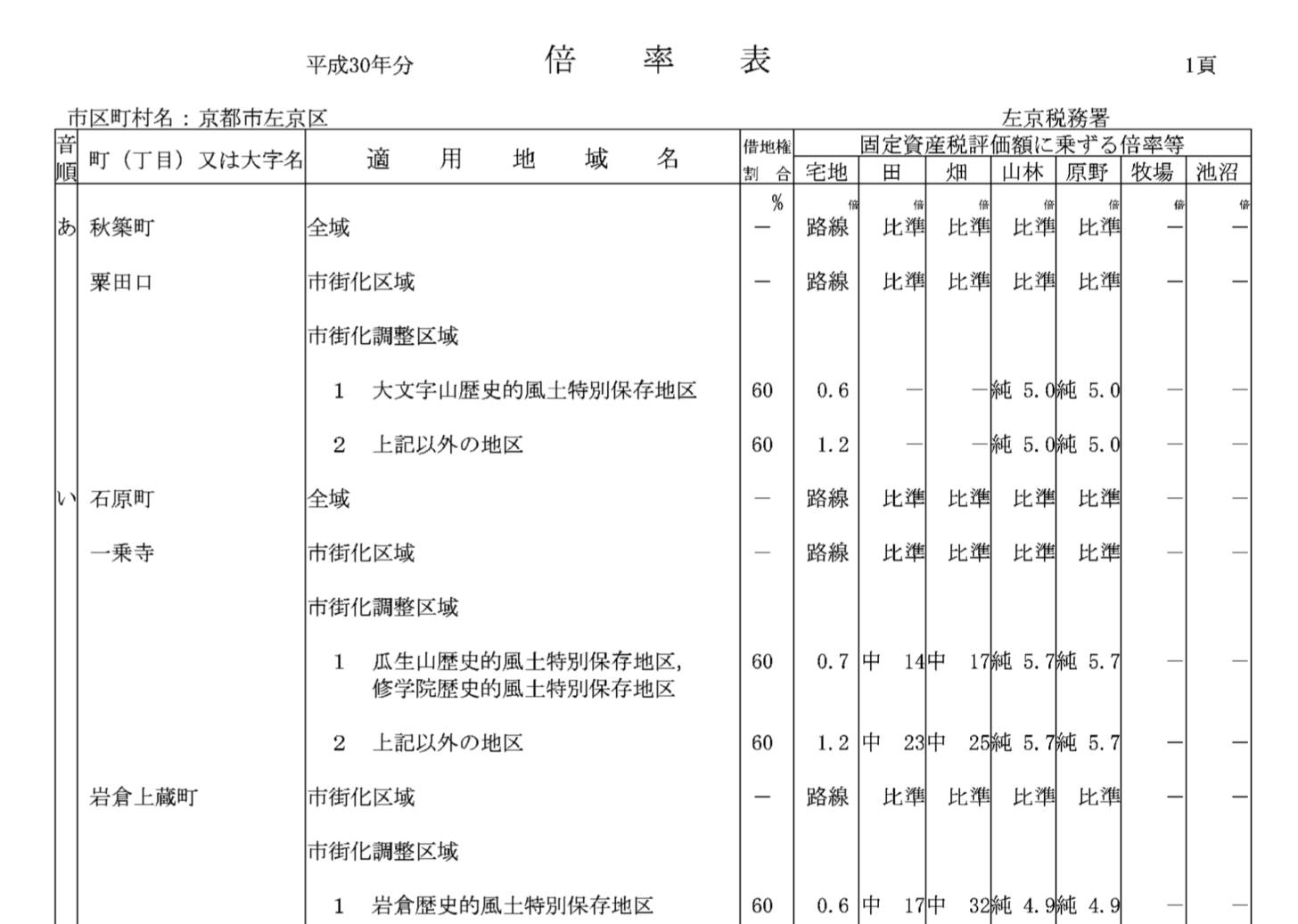

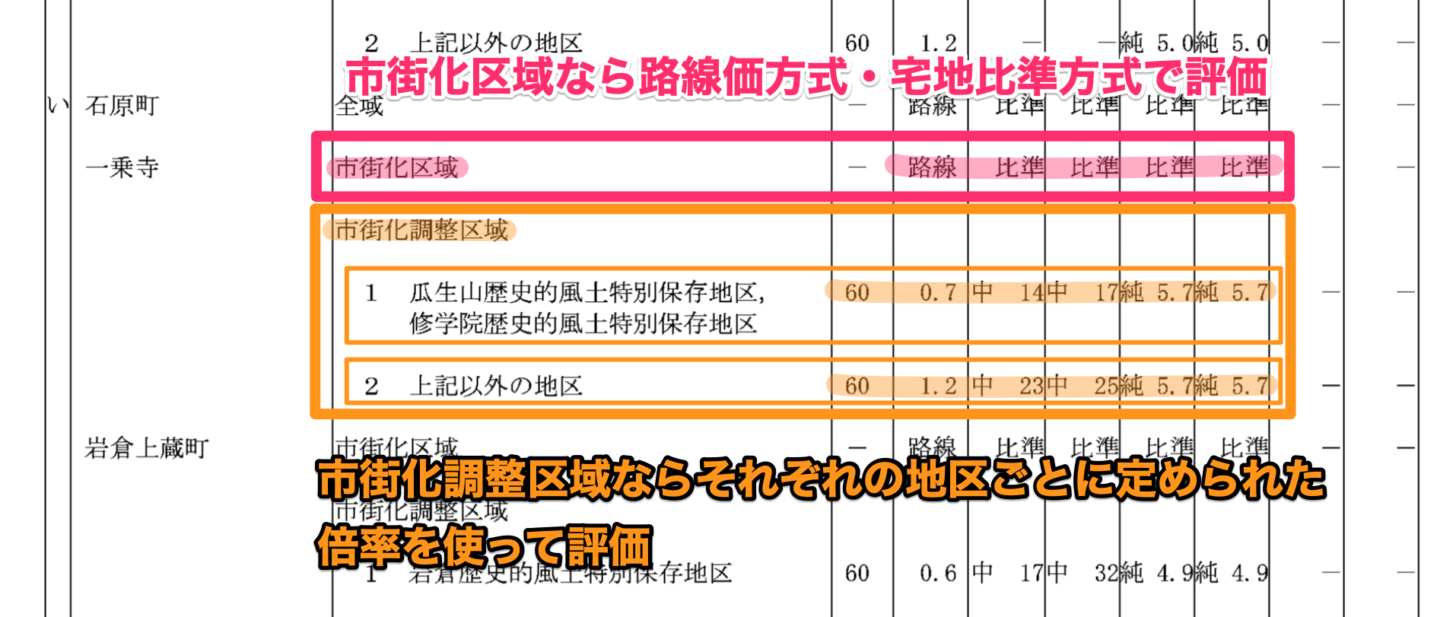

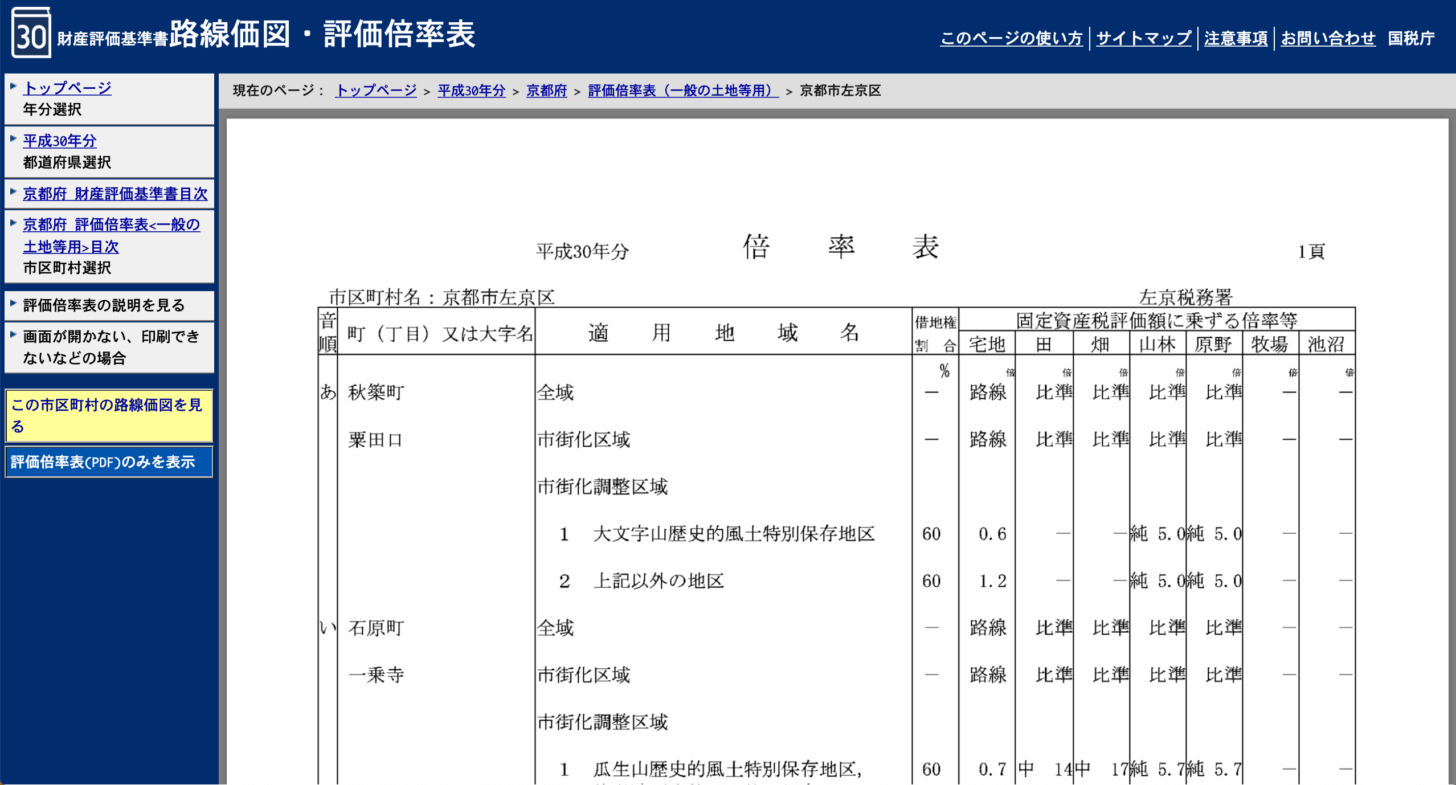

倍率表は↓このような見た目をしています。

各町や大字ごとに五十音順で、

- 路線価方式で計算するのか倍率方式で計算するのか

-

倍率方式で計算するならその倍率はいくらなのか

など、土地の相続税評価に必要な資料がずらっと掲載されています。

表の左から順に、大きく分けて以下の4つの項目を読み取ることができます。

「町(丁目)又は大字名」欄

市区町村ごとに、町名や大字名が五十音順で並んでいます。

京都市左京区の場合、秋築町(あきつちちょう)から始まって和国町(わこくちょう)に至るまで、

左京区内の全ての町が五十音順で掲載されているので、ここから目的の土地の場所を探します。

「適用地域名」欄

「適用地域名」欄に「全域」とある場合は、その町の全域が倍率方式で評価するエリア(=倍率地域)または路線価方式で評価するエリア(=路線価地域)のどちらか一方であることを示しています。

また、

- 「一部」または「路線価地域」とある場合

-

「市街化区域」「市街化調整区域」の2つがある場合

には、その町に倍率地域と路線価地域が混在していることを示しています。

こうした地域の場合、目的の土地が倍率地域と路線価地域のどちらにあるのかを調べる必要が出てきます。

(具体例は後述します)

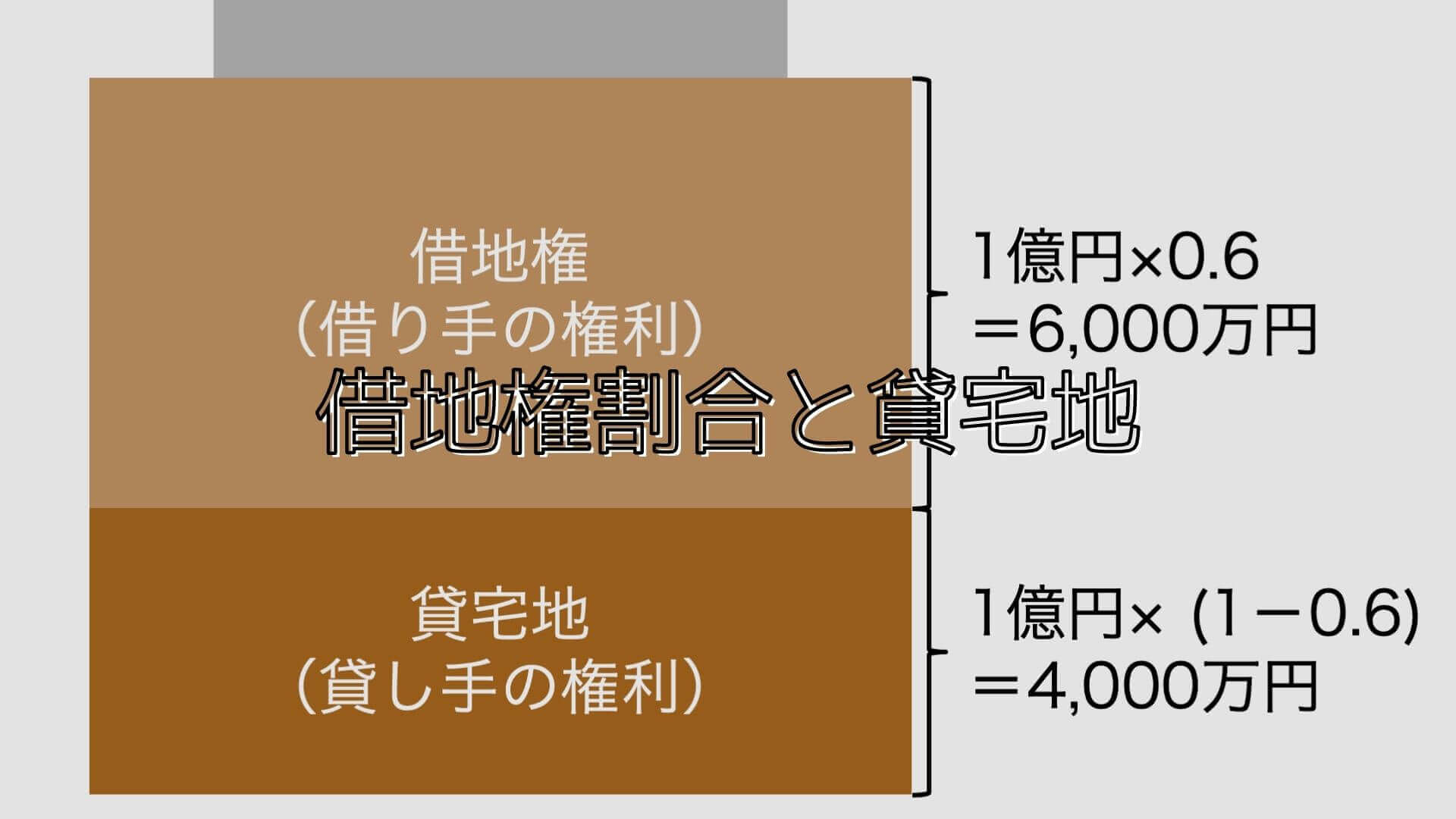

「借地権割合」欄

- 建物の敷地を他人に賃貸していた(貸し手側)

- 建物の敷地を他人から賃借していた(借り手側)

という場合に、貸し手側・借り手側それぞれの権利を評価する際に使う借地権割合が掲載されています。

路線価図での借地権割合の拾い方は「相続税路線価図の見方とは?数字や記号の意味を詳しく解説」という記事で詳しく解説しています。

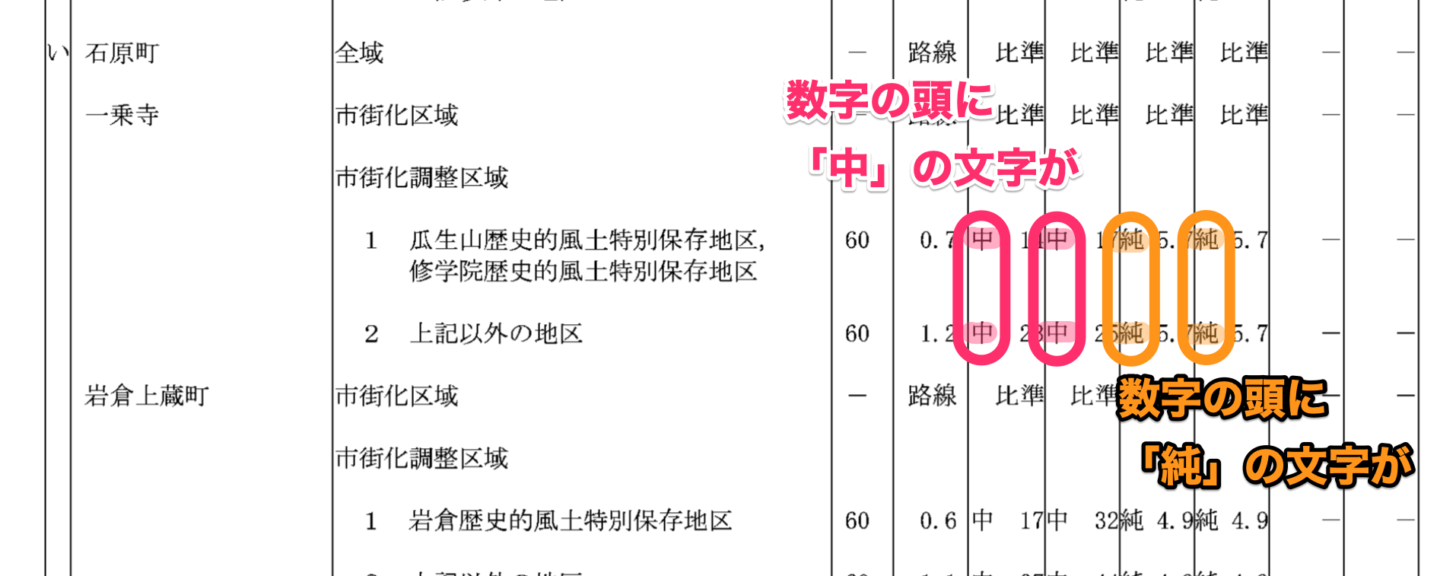

「固定資産税評価額に乗ずる倍率等」欄

土地の種類=地目ごとに、評価上の分類(「純」とか「中」とか。詳しくは後述)と評価倍率が掲載されています。

また、倍率方式を採らない土地の場合、それを表す略称(「路線」「比準」「市比準」「周比準」)が付いてたりもします。

(詳しくは↓1つ下の具体例にて)

評価倍率表からは以上4つの項目を読み取ることができますが、以下、より具体的な見方をケースごとに解説していきます!

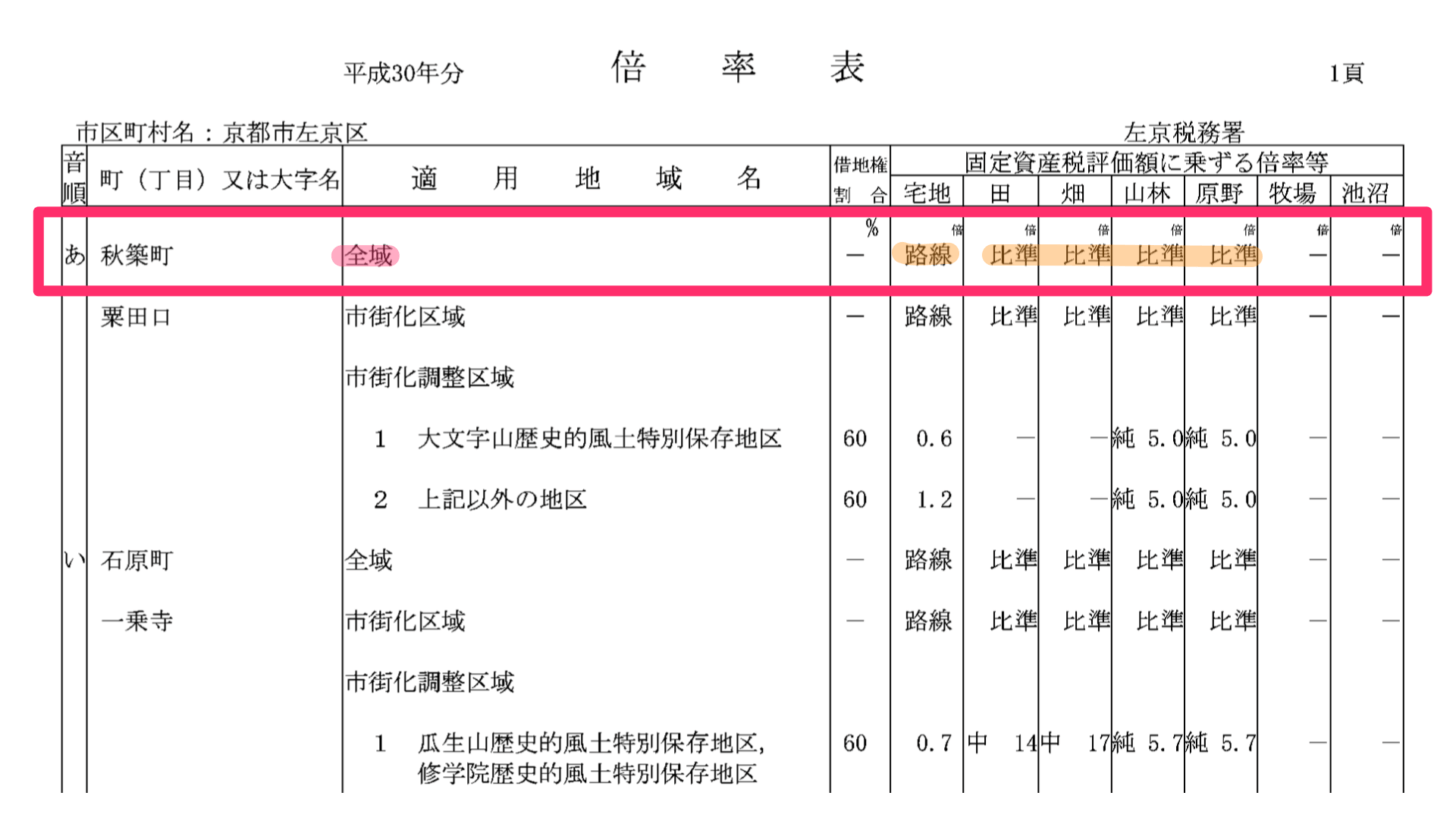

【具体例1】全域で路線価方式を採用しろ!という場合

まずは、

「倍率方式ではなく路線価方式で評価する」

という地域にある土地の場合、倍率表ではこうなっていますよー、という紹介からです。

たとえば、自分の土地が「京都市左京区秋築(あきつち)町」にある場合。

倍率表には↓このように、秋築町の全域で、宅地なら「路線」、田・畑・山林・原野なら「比準」と書かれています。

これは、

- 宅地なら「路線」=路線価方式

- 田・畑・山林・原野なら「比準」=宅地比準方式

(路線価方式などで求めた付近の宅地の価額を基にして評価する方式)

つまり、どの土地であっても路線価ベースで計算しろ!ということを意味しているので、倍率方式で評価することはできない、ということがわかります。

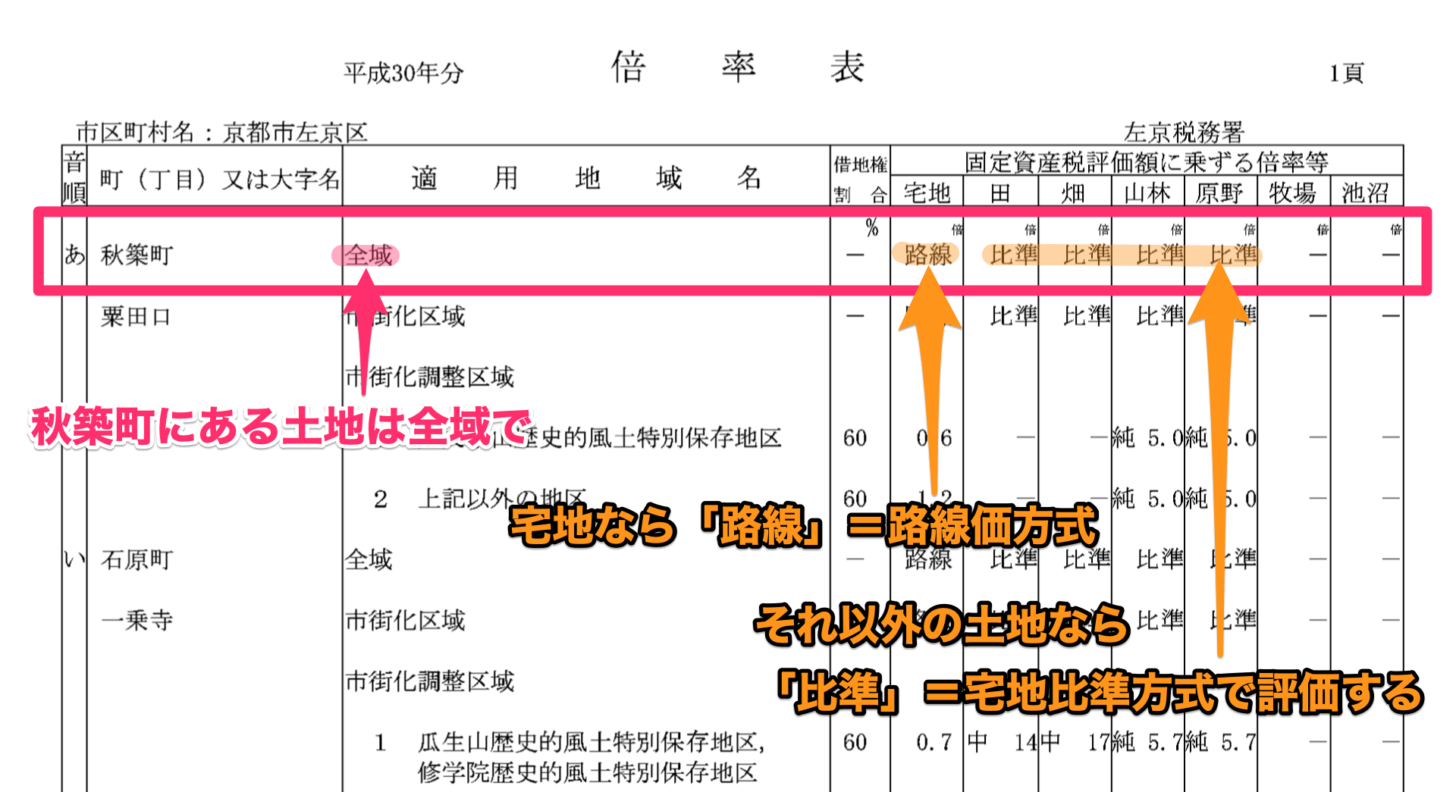

【具体例2】倍率地域と路線価地域が混在している地域の場合

次に、倍率方式で評価するエリアと路線価方式で評価するエリアが混在している地域の倍率表の見方です。

左京区の「一乗寺」というエリアを例に見ていくと。

倍率表には↓このように、市街化区域なら「路線」または「比準」、市街化調整区域ならいろんな数字(倍率など)が書かれています。

この場合、まずは自分の土地が市街化区域と市街化調整区域のどちらにあるのかを調べる必要があります。

私が住む京都市の場合、その判断材料である都市計画図はネットから閲覧できます。

関連記事土地の相続税評価に便利な京都市のコンテンツ【指定道路図提供システムなど】

このように、まずは自分の土地が市街化区域の内か外かを調べましょう。

その上で、

-

市街化区域にある場合

「路線」「比準」と書かれているので、倍率方式は使わずに、宅地は路線価方式、それ以外の土地は宅地比準方式で評価します。 -

市街化調整区域にある場合

具体的な倍率が載っているということは、倍率方式の適用対象エリアです。

その土地が

・「瓜生山歴史的風土特別保存地区」や「修学院歴史的風土特別保存地区」にあるなら1

・それ以外のエリアにあるなら2

から、それぞれ挙がっている借地権割合や土地の種類ごとの評価倍率を選びます。

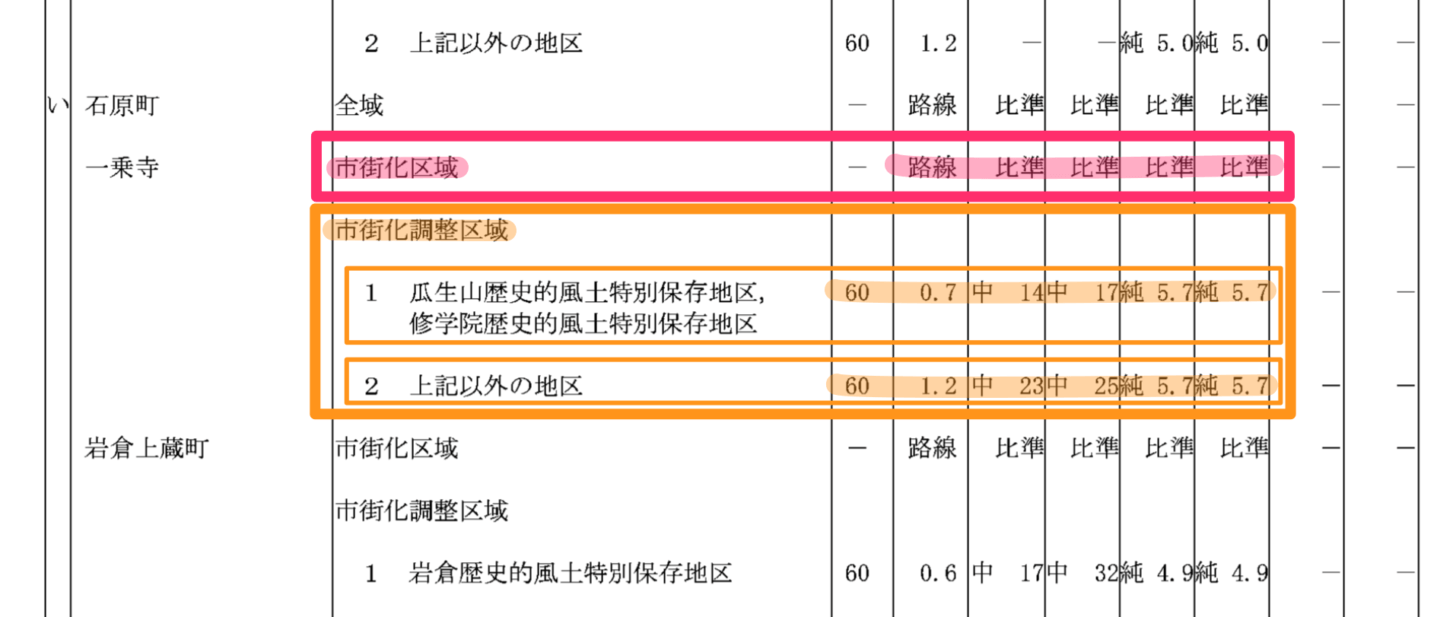

純・中・周比準・比準・市比準とは

また、市街化調整区域の倍率をよく見てみると、数字の前に「中」とか「純」とかいう文字が付いています。

これらは、田、畑、山林、原野について、どの分類として相続税評価をするべきかを表す略称です。

具体的には↓以下の4つに分かれます。

- 純…純農地、純山林、純原野として評価する(=倍率方式)

- 中…中間農地、中間山林、中間原野として評価する(=倍率方式)

- 周比準…市街地周辺農地として評価する(=宅地比準方式)

-

比準または市比準…市街地農地、市街地山林、市街地原野として評価する(=宅地比準方式)

※田と畑は「農地」という言葉でひとくくりにします。

上から下に行くにつれてだんだんと都会に近づいていくイメージです。

ゴチャゴチャ書いていますが、結論としては、それぞれの項目の最初の太字です。

- 「純」「中」とあれば倍率方式で、その隣に書いてある倍率を拾う

-

「周比準」「比準」「市比準」とあれば宅地比準方式で評価する(倍率方式では評価しない)

ということです!

都市部の土地で適用される「宅地比準方式」の計算方法は「倍率表の比準・市比準・周比準とは?宅地比準方式の計算方法を徹底解説」という記事で解説しています。

相続税の倍率方式のまとめ

以上、この記事では、土地の相続税の計算の2つの方法のうち倍率方式について、

といったあたりを詳しく解説してみました。

冒頭にも紹介したように、倍率方式の計算式の基本形は

土地の固定資産税評価額×評価倍率

で終わりで、路線価方式に比べるととても単純です。

ただ、大前提として、評価しようとする土地がどの場所にあるのか(市街化区域なのか調整区域なのか、調整区域でも特定の風土地区なのかそれ以外なのか、など)を正確に把握しないと評価倍率が拾えないので、その点のリサーチは欠かせません。

最近は土地の場所をネットで調べられる自治体も増えてきていますが、

倍率地域の自治体はその辺の整備がされていないことも多いので、その場合は、現地の役所に行って調査する必要がでてきます。

「地番はわかるけど実際の土地の所在地がわからない…」という場合の解決方法は↓こちらの記事で解説しています。

地番から住所(住居表示)や土地の場所を調べる方法

また、倍率方式で計算しようと思っても、そのための資料が不足していて通常の計算ができない場合もあります。

雑種地を倍率方式で評価する場合などはその最たるケースです。

駐車場(雑種地)の相続税評価の方法とは【路線価・倍率】

「倍率方式なら計算単純やし現地の状況は見なくてもええわ!」

なんて税理士もたまにいますが、それは危険です。

倍率方式の土地であっても、計算をする際は私は必ず現地を見て、土地の現況を把握するようにしています。

土地の相続税評価の方法のまとめ

このサイトでは3つの記事に分けて、土地の相続税評価額の計算方法を紹介してきました。

方法には主に3つあって、

- 市街化区域内にある土地=路線価方式(宅地)または宅地比準方式(田・畑・山林・原野)

相続税の路線価方式とは?市街地の宅地の評価方法を詳しく解説

倍率表の比準・市比準・周比準とは?宅地比準方式の計算方法を徹底解説 -

市街化区域の外にある土地=倍率方式(この記事の内容)

を採っていくんだ、ということをまずは押さえてください。

その上で、それぞれどんなやり方で計算していくのか、それぞれの記事の内容を確認していただければと思います!

【関連記事】

- 2024年から区分所有マンションの敷地の評価方法が変わっています。詳しくは「相続税と贈与税は2024年からこう変わった!改正点を徹底解説」をどうぞ。

- 地積規模の大きな宅地の評価とは?広大地評価からの改正点総まとめ

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

「宅地比準方式」の計算方法は「倍率表の比準・市比準・周比準とは?宅地比準方式の計算方法を徹底解説」という記事で詳しく解説しています。