我々が住んでいる「家屋」。

これを自分で持っている場合(=自用)、そして、他人に賃貸している場合(=貸家)、

これらは立派な「財産」として、相続税や贈与税の課税対象となります。

また、家屋は建物とほぼ同義とされていて(なので、以下「建物」とします)、その用途によって、

- 住家(住宅・居宅)

- 店舗

- 工場

-

倉庫

などの呼び方があります。

では、これら建物に相続税や贈与税を課税するための価値相当額(相続税評価額)はどのように計算するのでしょうか?

この記事では、建物の相続税評価の方法について、

ちょっとイレギュラーなケースも挙げながらその「キホン」を解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

建物の評価方法の「キホンのキ」【自用の場合】

まずは一番オーソドックスなパターンから見ていきましょう。

建物を持っていて、それを自分で使っている(=自用している)場合の相続税評価の方法は↓これ1つです。

建物の固定資産税評価額×1.0

つまり、毎年市町村などから建物の所有者に対して送られている「固定資産税納税通知書」の中に書かれている、「固定資産税評価額」の金額がそのまま建物全体の相続税評価額になります。

一般に、建物の固定資産税評価額は実際に取得に要した金額からかなり割り引かれた金額で設定されることが多いです。

(40%〜70%ぐらい)

巷でよく

「マンションを買うと相続対策になります!」

と言われているのは、現金から建物に財産の種類を変えるだけで相続税評価額を30%から60%も減らすことが可能になる(さらに、他人に貸している場合には↓次に挙げている評価減も適用される)からなんですね。

貸家=建物を他人に貸している場合は評価額が下がる

では、建物が賃貸借の目的になっている場合、つまり、貸家の場合にはどう評価するのでしょうか。

宅地同様(「貸家建付地」と呼びます。詳しくは別記事にて)建物についても、それが賃貸借の目的になっている場合には、

- 借り手に「借家権」

-

貸し手に「貸家」

という権利が発生します。

借家権=借り手の権利は評価しない(評価額ゼロ)

ただし、借り手の権利(借家権)については、通常は相続財産として評価をする必要はありません。

私も今事務所と自宅を家主さんから賃借していますが、

もし私が今死んでも、事務所や自宅の賃借権は相続税の課税の対象にはならない、ということです。

ですので、ここでは貸し手の権利(貸家)の評価方法のみをご紹介します。

貸家の評価算式は?

貸家の評価算式は文章で表すと↓こうなります。

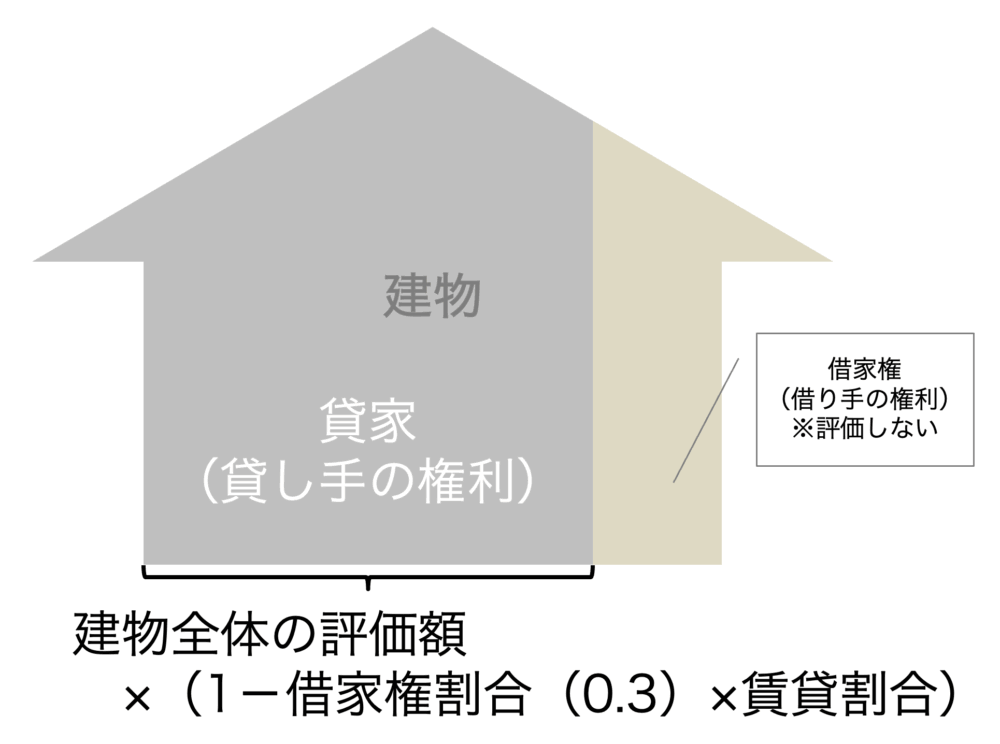

建物全体の評価額×(1-借家権割合×賃貸割合)

まずは普通に建物全体の評価額を求めて(一番最初に紹介した「建物の固定資産税評価額×1.0」ってやつです)、

それに(1-借家権割合×賃貸割合)という割合をかけます。

図で表すと↓こんなイメージです。

建物全体の評価額のうちベージュ色の部分(借家権)を除いてグレーの部分を求めます。

借家権割合というのは0.3で固定です。

また、「賃貸割合」という言葉はここで初めて出てきましたが、

「建物の各独立部分の床面積の合計のうち、評価の時点で他人に賃貸している部分の床面積が占める割合」

を表します。

(詳しくはのちほど)

数字を当てはめると?

固定資産税評価額が1,000万円、各独立部分の床面積の合計が500㎡のマンションを他人に賃貸していた場合、

実際の算式は次のようになります。

- 【マンションの全室が埋まっている場合】

10,000,000円×(1-0.3×500㎡/500㎡)=7,000,000円 -

【マンションの20%(500㎡のうち100㎡)が空室である場合】

10,000,000円×(1-0.3×400㎡/500㎡)=7,600,000円

このように、上に建っている建物が集合住宅(マンションやアパートなど)の場合、

全室埋まっているのか、または一部空室があるのかで評価方法と評価額が変わります。

見比べて頂いたら、2つ目の方(=一部空室がある方)が評価額も若干高くなっています。

実際に貸し付けている部分だけ評価額を3割落とす、という算式なので、空室部分は貸主に権利が丸々残る形になります。

この調整をしているのが賃貸割合です。

上の具体例でいうと、500㎡/500㎡とか400㎡/500㎡という部分です。

賃貸割合とは?

賃貸割合とは、さきほど

「建物の各独立部分の床面積の合計のうち、評価の時点で他人に賃貸している部分の床面積が占める割合」

を表す、と書きました。

もう少しわかりやすく言い換えると、

建物が集合住宅(マンションやアパートなど)である場合に、

相続開始時点でそのうち実際に賃貸している(部屋が埋まっている)部分の割合を言います。

これを適用することにより、

もし集合住宅の一部に「空室=賃貸していない部屋」があったときは、

その部分は貸家評価(自用家屋×(1-0.3))はできず、自用家屋評価となってしまいます。

相続の前後だけ一時的に空室ならその部分は貸家評価のままでOK

とはいえ、

「相続開始時点で空室であれば即自用家屋評価!」

となってしまうかといえば、そうとは限りません。

たとえば、相続開始時期が3月末の場合。

ちょうど卒業&入学のシーズンなので、賃貸物件も入れ替わりが激しい時期ですよね。

もし集合住宅のオーナーに相続が発生した場合で、相続があった前後数週間だけたまたま空室だった部屋があるような場合。

そんなときも、その部屋はやはり賃貸していないもの(=自用)として評価しないとダメなんでしょうか?

その場合には↓このような取扱いが認められます。

賃貸割合は、原則として、課税時期において実際に賃貸されている部分の床面積に基づいて算定しますが、一時的に空室となっている部分の床面積を実際に賃貸されている部分の床面積に加えて算定して差し支えありません。

※「一時的に空室となっている部分」の範囲

その部分が、

(1)各独立部分が課税時期前に継続的に賃貸されてきたものかどうか、

(2)賃借人の退去後速やかに新たな賃借人の募集が行われたかどうか、

(3)空室の期間、他の用途に供されていないかどうか、

(4)空室の期間が課税時期の前後の例えば1ケ月程度であるなど一時的な期間であったかどうか、

(5)課税時期後の賃貸が一時的なものではないかどうか

などの事実関係から総合的に判断します。

つまり、相続が発生したその時だけたまたま空室だったというような場合には、

そのたまたま空室だった部分も「賃貸している」と考えて賃貸割合に加えてもOK!ということです。

税金を払う側にとっては有利な取扱いになりますね。

一軒家では賃貸割合は使わない=「一時的に空室」もダメ

さらに細かい話をすると。

この有利な取扱いが認められるのはあくまでもマンションやアパートなどの集合住宅の場合のみです。

集合住宅ではなく一軒家を貸している場合、建物の貸付先は1人なので、賃貸割合という概念自体が存在しません。

ですので、一軒家については

たとえそれが一時的なものであったとしても、相続開始時に空室の場合には問答無用で自用家屋評価となるのでここは間違いの無いように!

貸家が空き家となっている場合の貸家建付地の評価|国税庁

建物に含めるもの・含めないもの(附属設備・庭園設備など)

なお、建物には、電気、ガス、衛生、給排水設備やエレベーターなど、建物と構造上一体となっている附属設備を含めて評価します。

これらは減価償却費の計算上は建物とは別個の財産として(「建物附属設備」などで)取り扱うことが多いですが、それは所得税や法人税における話で、

通常これらの附属設備は建物の固定資産税評価額の中に含まれているため、

相続税・贈与税の計算のためだけにこれらを単独の財産として取り扱う必要もありません。

ただし、

- 門や塀、外井戸、屋外じんかい処理設備など建物と構造上一体とは言えない附属設備

-

庭木、庭石、あずまや、庭池などの庭園設備

については建物と別個の財産として評価していく必要があるので要注意です。

家屋を生前にリフォームしていた場合は要注意(詳しくは別記事にて)

また、附属設備という点では生前に家屋をリフォームしていた場合も要注意です。

たとえば、生前自宅に多額のお金でバリアフリーのためのリフォームを行っていたようなとき。

- リフォームした分現預金は減っているのに

-

リフォームによる価値上昇が自宅の固定資産税評価額に反映されていない

のであれば、「その分を足してよね」と、税務署から申告漏れ(追徴)を指摘されるリスクが高まります。

詳しくは「家屋を生前にリフォームしていた場合の相続税評価の注意点」という記事をご覧ください。

【補足】近年の改正項目(詳しくは別記事にて)

建物の相続税評価については、近年+αと言える改正が2つ入っています。

配偶者居住権が設定された建物の評価

2020年4月から「配偶者居住権」なるものが相続財産として扱われることになりました。

配偶者居住権の相続税評価は、ここまで紹介した建物の相続税評価額を基に行います。

配偶者居住権の内容と、それが設定された場合の評価方法の詳細は「配偶者居住権とは?相続税評価の方法や注意点を詳しく解説」という記事で解説しています。

マンションの相続税評価の適正化

そして2つ目は2024年1月から適用されている「マンションの相続税評価の適正化」です。

一定の要件に当てはまる居住用の区分所有マンションについて、相続税評価額が最低でも市場価格の6割となるよう、評価方法が改正されました。

具体的には、建物部分・敷地部分ともにそれぞれ以下の算式を組みます。

- 建物部分…従来の建物部分の評価額×区分所有補正率

-

敷地部分…従来の敷地部分の評価額×区分所有補正率

上記算式の詳しい内容など、改正についての解説は「タワマン節税の改正は京都市内でも影響大!【マンション相続税評価の改正内容とは】」という記事をご覧ください。

建物(家屋・倉庫など)の相続税評価の方法のまとめ

以上、この記事では建物の相続税評価の方法について、基本からちょっとした応用まで(?)いろいろ解説してみました。

基本の算式は

建物の固定資産税評価額×1.0

ですが、

というのがお分かりいただけたかと思います。

【関連記事】

- 貸家を評価する場合に(ほぼ)紐付いてくる、その敷地の評価方法とは?

貸家建付地とは?賃貸している建物の敷地は評価減が可能です - 相続税の路線価方式とは?市街地の宅地の評価方法を詳しく解説

- 相続税の倍率方式とは?倍率表の見方から計算方法まで徹底解説

- 【借地権と貸宅地】賃貸借している宅地の相続税評価の方法

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます