2024年1月から、居住用の区分所有マンションの相続税評価額(相続税贈与税課税上の財産価値)の計算方法に見直しが入りました。

これにより、世の中には「タワマン(タワーマンション)節税が終わりを迎えた」とのネット記事がたくさん出ています。

「タワマンを狙い撃ち」とのイメージが強いだけに、私の地元・京都の同業者はみんな

といった認識です。

が、今回の見直しはあくまでも「居住用の区分所有マンション」が対象であり、

居住用マンションの1室であればタワーマンションに限らず対象となります。

そしてそれは東京や大阪だけでなく、京都市内や滋賀県内のマンションでも同様です。

この記事では、今年からの「タワマン節税改正」の内容を詳しく解説した上で、

この改正が京都や滋賀にあるマンションの相続税評価額の計算にどれだけ影響を及ぼすのか、実例を挙げながら検証していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

【前提】タワマン節税改正の具体的な内容とは

まずは前提として、今回の改正の内容を確認していきましょう。

2024年1月から、一定の要件に当てはまる居住用マンションの相続税評価額の計算方法が見直されました。

改正の背景(改正前の問題点)

市街地にある居住用の区分所有マンションについては従来

としてきましたが、かねてより、これらの方法で算出した相続税評価額と一般市場における売買価格との乖離が指摘されており、これを利用した過剰とも言える相続対策が問題となっていました。

改正の内容

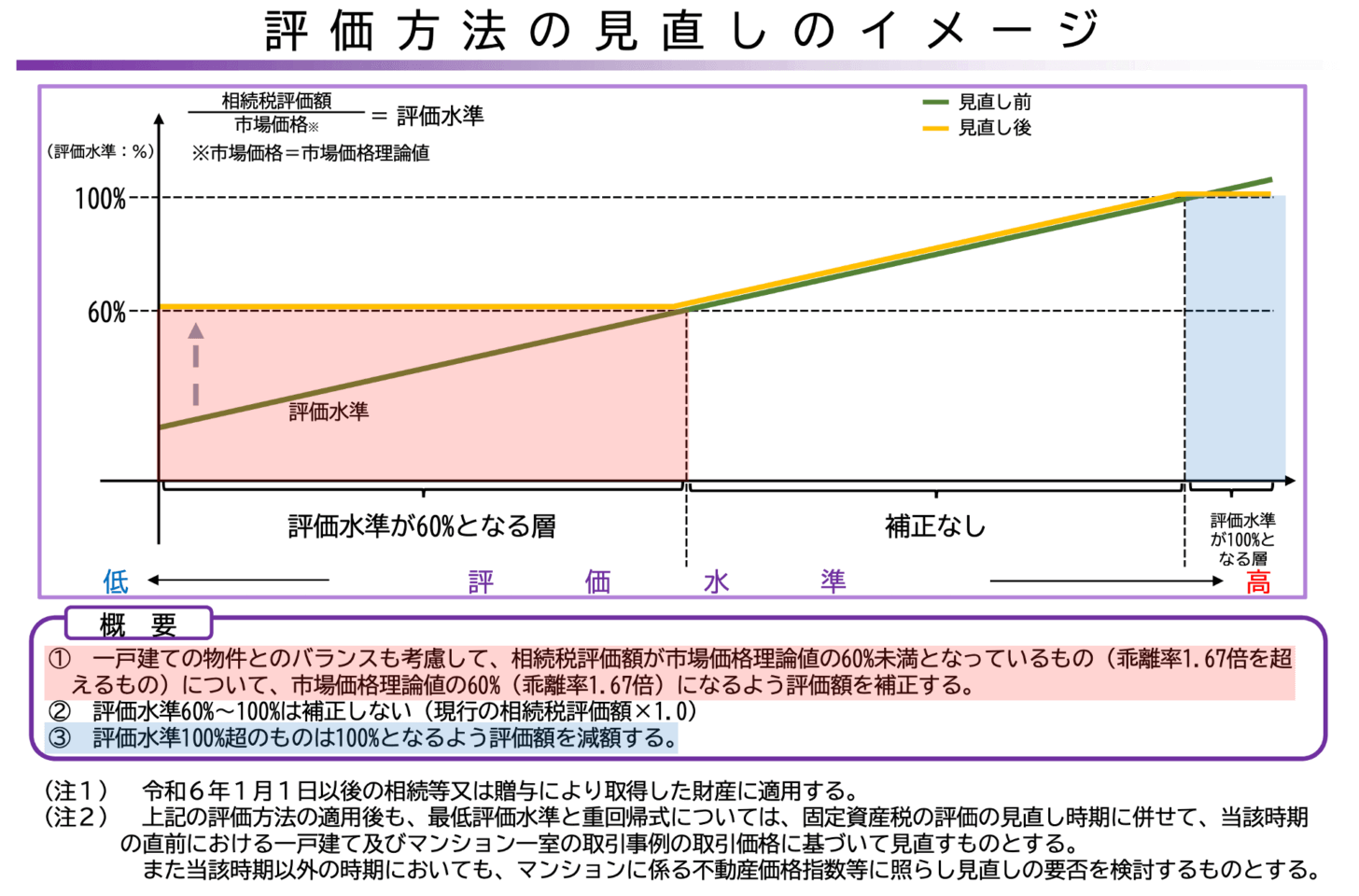

そこで、一定の要件に当てはまる居住用マンションについて相続税評価額が最低でも市場価格の6割となるよう、評価方法が改正されました。

具体的には、建物部分・敷地部分ともにそれぞれ以下の算式を組みます。

- 建物部分…従来の建物部分の評価額×区分所有補正率

※リンク先はそれぞれの項目の当サイト内の解説記事です

従来の計算に、「区分所有補正率」というものが新たに加わることとされました。

「区分所有補正率」とは?

区分所有補正率は「従来の方法で求めたマンションの評価額が税務署が想定する市場価格とどれだけ離れているか」に応じ、以下の3パターンに分かれています。

(スマホの方は表をスクロールしてご覧ください)

| ケース | 区分所有補正率 |

| ❶ 従来の評価額が想定市場価格とかけ離れている(=安い) (評価乖離率が1.667以上) |

評価乖離率×0.6 |

| ❷ 従来の評価額と想定市場価格の乖離が小さい (評価乖離率が1〜1.666の間) |

何もしない(=「補正なし」) |

| ❸ 従来の評価額が想定市場価格より高い (評価乖離率が0.999以下) |

評価乖離率 |

実務上❸に当てはまるケースはほぼないと思われるので、❶❷だけ太字にしました。

↑で登場する「評価乖離率」というのは想定される市場価格が従来の方法で求めた評価額と比べてどれだけ高いかを表す値で、

たとえばこれが2だということは、従来の評価額が市場価格の半分でしかない、ということです。

話を「区分所有補正率」に戻しますと、

区分所有補正率を最後に乗じるということは、評価乖離率の数値に応じた以下の態様ごとに、それぞれの方法で、従来の方法で求めた建物・敷地の相続税評価額を調整する(引き上げるor引き下げる)ことを意味します。

【区分所有補正率の考え方】

- 「評価水準<0.6」=評価乖離率が高い(1.667以上)

→従来の評価額が想定市場価格とかけ離れている(=安い)ので、区分所有補正率(この場合は「評価乖離率×0.6」)をかけて想定市場価格の60%まで相続税評価額を引き上げる【例】想定市場価格が2,000万円のマンションについて従来の評価額が1,000万円になる場合、評価水準は0.5、評価乖離率は2となる。(上記表の❶に該当)

→「1,000万円×2×0.6=1,200万円」と、従来より200万円評価額が引き上がる - 「0.6≦評価水準≦1」=評価乖離率はそこそこ(1〜1.666の間)→何もしない

-

「1<評価水準」=評価乖離率が低い(0.999以下)

→従来の評価額が想定市場価格より高いので、区分所有補正率(この場合は「評価乖離率」)をかけて想定市場価格まで相続税評価額を引き下げる

評価乖離率がそこそこの場合は「何もしない」結果となりますが、一般的に多いと思われるのは❶の「評価乖離率が高い」ケースです。

この場合、従来よりも評価額が引き上がることとなります。

↓下に国税庁が公表する資料に掲載されているイメージ図を引用してみます。(ピンクとブルーの色は私が加えました)

ピンク色になっている層が上の赤枠ボックスで言うところの❶で、右端のブルーになっている層が❸です。

これらの修正を加えることで、評価額がグラフ上のオレンジのラインに収まるよう調整していきます。

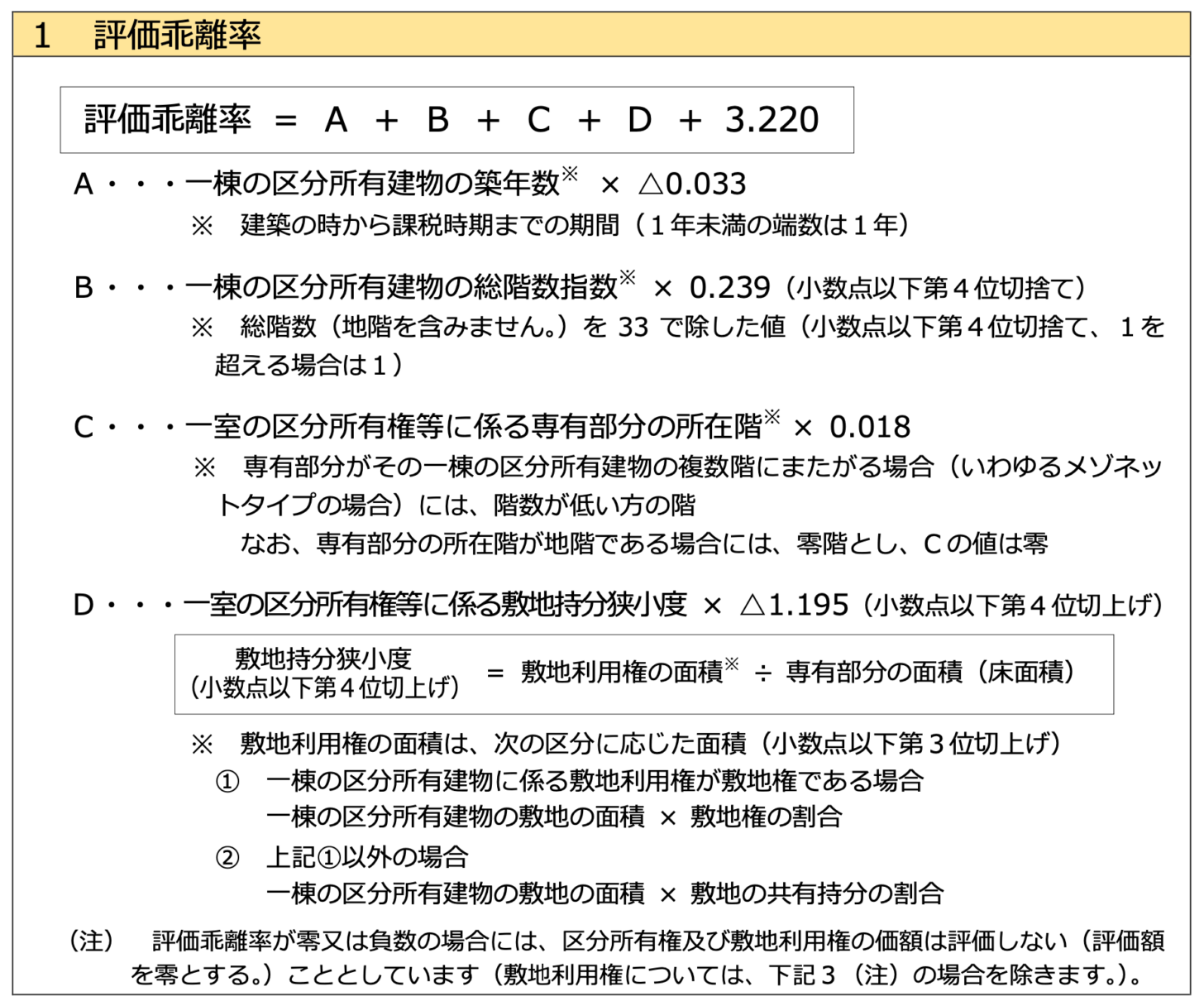

「評価乖離率」は4つの指数から算定する

先述のとおり、今回の改正のキモは「評価乖離率」です。

ではその評価乖離率はどうやって求めるのでしょうか?

実は↓こーんな算式を組みます。

なんだかごちゃごちゃした算式で頭に全然入ってきませんが(私も最初はそうでした(^^;)、要約すると↓こういうことです。

【評価乖離率の算式の意味】

評価しようとするマンションの

- 築年数が新しいほど

- 総階数が高いほど

- 所在階が高いほど

-

部屋の専有面積に占める敷地面積の割合が低い(≒建物が高層である)ほど

評価乖離率は高くなる

→この改正の適用リスクが上昇する(=以前より相続税評価額が引き上げられる可能性が高い)

上記❶〜❹の要素を数値化したものが評価乖離率で、これが高いほど相続税評価額と時価との乖離も大きい、と判断します。

算定要素に❷❸❹が入っているので、一般的に、低層よりも高層のマンションの方が評価乖離率は高めに出る傾向にあります。

この記事の冒頭で紹介したような

といった声が多いのはそれが理由です。

ただ、その認識は間違っています。

タワマン節税改正の影響は京都滋賀にも及ぶ【実例で検証】

今回の改正を迎えるにあたり、

「この改正が自分にどれだけ影響があるのか(世の同業者の「京都には関係ない」という認識は合っているのか)」

を確かめるため、私は実際に評価乖離率や区分所有補正率を計算してみました。

材料としたのは、私が過去に相続税の申告などで目にした京都市内や滋賀県内に所在する居住用マンションの情報です。

それらのマンションの所有者が仮に今年お亡くなりになったとした場合、今回の改正は評価額の計算にどれだけ影響を及ぼすのでしょうか。

以下の4つのマンションについて、それぞれ評価乖離率→区分所有補正率を計算してみました。

(スマホの方は表をスクロールしてご覧ください)

| - | A室 | B室 | C室 | D室 |

| 建物の築年数 | 21年 | 18年 | 23年 | 46年 |

| 建物の総階数 | 14階 | 6階 | 5階 | 11階 |

| 部屋の所在階 | 3階 | 4階 | 4階 | 2階 |

| 敷地面積/専有部分面積 | 0.156 | 0.684 | 0.563 | 0.266 |

| 評価乖離率 | 2.495 | 1.923 | 1.896 | 1.499 |

| 区分所有補正率 | 1.497 | 1.1538 | 1.1376 | 補正なし |

A室からD室まで区分所有補正率が高い順に並べてみました。

評価乖離率が1.499とそれほど高くない(具体的には1〜1.666の間に収まる)D室は従来の評価額のまま補正なしでOKですが、

1.667以上となるA〜C室は評価乖離率×0.6=区分所有補正率を従来の評価額に乗じます。

つまり、それぞれのマンション(建物・敷地合わせて)の従来の評価額がいずれも1,000万円だとすると、

- A室=1,000万円×1.497=14,970,000円

- B室=1,000万円×1.1538=11,538,000円

-

C室=1,000万円×1.1376=11,376,000円

が新たな相続税評価額となります。

このように、4室中3室が今回の改正の影響を受ける結果となりました。

そして、さらに興味深いのがそれぞれのマンションの所在場所です。

それぞれどの辺にあるマンションなのかをざっくりバラしてみると…

- A室…京都市中京区某所

- B室…滋賀県草津市某所

- C室…京都市左京区(北部地域)某所

-

D室…京都市中京区某所

と、同じ京都市中京区内でも要素によって補正の有無が変わるという、なんとも面白い結果となりました。

2番目に滋賀のマンションが入っているのも驚きですよね。

(とはいえ、草津市ならあり得なくもないでしょうか(駅前にタワマンもあるし))

また、そのB室や左京区内のC室なんてタワーマンションから程遠い、単なる6階建や5階建のマンションです。

「ごくごく普通のマンション」でも補正の対象になりうる

この結果を受けて今回の改正について感じたことを以下に列挙してみます。

-

築年数が古いマンションは「補正なし」になりやすい

D室は京都市中京区の中でも某駅に近い、市内中心部に所在するマンションですが、それでも補正の対象にならなかったのは築年数が46年と古いことが大きいです。

実際にこの算式に当てはめてみると、建物が高層かどうかよりも築年数が古いかどうかの方が影響度が大きいと感じます。(古いとほぼ「補正なし」となる) -

「築年数それなり」だとほぼ補正対象に?

京都市内では超高層にあたる14階建マンションのA室はもちろんのこと、特に何の特徴もないB室、C室ですら補正対象に。

よほど築年数が古い物件でもない限り、凡庸な(という表現は違うかもしれませんが)マンションであればほぼ補正対象になる?

まとめると、今回の改正は

- 場所がどこであれ

-

「ごくごく普通のマンション」であれ

適用の対象になりえます。

気づかない方が評価額が低くなるってのが税理士的には不条理なんですが…(ぶつぶつ

国税庁からエクセルの計算ツールが公開済み=計算自体は簡単です

ちなみに、「評価乖離率」の算式自体は複雑ですが、実際の評価はそこまで手間ではありません。

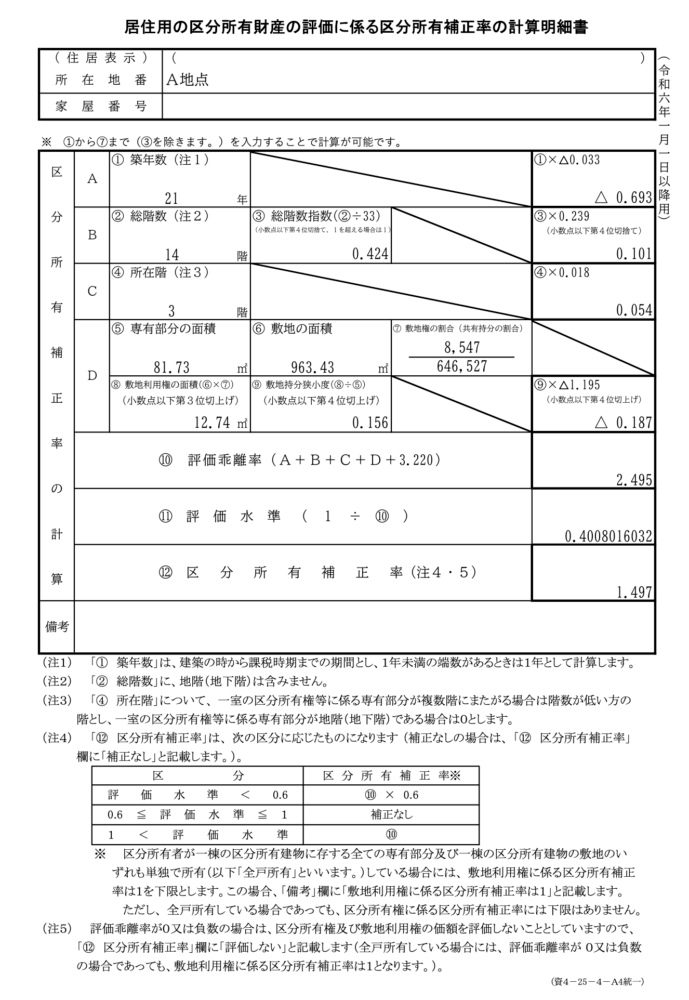

というのも、今回の改正に伴い「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」という書類が新設され、

上のリンク先のページにはExcelの計算ツール↓まで用意されているからです。

居住用の区分所有財産の評価に係る区分所有補正率の計算明細書(令和6年1月1日以降用)【計算ツール】(Excelファイル/25KB)

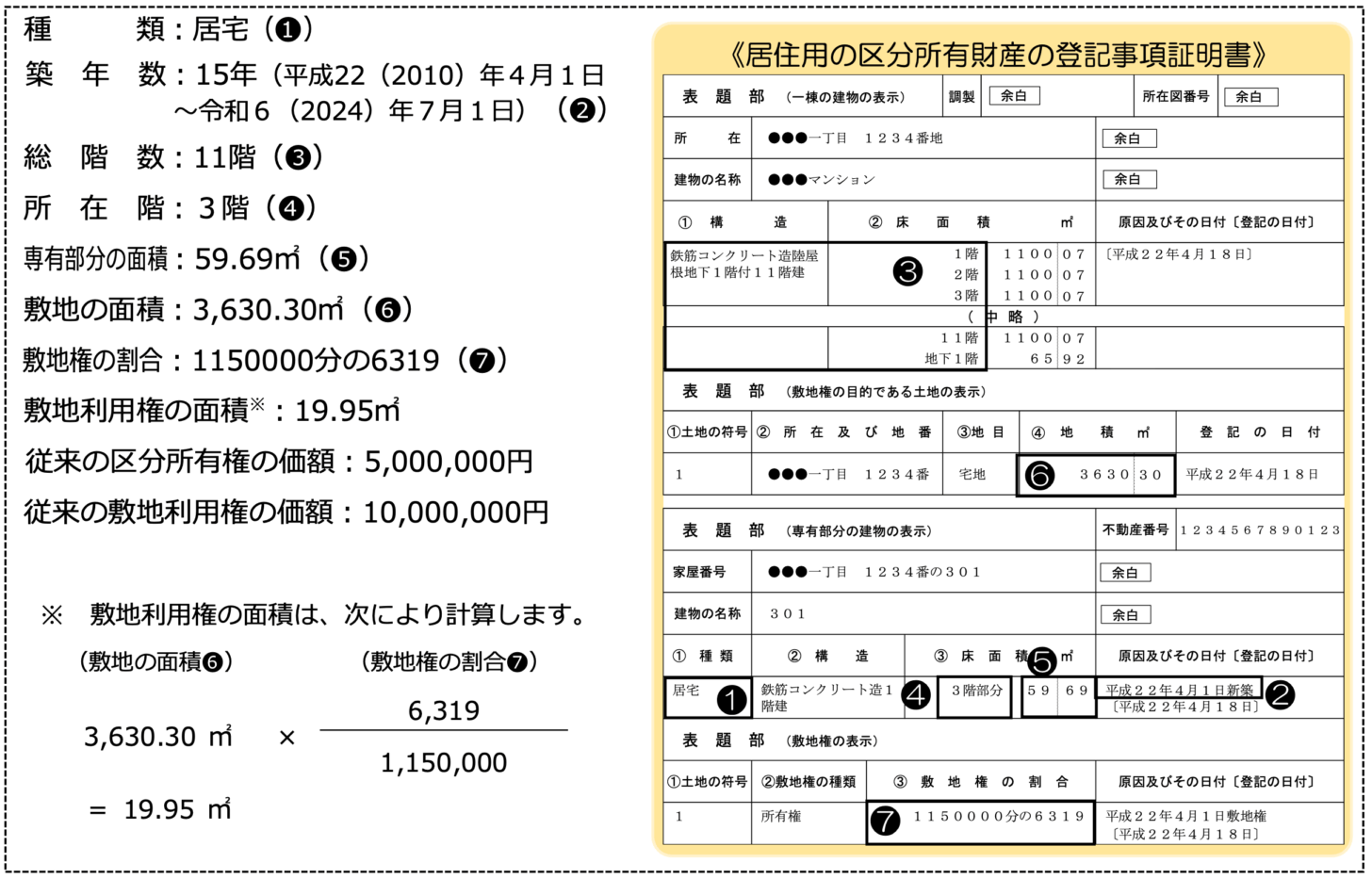

しかも、築年数・総階数・所在階・建物の専有部分の面積・敷地面積など、計算に必要な情報はマンションの登記事項証明書から拾うだけでOK。

マンションの登記事項証明書が読める方であれば、上のExcelに放り込むだけで↓このような計算明細書が簡単に(?)作れます。

(ちなみにこちらも所在は京都市内です)

評価自体カンタンとなれば、あとは気付くか気付かないかだけの世界となりそうですね。

(気付いた方が評価額が上がってしまうのがなんとも悲しいですが…(^^;)

【まとめ】タワマン節税改正の4要素に1つでも該当するマンションは要注意

以上、この記事では2024年から適用されている「タワマン節税改正」の内容を紹介した上で、

今回のタワマン節税改正は東京や大阪だけの話じゃないんですよ!京都市内や滋賀県内でも要注意ですよ!

という点について解説してみました。

今回の改正は決してタワーマンションのみを狙い撃ちしたものではなく、

「時価と比べて低めに留まっていた居住用マンションの相続税評価額のベースを全体的に引き上げよう」

というものであることがお分かりいただけたかと思います。

ちなみに、評価乖離率や区分所有補正率の計算方法については、

コロナ禍前かつ昨今の建築資材価格の高騰などの影響がない2018年(平成30年)時点の売買実例価格をもととしています。

国税庁からは「市場価格の動向を見つつ、今後も随時計算方法などの見直しを行なっていく」とのアナウンスが出ているので、

このやり方が今後どのように変化していくのかも(我々税理士は特に)気にしていく必要がありそうです。

最後にもう一度まとめると、今回の改正により

- マンションの築年数が新しい(というか「古くない」)

- マンションの総階数が高い

- 部屋の所在階が高い

-

部屋の専有面積に占める敷地面積の割合が低い

これらのいずれかに(たった1つであっても)当てはまる居住用の区分所有マンションについては場所を問わず、以前より相続税評価額が引き上げられている可能性が高いです。

気になる方はこの改正の適用の有無について一度確認することをお勧めします。

「マンションを利用した節税がこれで完全に封じられた!」とまでは個人的には思わないですね。

(そんな風潮には流されないように気をつけてください笑)

【関連記事】

- 【令和6年路線価発表】京都市内は商業地・住宅地ともに上昇

- 京都の税理士会2支部にて研修講師を担当しました【令和6年からの相続税・贈与税改正】

- 【寄稿しました】納税月報2024年2月号「ココが変わった!令和6年からの相続税・贈与税」

- 西武ドーム(ベルーナドーム)に学ぶ建物と構築物の違い

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

そんな高い建物がない京都には関係ないのでは?