平成27年分の贈与税の計算から、

その年の1月1日現在で18歳以上の人が直系尊属(両親や祖父母など)から一定額以上の財産をもらった場合、贈与税が安くなっています。

(こうしてもらった財産のことを「特例贈与財産」、この場合の税率を「特例税率」と言います。)

一方、以前からある贈与税の税率(=「一般税率」といいます。)も依然として続いていて、

こちらは兄弟間や他人同士の贈与などで適用していきます。

この記事では、これら2種類の税率の違いを紹介しつつ、

特例贈与財産・特例税率が使える人の範囲や使う場合に必要となる手続きなどを詳しく解説してみます!

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

贈与税の特例税率と一般税率の違いとは

この記事で着目していくのは、↓こんな計算式を組む暦年課税による贈与税の計算方法のうち、

(その年分の贈与税の課税価格-贈与税の基礎控除(110万円))×税率=その年分の贈与税額

赤字にしている税率の部分です。

以下、2種類あるというそれぞれの税率を順番に紹介していきましょう。

一般税率=一般贈与財産に適用

まずは昔からずっと使ってきた方の税率の紹介です。

今は名前を「一般税率」と言い、特例贈与財産以外の財産=一般贈与財産に対して使います。

↓このように、もらった金額に応じて8段階の税率が設定されている(しかもどんどん高くなる)のが特徴です。

(今回の改正で1,000万円超の税率が一律50%→3段階に変更になっています。)

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 300万円以下 | 15% | 10万円 |

| 300万円超 400万円以下 | 20% | 25万円 |

| 400万円超 600万円以下 | 30% | 65万円 |

| 600万円超 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 1,500万円以下 | 45% | 175万円 |

| 1,500万円超 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

こちらは下の「特例税率」が使えない場合(具体的な話は後述)に使っていきます。

特例税率=特例贈与財産に適用

そして、今回新しくできたのが↓下「特例税率」です。

こちらは特例贈与財産に対してのみ使うことができます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 400万円以下 | 15% | 10万円 |

| 400万円超 600万円以下 | 20% | 30万円 |

| 600万円超 1,000万円以下 | 30% | 90万円 |

| 1,000万円超 1,500万円以下 | 40% | 190万円 |

| 1,500万円超 3,000万円以下 | 45% | 265万円 |

| 3,000万円超 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

使える場面が限定されている(後述)ので、名前も「特例」税率となっています。

2つの税率を比較!

2つの税率の違いをわかりやすくするために、税率にフォーカスした表を作ってみました!

| 基礎控除後の課税価格 | 特例税率 | 一般税率 |

| 200万円以下 | 10% | 10% |

| 200万円超 300万円以下 | 15% | 15% |

| 300万円超 400万円以下 | 15% | 20% |

| 400万円超 600万円以下 | 20% | 30% |

| 600万円超 1,000万円以下 | 30% | 40% |

| 1,000万円超 1,500万円以下 | 40% | 45% |

| 1,500万円超 3,000万円以下 | 45% | 50% |

| 3,000万円超 4,500万円以下 | 50% | 55% |

| 4,500万円超 | 55% |

特例税率のオイシイ部分を赤字にしています。

税率の区分は10%〜55%の8段階で変わりませんが、特例税率の方が上がり方が少し緩やかですよね。

一般税率だと基礎控除後の課税価格が300万円(=基礎控除前だと410万円)を超えてくると税率が1段階上がりますが、

特例税率の場合はそれが400万円(=基礎控除前だと510万円)になっています。

基礎控除後の課税価格が300万円超〜4,500万円以下の場合、通常よりも低い税率で贈与税を計算することができる、という仕組みです。

特例贈与財産の対象は?

と、ここでどんな場合に特例贈与財産になる=特例税率が使えるのかをもっと詳しく見ていきましょう。

特例贈与財産とは、

- その年1月1日現在で18歳以上(令和4年3月以前の贈与なら20歳以上)の人が

-

直系尊属(父母、祖父母、曽祖父母など)からもらった財産

のことを言います。

上にあたらない財産は全て一般贈与財産となり、一般税率で贈与税を計算します。

言い換えると、↓このような場合は全て一般贈与財産となります。(=特例贈与財産では無い!)

【特例贈与財産にはあたらないモノ】

- (たとえ両親や祖父母からでも)18歳未満の人がもらった財産

- 配偶者の父母(義父、義母)からもらった財産

-

配偶者、兄弟、子供、孫からもらった財産

この辺りは結構勘違いが生じやすいところかと思われますので、しっかりと押さえておきたいところですね。

養子でも特例贈与財産になります

ちなみに、ここで言う「直系尊属」には養親ももちろん含まれます。

つまり、

-

18歳以上の養子が養親やその親からもらった財産

も特例贈与財産にあたるので、特例税率を使うことができます。

贈与税の計算方法の具体例

てか、

と思うので、ここで具体例を2つ紹介します。

いずれかのみの場合の贈与税額

1つ目の具体例は2つの税率の比較です。

1人の人が1年間にもらった財産の金額が1,000万円あるとして、

その全部が特例贈与財産or一般贈与財産だった場合の贈与税額はそれぞれいくらになるでしょうか。

【一般贈与財産のみの場合の贈与税額】

(10,000,000円-1,100,000円)×40%-1,250,000円=2,310,000円

【特例贈与財産のみの場合の贈与税額】

(10,000,000円-1,100,000円)×30%-900,000円=1,770,000円

というわけで、特例贈与財産のみの方がなんと54万円も贈与税が安くなります。

54万円は大きいですよね。

もらった金額が大きければ大きいほど、この差も大きくなっていくイメージです。

特例贈与財産と一般贈与財産の両方がある場合の贈与税額

2つ目は、1人の人が1年間にもらった財産の金額は1,000万円で変わらないとして、

うち500万円が特例贈与財産で、残り500万円が一般贈与財産だった場合です。

冒頭でも説明したように、贈与税は財産をもらった人単位で計算するので、

1年間に2人の人から財産をもらう(しかも片方は特例贈与でもう片方は一般贈与)ということも十分あり得ます。

そんな場合の贈与税の計算はどうなるんでしょう?

国税庁のHPには↓このように書いてあります。

(3) 「一般贈与財産用」と「特例贈与財産用」の両方の計算が必要な場合

例えば、財産の贈与を受けた年の1月1日現在において18歳以上の方が、配偶者と自分の両親の両方から贈与を受けた場合などに、この計算となります。

この場合には、次のとおり計算します。

① すべての財産を「一般税率」で計算した税額に占める「一般贈与財産」の割合に応じた税額を計算します。

② すべての財産を「特例税率」で計算した税額に占める「特例贈与財産」の割合に応じた税額を計算します。

③ 納付すべき贈与税額は、①と②の合計額です。

具体例を出して計算してみましょう!

【具体例】

X1年中に、父と兄からそれぞれ現金500万円(合わせて1,000万円)をもらいました。

父からの贈与は特例贈与、兄からの贈与は一般贈与にあたります。

この場合の贈与税額はいくらでしょうか?(以下、単位:円)

(1)① 全ての財産が一般贈与財産だとした場合の贈与税額を出す

(10,000,000-1,100,000)×40%-1,250,000=2,310,000

② ①の税額を、全体の金額うち一般贈与財産の金額が占める割合で按分する

2,310,000×5,000,000/10,000,000=1,155,000

(2)① 全ての財産が特例贈与財産だとした場合の贈与税額を出す

(10,000,000-1,100,000)×30%-900,000=1,770,000

② ①の税額を、全体の金額のうち特例贈与財産の金額が占める割合で按分する

1,770,000×5,000,000/10,000,000=885,000

(3) (1)+(2)=2,040,000円

…数学の弱い私みたいな人間には何をやっているのかさっぱりわかりませんが(^^;

特例贈与のみ、一般贈与のみとして計算した税額を課税価格の金額比(500万円:500万円)で合算して、2,040,000円という金額が出てきました。

よくこんな計算方法を考えるなぁ、と、お役人さんの頭の良さにはいつも感心します…。

申告時の添付書類(戸籍謄本など)

あと、税務署への手続きの話にも触れておくと、

特例贈与財産として贈与税を計算した場合には、申告書に

-

自分が18歳以上で

-

直系尊属から贈与を受けた

かつ、

ことを証明する書類(具体的には、申告をする人の戸籍謄本など)の添付が必要です。

より細かい表現は↓こうなっています。

「特例税率」の適用を受ける場合(中略)は、贈与税の申告書とともに、受贈者の戸籍の謄本又は抄本その他の書類でその人の氏名、生年月日及びその人が贈与者の直系卑属(子や孫など)に該当することを証する書類を提出する必要があります。

引用元:【贈与税の申告等】|国税庁

特例を受けたければ

「自分はこの人とちゃんと血が繋がってますよ〜。」

ということを証明しろってことですね。

つまり、基礎控除後の課税価格が300万円以下の場合には、税率は変わらないので戸籍謄本の添付も不要となります。

また、一度提出をすれば、その後特例を受ける年での再提出は不要です。

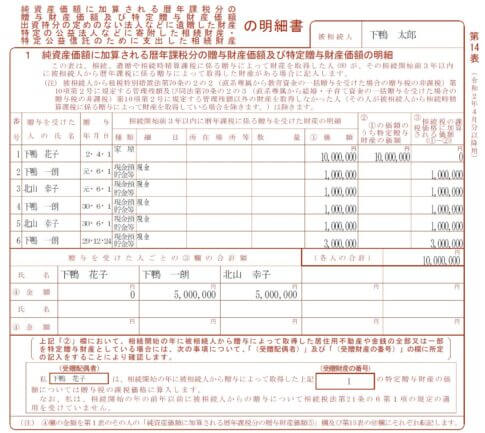

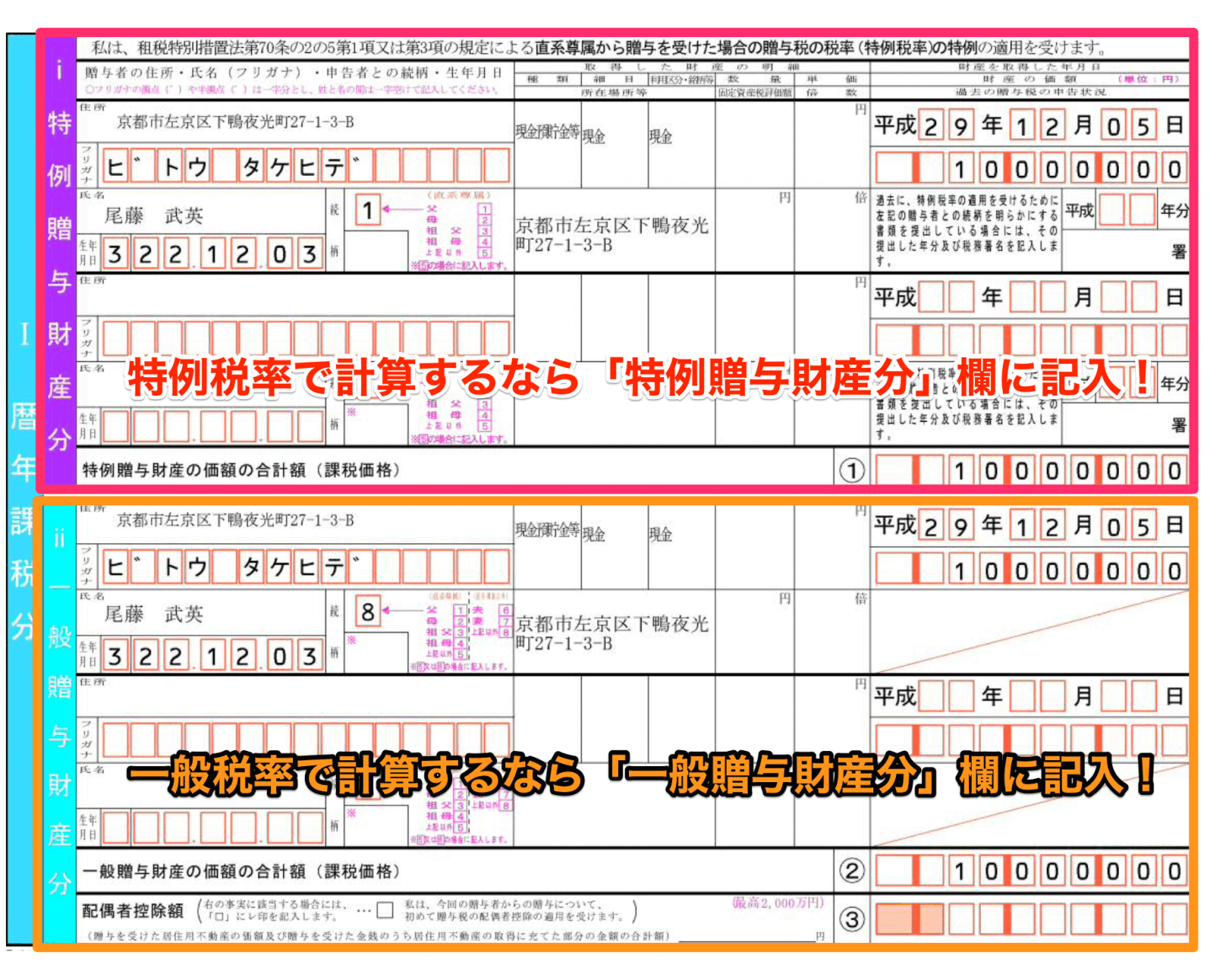

特例贈与財産と一般贈与財産で申告書の記入欄も分かれている

また、贈与税の申告書は、「特例贈与財産分」「一般贈与財産分」と、使っていく税率に応じて欄が2つに分かれています。

特例贈与財産として贈与税を計算するなら「特例贈与財産分」の欄、一般贈与財産として計算するなら「一般贈与財産分」の欄をそれぞれ埋める必要がありますのでご注意を!

申告書のイメージだと↓こうなります。

贈与税の2つの税率の違いとは?のまとめ

というわけで、この記事では今ある贈与税の2種類の税率を紹介しつつ、

特例贈与財産・特例税率が使える人の範囲や使う場合に必要となる手続きなどを詳しく解説してみました。

今は贈与税の税率は2種類あって、

財産をもらった人とあげた人がそれぞれどんな人達なのかで使える贈与税率が変わる、ということでした。

税率が安い「特例贈与財産」にできるのは

- その年1月1日現在で18歳以上(令和4年3月以前の贈与なら20歳以上)の人が

-

直系尊属(父母、祖父母、曽祖父母など)からもらった財産

のみで、これに当てはまらないものは全部一般贈与財産に該当=一般税率で贈与税を計算をしなければいけません。

申告書を作る際は、ご自身がどちらの税率で計算できるのかを必ず意識するようにしてください!

【関連記事】

- 他人からお金をもらうと贈与税がかかります【贈与税の基礎知識】

- 相続時精算課税制度とは?制度の概要や要件・デメリットを解説

- 贈与税の基礎控除はいつから110万円?昔は60万円でした

- 仕送りや入学・結婚資金をもらうと贈与税はかかる?

- 中身は全然違いますが、相続税には「特定贈与財産」なる規定が(ややこしい)…。

詳しくは「特定贈与財産とは?贈与税の配偶者控除相当額は相続税も無税でOK」をどうぞ。

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます