突然ですが、皆さんは贈与税の基礎控除がいくらかご存知でしょうか。

はい、正解です!

このブログの「他人からお金をもらうと贈与税がかかります【贈与税の基礎知識】」という記事でも

「贈与税の基礎控除は財産をもらった人単位で年間110万円までです。」

と紹介していますし、

以下の国税庁のホームページでも

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

と書いてあります。

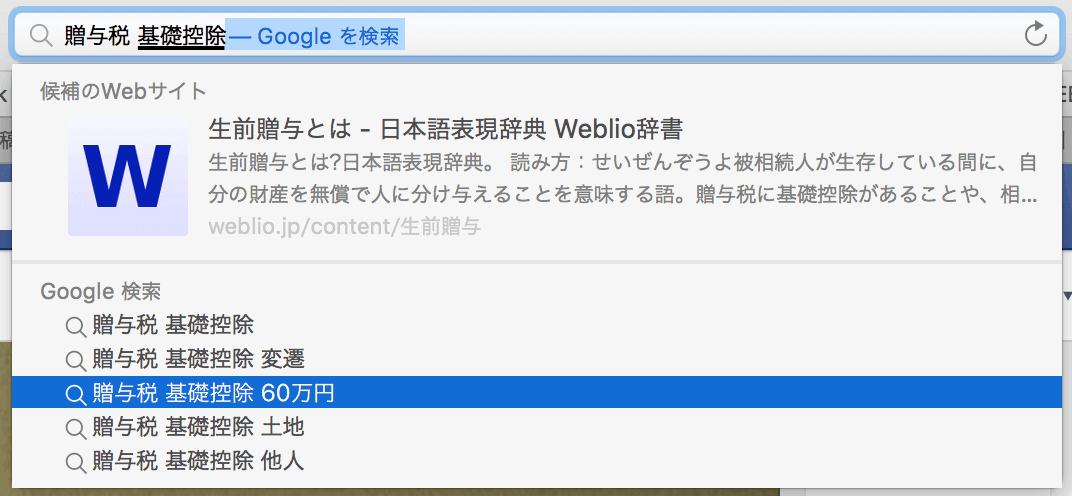

でも、Googleで「贈与税 基礎控除」と入れたら、サジェスト機能で「贈与税 基礎控除 60万円」という候補が出てきます。

60万円って何?110万円じゃないの??

今日はこの「60万円」の正体をご紹介します!

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

贈与税の基礎控除はいつから110万円?

実はこの基礎控除、平成12年までの間はずっと60万円でした。

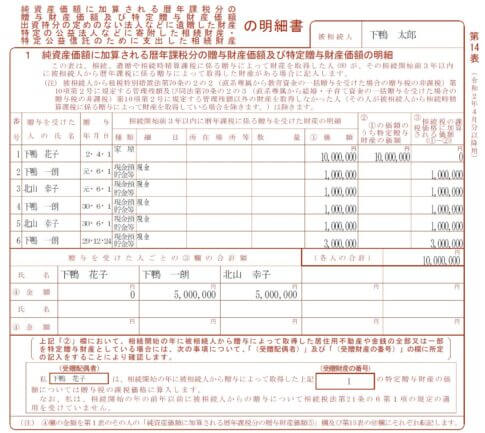

贈与税の基礎控除は贈与税が相続税から切り離されて単独の税目となった昭和28年に設けられ、

以後、以下の表のような変遷を経てきました。

| 昭和28年〜32年 | 10万円 |

| 昭和33年〜38年 | 20万円 |

| 昭和39年〜49年 | 40万円 |

| 昭和50年〜平成12年 | 60万円 |

| 平成13年〜現在 | 110万円 |

今の基礎控除110万円は平成13年から続いているもので、贈与税の歴史の中では比較的新しい部類に入ります。

ちょっと前まで60万円だったので、それで検索する人が多い=サジェスト機能でも出てくるんでしょうね。

そんな現在は無くなっている「贈与税の基礎控除は60万円」の時代。

ただ、この「基礎控除は60万円」という決まり、法律の中では今もどっしりと生き続けています。

以下はその辺りの話を掘り下げてみます。

贈与税の基礎控除を定めている法律(条文)は2つある

実は、贈与税の基礎控除がいくらなのかを定めている法律は現在は2つあるんです。

その2つの法律の名前は↓コレです。

- 相続税法

-

租税特別措置法

それぞれを、書かれている内容とともに紹介していきます!

相続税法(平成12年まで有効)=60万円と規定

まず1つ目は「相続税法」です。

名前こそ「相続税」となっていますが、贈与税はあくまでも相続税を補完する税金、という位置付けなので、

贈与税の基本的な計算のやり方などは全てこの法律に定められています。

「基礎控除は60万円」

その相続税法の第21条の5というところに、贈与税の基礎控除についてこんな記述があります。

贈与税については、課税価格から60万円を控除する。

これが、上で書いた「今もどっしりと生き続けている法律」の正体です(^^;

この決まりは、基礎控除が110万円となっている今も削除されずに残されたままです。

「じゃあ、110万円ってのはいったい何なの??」

という話になりますが、これが決められているのは次に紹介する2つ目の法律です。

名前は「租税特別措置法」と言います。

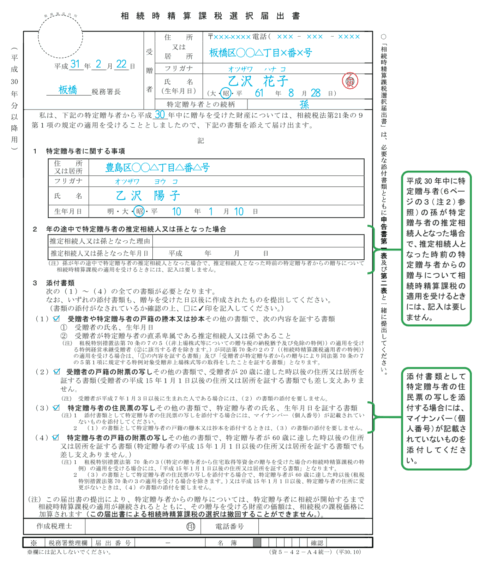

租税特別措置法(平成13年から有効)=110万円と規定

「租税特別措置法(以下「措置法」)」というのは、上で紹介した相続税法をはじめとする国の税金(所得税、法人税、消費税などなど)の法律全般に関しての特例を定めている法律です。

- 相続税法などの法律(以下「本法」と呼ばせて頂きます)では行き届かないような細かな規定

や、

- 時限立法的な要素が強い規定

を定めている法律で、毎年行われる税制改正の大半もこの法律の中身をいろいろといじっているものが多いです。

本法に比べたら改正や新設、廃止も簡単にできるので、政治家さんたちにとっても実に使い勝手の良い法律(←強調(笑))のようです。

「基礎控除は110万円」

そんな措置法の第70条の2の4というところに、贈与税の基礎控除についてこんな記述があります。

平成13年1月1日以後に贈与により財産を取得した者に係る贈与税については、相続税法第21条の5の規定にかかわらず、課税価格から110万円を控除する。(以下略)

「相続税法第21条の5の規定」というのは、上で紹介した「贈与税の基礎控除は60万円ですよ」という内容ですね。

「平成13年以降はこの規定にかかわらず110万円を引く!」と、ここにハッキリと書かれています。

いくら本法で「基礎控除は60万円」と書かれていようが、

ここで「それは無視して今はとりあえず110万円で」と書かれている以上、この規定が存在する間は贈与税の基礎控除額は60万円ではなく110万円です。

これが生きているので、今は贈与税の計算で110万円を引くんですね。

もしこの規定が廃止になったら、

本法の規定だけが残る形になるので、基礎控除の金額も60万円に下がることになります。

贈与税の基礎控除の変遷のまとめ

というわけで、現在は110万円である贈与税の基礎控除の変遷について、2つの法律の関係性も交えつつ紹介してみました。

今見てきたように、措置法というのはあくまでも本法に対する特例を定めている法律なので、序列で言えば本法の方が完全に上です。

ただ、本法と措置法で同じ項目について異なった内容の記述がある場合には、序列が下である措置法に書かれている内容の方を優先して考えます。

(これを「特別法優先の原則」と呼んでいます。)

また、相続税と贈与税に限ってみると、我々にもとても馴染みの深い

- 小規模宅地等の減額の特例

- 住宅資金贈与、教育資金贈与、結婚・子育て資金贈与の非課税

- 相続時精算課税の適用を贈与者の孫が受ける場合

-

各種納税猶予の規定

などは、全て本法ではなく措置法にその内容が定められています。

相続、贈与を生業にする税理士にとって、措置法の存在は切っても切り離せないものなんです。

追いかける方も大変なんで、そのときの流れでコロコロと規定の中身を変えるのはあまりしないで欲しいなぁ…。

(って、だから誰に言ってるんでしょうね?(^^;)

【関連記事】

- 他人からお金をもらうと贈与税がかかります【贈与税の基礎知識】

- 贈与税の2つの税率・特例贈与財産と一般贈与財産の違いとは

- 仕送りや入学・結婚資金をもらうと贈与税はかかる?

- 贈与税が相続税の補完税とされる理由【相続税と贈与税の関係】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます