贈与税の計算には様々な特例がありますが、

その中には、適用対象者の「年間の所得(もうけ)の総額=所得税の合計所得金額」を要件としているものがあります。

そして、以前その特例は1つだけでしたが、平成31年度の税制改正を経て、

2019年4月からはそれが3つに増えました。

この記事では、その3つの贈与税の特例規定がどんなものなのかを紹介していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

【前提】合計所得金額とは?

まずはこの記事の前提として、合計所得金額とは?というところを確認しておきましょう。

合計所得金額というのは所得税の計算で出てくる言葉で、

「損失の繰越控除」や「不動産の譲渡所得の特別控除」といった特例を一切考慮しない、その人の年間の「純粋な」もうけの総額

のことを言います。

基本は給与所得・事業所得・不動産所得・譲渡所得など、所得税の計算で出たもうけ(所得)をすべて足した金額、と考えればOKです。

ただ、「純粋な」と書いているように、もし

- 前年以前に生じた損失の繰越控除

(純損失の繰越控除、雑損失の繰越控除、マイホームの損失の繰越控除など) -

不動産の譲渡所得の特別控除

(マイホームの3,000万円控除、土地収用の5,000万円控除など)

や

といった所得税の計算の特例を受けている場合には、それらは一切無視して考える必要があります。

=その分だけより多くのもうけがあるとされるので、これらがある方は要注意です。

合計所得金額とは?年末調整や確定申告の頻出用語を詳しく解説

このように、合計所得金額をひとことで言うと「その人の年間の純粋なもうけの総額」のことです。

以下で紹介する贈与税の特例規定は対象者に所得要件を課していて、

その判断材料として使っているのが所得税の合計所得金額なんだ、というところをまずは押さえてください。

合計所得金額を要件とする贈与税の3つの非課税特例は3つです

では、合計所得金額を要件としている贈与税の特例規定には何があるのでしょうか?

以下の3つです。

- 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

(以前から所得要件あり) - 直系尊属から教育資金の一括贈与を受けた場合の非課税

(2019年4月以降契約分から所得要件が追加) -

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

(2019年4月以降契約分から所得要件が追加)

どれも似たような名前ですが、違うのは対象となる財産です。

- 両親や祖父母から住宅購入資金としてお金をもらったなら①で非課税

- 両親や祖父母から教育資金としてお金をもらったなら②で非課税

- 両親や祖父母から結婚・子育て資金としてお金をもらったなら③で非課税

どれも、無条件でOK!となると「金持ち優遇」と批判されかねないので、適用対象者に所得要件を設けています。

また、カッコ書きにもあるように、現状は①のみですが、来月からは②と③が新たに加わります。

以下、これら3つの内容を順番に紹介していきましょう。

直系尊属から住宅取得等資金の贈与を受けた場合の非課税

1つ目は、

- 両親や祖父母などの直系尊属から

-

住宅を買うための資金としてお金をもらった場合

に贈与税が非課税となる特例規定です。

基礎控除がたった110万円しかなく、1,000万円を超えると40%もの税率がかかってくる贈与税の世界で「家を買うためのお金を非課税にする」という大胆な特例なので、

単純に「お金をもらいました!」だけではダメで、あげる側、もらう側、買う家の種類や質、非課税の限度額など、様々な細かい要件が付けられています。

詳しくは↓以下の国税庁のページやPDFファイルをご覧ください。

No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

「住宅取得等資金の贈与税の非課税」のあらまし | 国税庁(PDF)

合計所得金額2,000万円以下の人が対象

それら「細かい要件」の1つとしてあるのが対象者の所得要件です。

国税庁のページ↓から引用してみます。

3 受贈者の要件

次の要件の全てを満たす受贈者が非課税の特例の対象となります。(中略)

(3) 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。

お金をもらった人のもらった年の合計所得金額が2,000万円を超える(=20,000,001円以上である)場合、この特例を受けることはできません。

マイホームを住み替えた場合は注意!?

と思いますよね?

確かに、普通に働いていて合計所得金額が2,000万円を超える人はかなり少数です。

(サラリーマンだと給与収入が2,220万円を超えないとダメですから(^^;)

ただ、要注意なのが、マイホームの住み替えでこの特例を受けるような場合です。

たとえば↓こんなサラリーマンのケース。

- 給与所得500万円のサラリーマンがマイホームを住み替えるために前の家を売った

-

売って1,600万円の譲渡益が出たけどマイホームの3,000万円控除を適用したので譲渡益に所得税はかからなかった

このサラリーマンの場合、

-

特別控除を適用しているので所得税の課税金額は給与所得の500万円だけ

-

合計所得金額は(特別控除前で見るので)500万円+1,600万円=2,100万円ある

ですが、

ので、もし新しいマイホームについて親や祖父母から資金の援助を受けたとしても、それに対してこの非課税の特例を適用することはできないことになります。

このように、お金をもらったのと同じ年に不動産の譲渡所得の特別控除を受けている人は要注意です。

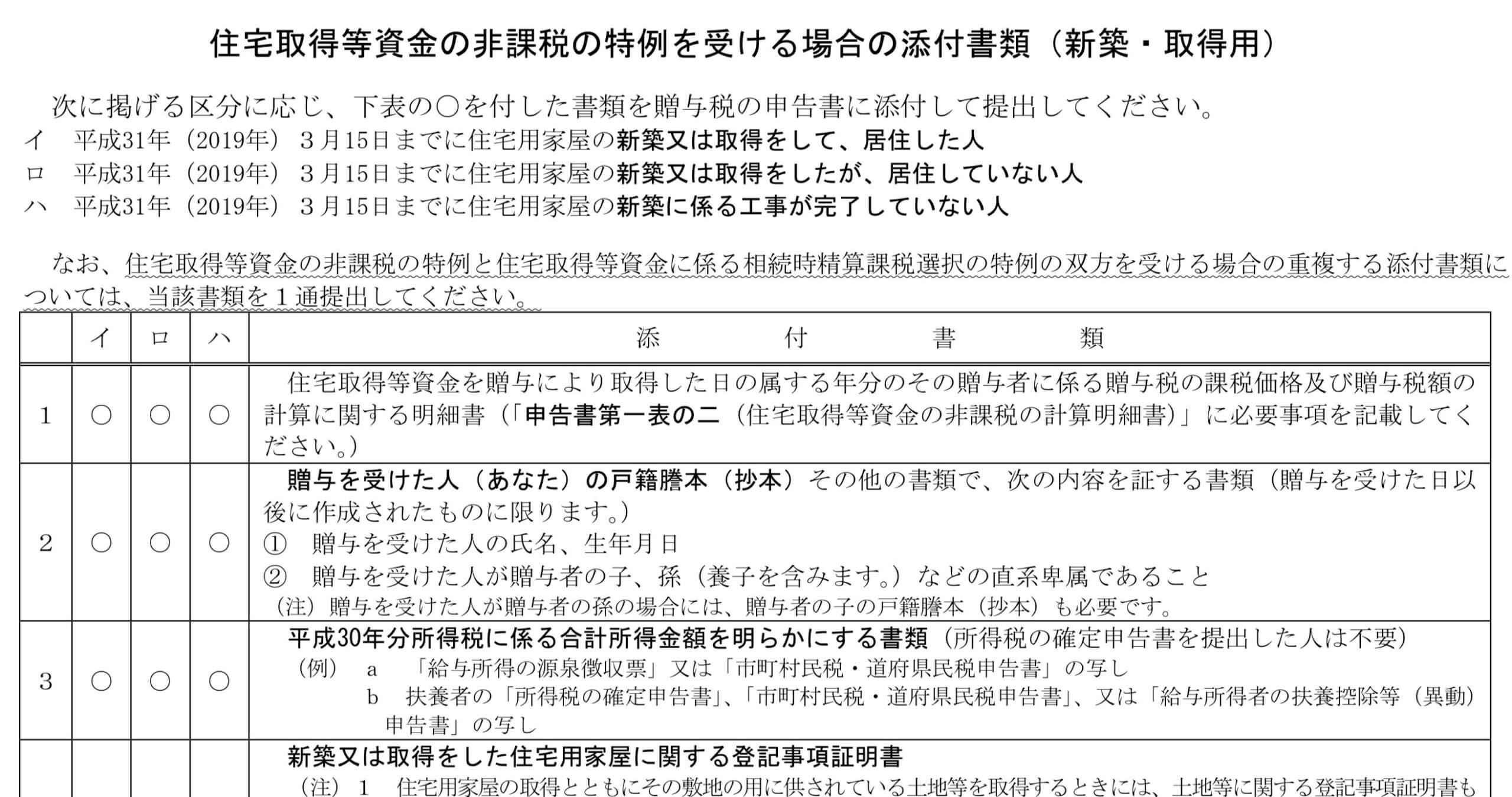

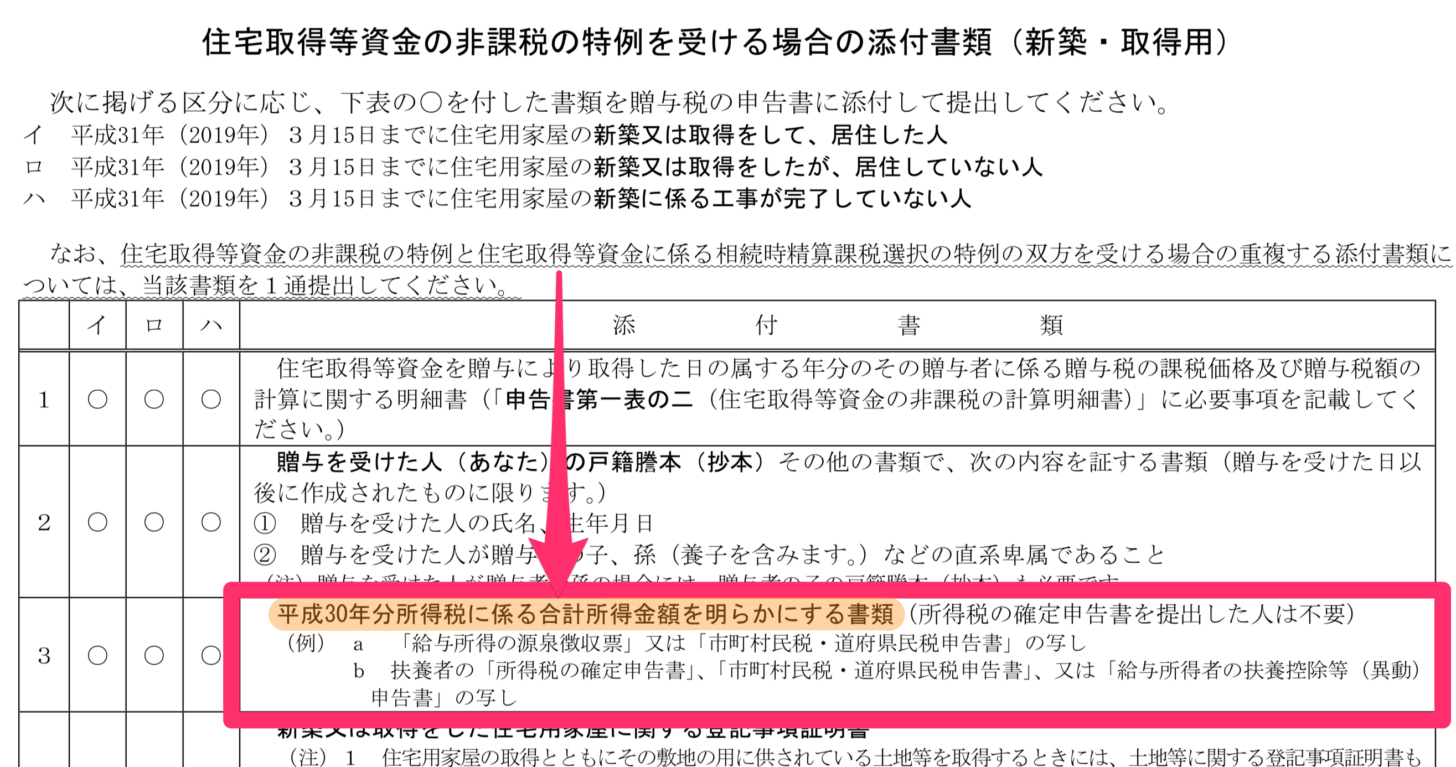

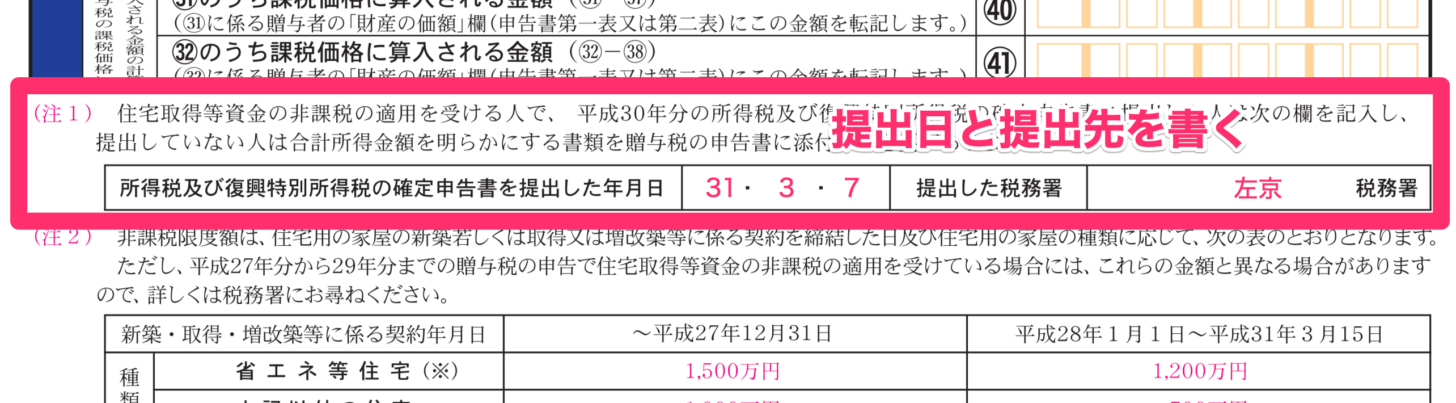

合計所得金額を明らかにする書類の提出が必要な場合も

あと、必要な手続きについても触れておくと、ここまで見てきたように、

「住宅取得等資金の贈与税の非課税」はお金をもらった人の合計所得金額を適用の要件としているので、

これの適用を受けるためには、贈与税の申告書にその年分の所得税に係る合計所得金額を明らかにする書類(給与所得の源泉徴収票など)の添付が必要です。

国税庁が公表している↓資料にも「所得税に係る合計所得金額を明らかにする書類を付けろ」と書かれています。

(国税庁HP「住宅取得等資金の非課税の特例適用チェック表(新築・取得用)」より引用)

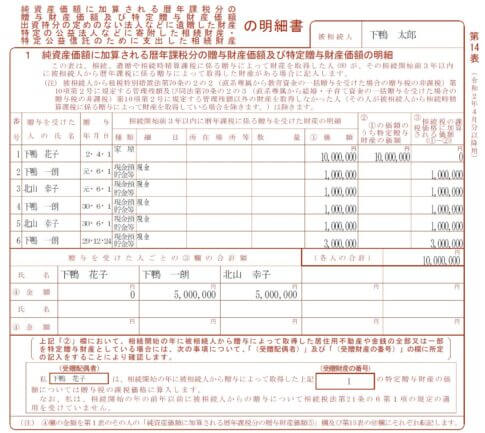

ただ、確定申告をしている人についてはこの書類の提出は不要です。

その場合は↓このように、この特例を受ける場合に出す「贈与税の申告書第一表の二」に提出した年月日と提出先の税務署名を書けばOKです。

以上ここまで、

1つ目の特例である「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」についての解説でした!

2019(平成31)年4月1日から新たに2つが対象に

そして、平成31年度の税制改正により、

2019年(平成31年)4月以降、以下の2つの贈与税の非課税特例にも対象者(もらった人)の所得要件が加わることになりました。

直系尊属から教育資金の一括贈与を受けた場合の非課税

まず1つ目は、「直系尊属から教育資金の一括贈与を受けた場合の非課税」です。

- 両親や祖父母などの直系尊属から

-

教育資金として一括でお金をもらった場合

に、その一括でもらったお金に対する贈与税が非課税となる特例規定です。

実は、親や祖父母などから必要な都度・必要な分だけ受ける資金の援助に対しては元々贈与税はかかりません。

ただ、たとえその目的の援助であっても、「数年分」など一括でまとまったお金をもらって、使わなかった分を貯金に回していたような場合にはその分は贈与税の対象とされます。

この点については「仕送りや入学・結婚資金をもらうと贈与税はかかる?」という記事で詳しく解説しています。

これについて、

ということでできたのが「直系尊属から教育資金の一括贈与を受けた場合の非課税」です。

特例の内容や要件などの詳細は↓以下の国税庁のページをどうぞ。

No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁

祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし(平成27年4月)(PDF/467KB)

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

そして2つ目は、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」です。

- 両親や祖父母などの直系尊属から

-

結婚や子育てに充てるための資金として一括でお金をもらった場合

に、その一括でもらったお金に対する贈与税が非課税となる特例規定です。

これも上の「教育資金贈与非課税」同様、まとまったお金をもらっても贈与税がかからないようにしてあげよう!ということでできた規定です。

(というか、平成31年度の税制改正でほぼ同じになるように整備されました。)

こちらも詳細は↓以下の国税庁のページをどうぞ。

No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁

父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし(平成27年4月)(PDF/438KB)

合計所得金額1,000万円以下の人が対象に!

これら2つの非課税特例について、2019年(平成31年)4月1日以降、

前年の受贈者(お金をもらった人)の合計所得金額が1,000万円を超える場合には適用を受けることができないことになりました。

これら2つの非課税特例は、

- 信託会社と「資金管理契約」を結んでお金を預ける

- 銀行と「資金管理契約」を結んでお金を預ける

-

証券会社と「資金管理契約」を結んでそのお金で有価証券を買う

など、特定の金融業者と「資金管理契約」を結ぶことによってはじめて適用ができるものですが、

これらの契約を2019年4月以降に行う場合は、対象者の前年の合計所得金額が1,000万円を超えていないかを必ず気にする必要があります。

合計所得金額を要件とする贈与税の3つの非課税特例のまとめ

以上、この記事では、合計所得金額を要件としている贈与税の特例規定を3つ紹介してきました。

最後にまとめとしてもう一度その3つをリストアップしておきましょう。

(各項目へのリンク付きです)

- 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

(以前から所得要件あり) - 直系尊属から教育資金の一括贈与を受けた場合の非課税

(2019年4月以降契約分から所得要件が追加) -

直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

(2019年4月以降契約分から所得要件が追加)

- 直系尊属から

- お金をもらった場合の

-

贈与税の非課税規定だ

というところが共通点です。

どれも金額的にインパクトが大きいので、

「無条件でOK!となると『金持ち優遇』と批判されかねない」

というのが所得要件が付いている理由です(^^;

本文中にもちらっと出てきましたが、

贈与税は基礎控除が低くて税率も高いので、非課税をはじめとする特例の適用の有無で税額が大きく変わりますし、

その分、誤って適用していた場合のリスクも大きくなります。

こうした要件についてはしっかりと頭に入れておきたいものですね。(←自戒を込めて)

【関連記事】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます