2018年12月14日、政権与党から平成31(2019)年度の税制改正大綱が公表されました。

「税制改正大綱」というのは、毎年4月に行う正式な条文や通達の改正に先んじて、その前年の12月に

と政権与党が我々に伝えてくるものです。

毎年12月中旬に行われる、我々税理士にとっては年末恒例のビッグイベントです。

このサイトにとっても、その内容をこうして記事にするのは3年連続になります。

去年【平成30年度税制改正】相続税・贈与税の改正ポイント総まとめ

2年前【平成29年度税制改正】相続税・贈与税の注目ポイントは?

こちらも毎年の恒例行事になりつつありますね(^^;

今年もこのサイトでは、この大綱に挙がっている主な改正項目(変更点)のうち、相続税と贈与税に関わるものを解説していきます!

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

大きな柱が3つ+それ以外2つの合計5項目を確認します

まずは、これから確認していく改正項目の全体像をお見せします。

詳しく解説していく大きな柱(❶〜❸)が3つと、それ以外が2つの合計5項目です。

(それぞれ、各項目へのリンク付きです)

- 個人事業者の事業用資産に対する相続税や贈与税の納税猶予制度の創設

- 小規模宅地等の減額の特例の要件の一部見直し

- 民法(相続法)の改正に伴う措置

・配偶者居住権が設定された場合の相続税評価

・特別寄与料の額が確定した場合の課税

・その他の項目(遺留分制度の見直しに伴う整備など) -

その他の改正項目

・民法の成年年齢引き下げに伴う措置

・教育資金・結婚子育て資金の一括贈与非課税措置の見直し・延長

= 平成31年度税制改正大綱・相続税贈与税の改正項目一覧 =

※その他、重要性などから省略している項目もあります。

では、これら1つずつ長々とじっくりと見ていきましょう!

それぞれの項目を読む・読まないの参考にしてください。

1.個人事業者の事業用資産に対する相続税や贈与税の納税猶予制度の創設

まず1つ目は、広いテーマで言えば「事業承継税制の拡充」です。

(しかも、前年度に続くさらなる拡充、という位置付けですね。)

具体的には、

- 個人事業主が

- 自身が保有している事業用資産を相続や贈与で後継者に承継させる場合に

- その資産の承継によって発生する相続税や贈与税の

-

納税を猶予(一旦待ってもらう)→その後要件を満たせば免除してもらえる

という特例制度が創設されます。

今年から導入されている「法人の自社株式の納税猶予の特例」の個人版です

この特例制度は、今年の4月から導入されている

「法人の自社株式(非上場株式等)の相続税・贈与税の納税猶予の特例」

の個人バージョンです。

今年の4月から、

法人の自社株式を相続・贈与で後継者が取得した場合に、その株式に対応する相続税や贈与税の負担を実質ゼロにしよう!

という思い切った納税猶予制度が導入されています。

その制度の詳しい内容は昨年の税制改正大綱の記事で解説しています。

【平成30年度税制改正】相続税・贈与税の改正ポイント総まとめ

ただ、これはあくまでも法人の株式を承継する場合の特例であって、

法人化せずに個人事業主のまま事業を続けていた人の、その事業用資産を承継する場合の相続税や贈与税の負担については、特に手当てがされていない状態でした。

そこで、

法人だけじゃなく、個人の事業承継の際の相続税や贈与税の負担もなんとかせなあかんのちゃうん?

という話になり、今回、個人事業主の事業用資産についても同じような特例が導入されることになりました。

法人の納税猶予同様、要件はいろいろと厳しいです

ただ、事業用資産に対応する相続税や贈与税をゼロにしよう!という思い切った特例なので、法人の納税猶予同様、要件もいろいろと厳しいです。

この特例の要件や特徴などについて大綱に書かれている文章をひととおりザッと抜粋してみると。

- 事業用資産に対応する相続税や贈与税の全額が納税猶予の対象になる

- 贈与税の納税猶予が受けられる後継者は成年に限る

(2022年3月31日までは20歳以上、同4月1日以後は18歳以上が対象(後述)) - 平成31(2019)年1月1日から2028年12月31日までの10年間に発生する相続・贈与が対象

- 事前に、平成31(2019)年4月1日から2024年3月31日までの間に所在都道府県に対し、認定支援機関の指導・助言に基づいて作成した「承継計画」の提出が必要

- 対象資産を承継した後に、この特例を受ける旨の所在都道府県知事の認定を受ける必要がある

- 対象資産である「特定事業用資産」は

・土地=面積400㎡まで

・建物=床面積800㎡まで

・建物以外の事業用の減価償却資産

の3種類で、贈与年の前年の青色申告決算書(貸借対照表)に載っているものに限る

びとう この「特定事業用資産」とかいう呼び名が個人的には凄くキライです…。(以下使うけど)

てか、ちょっと前にも同じ名前のモノがありましたやん!こーゆーややこしいのはホントやめてほしい。 - 担保の提供が必要

(法人版と違い、特定事業用資産そのものはその対象外) - 不動産賃貸業はこの特例の対象外

- この特例の適用を受ける場合、事業に使っていた宅地について小規模宅地等の減額の特例を使うことはできない(どちらかのみの選択適用となる)

- 先代経営者は相続や贈与の直前、後継者は相続や贈与の後において、それぞれ青色申告の承認を受けていなければならない

- 相続税や贈与税の申告期限から3年を経過するごとに税務署に「継続届出書」の提出が必要

- 相続税や贈与税の申告期限から5年経過後であれば、後継者は特定事業用資産を現物出資して法人を設立することが可能

(その場合も、一定の要件を満たせば納税猶予は継続される) - 以下の場合には、猶予税額の全額が免除される

・後継者が死亡した場合

・贈与税の納税猶予の場合、後継者よりも前に先代経営者である贈与者が死亡した場合

(この場合、要件を満たせばその後相続税の納税猶予への切り替えが可能)

・後継者が障害者等に該当した場合

・相続税や贈与税の申告期限から5年経過後に次の後継者に特定事業用資産を贈与し、その後継者がその資産について贈与税の納税猶予の特例を受ける場合 -

以下の場合には、それぞれの税額を利子税とあわせて納付しなければならない

・後継者がその後事業を廃止した場合=猶予税額の全額

・後継者が特定事業用資産の譲渡をした場合=猶予税額のうち、譲渡した部分に対応する税額

= 特例の特徴や適用を受けるための主な要件(大綱より抜粋) =

…いざ書き出したらメチャクチャ長くなってしまいました(^^;

このように、要件と言う名の縛りがかなり厳しいのが事業承継税制の特徴です。

あと、個人的な勝手な印象で

それぐらいの規模ならみんな法人化してるし。

という気持ちから、「こんなん使う人いるんか?」ぐらいの気持ちだったのですが。

今回この記事を書くにあたってネットサーフィンをしていたら↓こんなページを発見しました。

今回、国税の相続税等において一定の措置がとられたことにより、地域を支える全国約42,000の個人立病院・診療所の円滑な事業承継がなされるものと考えています。

日本医師会さん曰く、個人でやっている病院や診療所が42,000もあるそうで。

なるほど、お医者さんなら確かにこれがあるとないとでは大違いかも…。

2.小規模宅地等の減額の特例の要件の一部見直し

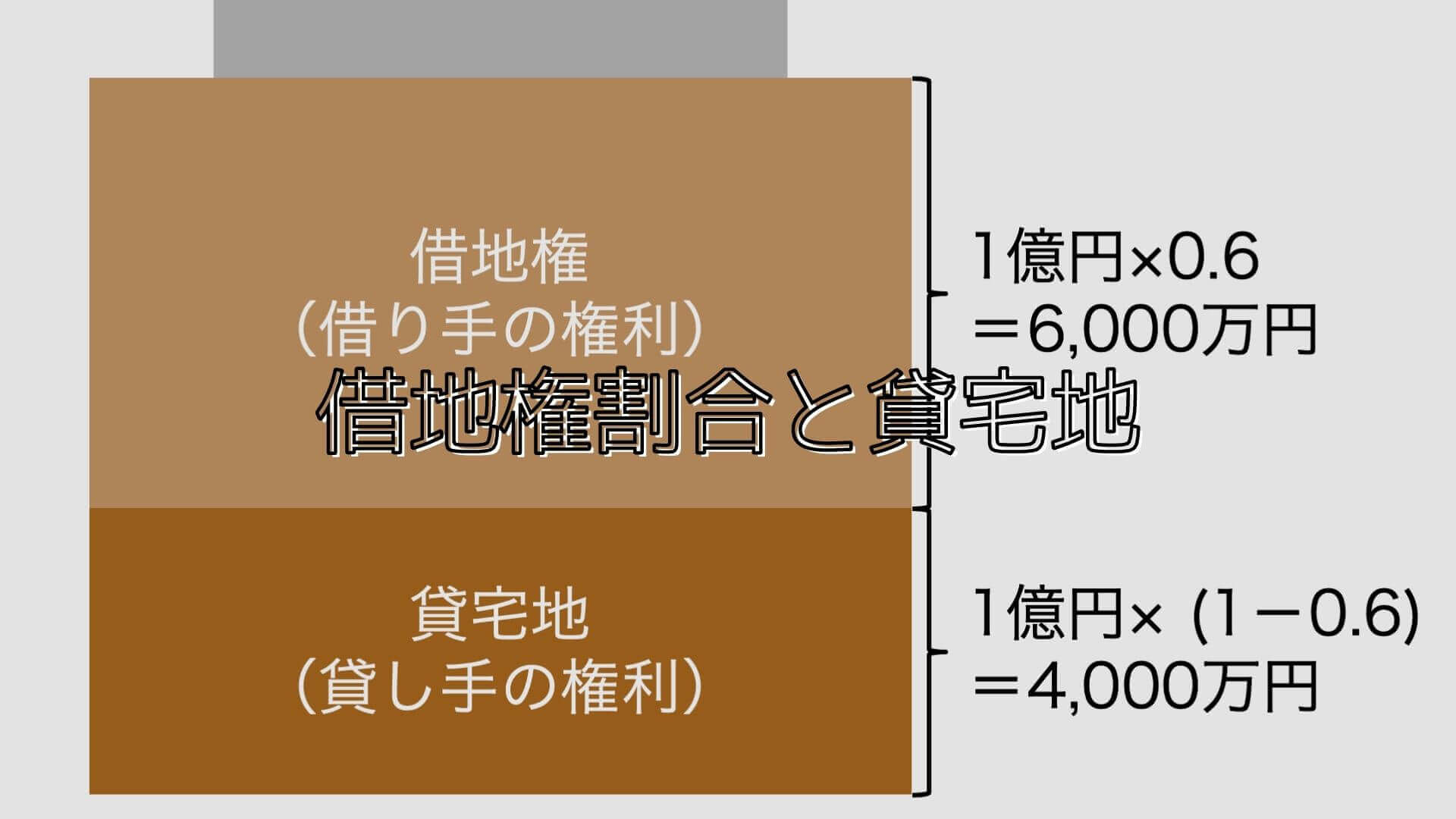

2つ目のテーマは「小規模宅地等の減額の特例」です。

こちらも、前年度からの流れを汲んでの改正となります。

「小規模宅地等の減額の特例」というのが一体どんな規定なのかというと、

- 亡くなった人の遺産の中に、亡くなった人やその人と生計を一(いつ)にしていた親族の「生活の基盤」となっていた土地があって

- その土地がその土地を承継した親族の「生活の基盤」にもなっている場合に

-

その土地について相続税の評価額を最大8割減額する特例制度

です。

より詳しい解説は以下の過去記事をどうぞ

小規模宅地等の特例とは?制度の内容や要件をわかりやすく解説

土地の評価額を8割も減額するというのはかなりインパクトが強いので、

この特例も、上の「事業承継税制」に負けず劣らず(いや、さすがに上のには負けるかな(^^;)、いろいろな要件を満たす必要があります。

昨年に続き、今年もその要件の一部が厳しくなります。

駆け込みでの「特定事業用宅地等」の適用が不可能に!

今年厳しくなるのは、個人事業主が事業用として使っていた建物の敷地(=宅地)について400㎡を限度として8割の減額が受けられる「特定事業用宅地等」の要件です。

- 事業用資産の納税猶予の対象となる宅地=「特定事業用資産」

-

小規模宅地等の減額の特例の対象となる宅地=「特定事業用宅地等」

同じ「事業用建物の敷地」でも、どちらを適用するのかによって呼び名が微妙に変わります。

だから「特定事業用資産」なんて名前、やめません?ホント。

この対象から、亡くなった時(=「相続開始時」)からさかのぼって3年以内に事業を開始した宅地が除かれることになります。

前年度の改正項目である不動産賃貸業を営む人の「貸付事業用宅地等」の要件の制限同様、

「亡くなる直前の駆け込み対策として突発的に事業用宅地にする」という節税策を封じるための改正です。

ただし、その宅地の上に宅地の相続税評価額の15%以上の価額の事業用減価償却資産がある場合にはこの制限の対象外です。

たとえば、宅地の相続税評価額が5,000万円の場合、750万円以上の価額(相続税評価額のこと?)の機械装置があればこの制限の対象からは逃れられます。

3.民法(相続法)の改正に伴う措置

3つ目のテーマは「民法(相続法)改正」です。

今年の7月、民法の「相続法」と呼ばれる分野で40年ぶりとも言われる大きな改正が入りました。

この改正とのすり合わせを行う目的で、相続税についても主に2つの点で改正が入ります。

(同じ民法改正絡みでも、内容によって施行日がマチマチなので注意が必要です。)

1:配偶者居住権が設定された場合の相続税評価

まず1つ目は、「配偶者居住権」を配偶者が取得した場合の相続税評価の方法です。

今年(2018年)の民法(相続法)の改正で、

- 亡くなった人(=被相続人)に配偶者がいる場合に

- その配偶者が被相続人所有のマイホームに生前一緒に住んでいたときは

-

そのマイホームを誰が相続しようが、死亡後もそこに住み続けることができる権利

が認められることになりました。

これを「配偶者居住権」といいます。

これは民法上れっきとした「財産」になるので、これを配偶者が取得した場合には、その手に入れた配偶者居住権は相続税の対象になります。

そして、今回の大綱でその評価の方法が示された、というわけです。

これ以上の詳しい内容は↓以下の別記事をご覧ください。

具体的な数字を使いながら、いったいどれぐらいの評価額になるのかも検証しています。

配偶者居住権とは?相続税評価の方法や注意点を詳しく解説

2:特別寄与料の額が確定した場合の課税

2つ目は、「特別寄与料」の額が確定した場合の相続税の計算と手続です。

今年の民法改正で、それまで相続人にしか認められていない寄与分を請求する権利を相続人以外の被相続人の親族にも広げ、

相続人以外の親族が被相続人の療養看護等を無償で行っていた場合、一定の要件のもと、相続人に対して金銭(特別の寄与料)が請求できるようになりました。

この「特別寄与料」の請求があり、その後具体的な金額が確定した場合の相続税の計算や手続きをどうするのかについて、今回の大綱でその方法が↓示されています。

- 特別寄与料の支払いを受けた親族…特別寄与料を遺言で取得(=遺贈)とみなす

- 特別寄与料の請求を受けた相続人…特別寄与料相当額を控除したものを相続財産とする

- 特別寄与料の額が確定したことにより新たに相続税の納税義務が生じた人は、その事由発生を知った日から10ヶ月以内に相続税の申告が必要

-

相続税における更正の請求の特則などの対象にこの事由を加える

端的に言うと、今ある「寄与料」(請求できるのは相続人のみ)の請求があった場合と同じ取り扱いにするぞ、ということですね。

ちなみに、改正点ではないので大綱にはもちろん書いていませんが、

寄与料の支払いを受ける人は必然的に相続税額の2割加算の対象にもなります。

No.4157 相続税額の2割加算|国税庁

3:その他の項目

その他、相続法の改正に伴って、

- 物納劣後財産の範囲に居住建物とその敷地を加える

-

遺留分制度の見直しに伴い、それに関連する取り扱いを整備する

などの改正が入る予定です。

民法(相続法)の改正の全容は以下の記事で解説しています。

2019年からの民法(相続法)改正。6つのポイントを徹底解説

その他の改正項目(項目のみの列挙です)

ここまで主に3つの項目について、大綱の内容を紹介してきました。

他にも、相続税や贈与税絡みの改正項目はたくさんあります。

以下でそのうちの2つを紹介しますが、どちらも重要性が低いor税理士向けのマニアックな論点ばかりなので、これらについてはこの記事では簡単な解説に留めます。

1:民法の成年年齢引き下げに伴う措置

2022年4月1日より、成年年齢が20歳から18歳に引き下げられます。

これに伴い、相続税や贈与税の計算で成年年齢が絡む以下の項目についても、それぞれ以下の改正が入ります。

- 相続税の未成年者控除の対象となる相続人の年齢…20歳未満が18歳未満に

(控除額の計算の基準も「20歳に達するまでの年数」→「18歳に達するまでの年数」となるので、引ける金額が減ることになりますね…。) - 相続時精算課税制度(住宅資金の特例を含む)の適用を受ける受贈者…20歳以上が18歳以上に

- 直系尊属から贈与を受けた場合の贈与税の税率の特例の対象者…20歳以上が18歳以上に

-

非上場株式等・特定事業用資産に係る贈与税の納税猶予の対象者である後継者…20歳以上が18歳以上に

- 「相続時精算課税制度」については以下の記事で解説しています。

相続時精算課税制度とは?制度の概要や要件・デメリットを解説 - 「直系尊属から贈与を受けた場合の贈与税の税率の特例」については以下の記事で解説しています。

贈与税の2つの税率・特例贈与財産と一般贈与財産の違いとは

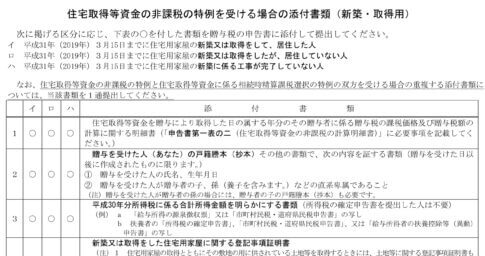

2:教育資金・結婚子育て資金の一括贈与非課税措置の見直し・延長

平成25年度の税制改正で導入された「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」と、

平成27年度の税制改正で導入された「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税」。

これら2つの特例について、

- 「教育資金の非課税」については以下の❶〜❹

-

「結婚子育て資金の非課税」については以下の❶

の改正を加えた上で、適用期限が2021年3月31日まで2年間延長されます。

- 非課税の対象となる受贈者に所得要件を加える【教育資金・結婚子育て資金共通】

前年の受贈者の合計所得金額が1,000万円を超える場合、その年について非課税の適用が不可能となる。

びとう 合計所得金額については「合計所得金額とは?年末調整や確定申告の頻出用語を詳しく解説」という記事で詳しく触れています。また、「合計所得金額を要件とする贈与税の3つの非課税特例」という記事では、合計所得金額を要件とする贈与税の3つの非課税特例3つをまとめていますので、こちらもどうぞ。

- 非課税の対象となる「教育資金」の範囲の制限【教育資金のみ】

23歳以上の受贈者については、学校や職業訓練講座の受講料のみが非課税の対象となる。

(趣味の習い事やレジャー用の免許取得、スポーツの個人指導などの費用が対象から外れる) - 教育資金の贈与者が死亡した時点で残額がある場合の相続税課税【教育資金のみ】

贈与者死亡時からさかのぼって3年以内に契約した信託契約にかかる教育資金について、贈与者が死亡した時点でまだ使っていない部分があるときは、受贈者が23歳未満など一定の場合を除き、その部分について相続税がかかることとなる。 -

教育資金非課税の終了年齢の延長【教育資金のみ】

非課税の適用が終了する30歳の時点で学校在学中または職業訓練講座を受講中の場合、最大40歳まで非課税が継続される。

No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税|国税庁

No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁

基本的に、これらの非課税制度は税理士の出る幕はない(金融機関を通じて税務上の手続きがほぼ完了する)ので個人的にはテンション低めです(^^;

あと、わざわざこれを使わなくても、必要な都度必要な金額の教育費や結婚子育て費用の贈与にはそもそも贈与税はかかりませんし。

仕送りや入学・結婚資金をもらうと贈与税はかかる?

たくさんお金を預けて変に縛られるぐらいなら、都度都度あげちゃえばいいんじゃないの?というのが個人的な意見です。

(あくまでも個人的な意見であることを申し添えておきます(^^;)

大綱の全文はこちらのリンク先をどうぞ

以上、ここまで、平成31(2019)年度の税制改正大綱に挙がっている主な改正項目のうち、相続税と贈与税に関わるものを紹介してきました。

冒頭にお見せした改正項目の一覧を最後にもう一度貼っておきます。

- 個人事業者の事業用資産に対する相続税や贈与税の納税猶予制度の創設

- 小規模宅地等の減額の特例の要件の一部見直し

- 民法(相続法)の改正に伴う措置

・配偶者居住権が設定された場合の相続税評価

・特別寄与料の額が確定した場合の課税

・その他の項目(遺留分制度の見直しに伴う整備など) -

その他の改正項目

・民法の成年年齢引き下げに伴う措置

・教育資金・結婚子育て資金の一括贈与非課税措置の見直し・延長

= 平成31年度税制改正大綱・相続税贈与税の改正項目一覧 =

※その他、重要性などから省略している項目もあります。

気になるところがあれば、リンクを辿って再確認していただければと思います。

この記事で紹介した税制改正大綱の全文は↓以下の自民党のサイトからPDFファイルで確認することができます。

平成31年度税制改正大綱 | 政策 | ニュース | 自由民主党

全122ページの超大作(?)、興味のある方はどうぞ目を通してみてください。

- 配偶者居住権の相続税評価の詳細を解説しています。

配偶者居住権とは?相続税評価の方法や注意点を詳しく解説

配偶者居住権の補足論点のまとめ【消滅・小規模宅地等の減額】 - 配偶者居住権や特別寄与料の新設、遺留分制度や自筆証書遺言の形式変更など、

今年入った民法(相続法)改正の全容を解説しています。

2019年からの民法(相続法)改正。6つのポイントを徹底解説

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

来年はここをこんな感じに変える予定なので覚悟しといてね!