年末調整や確定申告でちょくちょく目にする「合計所得金額」という言葉。

最近では、所得税だけでなく贈与税の計算でもこれを基準とした特例規定が設けられているほか、

2024年(令和6年)には、合計所得金額が1,805万円以下の人を対象に「定額減税」なる制度が1年限定で設けられました。

定額減税の対象となる方

令和6年分所得税について、定額による所得税額の特別控除の適用を受けることができる方は、令和6年分所得税の納税者である居住者で、令和6年分の所得税に係る合計所得金額が1,805万円以下である方(給与収入のみの方の場合、給与収入が2,000万円以下(注)である方)です。

(注)子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下となります。引用元:定額減税について|国税庁

このように、税金の特例が受けられるかどうかの判断材料として使われることが多い「合計所得金額」。

この記事では、細かい注意点や源泉徴収票・確定申告書での見方なども交えつつ、

「所得税や住民税でよく見る『合計所得金額』とはなんぞや??」

という点について詳しく解説してみます。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

提供サービス:個人の確定申告 / クラウド会計

当ブログの運営目的は一般の方への正しい情報の提供であり、同業及びその周辺業者への業務指南やコンテンツ提供ではありません。

無断転載や無断使用(それと思しき閲覧中の行動を含む)に対しては以下のポリシーに基づき迅速かつ厳正に対処します。

当ブログの運営ポリシー

このページの目次

合計所得金額とは?【基本的な考え方】

「合計所得金額」とは、すごくカンタンに言ってしまうと、その人のその年のもうけの総額のことです。

もうけ(=所得)の総額(=合計金額)なので、「合計所得金額」と呼びます。

ただ、こうして記事にしているぐらいなので、実際の定義はもう少しややこしいです。

↓こちらは国税庁のホームページにある合計所得金額の説明文ですが…。

次の1と2の合計額に、退職所得金額、山林所得金額を加算した金額です。

※ 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

1 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

2 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額ただし、「総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。

引用元:合計所得金額|国税庁

このように、なんだかゴチャゴチャと文章が書いてあります。

正確にはその年の「純粋な」もうけの総額のこと!【コレが結論】

とはいえ、ややこしいのは文章だけで、考え方自体は実は単純です。

合計所得金額とは、

「前年以前からの損失の繰越控除」や「不動産の譲渡所得の特別控除」といった(所得税計算上の)特例を一切考慮しない、その人のその年の「純粋な」もうけの総額を指します。

より具体的な合計所得金額の求め方

ここからは、そんな「合計所得金額」をより詳しく解説していきます。

合計所得金額の求め方(考え方?)を、

- よくあるケースを「基本パターン」

-

レアケースを「これらがあればここにも要注意」

としてまとめました。

- 【その1:基本パターン】

- 所得税の10種類のもうけ(所得区分)うち、確定申告するものだけを合計する。

ただし、その際には以下の点に気をつける。

-

【その2:これらがあればここにも要注意】

- 前年以前からの損失の繰越があっても、それを引く前の金額とする

-

不動産の譲渡所得の特別控除を適用する前の金額とする

「損失の繰り越しとか不動産の譲渡なんて無いよ」

という人は【その1】だけ気にすればOKですが、

「それらがある!」という人については【その2】も考慮する必要が出てきます。

以下、【その1】→【その2】の順番でそれぞれの内容を確認していきましょう!

10種類の所得のうち確定申告するものを合計する【基本パターン】

まずは【その1:基本パターン】の確認です。

【その1】では、所得税の10種類のもうけ(所得区分)うち、確定申告するものだけを合算していきます。

所得税は、1年間で稼いだ所得(もうけ)の種類や性質に応じて、↓以下の10個の「所得区分」を設けています。

- 利子所得…預金の利子をもらったことによるもうけ

- 配当所得…株式などの配当金を受け取ったことによるもうけ

- 不動産所得…不動産を貸し付けたことによるもうけ

- 事業所得…事業を営んだことによるもうけ

- 給与所得…給与や賞与をもらったことによるもうけ

- 退職所得…退職金をもらったことによるもうけ

- 山林所得…山林業を営んだことによるもうけ

- 譲渡所得…事業以外で物を売ったことによるもうけ

- 一時所得…突発的・偶発的に生じたもうけ

-

雑所得…上の9つのどれにもあたらないもうけ

これらのうち、確定申告の対象になるものだけを合計します。

源泉分離、申告不要、非課税なものは含めなくてOK

↑でしれっと「確定申告の対象になるものだけ」と書きましたが、

実はこの言葉には深い意味があります。

所得税には「確定申告する必要がないもうけ」がありまして、たとえば、

- 源泉分離課税(確定申告しなくていいもうけ)の対象になるもの

(例:預貯金の利子) - 申告不要を選んだもの

(例:源泉徴収あり特定口座内の上場株式の配当金や譲渡益) -

非課税扱いとなる収入

(例:生活用品の売却収入、ケガをしてもらった保険金の収入、傷病手当金や育児休業手当金、相続税や贈与税の対象となる保険金の収入(後述)など)

こういった確定申告の対象にならないもうけは合計所得金額に含めなくてOKです。

収入ではなくもうけ(収入-経費)で判断する

また、根本的な話として、もうけ=収入ではありません!

「もうけ」とは、収入から経費を引いた後の金額を指します。

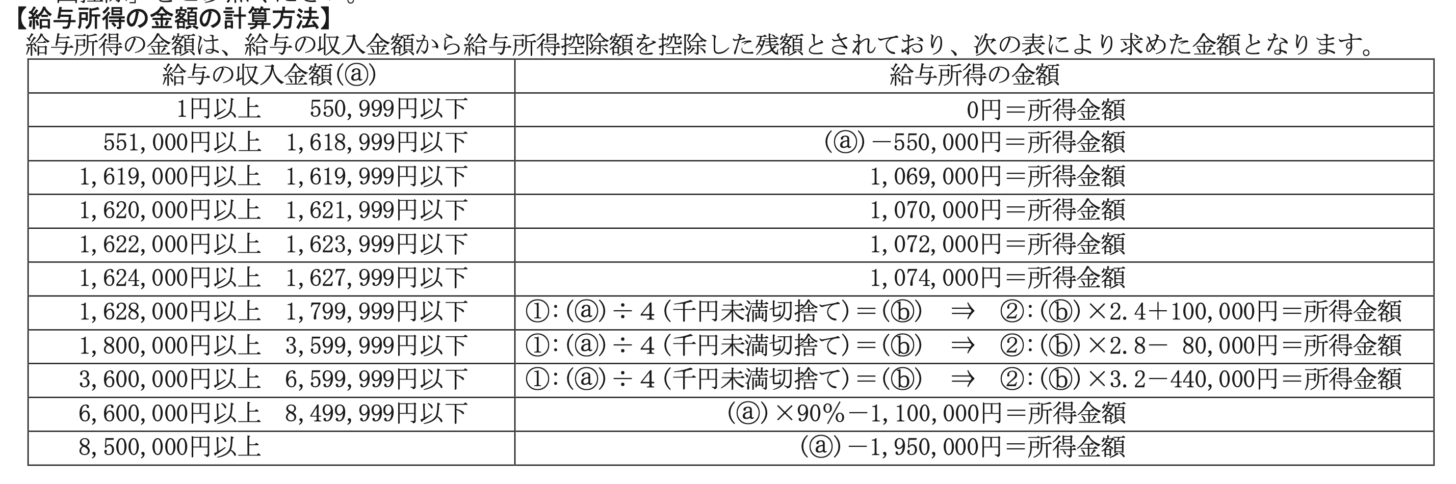

サラリーマンの場合、給与の収入金額ではなく、

収入金額から給与所得控除額(サラリーマンに認められている概算の経費控除額)を引いた後の数字を足します。

(源泉徴収票のどこを見ればいいのかは記事の後半で紹介します)

まずはここを間違えないように気をつけましょう!

贈与や相続でもらったものは含めなくてOK

そして、上でもちらっと書きましたが、合計所得金額はあくまでも所得税の世界の話なので、

- 贈与税の対象となるもの

例:他人からお金をもらった(注:もし「法人からもらった」なら所得税です(一時所得))、他人がかけていた保険の保険金を受け取った、など -

相続税の対象となるもの

例:亡くなった人から財産を相続した、亡くなった人がかけていた死亡保険の保険金を受け取った、など

これら贈与税や相続税がかかるもうけ(=所得税は非課税扱い)については含めなくてOKです。

もうけがマイナスの所得がある場合は損益通算後の金額とする

あと、所得税では、

- 不動産所得

- 事業所得

- 山林所得

-

譲渡所得(不動産や株式以外)

の計算上マイナスになった(=収入より経費の方が多い)場合、そのマイナスを他のプラスのもうけと相殺できます。

(これを「損益通算」と言います)

No.2250 損益通算|所得税|国税庁

この損益通算は合計所得金額を求める際も適用できます。

「マイナスのもうけは切り捨て」ではないので、

不動産・事業・山林・譲渡(不動産や株式以外)のマイナスは他のもうけと相殺して考えていただいてOKです。

一時所得と長期の総合譲渡所得は金額を1/2する

さらに、合計所得金額を計算する際には

- 一時所得の金額(満期の保険金収入、企業からの賞品や賞金、馬券の払戻金など)

-

長期の総合譲渡所得の金額(保有期間が5年を超える不動産や株式以外の物品の譲渡益)

の2つについては1/2した金額を足します。

一時所得の代表例である馬券の払戻金に当てはめてみると、

【具体例:100円で100万円の馬券をゲットした人の合計所得金額は?(他のもうけは無し)】

- 一時所得の金額

(1,000,000円-100円-500,000円)=499,900円 -

合計所得金額

499,900円×1/2=249,950円

と、馬券の純粋なもうけの金額(一時所得)のさらに半分だけを合計所得金額に加えます。

20万円以下の副業のもうけも必ず含める

最後の注意点は、サラリーマンや年金受給者の副業のもうけについてです。

確定申告には、

- サラリーマンや年金受給者が得た副業のもうけが20万円以下の場合、

-

「少額不追求」の考えから、そのもうけがあるという確定申告はしなくてもいい

という決まりがあります。

ただ、このルールはあくまでも

「もうけがそれだけしか無いなら別に確定申告まではしなくてもいいよ(お互いめんどくさいし)」

というものであって、

「そのもうけは無いものとしていいよ」

というものではありません。

なので、合計所得金額を計算する場合は、たとえ1円であっても副業のもうけを足すのを忘れないようにしましょう。

合計所得金額はどこを見ればわかる?

…など、ここまでいろいろ書いてきましたが、以下、具体例として

「この人は確定申告書or源泉徴収票のここを見ればOK!」

というのをいくつか紹介してみます。

(以下の画像は全て国税庁ホームページ内より引用)

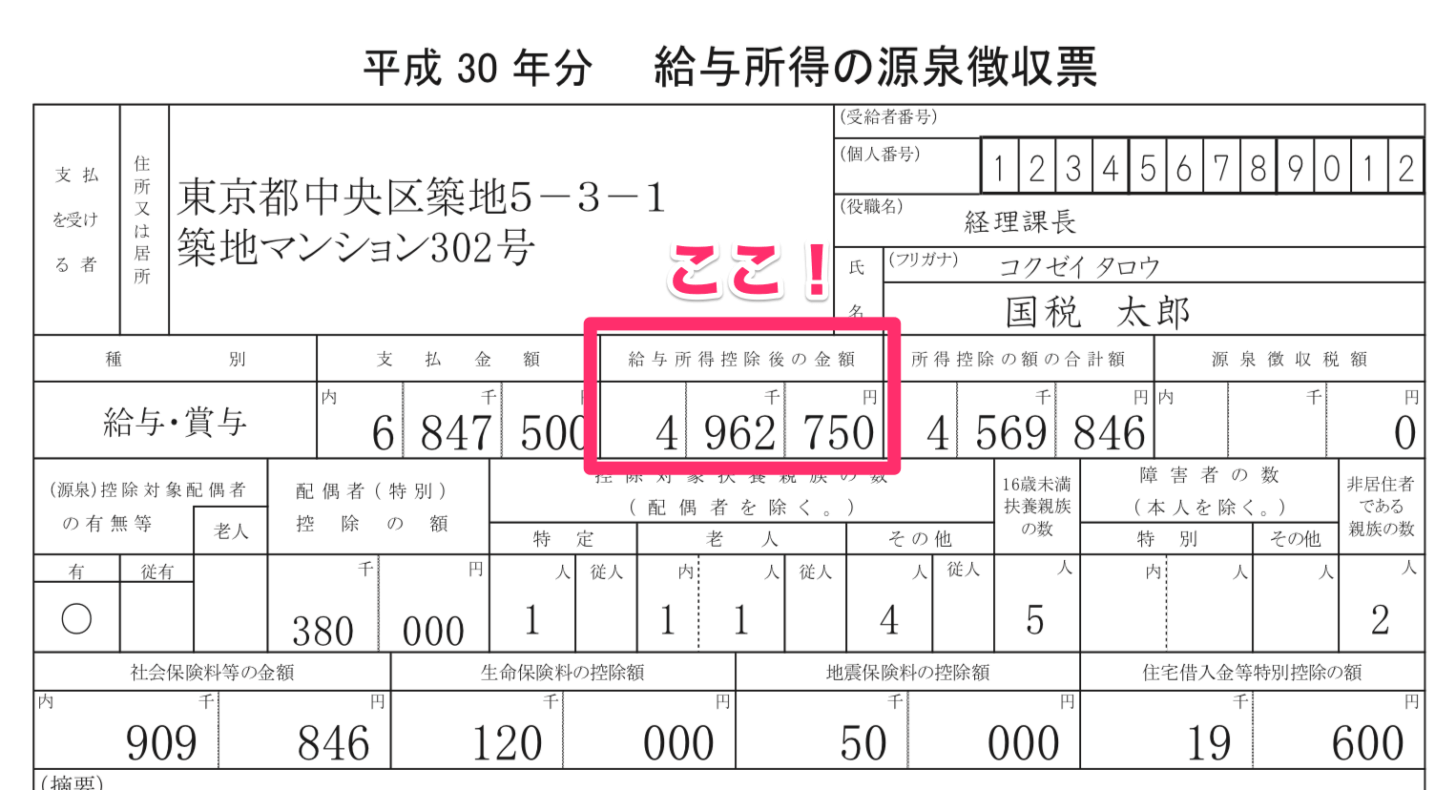

給与所得の源泉徴収票なら?

まず、合計所得金額を知りたい人が1か所に勤務するサラリーマンの場合。

源泉徴収票の「給与所得控除後の金額」の欄を見てください。

源泉徴収票が手元にない場合は手計算or国税庁サイトで計算する

ただ、年末調整で(サラリーマンやアルバイト・パートタイマーである)配偶者や扶養している親族のその年中の所得の見積額(=合計所得金額の見積額)を知りたい場合、

その人のその年中の源泉徴収票がまだ手元にないため、上の方法では確認できません。

その場合は、↓以下の表に当てはめて合計所得金額=給与所得の金額を求めます。

また、以下の国税庁のページの最下部でも計算できます。

(ポップアップで「給与所得の金額」と出る数字が合計所得金額になります)

No.1410 給与所得控除|国税庁

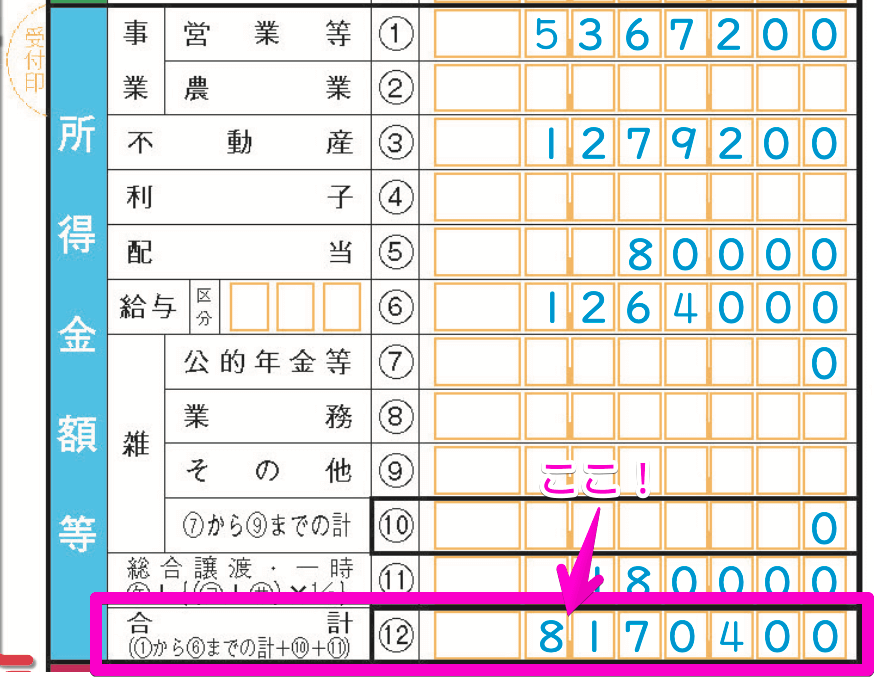

確定申告書なら?

確定申告書から調べる場合は様式に応じていくつかのパターンがありますが、

通常のパターン=確定申告書の第三表、第四表がない(不動産や株式の譲渡、マイナスのもうけがない)人の場合、

第一表(1枚目)の所得金額等の「合計」欄にある数字が合計所得金額です。

以上、ここまで、細かい注意点や実際の見方も含めた【その1:基本パターン】の紹介でした!

ただ、合計所得金額の求め方はこれで終わりではありません。

-

【その2:これらがあればここにも要注意】

- 前年以前からの損失の繰越があっても、それを引く前の金額とする

-

不動産の譲渡所得の特別控除を適用する前の金額とする

次の章ではこの点についてもカンタンに触れておきます。

「繰越控除前」かつ「特別控除前」で見る!【ここにも注意】

最初の方でも紹介したように、合計所得金額というのは、その人のその年の「純粋な」もうけの総額を指します。

ということは、所得税の計算上特例として認められている

- 前年以前からの損失の繰越控除

例:純損失の繰越控除、雑損失の繰越控除、マイホームの損失の繰越控除など

→引いているのは前年以前の損失で今年のもうけには関係ない -

譲渡所得の特別控除

例:マイホームの3,000万円控除、土地収用の5,000万円控除など

→特例として譲渡益を無いものとしているだけで本当はある

それぞれの理由から、これら2つはないものと考える必要があります。

という人の場合、譲渡所得はゼロでも譲渡益の分だけ合計所得金額があることになるので要注意です!

合計所得金額が年末調整や確定申告で出てくる理由【控除適用の判断材料】

最後は

「なんで合計所得金額が年末調整や確定申告でよく出てくるの?」

という疑問についても解説しておきましょう。

その理由は、この記事の冒頭にも書いたように、

合計所得金額は(税金の控除などの)特例が受けられるかどうかの判断材料として使われることが多いからです。

所得税では、

と、主に「人」に着目した所得控除において、所得要件として合計所得金額が使われています。

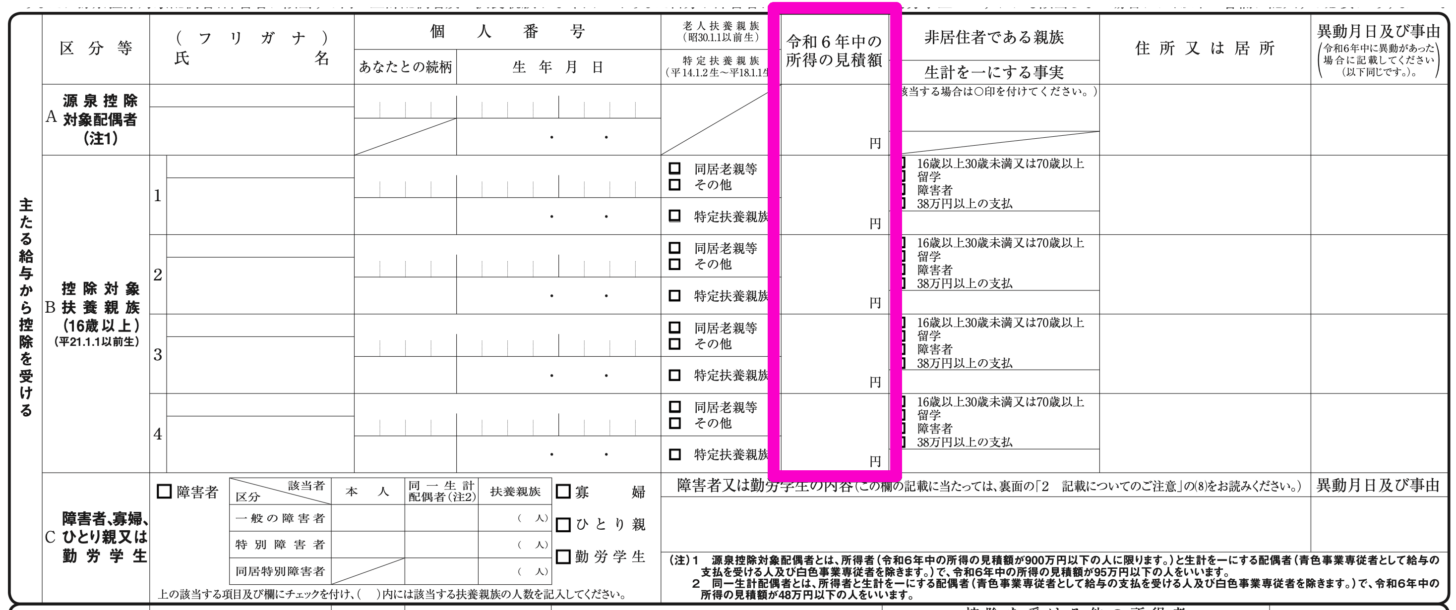

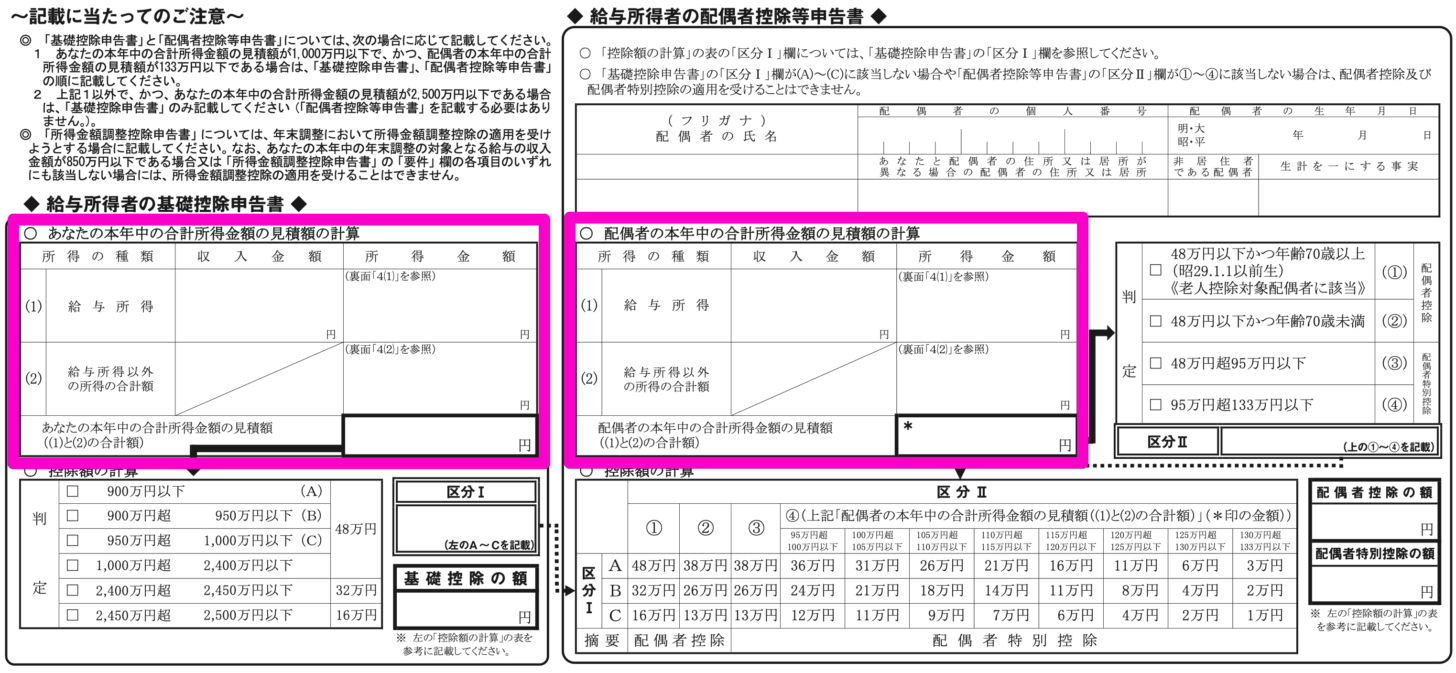

年末調整で会社に提出する「扶養控除等申告書」や「基礎控除申告書 兼 給与所得者の配偶者控除等申告書」にも

↓これらのように、「その年中の所得の見積額」(←この記事で言う合計所得金額のこと)や「合計所得金額の見積額」を記入する欄があります。

会社はこれらの内容をもとに

「この人に配偶者控除や扶養控除などを適用してもいいのかな?(+するとしてもいくらかな?)」

という点を判断しますので、これらの金額は正確に記入する必要があるわけです。

合計所得金額とは?のまとめ

というわけで、この記事では、

細かい注意点や源泉徴収票・申告書での見方なども交えつつ、

「所得税の『合計所得金額』とはなんぞや??」という点について詳しく解説してみました。

最後にもう一度合計所得金額の求め方を紹介しておきます。

(各項目へのリンク付きです)

-

【その1:基本パターン】

- 所得税の10種類のもうけ(所得区分)うち、確定申告するものだけを合計する。

ただし、その際には以下の点に気をつける。

-

【その2:これらがあればここにも要注意】

- 前年以前からの損失の繰越があっても、それを引く前の金額とする

-

不動産の譲渡所得の特別控除を適用する前の金額とする

意外と長文の記事になってしまいましたが(もっと簡潔に書けると思ったのに…(^^;)、

ただ、途中何度か書いたように、結論自体は単純です。

合計所得金額とは、その人のその年の「純粋な」もうけの総額を指す。

だから、「損失の繰越控除前」かつ「特別控除前」で考える。

ここさえ押さえていただければまずはOKかな、と思います。

この記事が

「合計所得金額って何やねん?」

と思っている方のお役に立てれば幸いです!

【関連記事】

- 合計所得金額を要件とする贈与税の3つの「非課税特例」

- 青色事業専従者給与と配偶者控除・扶養控除は重複適用OK?

- 競馬の税金の計算方法とは。いくらから&どれだけかかる?

- 給料やボーナスから天引きされるお金の種類は全部で6つです

弊所では代表税理士がすべての業務を直接担当。

元予備校講師の経験を活かしたわかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド会計推し、Macユーザーな税理士です。

オンラインでもお受けしていますので、お住まいの地域問わずお気軽にどうぞ。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告書の作成代行(決算込み) - 「わからない点を単発で相談したい」という方へ

単発・スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定) - 税理士目線でクラウド会計の使い方をアドバイスします

クラウド会計使い方サポート

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます