所得税の源泉徴収制度に関する記事・第3弾です。

過去2回の記事では、

「源泉徴収制度とはどんな制度で、誰のどんな金品のやり取りについてしなければいけないのか」

について見てきました。

源泉徴収義務者とは?こんな人は源泉徴収が必要です

源泉徴収の対象となる所得には何がある?

今回はこれらを踏まえて、源泉徴収をすべき金額はいくらか(=源泉徴収税率は何%か)を紹介していきます。

- 源泉徴収義務者とは?こんな人は源泉徴収が必要です

- 源泉徴収の対象となる所得には何がある?

- 源泉徴収税額はいくらにすべき?【源泉徴収税率のまとめ】(←今はここ)

- 報酬や料金の源泉徴収税率は何%?【種類別に紹介】

- 【源泉所得税の納付期限】原則と納期の特例の違いとは?

- 中途退職者に給与の源泉徴収票を発行する場合の4つの注意点

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発の決算申告) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

所得の種類ごとに異なる源泉徴収税額

源泉徴収税率は、前回の記事で紹介した「源泉徴収が必要な所得」の種類ごとに規定されています。

以下、順番に並べていきます。

利子等、懸賞金付預貯金などの懸賞金等

支払いを受けるのが個人の場合

支払金額の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

支払いを受けるのが法人の場合

支払金額の15.315%(所得税15%+復興特別所得税0.315%)

※ここで言う「法人」には、町内会などのいわゆる「人格のない社団や財団」を含みます。

配当等、特定口座の中にある上場株式の譲渡益等

上場株式の配当等

支払金額の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

上場株式以外の配当等

支払金額の20.42%(所得税20%+復興特別所得税0.42%)

特定口座の中にある上場株式の譲渡益等

支払金額の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

給与、賞与等

賞与以外の給与等

給与等の支払いを受ける人ごとに、

- 月給なのか、週給なのか、日給なのか

- 「給与所得者の扶養控除等申告書」を雇用主に提出しているか

-

その申告書に書かれている扶養親族などの数

などを基にして、「給与所得の源泉徴収税額表」にあてはめた結果、該当する金額

※最新年分のものを確認するようにしてください。(リンク先の源泉徴収税額表は令和4年分です)

賞与

賞与の支払いを受ける人ごとに、

- 前月の給与等の支払いの有無

- 「給与所得者の扶養控除等申告書」を雇用主に提出しているのか

-

その申告書に書かれている扶養親族などの数

などを基にして、「賞与に対する源泉徴収税額の算出率の表」にあてはめた結果、該当する率を賞与の額にかけて求めた金額

※最新年分のものを確認するようにしてください。(リンク先の源泉徴収税額表は令和4年分です)

退職手当金等

「退職所得の受給に関する申告書」を雇用主に提出している場合

1:(退職手当金等の金額-退職所得控除額)×1/2(=課税退職所得金額)

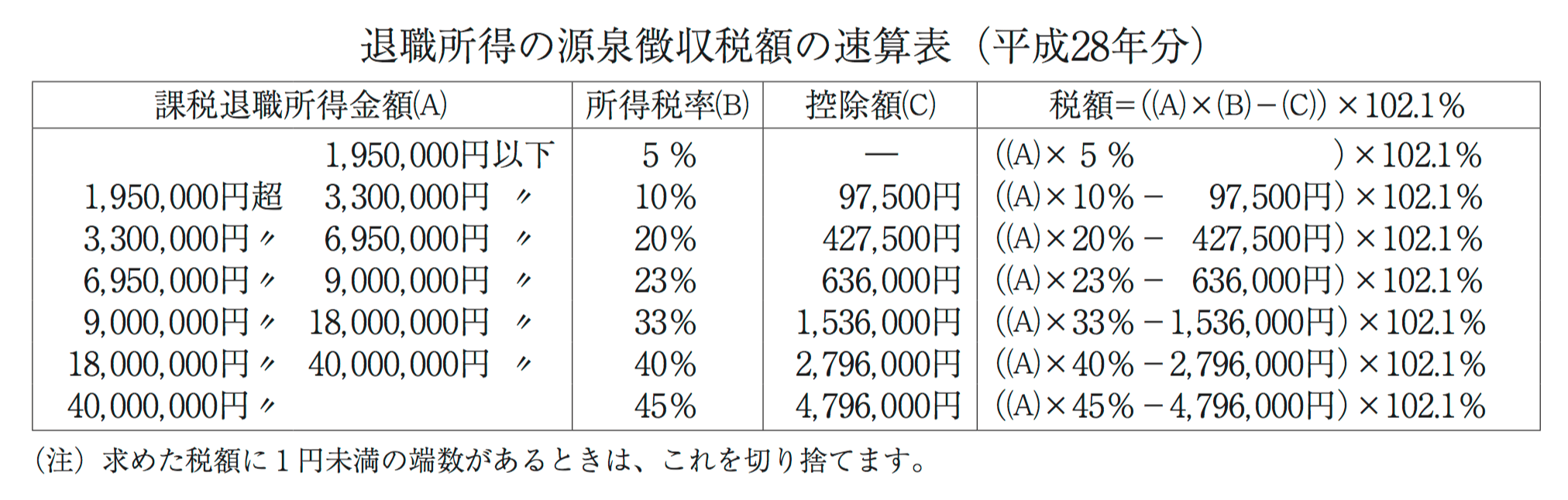

2:1で求めた課税退職所得金額について、以下の表の一番右の欄に挙がっている算式に当てはめて計算した金額

※役員勤続年数が5年以下の方がその期間に応じて支払いを受ける退職手当金等の場合は、上記算式の中の「1/2」を除いて計算します。

「退職所得の受給に関する申告書」を雇用主に提出していない場合

退職手当金等の金額の20.42%(所得税20%+復興特別所得税0.42%)

公的年金等

「公的年金等の受給者の扶養親族等申告書」を提出している場合

(社会保険料控除後の公的年金等の支給額-※一定の控除額)×5.105%(所得税5%+復興特別所得税0.105%)

※「一定の控除額」とは、基礎的控除と人的控除の合計額で、「扶養控除等申告書」の記載内容に応じてそれぞれ異なります。

「公的年金等の受給者の扶養親族等申告書」を提出していない場合

(社会保険料控除後の公的年金等の支給額-社会保険料控除後の公的年金等の支給額×25%)×10.21%(所得税10%+復興特別所得税0.21%)

報酬・料金等

それぞれの種類ごとに細かく分かれているので↓別の記事でまとめています。

報酬や料金の源泉徴収税率は何%?【種類別に紹介】

保険会社などから支払われる個人年金

(支払われる年金の額-その年金の額に対応する保険料又は掛金の額)×10.21%(所得税10%+復興特別所得税0.21%)

ただし、上の算式の(支払われる年金の額-その年金の額に対応する保険料又は掛金の額)の年額が25万円未満の場合には源泉徴収は不要です。

定期積金の給付補填金等

給付補填金等の額の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

匿名組合契約などに基づく利益の分配

支払金額の20.42%(所得税20%+復興特別所得税0.42%)

割引債の償還差益

平成27年12月31日以前発行分

償還差益の18.378%(所得税18%+復興特別所得税0.378%)

※上記の金額が割引債の発行時に既に源泉徴収されています。(償還時には課税されません)

平成28年1月1日以後発行分

償還差益の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)

※上記の金額が償還時に源泉徴収されます。

税制改正により、平成28年以後発行分から償還時の譲渡として課税される形に変わりました。

源泉徴収税率のまとめ

以上、この記事では源泉徴収をすべき金額はいくらなのか(=源泉徴収税率は何%か)を一覧で紹介しました。

↓次の記事では、途中で省略した報酬・料金等の源泉徴収税額の詳細を紹介していきます!

- 源泉徴収義務者とは?こんな人は源泉徴収が必要です

- 源泉徴収の対象となる所得には何がある?

- 源泉徴収税額はいくらにすべき?【源泉徴収税率のまとめ】(←今はここ)

- 報酬や料金の源泉徴収税率は何%?【種類別に紹介】

- 【源泉所得税の納付期限】原則と納期の特例の違いとは?

- 中途退職者に給与の源泉徴収票を発行する場合の4つの注意点

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発の決算申告) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます