今年も確定申告の時期がいよいよ近づいてきましたね。

これをご覧の一口馬主な皆さんの手元にも、各クラブ法人が発行する確定申告資料が届いていることと思います。

超零細一口馬主な私はおととしようやく収入金額が発生した程度ですが(もちろん大赤字(^^;)

この記事では、そんな私とは違って

「一口の配当金を申告しなきゃいけない(orしたい)けど、確定申告書の具体的な作り方がよーわからん」

という方のために、その作り方、さらには申告書の提出や税金の納付の方法まで、一連の流れをまとめてみました。

これまで「めんどくさい」とか「よくわからない」といった理由で、

- 源泉税の還付を受けられるのに申告をしていなかったという方も。

-

長時間待って税務署で処理してもらっていたという方も。

これを見て、是非「自分で申告書を提出する」ことにチャレンジしてみてください!

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

提供サービス:個人の確定申告 / クラウド会計

当ブログの運営目的は一般の方への正しい情報の提供であり、同業及びその周辺業者への業務指南やコンテンツ提供ではありません。

無断転載や無断使用(それと思しき閲覧中の行動を含む)に対しては以下のポリシーに基づき迅速かつ厳正に対処します。

当ブログの運営ポリシー

このページの目次

一口馬主の確定申告なら「確定申告書等作成コーナー」が便利!

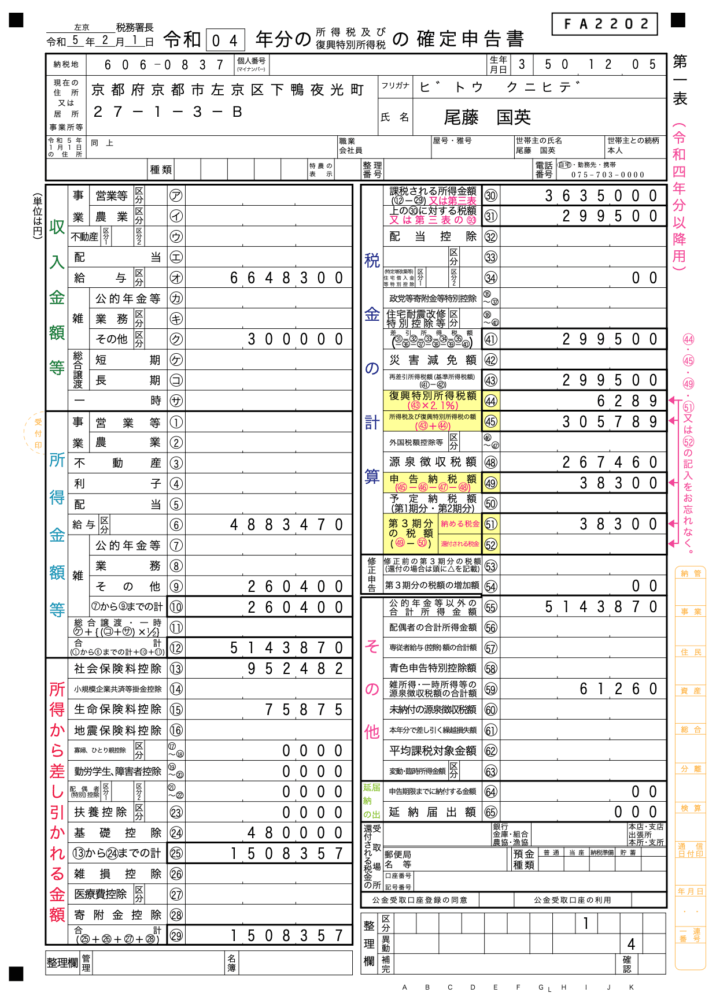

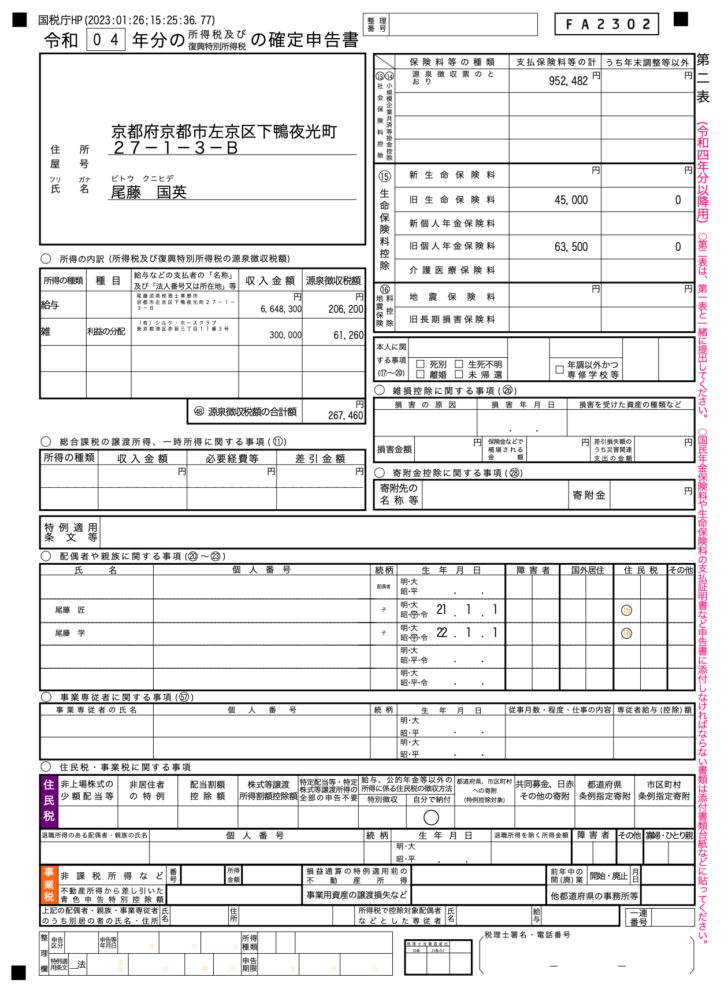

最初に完成形を載せてしまうと、↓これが今から作る確定申告書です。

熱烈な松国厩舎のファンなので、登場人物の名前は武英ならぬ国英にしました(呆

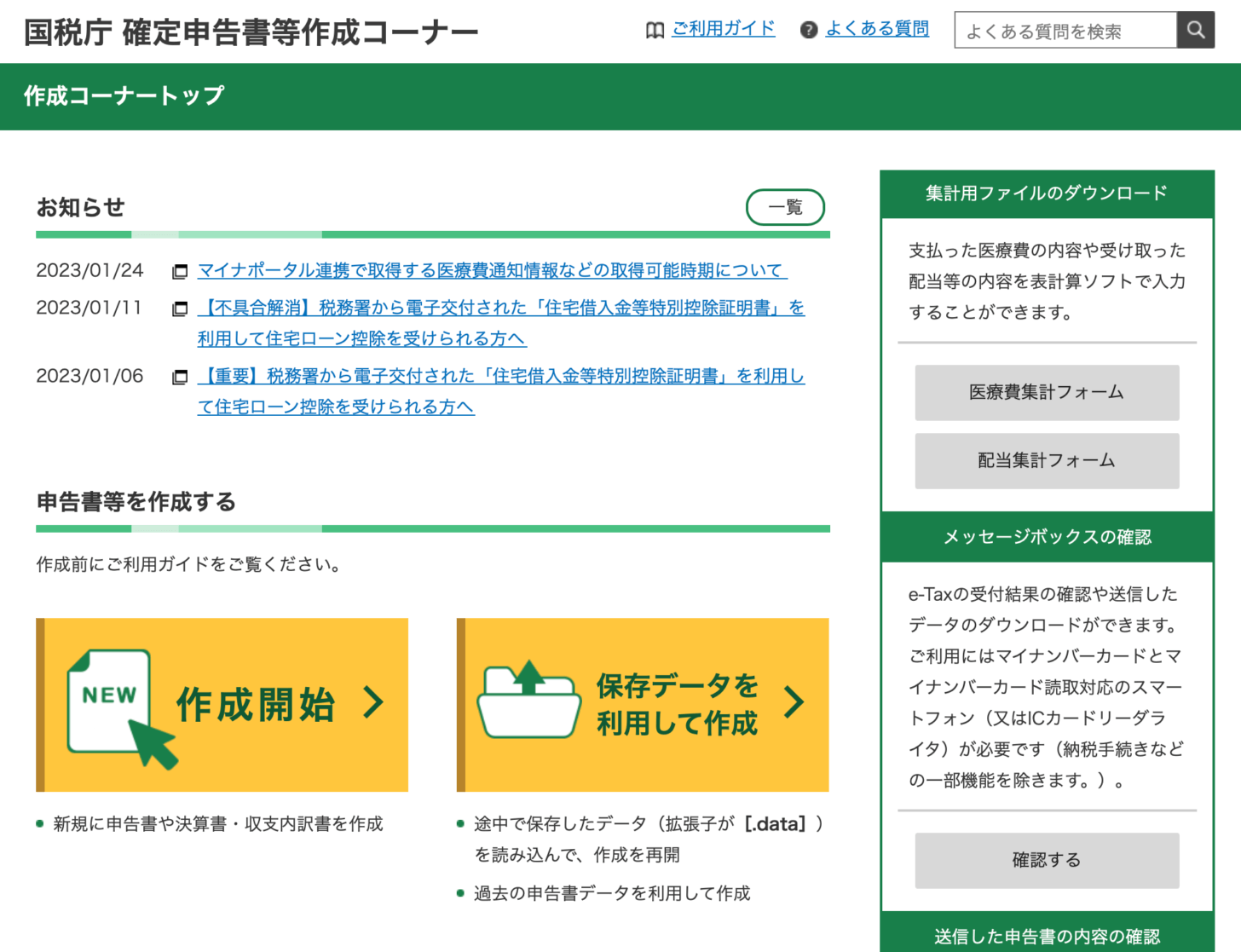

手書きでもいいですが、よりカンタンにできるのが国税庁が出している確定申告書等作成コーナーです。

上のデータもここで作りました。

最初はちょっととっつきにくいですが、役人が作っている割にはそこそこ使いやすくてオススメです。

今回申告する尾藤国英さんの基本情報

この記事の作成にあたっては↓以下のような登場人物を前提としています。

- 職業は会社員(サラリーマン)

去年の収入は勤務先からの給料と一口の配当金の2つのみ - 給料は勤務先で年末調整を終えている

(=給与の源泉徴収票が手元にある) - 家族は配偶者と16歳未満の子2人の計3人

(夫婦共働きのため配偶者控除の適用はない。また、子はいずれも16歳未満なので扶養控除の適用もない) -

e-Tax(パソコンやスマホでのインターネット申告)は使わず、紙で申告書を提出する

なお、当記事はパソコンで作成した申告書を印刷して紙で出すことを前提としていますが、

マイナンバーカードをお持ちの方やID・パスワード方式が使える方はe-Tax(パソコンやスマホでのインターネット申告)という方法もあります。

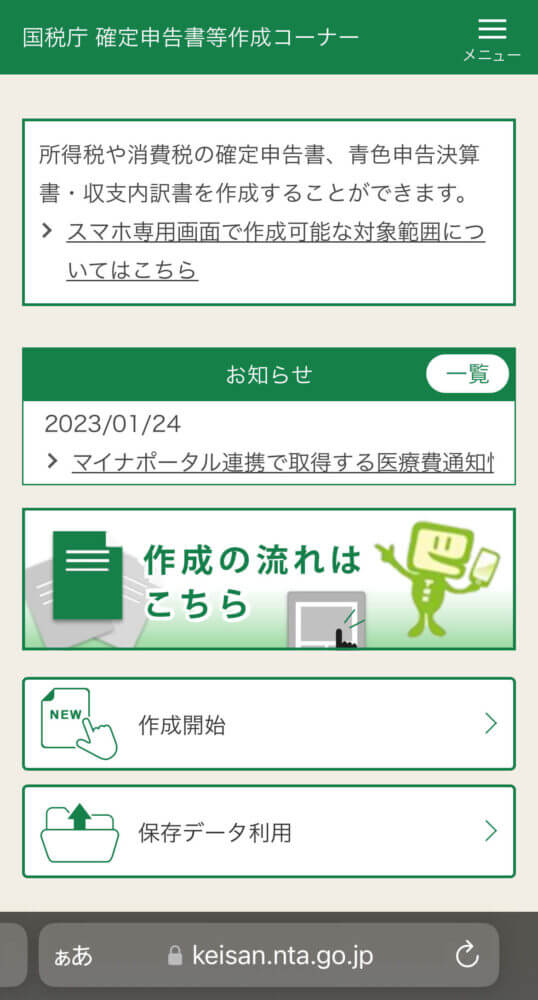

今年からは確定申告書等作成コーナーもパワーアップしていて、

スマホからアクセスすると↓こんな感じのページが表示されて、パソコンでやるのとほぼ同じことができるようになってます。

マイナンバーカードを使ってのe-Taxにももちろん対応。

e-Taxはホントに便利なので、ゆくゆくはこちらにチャレンジすることをお勧めします。

以下、「一口の配当金を確定申告する」という前提で話を進めていきます。

所得税には「20万円以下の給与以外のもうけは確定申告不要」というルールがありますが、住民税にそのようなルールは一切ないので、

「もうけが出てるなら金額問わず確定申告しといた方が良いのでは?(住民税だけ申告するという方法もあるけど、それだと源泉所得税が還付されないし)」と一(いち)税理士としては思います。

「20万円以下申告不要ルール」について詳しく知りたい方は以下の別記事をどうぞ。

確定申告20万円ルールとは?【20万円以下の副業は申告不要だけど】

というわけで、以下、確定申告書等作成コーナーで申告書を作る流れを確認していきましょう!

まずは事前準備から

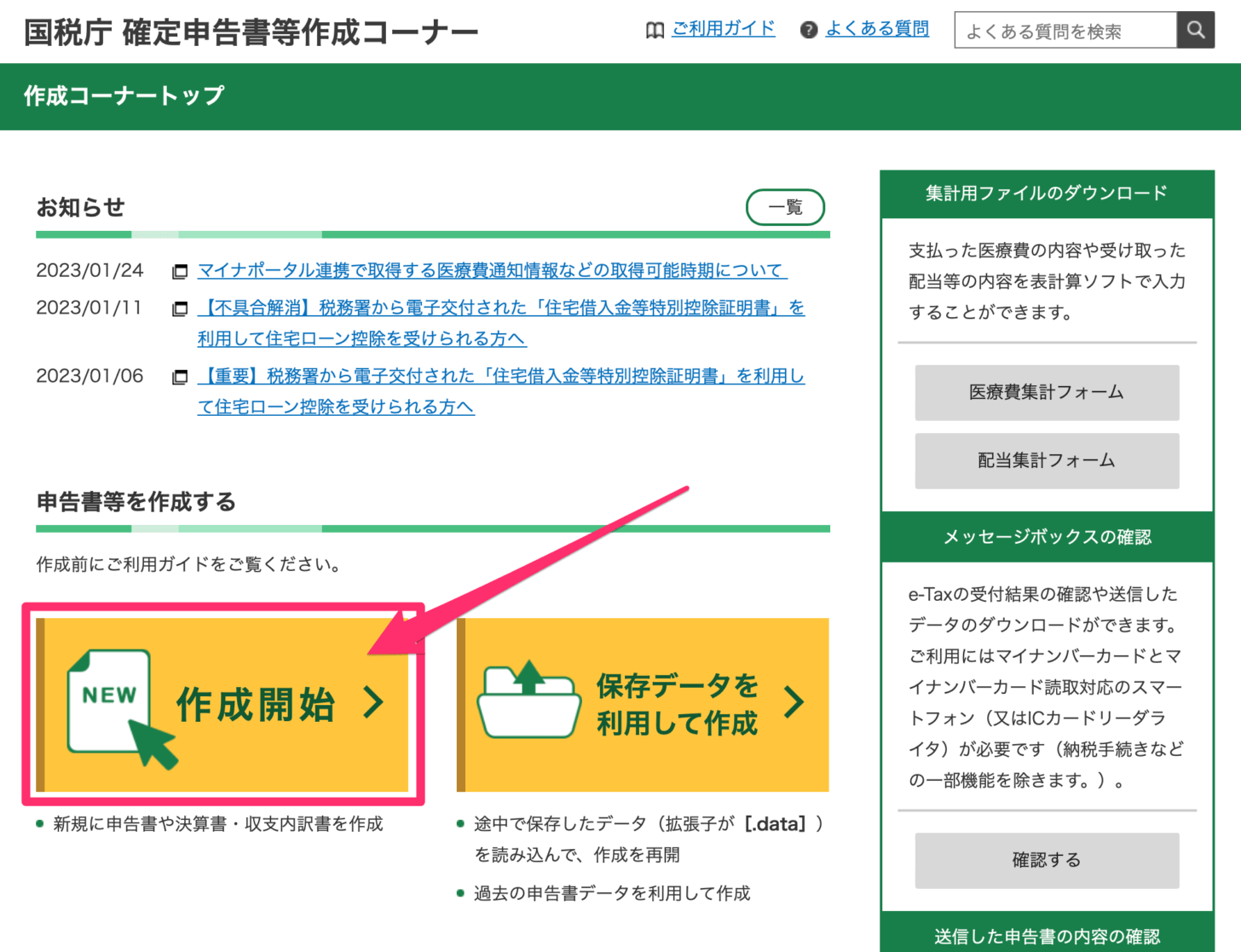

まず、トップページのオレンジ色の「作成開始」ボタンをクリックします。

(数字以外の基礎情報の大半が入力された状態で申告書が作れるので、2年目以降はこちらの利用がオススメです。)

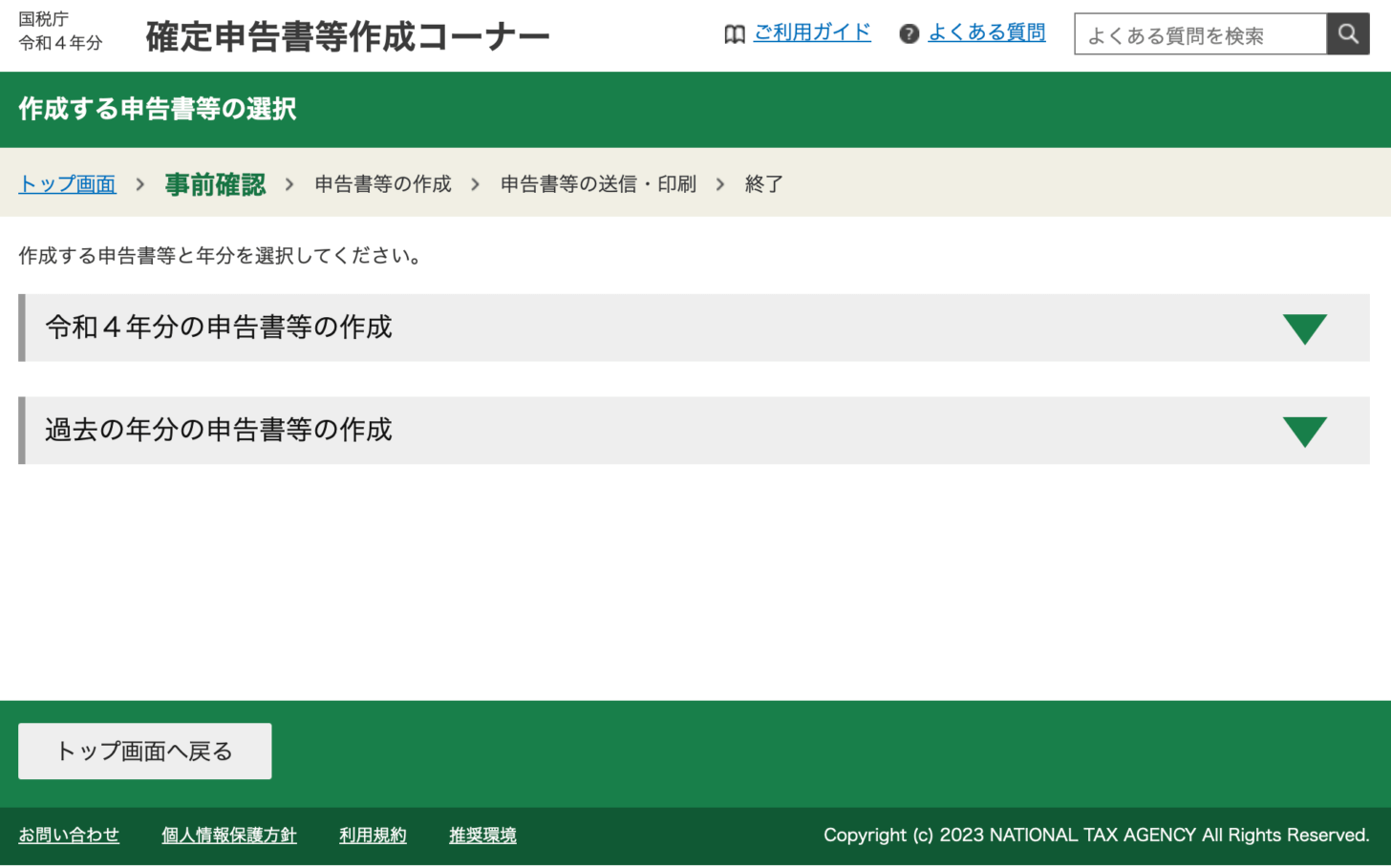

すると、新しいウィンドウが立ち上がって以下の画面が出てきます。

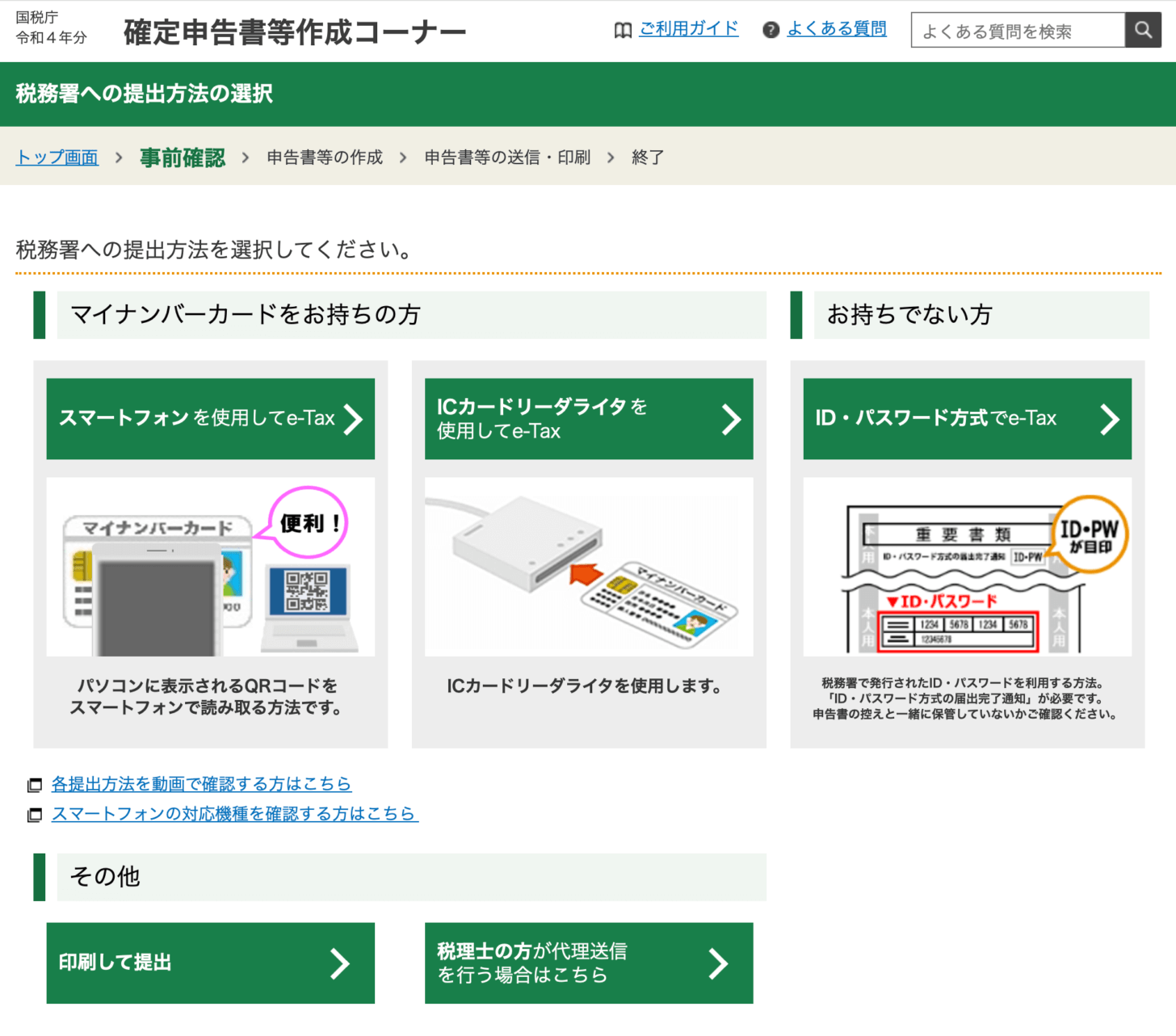

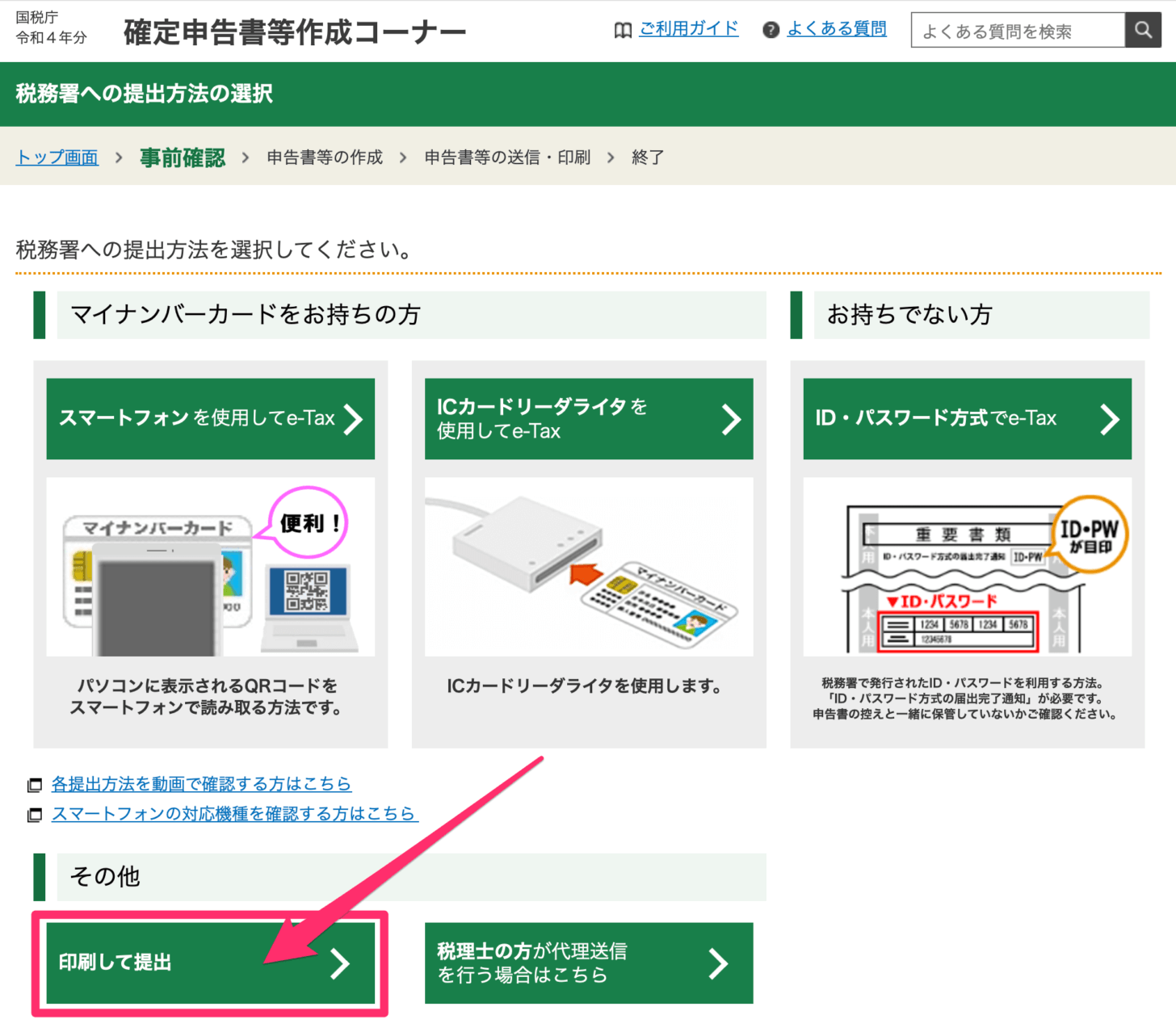

年々e-Taxの占める面積がデカくなってきていますが(それだけe-Taxさせたいらしい)、

前述のとおり、e-TaxはマイナンバーカードやID・パスワード方式の許可がないと利用できません。

「そんなん持ってへんわ」という国英さんは紙で出すので、一番左下の「印刷して提出」ボタンをクリックします。

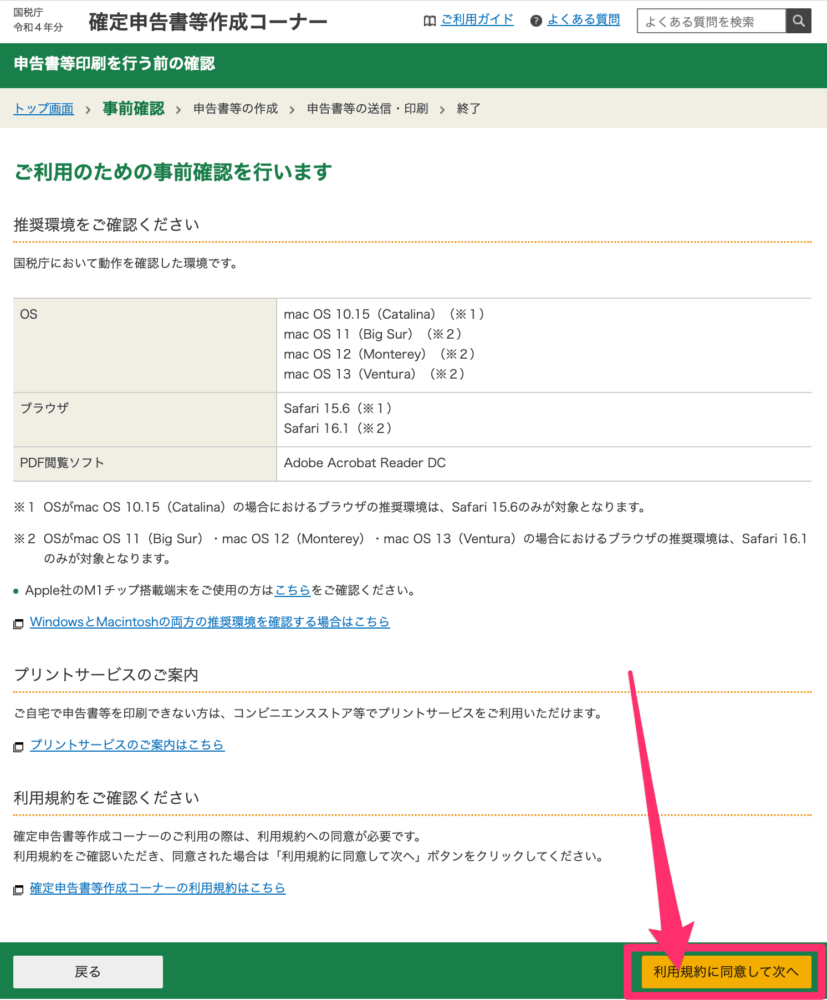

次の画面は利用環境の確認です。

e-Taxの場合はここで弾かれるケースが多いのですが、紙で提出する場合はここはほぼ大丈夫なハズ…。

(もしエラーメッセージが出たら指示に従ってください)

↓この画面が出ていればOKですので、一番下にあるオレンジ色の「利用規約に同意して次へ」ボタンをクリックします。

いよいよ申告書の入力を開始!

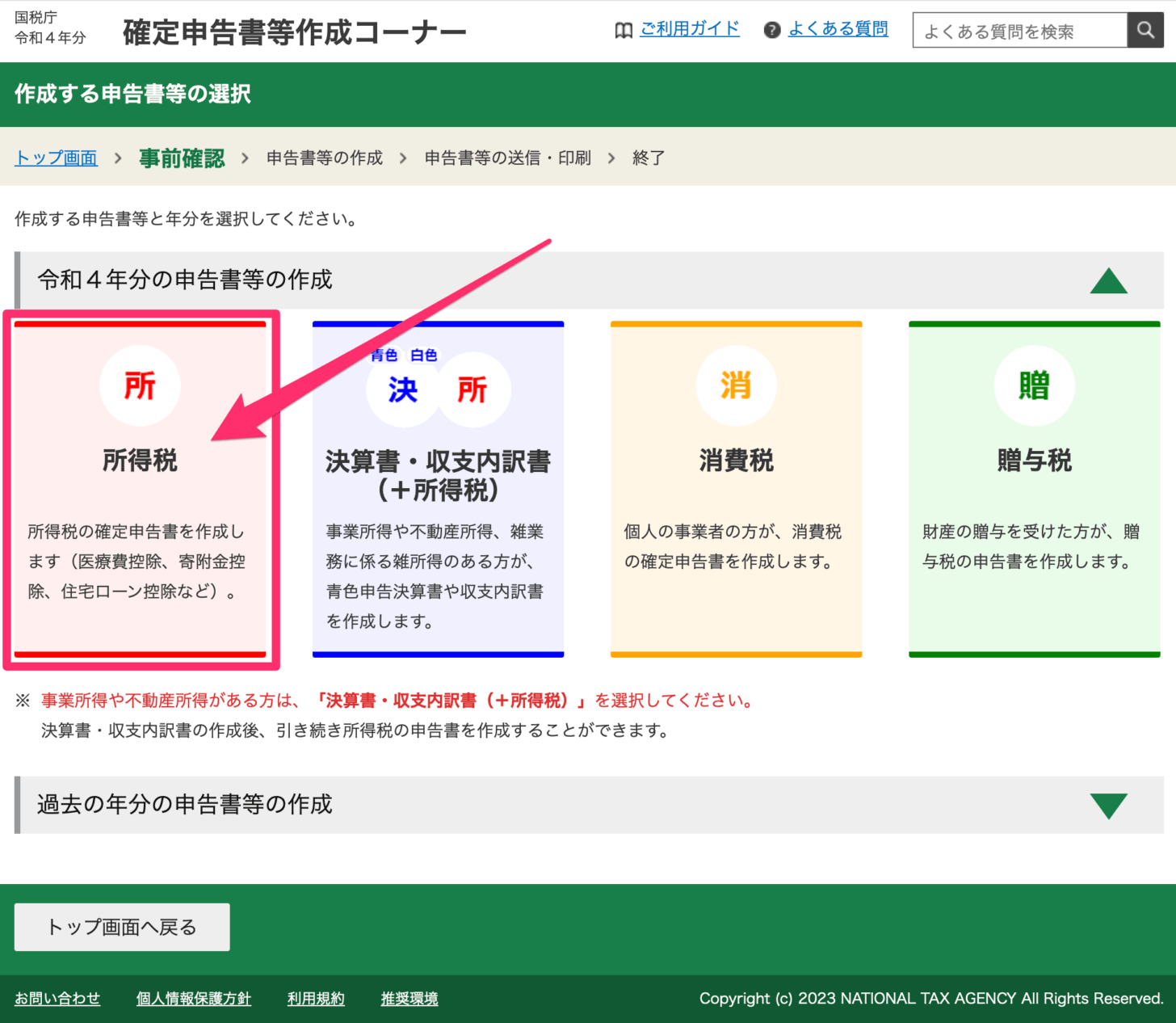

「令和4年分の申告書等の作成」のタブをクリックしたら4つのボタンが出てきますので、

このうち一番左の赤い「所得税」をクリック。

(この記事での解説は省略します)

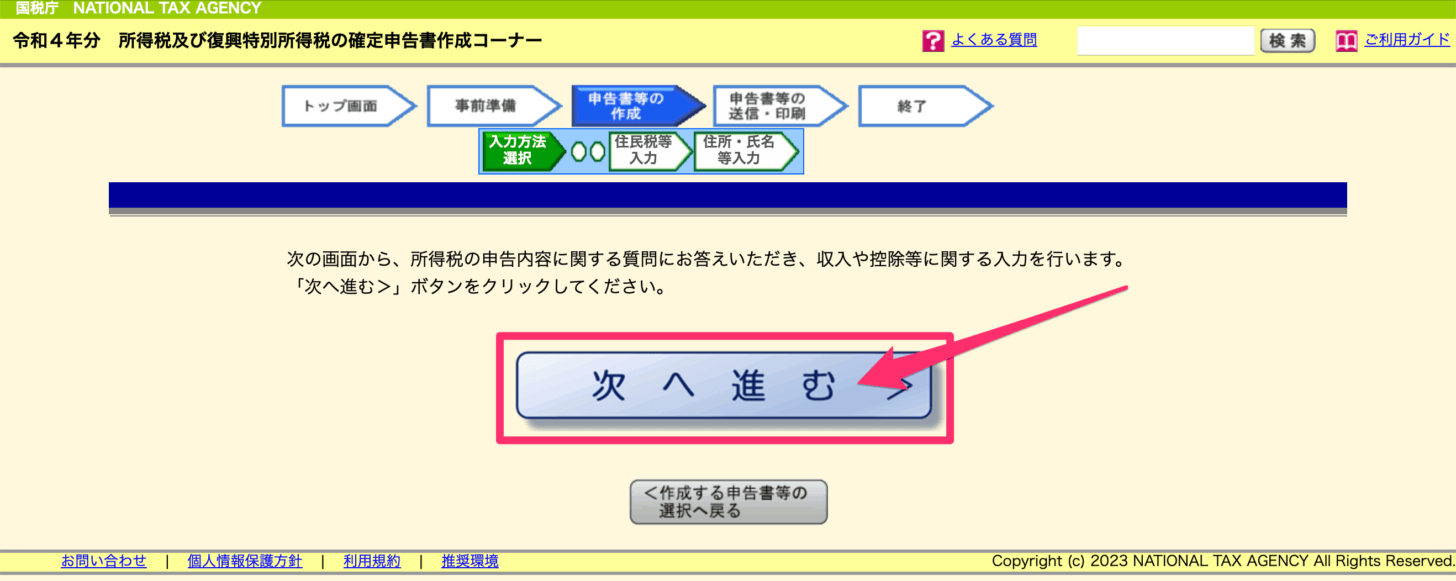

すると、いきなり画面の雰囲気が変わります(昔から使われている画面で、以後行ったり来たりします)が気にせず進めます。

ブルーの「次へ進む」ボタンをクリック。

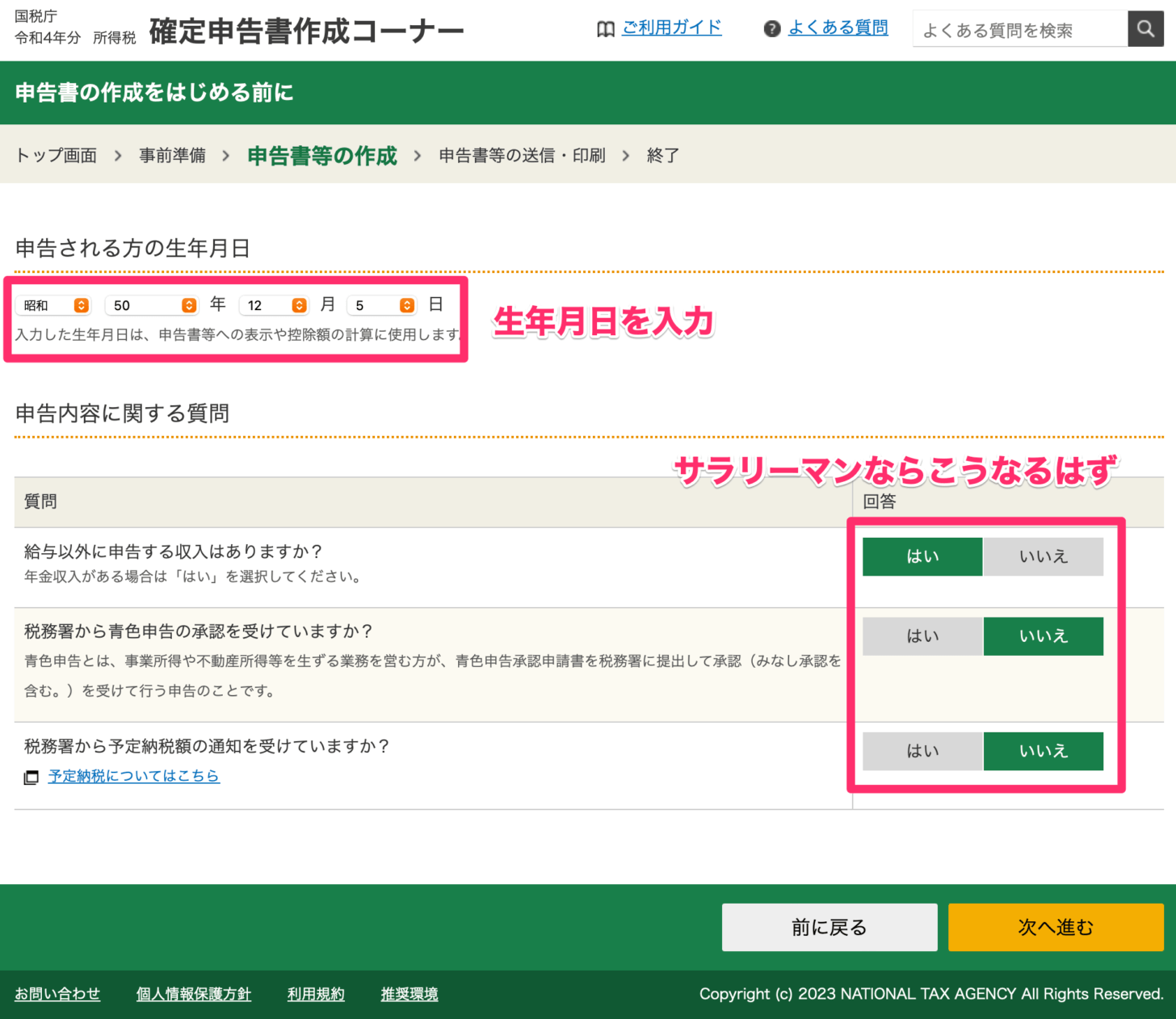

次の画面では生年月日の入力と申告書の作成に必要な情報を回答。

「給与以外に申告する収入はありますか?」は「はい」を選び、サラリーマンの場合はその下2つは「いいえ」を選びます。

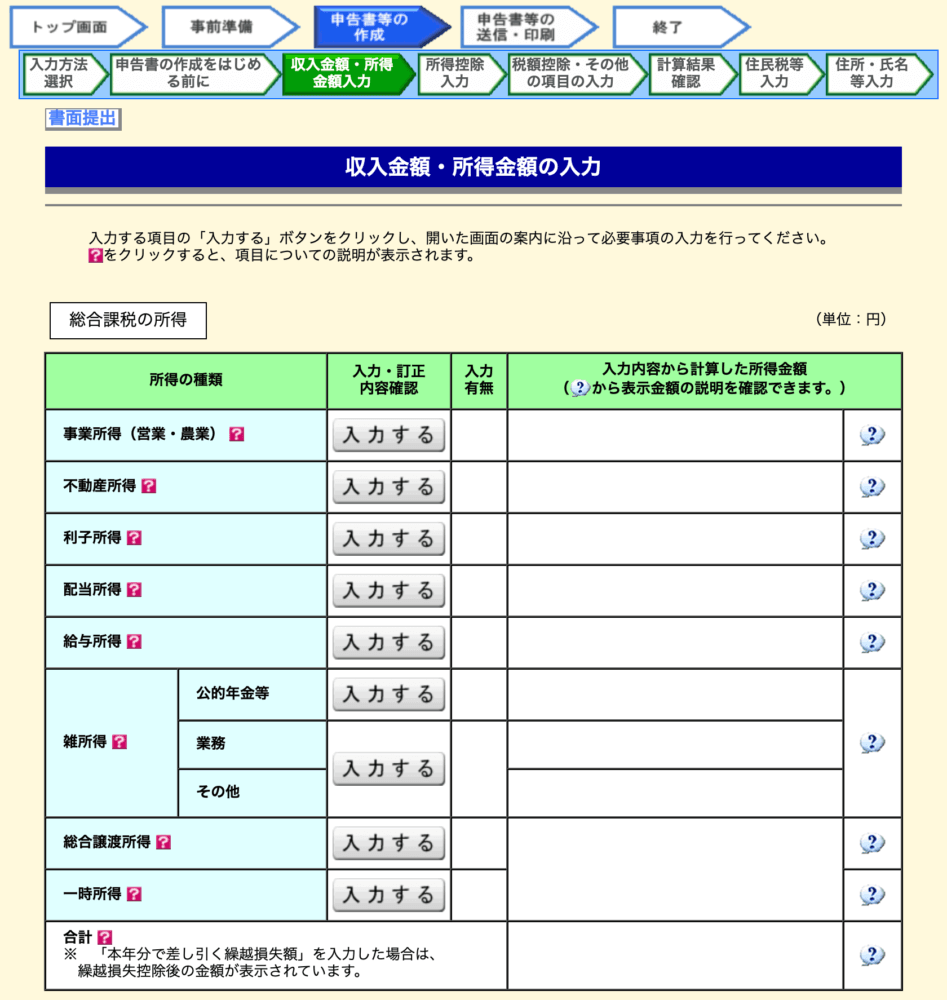

オレンジの「次へ進む」を押して次の画面に来てみたら。

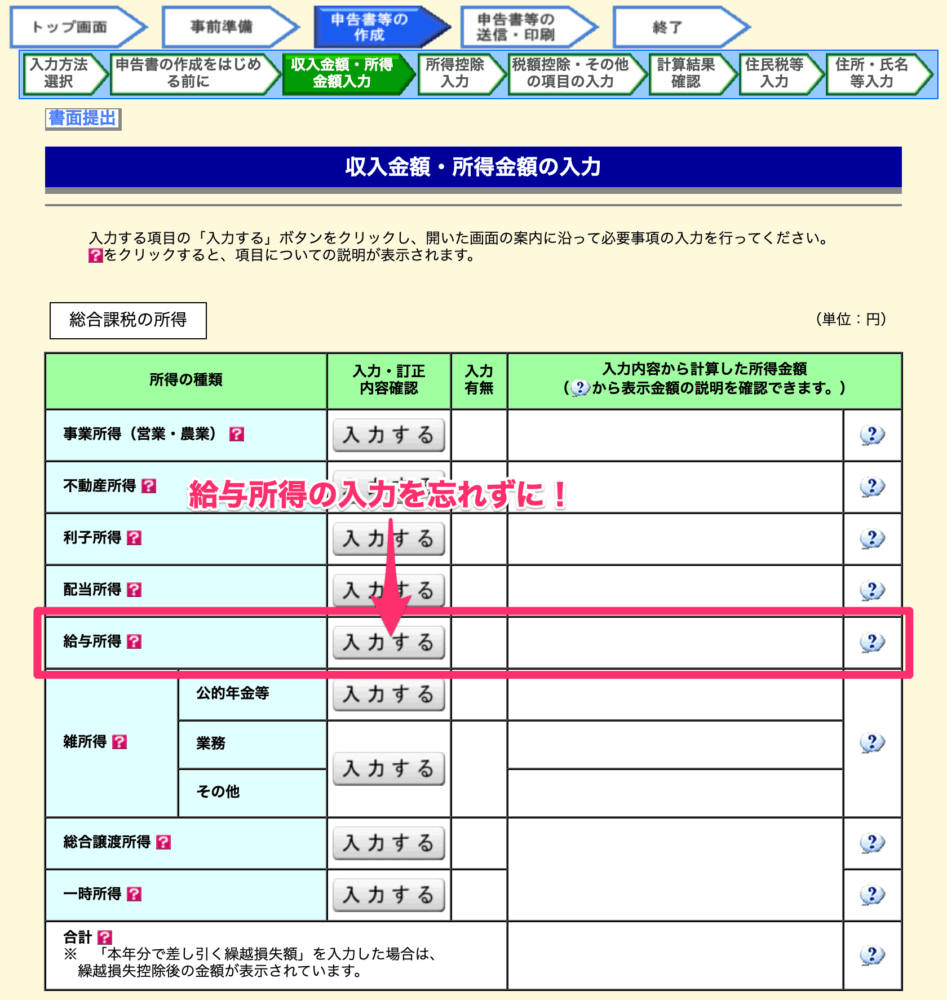

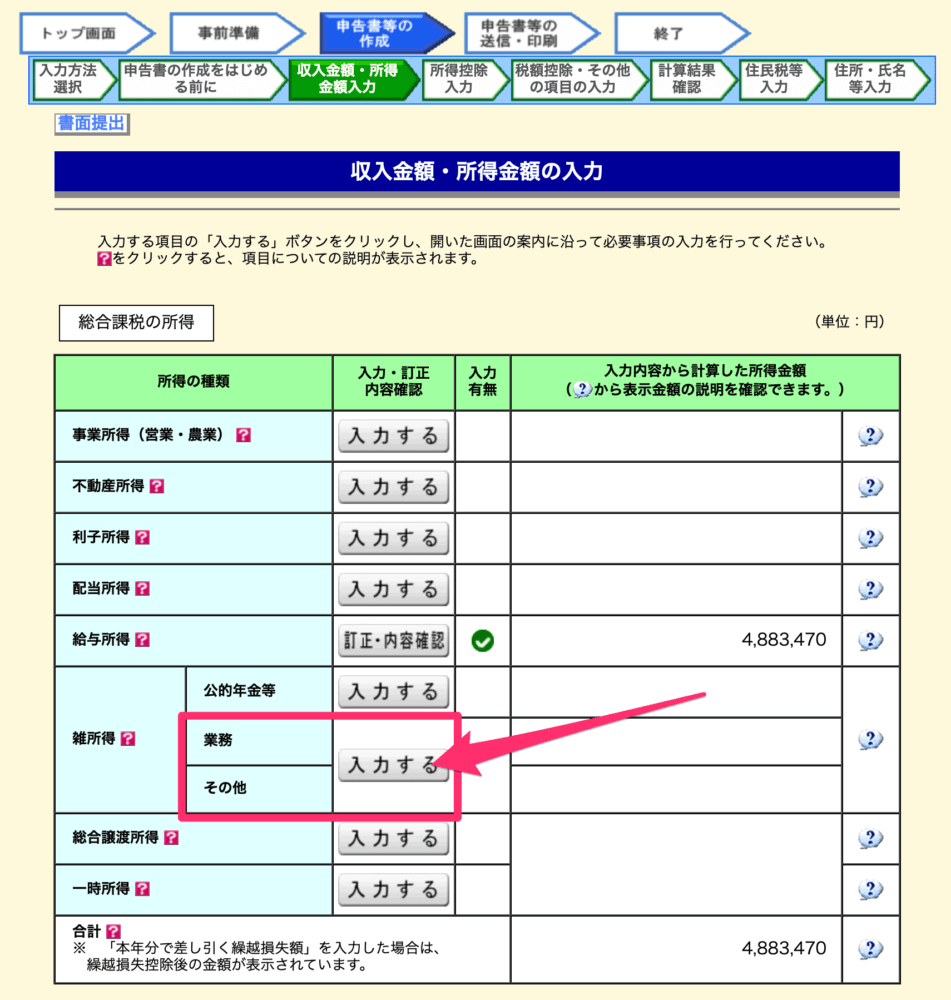

さぁ、本丸である収入金額・所得金額の入力画面が登場です!

【注意】給与所得も忘れず入力を!

さっそく一口の配当金を…の前に、まずは職場のお給料=給与所得を入力しましょう!

サラリーマンの方と話していて意外といらっしゃるのが、

という声なんですが、それ、間違いです。

確定申告書には1年間に発生した全てのもうけ=所得を記載する必要があります。

年末調整の有無にかかわらず、給与所得ももちろんその対象ですのでお忘れなく!

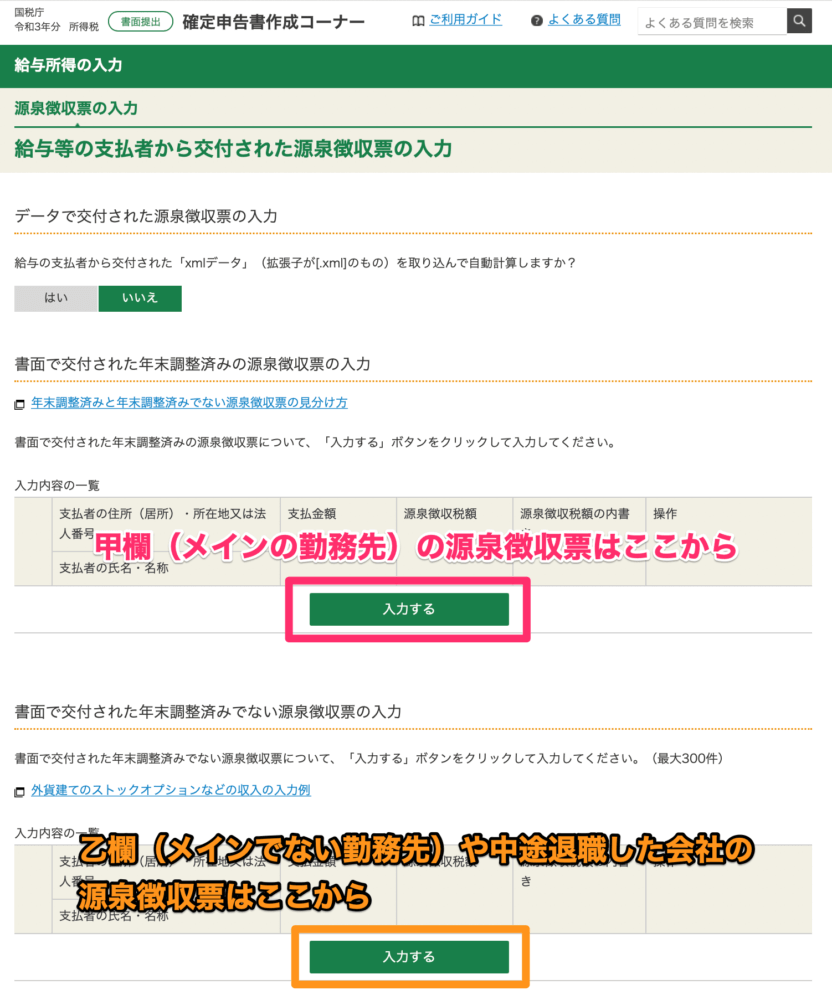

給与所得の欄の「入力する」のボタンを押すと↓こんな画面に飛びます。

年末調整済みの源泉徴収票を持っている方は上のピンク枠のボタンから入力です。

大半の方は上だけで終わりですが、

もし、年末調整を終えていない(乙欄や年の中途で退職したなど)源泉徴収票を持っている場合はその情報も下のボタンから忘れずに入力しましょう。

ちなみに、給与所得の入力方法の説明はここでは省略します。

↓こんな縦に長〜い画面が出てきますので、源泉徴収票を見ながら当てはまる場所の数字や項目を入力していってください。

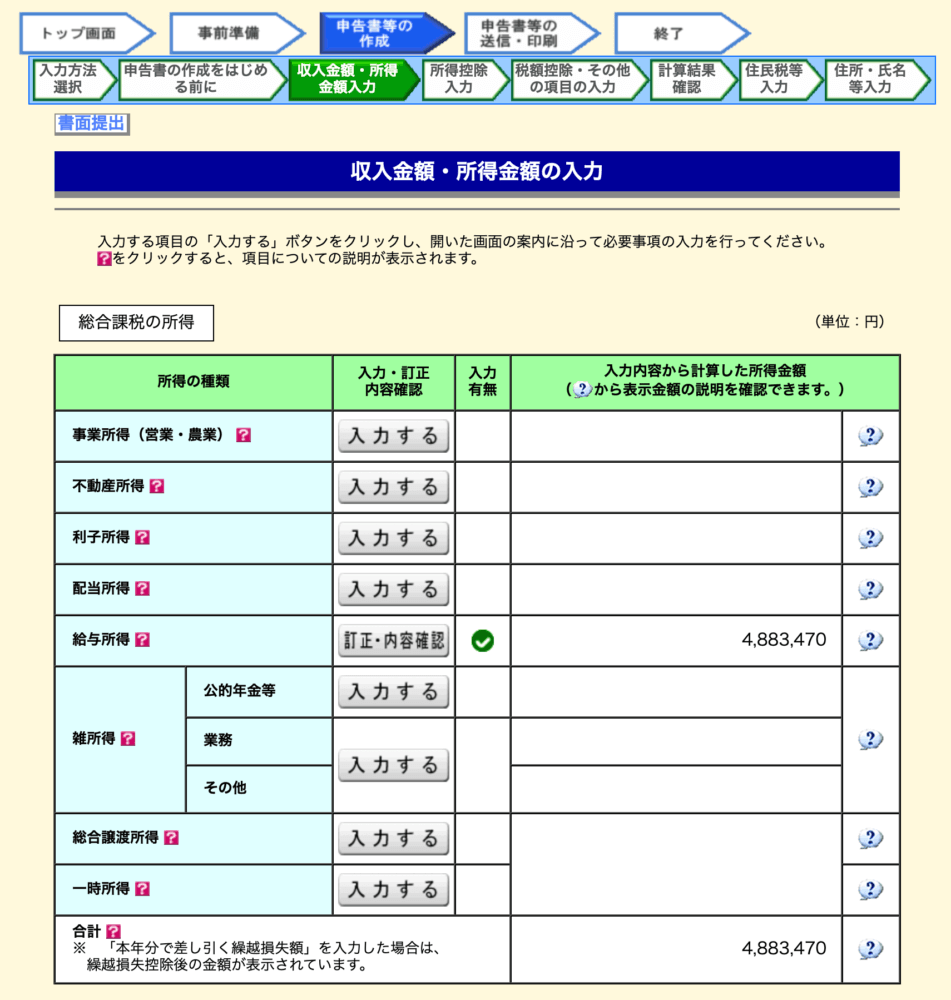

ひととおり入力を終えたら1コ前の画面に戻ります。

「入力内容の一覧」でちゃんと入っているか確認しましょう。

ページ下の「次へ進む」のボタンを押せば、さらに画面が1つ戻ります。

給与所得の欄に数字が入りました!

お次でようやく一口の配当金を入力します!

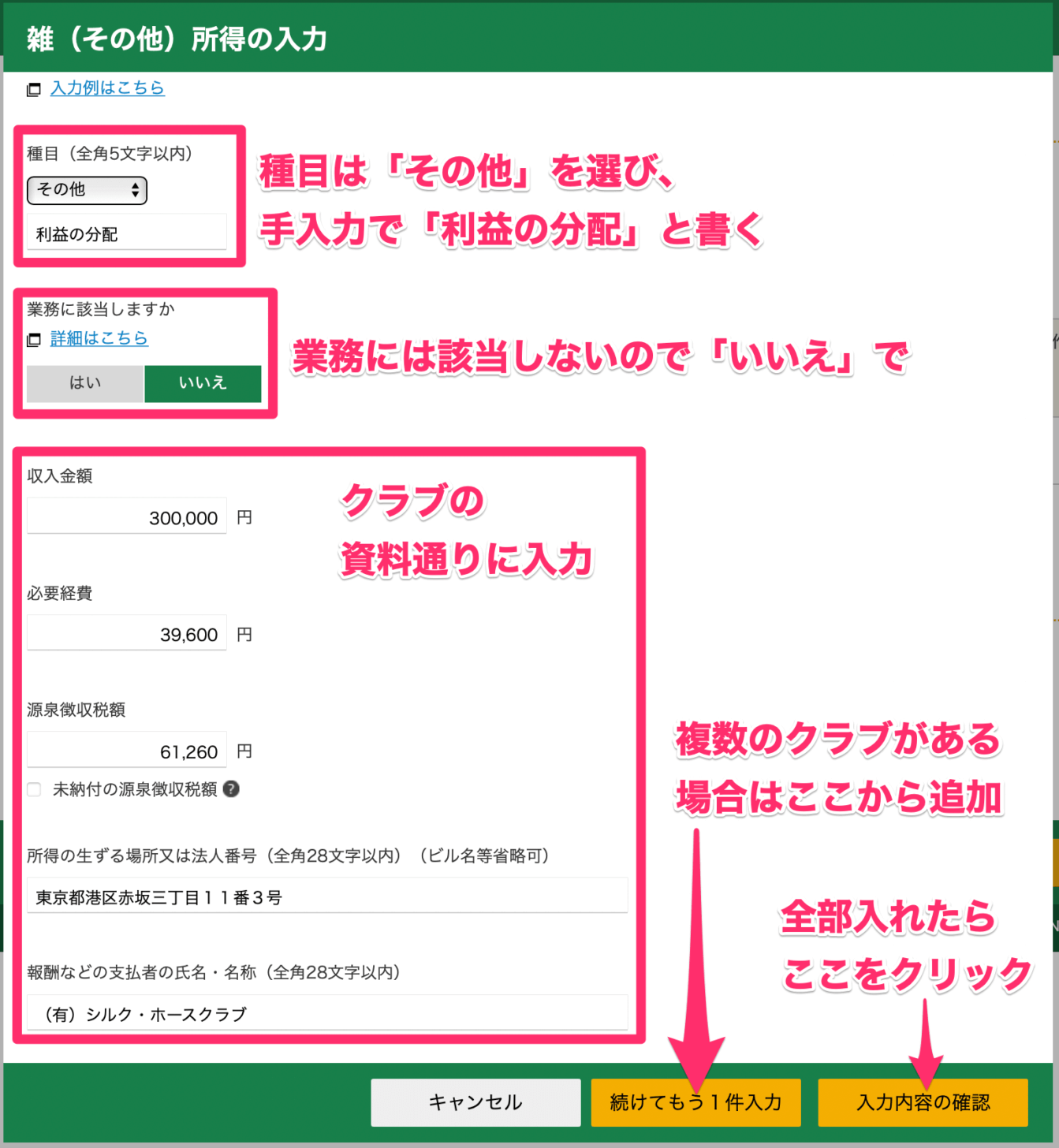

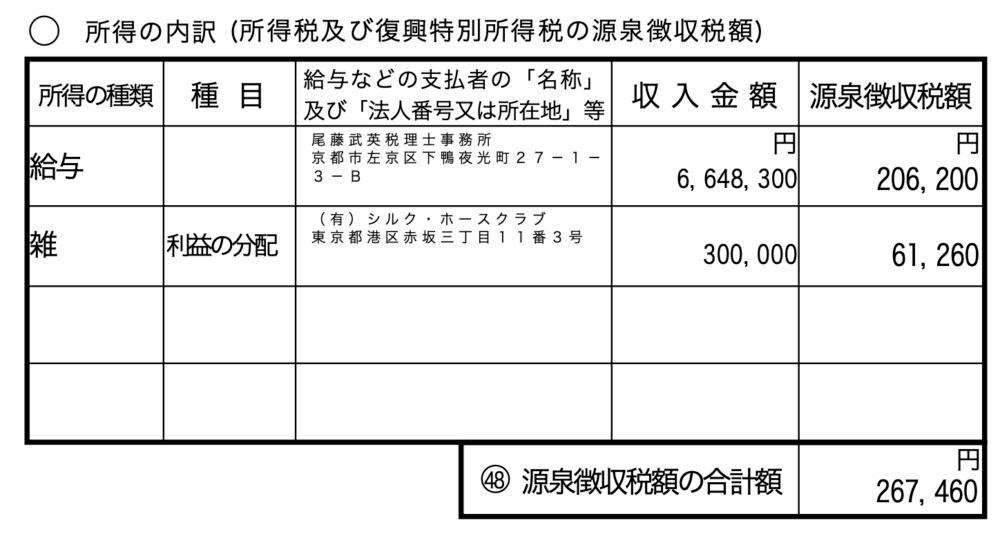

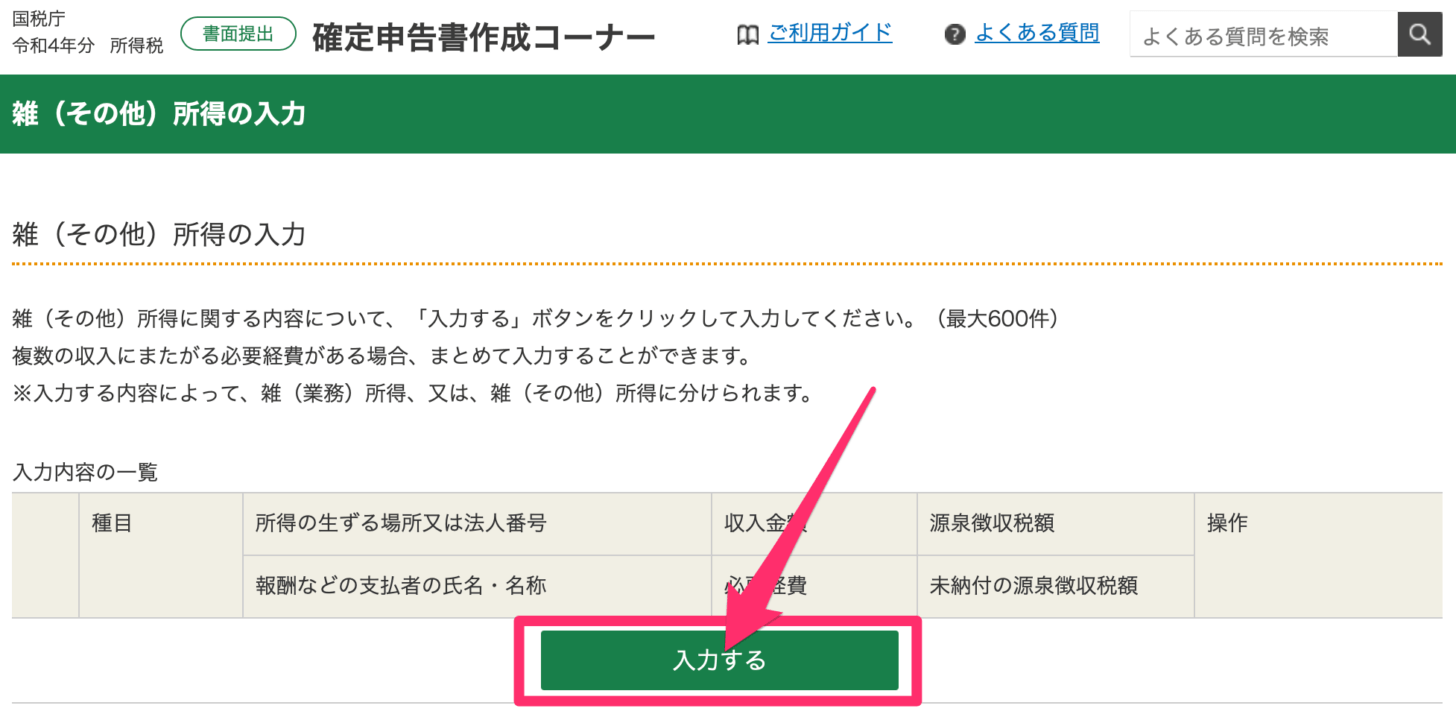

【ここがメイン】一口の配当金は雑所得の「その他」の欄に入力します

入力画面が出てきますので、ここに各クラブ法人が発行した確定申告資料に書かれている数字を転記します!

複数のクラブがある場合は、各クラブごとに記載です。

「種目」は何にすればいい?

ちなみに、一番最初の入力項目である「種目」は分かればなんでもいいですが、

税理士的には「その他」を選択の上、「利益の分配」と書くのがしっくりきます。

また、令和2年分の申告書から雑所得に「業務」という区分ができていますが、

一口の配当金には関係ないので、「業務に該当しますか」という欄は「いいえ」を選んでください。

(「業務」を選ぶのは副業の原稿料・講演料収入やウーバーイーツの配達員収入などの場合です)

巷では「出資検討のための牧場ツアーも経費にできる!」みたいなことを書いているブログも見かけますが、個人的には違和感アリです。

必要経費はあくまでも「収入を得るため(だけ)に出したお金」であるべき。

関連記事「カフェで仕事」は経費になる?確定申告の経費の基準を解説

大半が遊びなものの全額をそこに含めることには賛成しません。

(入れるにしても家事按分を推奨します)

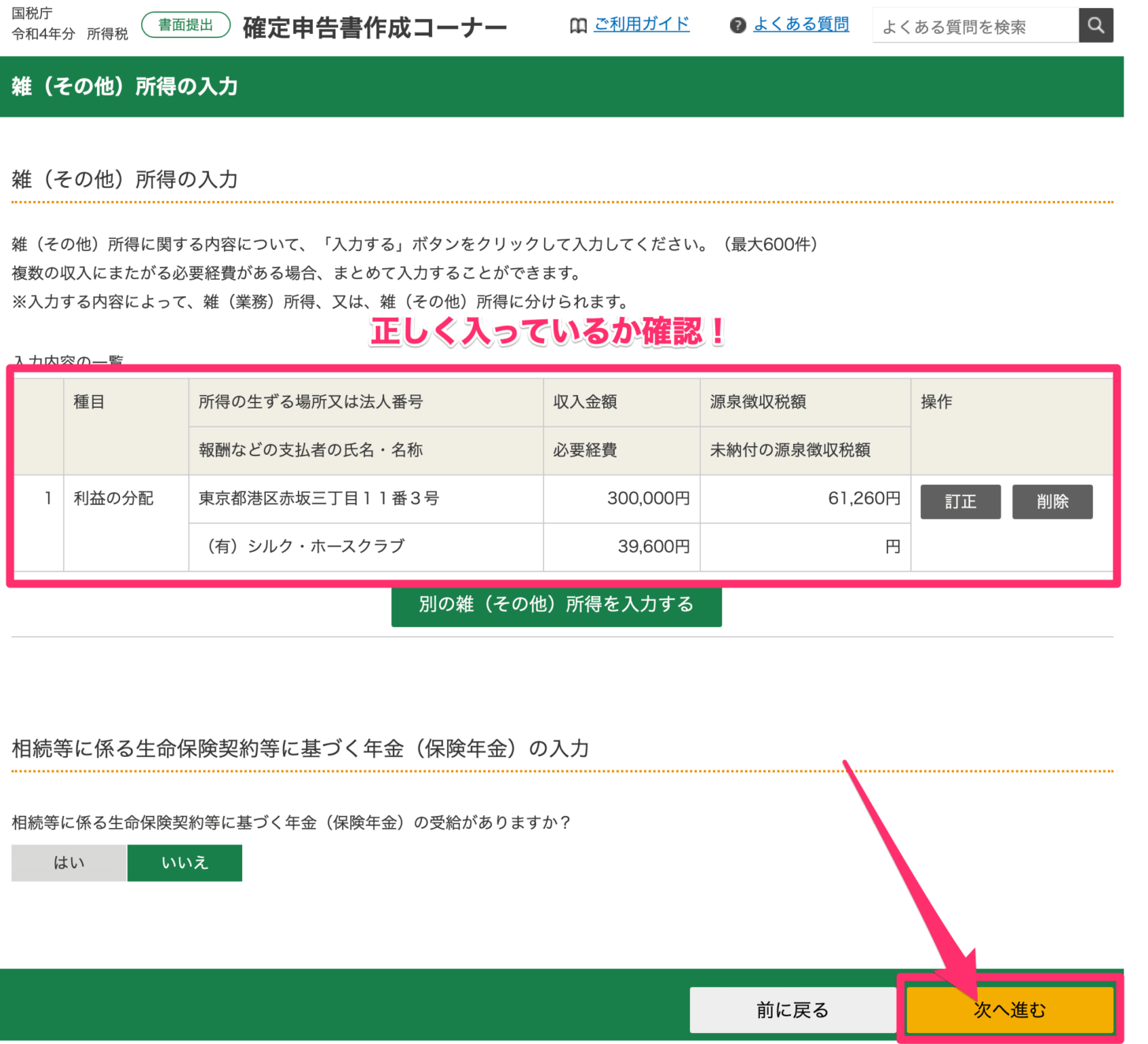

ひととおり入力が終わって画面の一番下にある「入力内容の確認」をクリックすれば、1コ前の画面に戻ります。

入力内容を確認して、正しければ一番下の「次へ進む」ボタンをクリック。

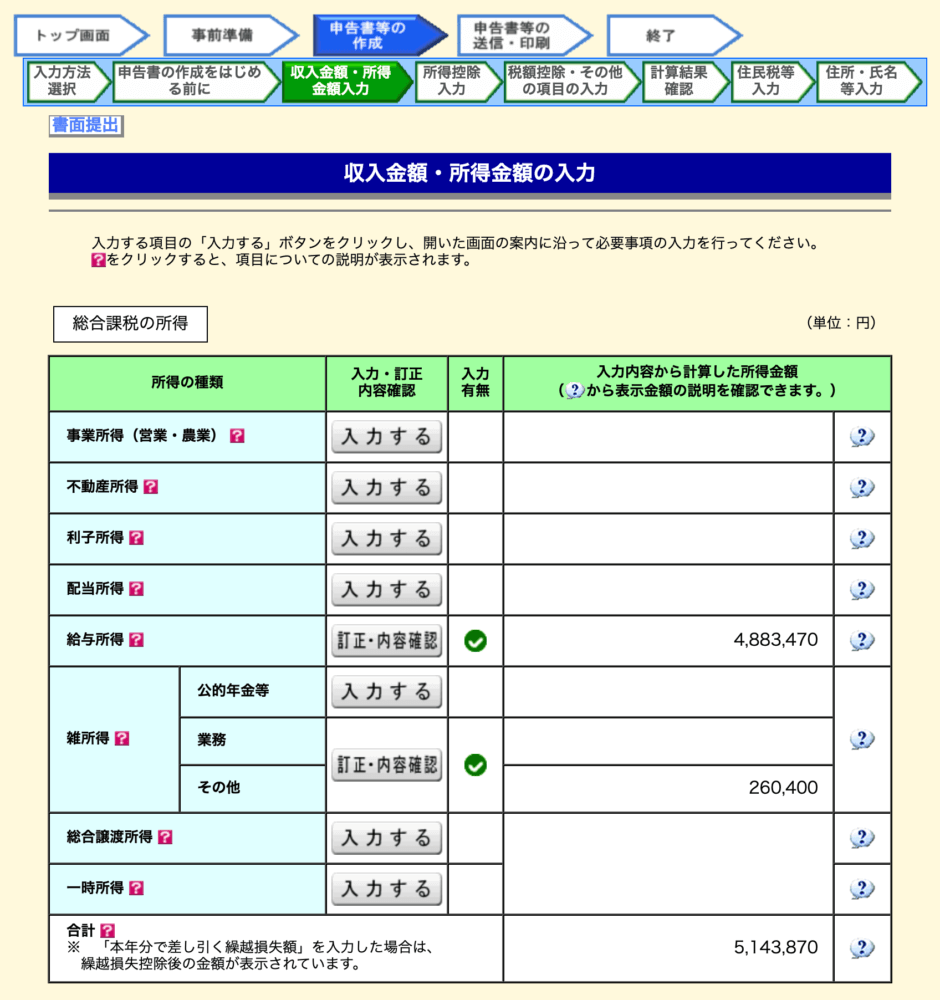

すると、また最初の画面に戻ってきました。

給与所得、雑所得ともに、収入から経費を引いた後のもうけ=所得の金額が入っています。

メインイベントである所得の入力がこれで終わったので、

画面一番下の「入力終了(次へ)」をクリックして次の入力にいきましょう!

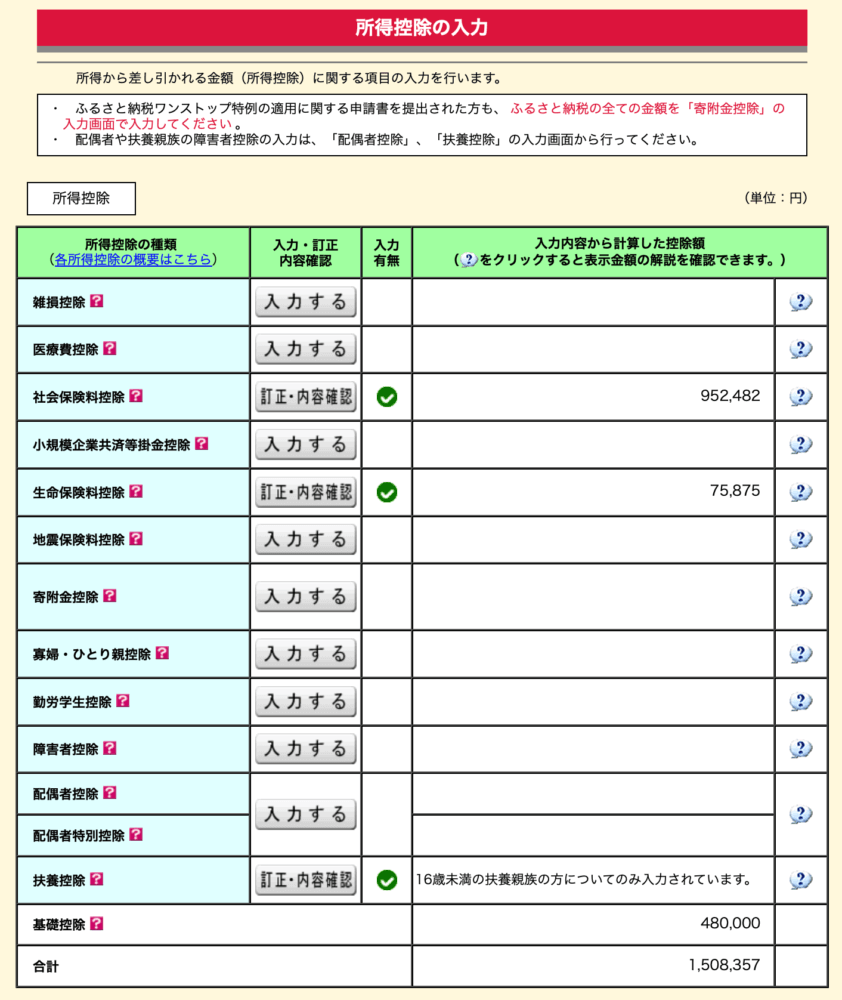

その後は所得控除→税額控除と順次入力

次の画面では社会保険料控除、生命保険料控除や配偶者控除、扶養控除などの「所得控除」を入力します。

…といっても、給与所得のところで入力した所得控除(年末調整を経て源泉徴収票に書かれているもの)については、数字が自動で転記されているので何もする必要はありません。

もし、年末調整で適用を受けていない医療費控除やふるさと納税(寄附金控除)などがある場合にはここで忘れずに入力しましょう!

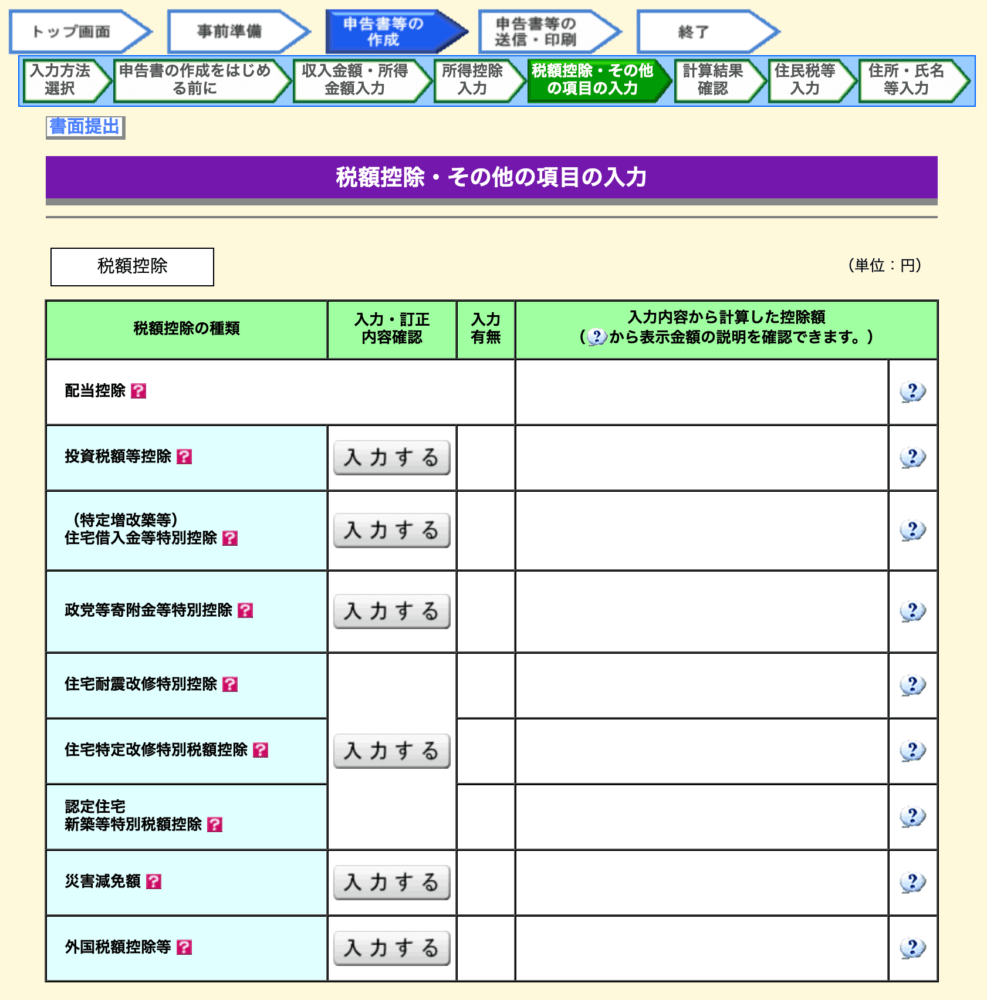

その次の「税額控除・その他の項目の入力」ページは国英さんに当てはまるものはありません。

画面一番下の「入力終了(次へ)」をクリックします。

もし控除適用初年度の場合、ここから忘れずに入力しましょう!

ここまで入力すれば、所得税のひととおりの計算が完了です!

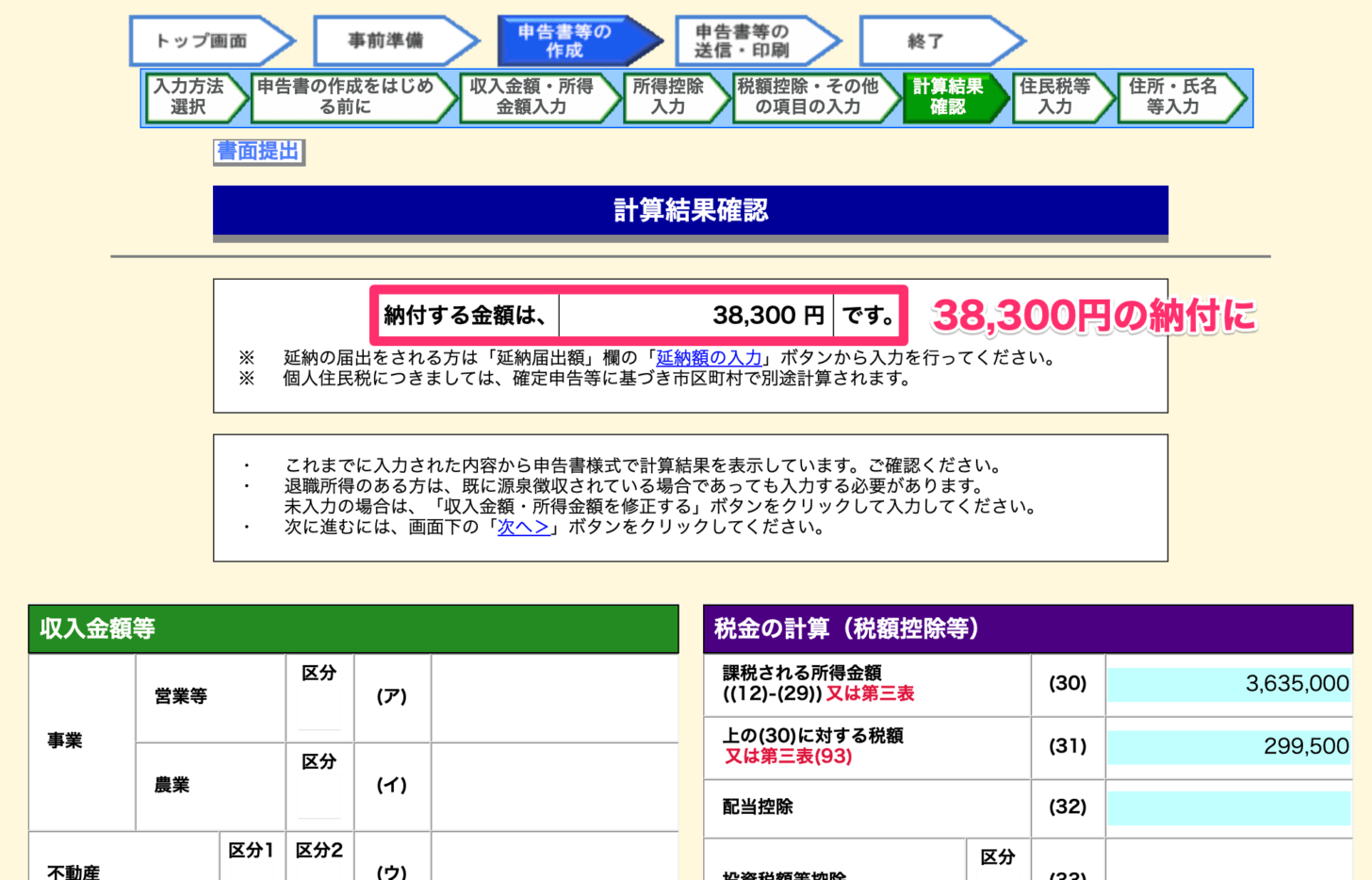

ここまでの計算結果を確認!

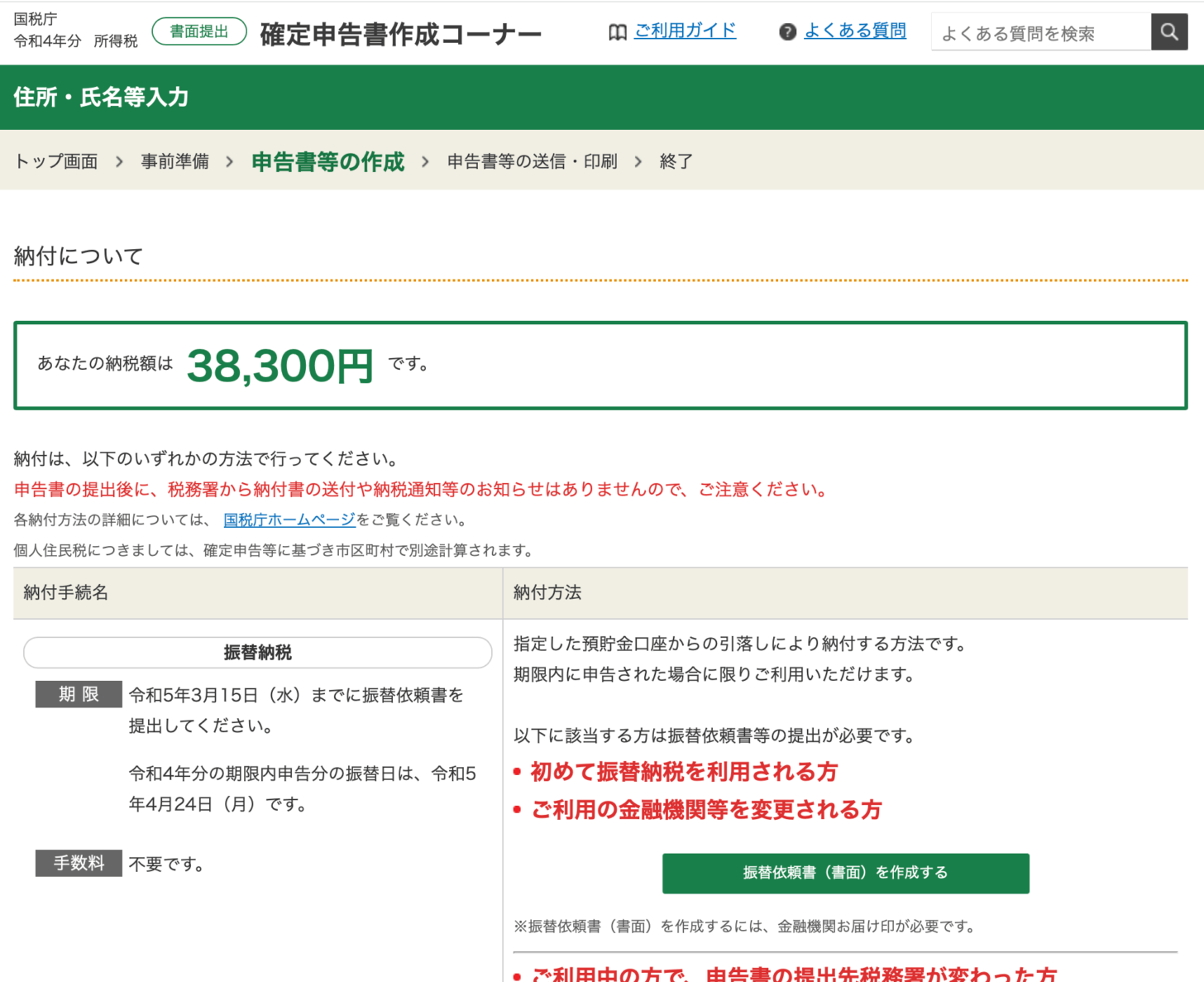

次の画面で所得税の計算結果が確認できます。

納付となるのか還付となるのか、ある意味ドキドキの瞬間ですが…。

今回は38,300円の納付という結果になりました。

今回の国英さんは、

「給与所得の金額が比較的大きい(税率が高い)+控除対象配偶者や扶養親族がいない」

分、一口の源泉税額(61,260円)以上の税額が出てしまったようです。

以下、このページには確定申告書に転記される元となる数字がいろいろと挙がっています。

間違いがないか(わかる範囲で)確認しましょう。

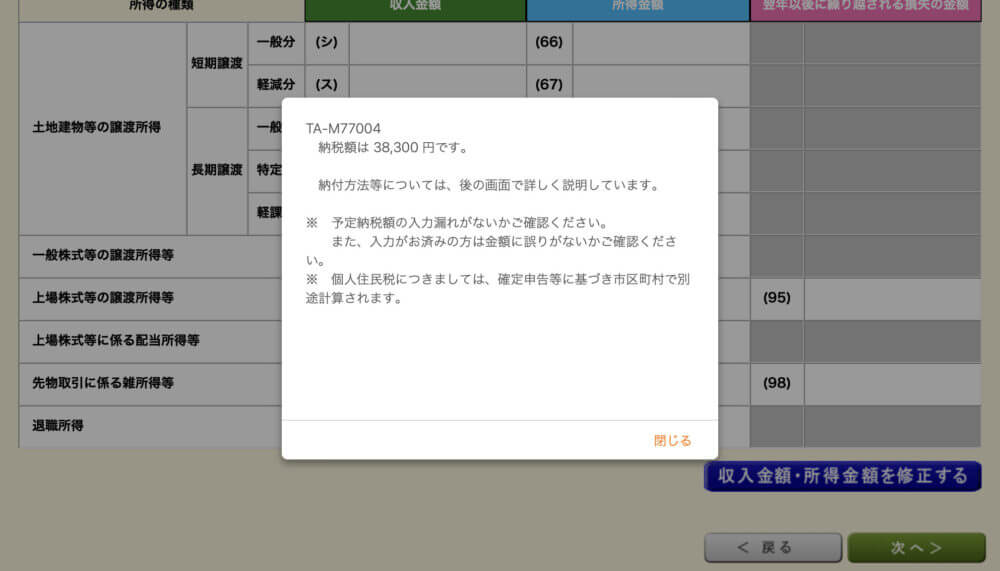

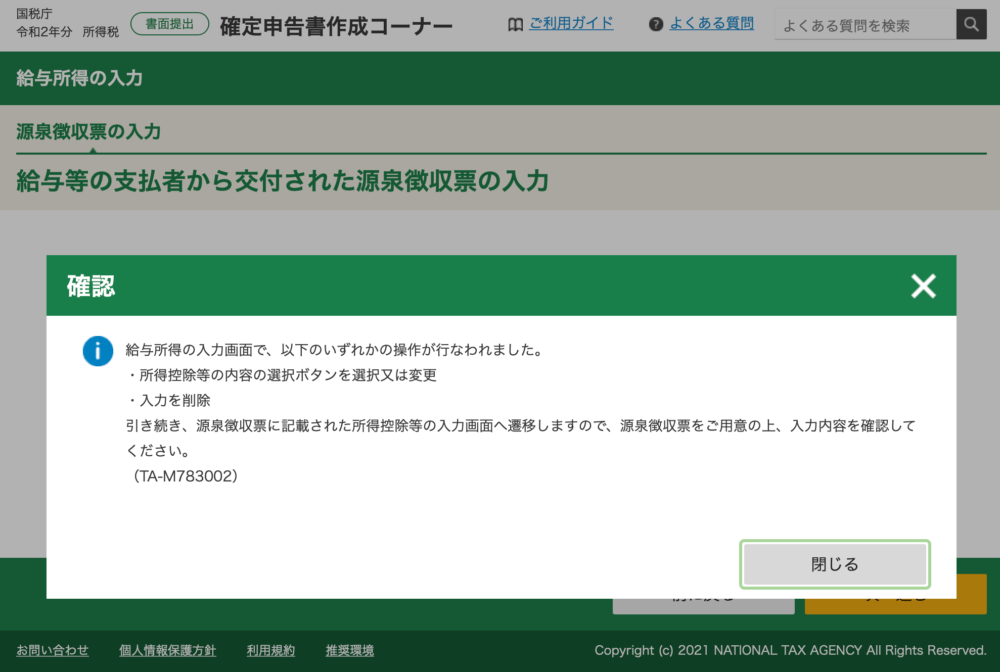

確認が終われば、一番下にある緑色の「次へ」のボタンをクリック。(↓こんなアラートが出ます)

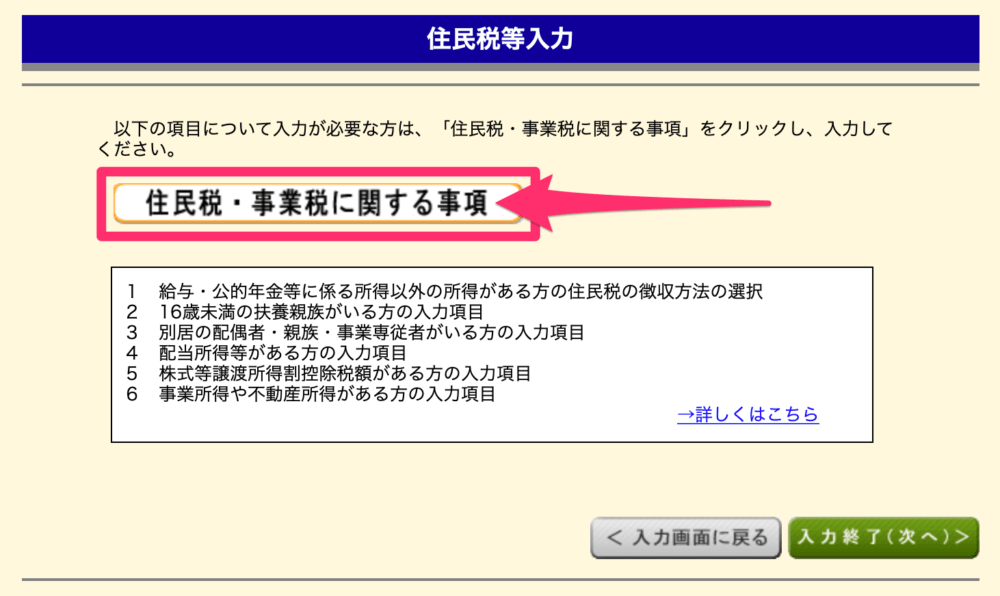

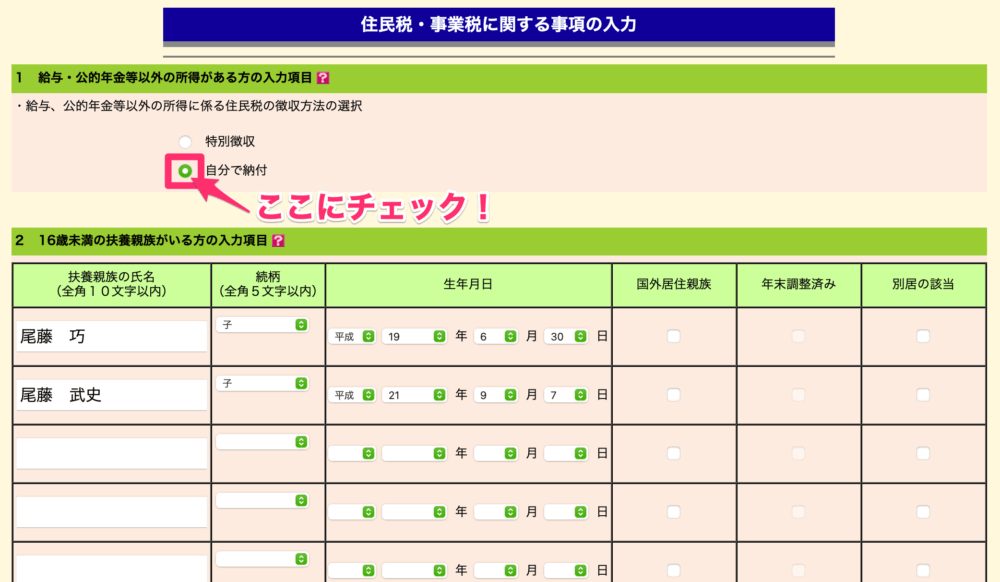

【ここも注意?】住民税の「自分で納付」もお忘れなく

この先は補足となる事項などを入力していきます。

とはいえ、サラリーマン、特に副業禁止の職場に勤めている方にとってはこの画面も重要です。

「住民税・事業税に関する事項」のボタンをクリックして…、

次の画面の「1 給与・公的年金等以外の所得がある方の入力項目」の「自分で納付」のラジオボタンにチェック。

こうすることで、

- 勤務先の給料にかかる住民税=勤務先の給料から天引き

-

一口の所得にかかる住民税=自宅などに送られてくる納付書で自分で納付

と、住民税の納付の方法を2つに分けることが可能になり、勤務先にも一口の所得の存在を隠すことができる…かも??

納付方法を確認の上、住所・氏名など申告する人の情報を入力

次の画面に行くとまず目に入るのが税額の強調(笑)

その下をスクロールすると、合計6つの納付方法の案内が出てきます。

納付方法の詳細は後述しますが、

そのうち、以下の3つの方法をとりたい方はここでひと作業が必要です。

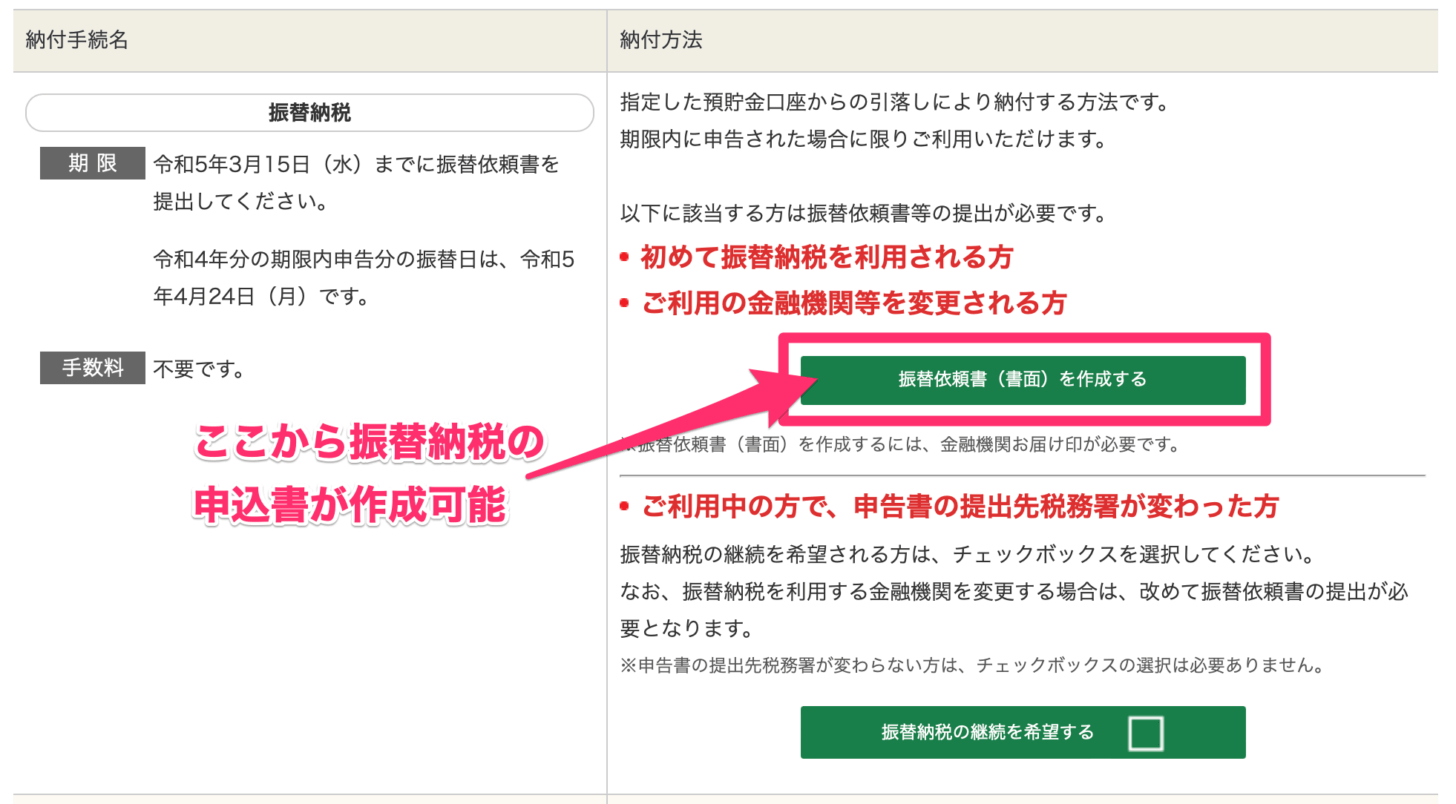

初めて振替納税を希望の場合=振替依頼書を作成できます

まず、振替納税=銀行からの自動引き落としを初めて受けたいという場合。

これを初めて受けるためには、「預貯金口座振替依頼書兼納付書送付依頼書」という書類を、

確定申告期限までに、税務署か引き落とし口座の金融機関窓口へ持参する必要があります。

(一度出せば、管轄外の税務署に引っ越さない限りは一生有効です)

この先の画面の指示に従って必要事項(振替口座の情報など)を入力してください。

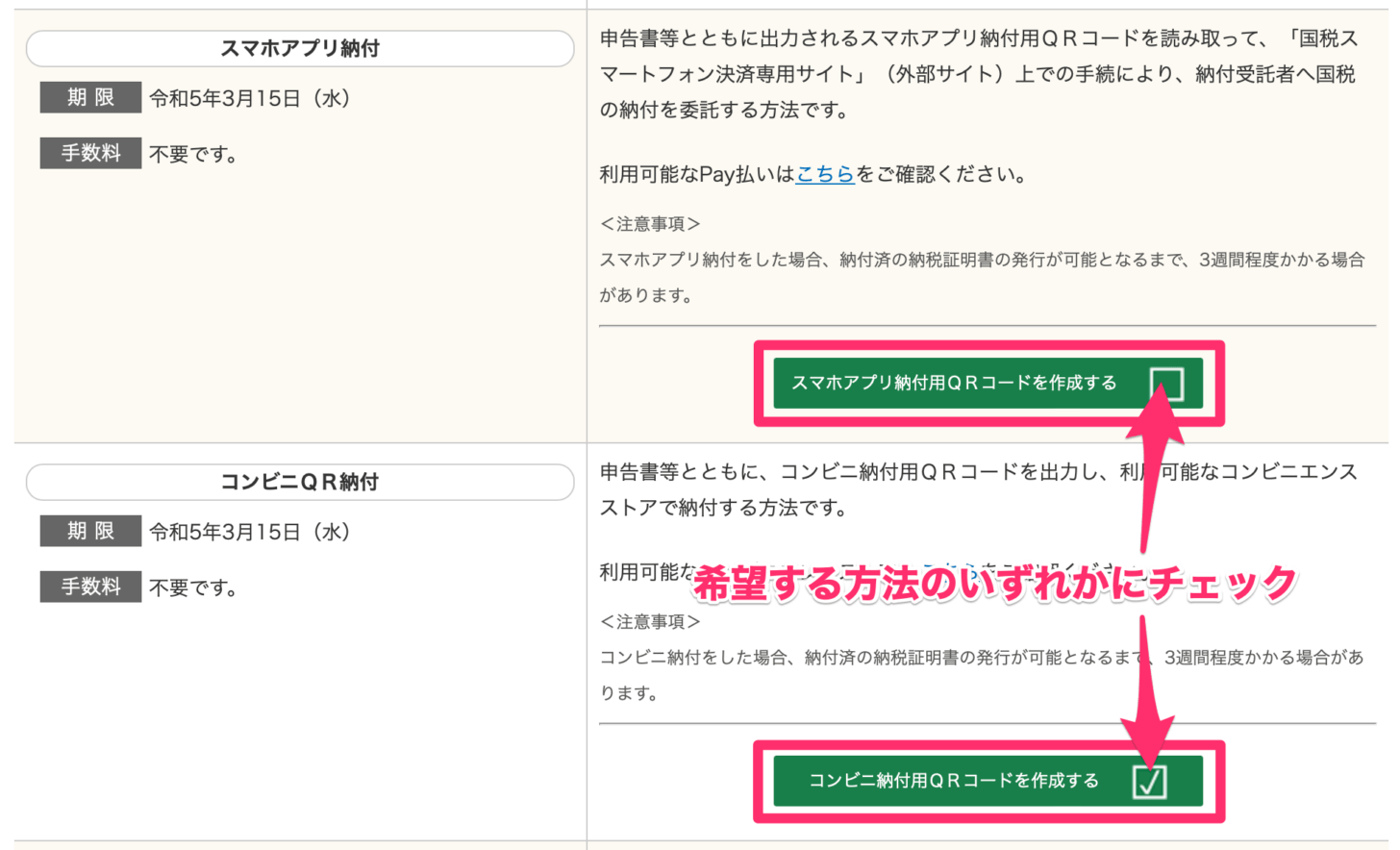

スマホアプリ納付・コンビニQR納付希望の場合=チェックを入れる

もう1つは、

- 2019年から始まったコンビニでのQRコード納付

-

今年から始まったスマホアプリ納付

を希望する場合です。

ここで「納付用QRコードを作成する」のチェックマークを入れれば自動的にQRコードを作成してくれます。

(ただし、選べるのは税額が30万円までの場合のみです)

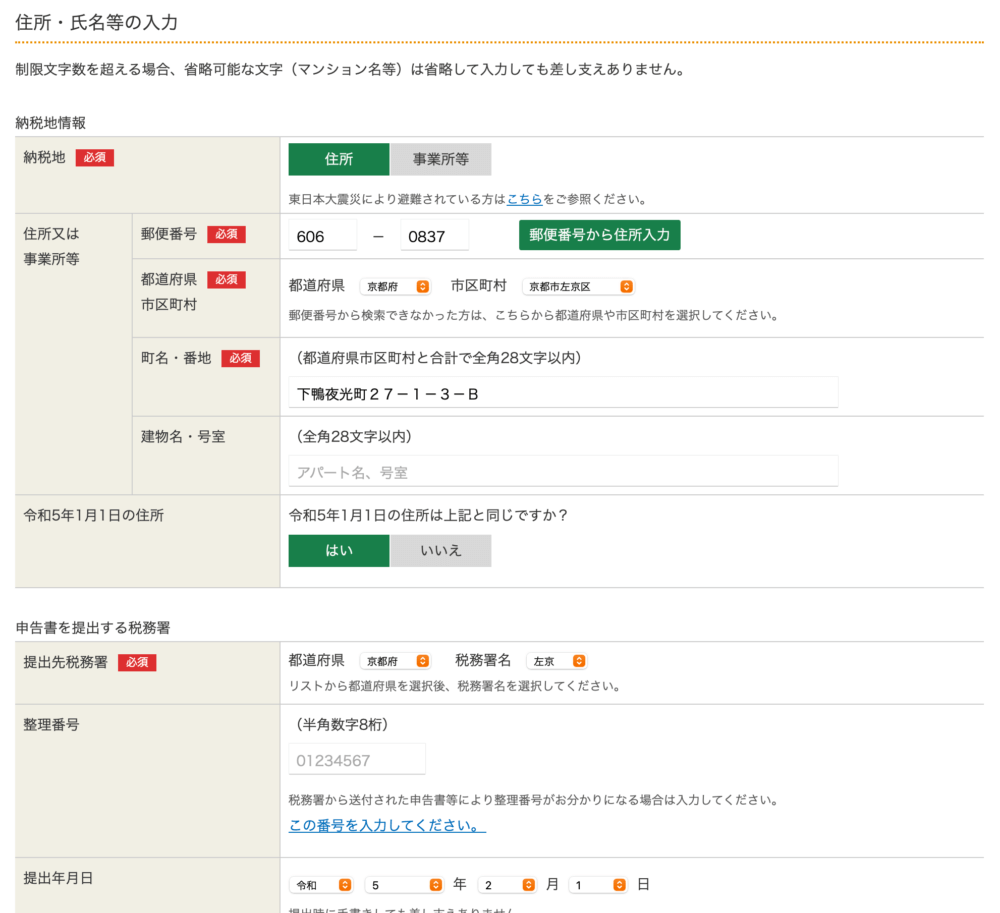

自分の基本情報(住所・氏名など)の入力はここでやる

今見ている画面を下にスクロールすると、「住所・氏名等の入力」欄があります。

ここで、申告するあなた自身の情報(住所・氏名・提出日・電話番号・職業など)を入力します。

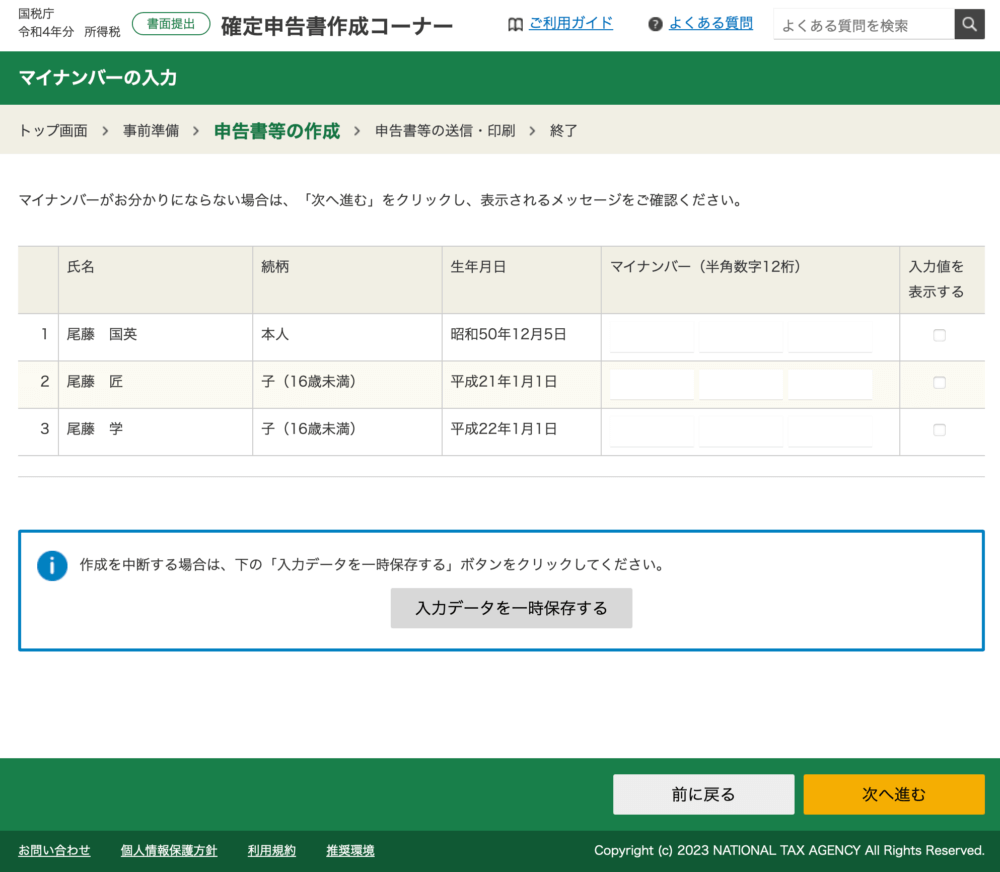

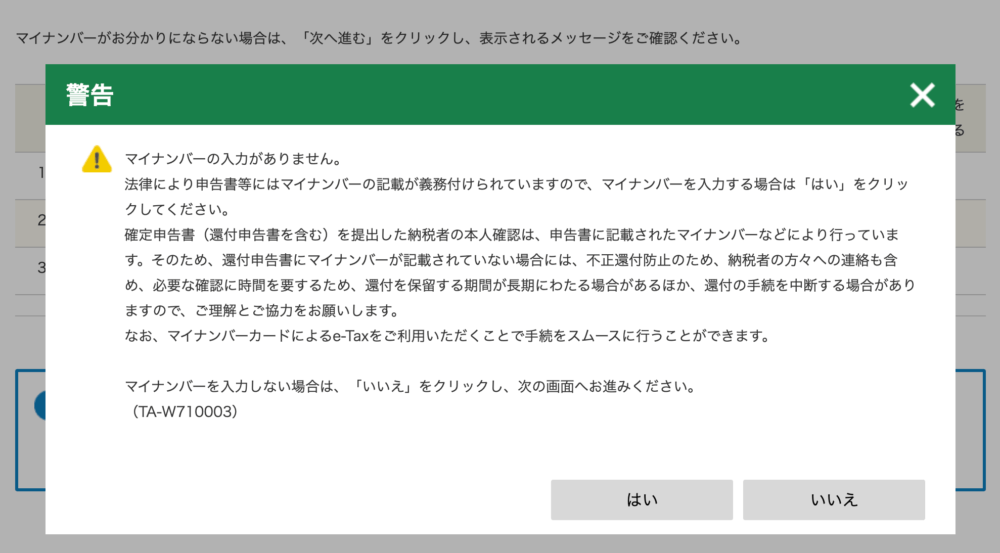

ひととおり入力して一番下の「次へ進む」のボタンを押せば、次に出てくるのはマイナンバーの入力画面です。

入力したら一番下の「次へ進む」ボタンをクリック。

以上で申告書の入力が全て完了です!!!

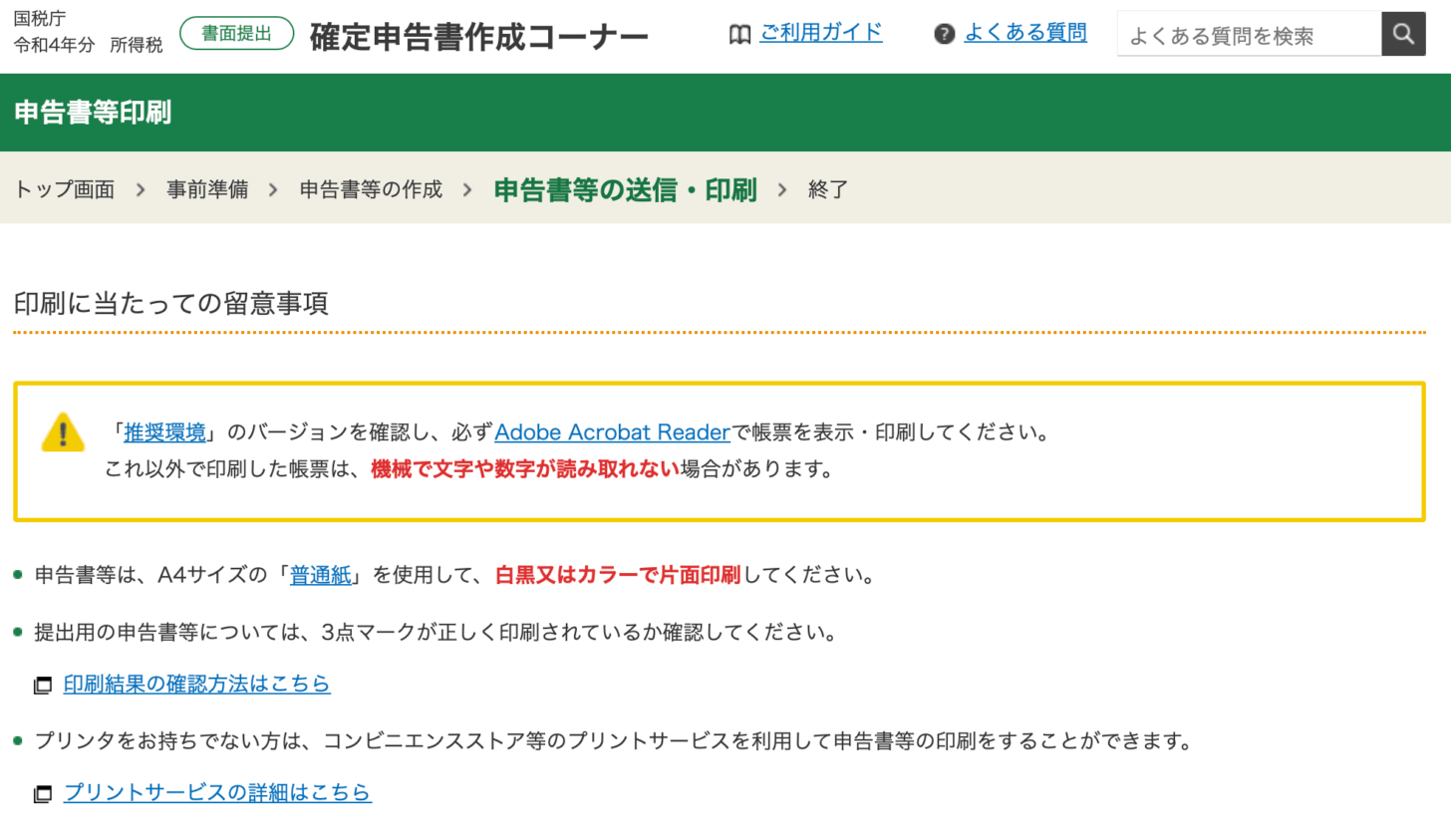

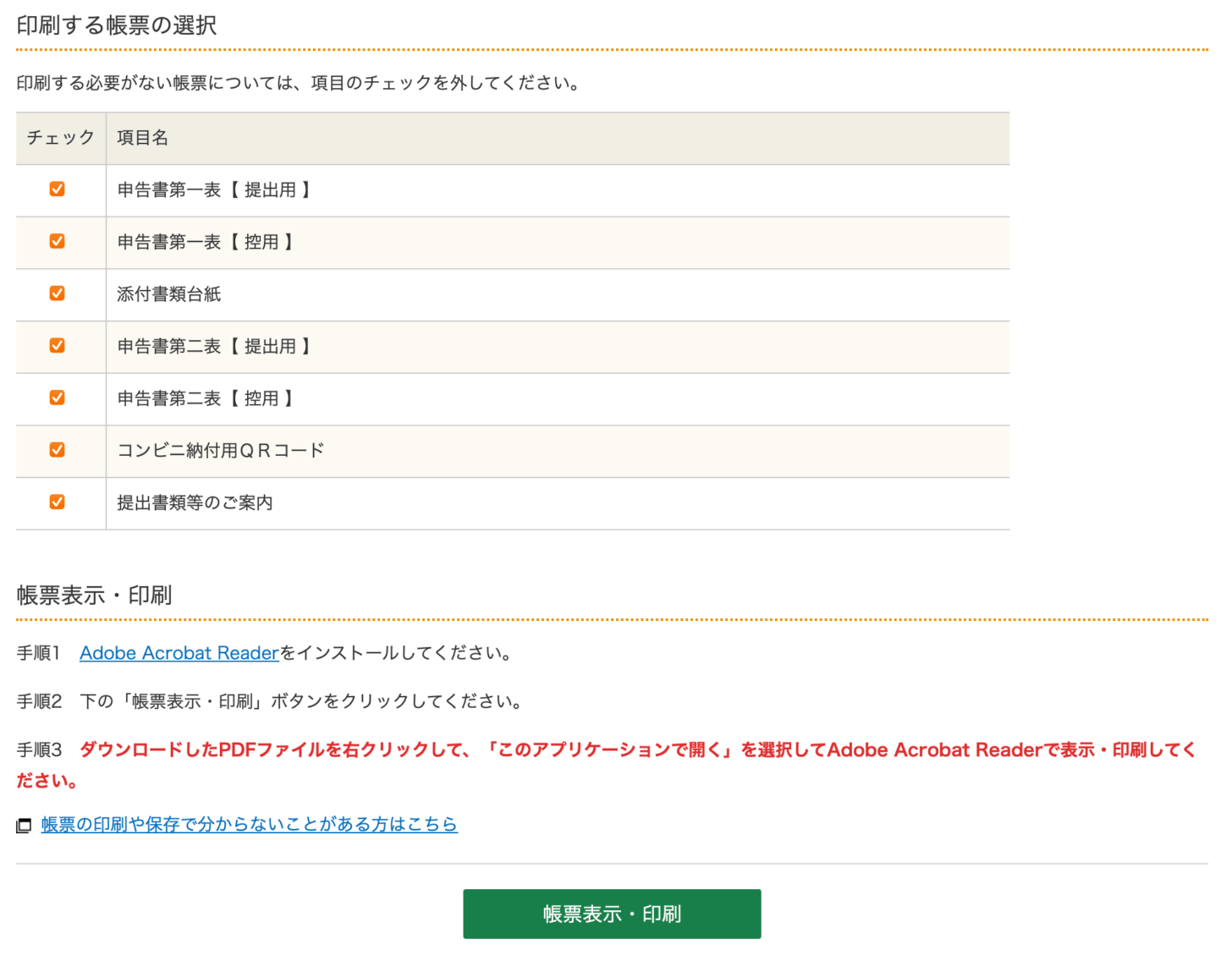

↓次の画面で申告書のPDFがダウンロードできます!

前の画面で指定したコンビニ納付用QRコードもちゃんと出力されています。

画面下にある「帳票表示・印刷」の緑のボタンを押してみると…!

【ついに】申告書、完成!!

第二表「所得の内訳」欄にも一口の所得がしっかり転記されています。

ふー、疲れましたね(^^

申告書が完成したら、お次は申告書の提出&税金の納付!

って、ここでホッとしててはダメですよー。

申告書を作って印刷して、これで終わり…ではもちろんなく、申告書を提出して税金を納めるまでが確定申告です。

以下、申告書の提出から税金の納付までの流れをざっとお伝えします。

添付書類を準備しよう(給与所得の源泉徴収票の提出は不要!)

まずは確定申告書に添付する必要のある書類の準備です。

…と言っても、生命保険料控除などの適用がない(もしあっても、サラリーマンの皆さんは年末調整で済んでますよね)国英さんの場合、

確定申告書に添えて出さなければいけない書類は1つだけです。

-

マイナンバーの本人確認書類のコピー(マイナンバーを記入している場合)

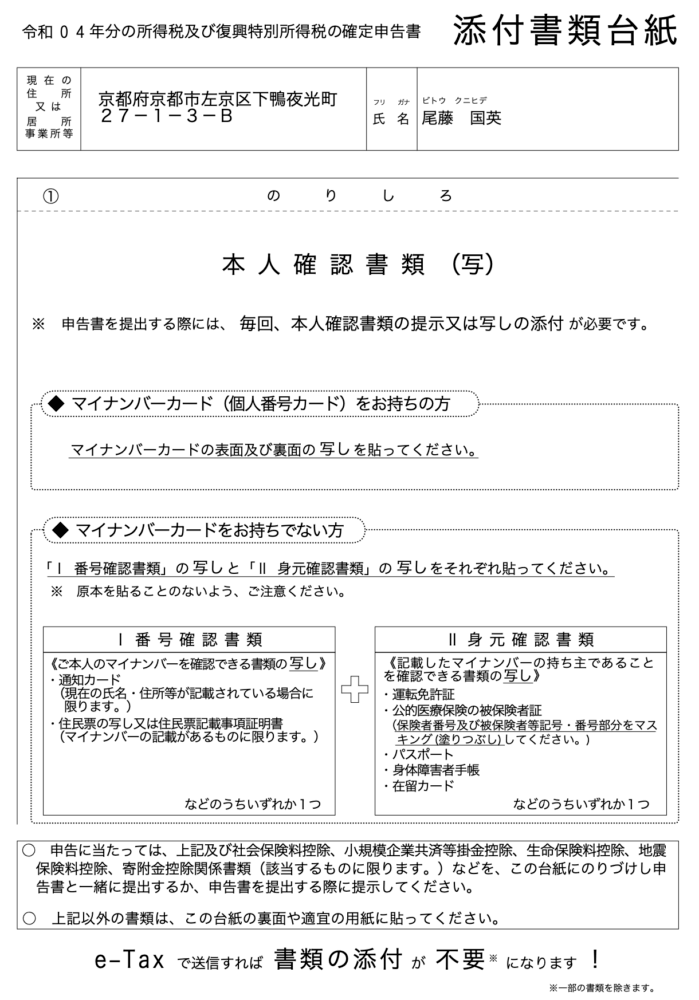

マイナンバーの本人確認書類としては、

- マイナンバーカード(プラスチックのやつ)

- マイナンバーの通知カード(紙のやつ)+写真付きの身分証明証(免許証など)

-

マイナンバーが記載された住民票の写し+写真付きの身分証明証(免許証など)

のいずれかの組み合わせのコピーの添付が必要です。

印刷した申告書の中に↓こんな貼り付け台紙が含まれていますので、コレに上のいずれかの書類を貼り付けてください。

また、収入金額や必要経費の証拠書類については税務署への提出義務は元々ありません。

つまり、各クラブ法人が発行した一口の確定申告資料ももちろん出す必要は無いです。

これらの書類は税務署から問い合わせがあった際にいつでも出せる状態で手元に保管しておけばOKです。

保存期間は確定申告期限の翌日から5年間。

かなり長いですが、必ず保管をお願いします。

申告書の提出方法は直接持参または郵送の2つ

申告書も印刷したし、添付書類もちゃんと揃えた。

そうなれば、お次はそれを、住所地を管轄する税務署に出すだけです。

(どの税務署に出すかは申告書に印字されています。京都市左京区であれば左京税務署、など。)

紙で出す場合、税務署への提出方法は2つあります。

直接持参と郵送です。

税務署に直接持参する場合

税務署や、税務署以外で特設している受付会場(←リンク先で有無や場所を確認できます)の開庁時間(8:30〜17:00)内に受付窓口に提出しましょう。

【税務署の開庁時間】|国税庁

開庁日は基本平日ですが、一部の場所では2/19(日)と2/26(日)も開庁しています(2023年の場合・詳しくはリンク先をどうぞ)ので、サラリーマンの方はこの日に持って行くのがベストでしょうか。

窓口に提出したら収受日付印を押した控えを返してくれます。

これで提出は完了です。

そして、そのまま別の窓口で税金の納付までやっちゃいましょう。

税務署に行く時間は取られますが、提出→納付までスムーズに行くのはおそらくこちらかと思われます。

税務署に郵送する場合

「持参するのはめんどくさいし並ぶのも嫌」という方は郵送でもOKです。

こちらの場合、注意点がいくつかあります。

返信用封筒の同封を忘れずに!

収受日付印を押した控えを返送してもらうために、切手を貼った(←ここ重要)返信用封筒を同封するするのを忘れないでください。

切手を貼ってない、とか、料金が足りない、なんて場合に、税務署側で負担してまで控えを返送してくれることはありません。

「えー?」って思うでしょうが、逆の立場(返送する側)で考えてみたら、まぁ納得かな、と…。

確定申告をするということは、申告以後は確定申告書が昨年の自身の所得を証明する公的な書類となるということ。

申告書の控えは確実に手元に残るようにしておきましょう。

郵便または信書便で送る!

確定申告書は信書にあたるので、郵便か信書便でしか送ることができません。

ゆうパックなど信書便以外の方法での送付は法律上厳禁ですし、期限ギリギリの場合、提出期限までに間に合わない、なんて事態も起こりかねません。

郵送する場合の注意点は↓以下の別記事で解説しています。

通信日付印が重要!確定申告書を税務署に郵送する時の注意点

税金の納付も別途確実に行う!

以下のいずれかの方法で、確定申告期限までにしっかりと納付しましょう。

たとえ申告書の提出が期限内であっても、

確定申告期限を遅れて納付した場合は滞納扱いで余計な利子がかかります。

税金の納付方法は主に5つ

では、税金はどんな方法で払えばいいんでしょうか?

税金の納付方法は全部で6種類ありますが、

紙で申告書を出す方が現実的に採れる方法は以下の5つです。

その1:振替納税(銀行からの自動引き落とし)

1つ目は、振替納税(銀行からの自動引き落とし)です。

自分で納付しに行く必要がなくなるのに加えて、納付のタイミングを約1ヶ月遅らせることができるのがメリットです。

(例:2022年の振替予定日は4/24(月)です(本来の期限(3/15)より1ヶ月も遅い))

初めてこれを受けるためには、

「預貯金口座振替依頼書兼納付書送付依頼書」という書類を、

確定申告期限までに、

税務署か引き落とし口座の金融機関窓口へ持参する必要がある、というのは前述のとおりです。

[手続名] 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付|国税庁

これを一度出せば、管轄の税務署外に引っ越さない限りは一生有効だし、

もし引っ越した場合も簡単な手続きで引き継ぎが可能。

納付がない年があったとしても効力は途切れないので、

「頻繁に納付の年がある」という方は出しておいた方が便利かもしれません。

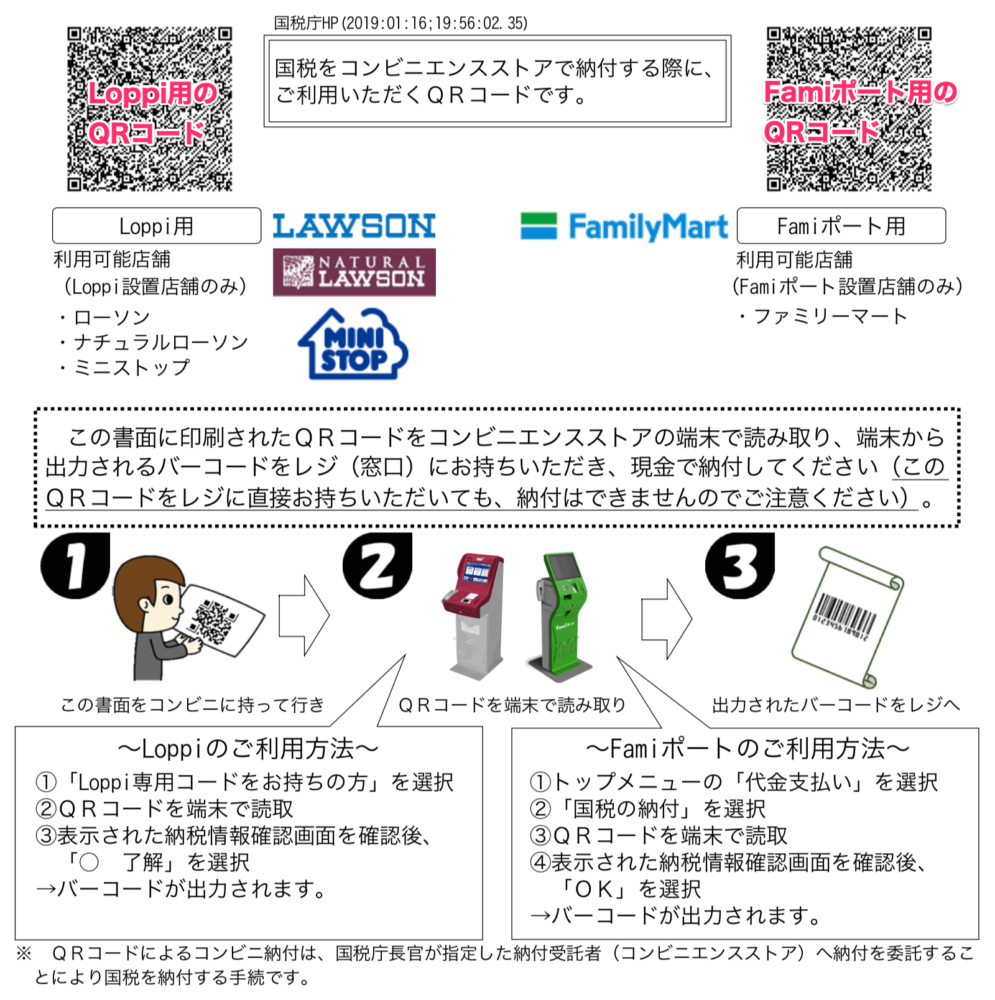

その2:コンビニQR納付

2つ目は、コンビニQR納付です。

先ほどの画面で出力を指定すれば↓こんなQRコードが作成されますので、

これをコンビニの「Loppi」や「Famiポート」に読み取らせることによってバーコード(専用の納付書)を出力し、それをレジに持参して納付します。

注意点は、

- 利用可能なコンビニエンスストアは

・ローソン、ナチュラルローソン、ミニストップ(いずれも「Loppi」端末設置店舗のみ)

・ファミリーマート(「Famiポート」端末設置店舗のみ)

のみ -

利用可能額は30万円以下

の2点です。

使える税額に制限はあるものの、以前のように税務署にコンビニ専用の納付書を発行してもらう手間もなくなりましたし、

納付税額が4万円弱の国英さんにとっては便利な方法かもしれません。

[手続名] コンビニ納付(QRコード)|国税庁

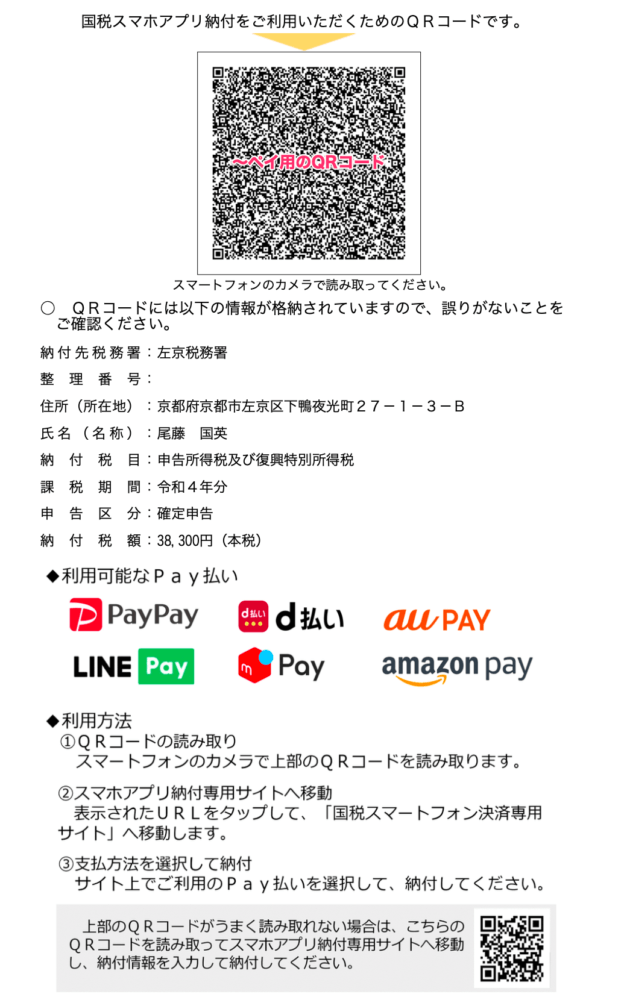

その3:スマホアプリ納付

3つ目は、今年から始まったスマホアプリ(〜ペイ)による納付です。

コンビニ納付同様、先ほどの画面で出力を指定すれば↓こんなQRコードが作成されます。

これをアプリで読み取れば納付完了!って、めっちゃお手軽!

次に紹介するクレジットカード納付は決済手数料が発生しますが、こちらの場合はそれも無し。

コンビニ納付同様「利用可能額30万円まで」という縛りこそあれ、

スマホアプリを使っているならコレが一番便利なんじゃないでしょうか。

[手続名]スマホアプリ納付の手続|国税庁

その4:クレジットカードで納付

4つ目は、クレジットカードでの納付です。

専用サイトに飛んで画面上で必要な情報を入力すればパパッと納付が完了します。

ただ、この方法のデメリットは(前述のとおり)納付金額に応じて決済手数料がかかるという点。

今回の国英さんの場合は334円かかります。

約0.8〜0.9%ほどの率なので、ポイント還元率が低いカードの場合は手数料負担で赤字になります。

とはいえ、コレも「家の中で納付が完了する」という点ではスマホアプリ納付同様お手軽なので、

「なんちゃらペイなんて使ってねーよ!」てな私みたいな人には手数料を上回るメリットがあるのではと思います。

この方法の詳細は↓以下の別記事で紹介しています。

国の税金のクレジットカード納付が可能に!

その5:納付書を使って現金で納付

最後はややアナログで、「納付書」という専用の用紙を使って、金融機関で現金で納付する方法です。

納付書は税務署から取り寄せる必要があります。

(金融機関に置いている場合もありますが、レアケースです)

申告書を郵送する場合、

「納付書で納めたいので控えの返送時に納付書を同封してください」

みたいな感じのメモ書きを添えれば控えと一緒に納付書を送ってくれるケースがほとんどですが、

その場合でも納期限は3/15で変わらないので、遅れないよう早めに送りましょう!

繰り返しになりますが、税金を納めるまでが確定申告です(^^;

税金の納付を申告期限内に完了させないと、滞納扱いでいらん利子がついちゃいますので気をつけて下さいね!

(+税金を納付しちゃってももちろんOK!)

なので、もし2/16よりも前に出せる準備が整ったのであれば、2/16を待たずに早目に出しちゃいましょう。

(還付申告は3/15にかかわらず、5年間受け付けてくれます)

「一口馬主の確定申告やり方ガイド」のまとめ

以上で「一口馬主の確定申告やり方ガイド」もようやく終了です!

恐ろしく長い記事になってしまい、少し(だけ?)反省しています。

なんだか、自分で作る気が逆に失せるんじゃないか、って心配になってしまいますが(^^;

ただ、一度流れを掴んでしまえば案外時間はかからないです。

たとえ最初は時間がかかろうが、少なくとも、税務署に行って並んでぼーっと待たされるよりは意味のある時間の使い方のハズ…。

これは私が普段接している事業主の方にもよくお伝えしていることなんですが、

人に丸投げでは、その事に対する自身の理解はいつまで経っても進みません。

納税は憲法で定められた国民の三大義務の1つです。

せっかく他のサラリーマンにはない所得を得ているんですから、ついでに「確定申告」や「税金」というものに対する理解も深めてみませんか?

是非、自分で申告することにトライしてみてください!

【確定申告書等作成コーナー】-作成コーナートップ

【関連記事】

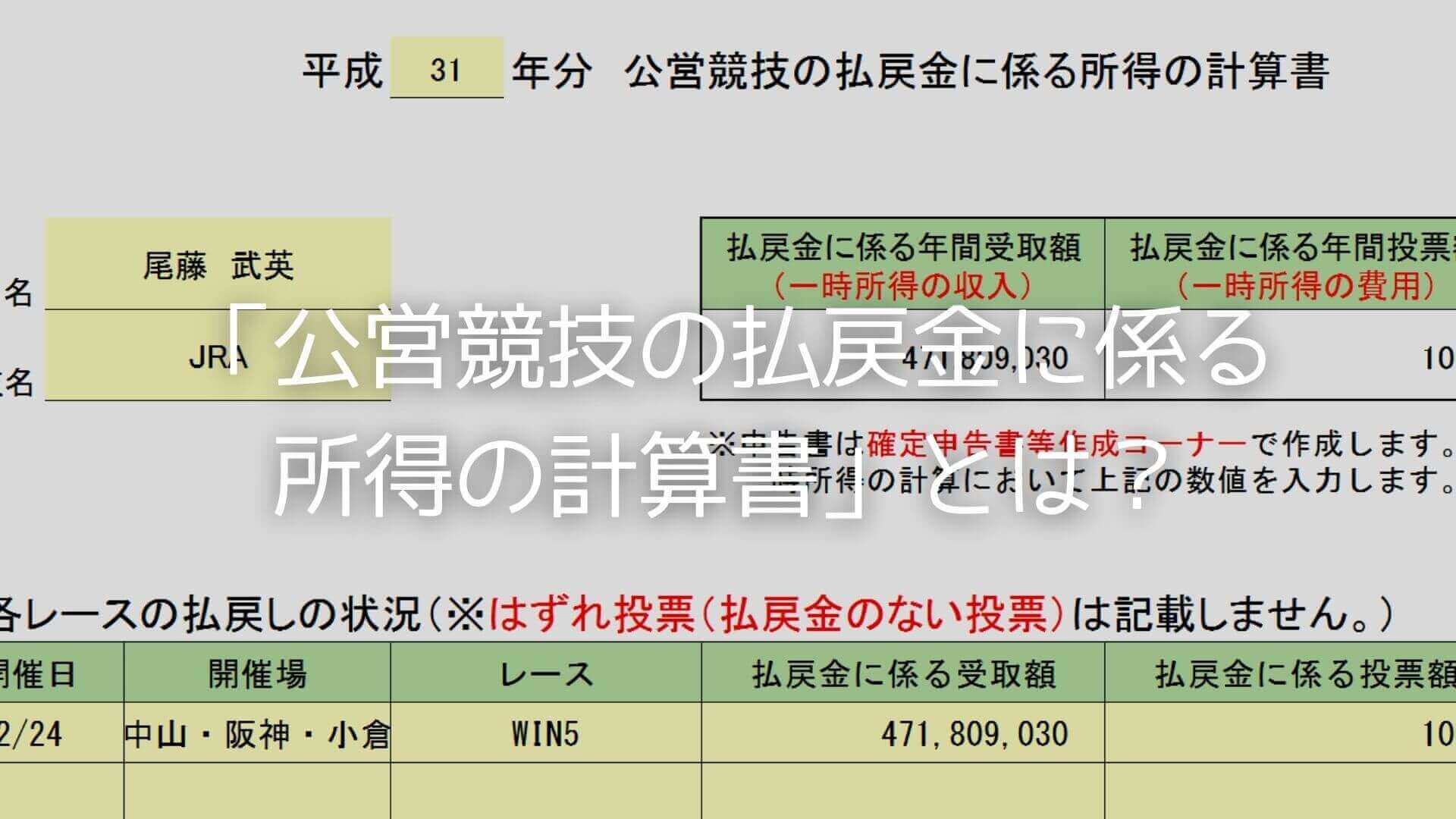

馬券の払戻金にいくら税金がかかるのかを詳しく解説しています。

弊所では代表税理士がすべての業務を直接担当。

元予備校講師の経験を活かしたわかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド会計推し、Macユーザーな税理士です。

オンラインでもお受けしていますので、お住まいの地域問わずお気軽にどうぞ。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告書の作成代行(決算込み) - 「わからない点を単発で相談したい」という方へ

単発・スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定) - 税理士目線でクラウド会計の使い方をアドバイスします

クラウド会計使い方サポート

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます

申告書作成の基本的な流れは同じなので、是非この記事を参考にしてみてください。