所得税の確定申告には

「副業の所得20万円以下は確定申告不要」というルール(以下「確定申告20万円ルール」)があります。

では、その詳しい内容についてはご存知ですか?

そんなあなたのために、この記事では

この2点について、詳しく解説していきます!

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

提供サービス:個人の確定申告 / クラウド会計

当ブログの運営目的は一般の方への正しい情報の提供であり、同業及びその周辺業者への業務指南やコンテンツ提供ではありません。

無断転載や無断使用(それと思しき閲覧中の行動を含む)に対しては以下のポリシーに基づき迅速かつ厳正に対処します。

当ブログの運営ポリシー

このページの目次

確定申告20万円以下申告不要ルールとは?

「確定申告20万円ルール」とは、税務署の業務量を少しでも軽減することを目的に設けられている所得税の申告不要制度のことです。

基本的に、勤務先の給与について年末調整を受けているサラリーマンについては、

医療費をたくさん払った場合や6カ所以上にふるさと納税をした場合・住宅ローン控除の適用初年度などの限られた場合を除き、確定申告をする必要はありません。

ただ、給与以外のもうけ(例:不動産賃貸収入や原稿料、ブログのアフィリエイト収入、一口馬主の配当金収入など)があって、それを考慮した結果さらに税額が出る場合は、年末調整後に改めて確定申告をする必要があります。

そんなサラリーマンのうち↓以下に該当する人について「確定申告をしない(申告不要)」という選択を認めますよというのが「確定申告20万円ルール」です。

どんな人が「確定申告不要」を選べるのかというと。

【「確定申告不要」を選べる人】

-

1カ所の勤務先のみから年末調整の対象である給与の支給を受けていて、

給与所得・退職所得以外の所得(不動産、雑、一時、譲渡など)の金額の合計が20万円以下しかない人

例:勤務先からの給与所得が200万円で、アフィリエイトのもうけが15万円の人 -

2カ所以上の勤務先から給与の支給を受けていて、

年末調整されていない勤務先からの給与の収入金額と給与所得・退職所得以外の所得(不動産、雑、一時、譲渡など)の金額の合計が20万円以下しかない人

例:メインの勤務先からの給与所得(年末調整済み)が200万円で、それ以外のもうけが17万円(実家の会社からの給与収入(年末調整の対象外)12万円+アフィリエイトのもうけ5万円)の人 -

❷に該当しなくても、

・すべての給与収入の合計が「150万円+雑損控除・医療費控除・寄附金控除・基礎控除以外の所得控除(配偶者控除・扶養控除など)の金額」以下で

・給与所得・退職所得以外の所得(不動産、雑、一時、譲渡など)の金額の合計が20万円以下しかない人

例:メインの勤務先からの給与収入が310万円、実家の会社からの給与収入が12万円、雑損・医療費・寄附金・基礎以外の所得控除の金額の合計が175万円で、アフィリエイトのもうけが15万円の人

→実家の会社の給与収入12万円+アフィリエイトのもうけ15万円=27万円>20万円なので❷には該当しないが、

給与の収入合計322万円≦150万円+175万円=325万円、かつ、アフィリエイトのもうけが20万円以下なので申告不要

かなりゴチャゴチャしていますが(特に3つ目が終わってる…)、ひとことで言ってしまうと、

勤務先からの給与について年末調整さえ受けていれば、それ以外のもうけについては20万円を超えない限り申告はいらないよ!

ってことです。

申告するしないのラインを20万円でズバッと引いちゃっているのが特徴で、これは、

(そんなんで確定申告しに来られても税務署が混むだけですし)

という税務署側の事情を考慮して設けられているといわれています。

以上、これがいわゆる「確定申告20万円ルール」の具体的な内容です!

確定申告20万円ルールで勘違いしがちな5つのケース

上を見てもおわかりのとおり、この「確定申告20万円ルール」は結構複雑で、勘違いされている論点も多いです。

以下、実際にありがちな「確定申告20万円ルール」の勘違いを5つ紹介していきます!

20万円は収入ではなくもうけ(所得)で判断!

まず1つ目は、20万円を超えるかどうかは収入(売上)ではなくもうけ(=所得)で判断ですよ、という点です。

よく

とお聞きくださる方がいるんですが、20万円を超えるかどうかは「売上=収入」ではなく、「収入から経費を引いた後のもうけ=所得」で判断します。

つまり、もし収入が22万円でも、必要経費が2万円あるのであれば、

22万円-2万円=20万円≦20万円で申告は不要です。

ここ、勘違いしている方が多いので是非知っておいてください!

「サラリーマンなら全員適用」ではない!

そして、このルールはサラリーマン(給与所得者)であれば必ず受けられるというわけではありません。

たとえサラリーマン(給与所得者)で副業のもうけが少額でも、↓こんな人たちはこのルールの適用はありません。

- 給与収入が2,000万円を超える人

年末調整の対象外なので、「年末調整前提」のこのルールを受けることはできません。 - 年の中途で退職して再就職せずに年を越した人

こちらも退職前の職場の給与は年末調整されていないのでこのルールは受けられません。 -

同族会社の役員やその親族で、会社から貸付金の利子や賃貸料などの支払いを受けている人

その金額については、たとえ1円であっても確定申告が必要です。

「確定申告書に副業のもうけは載せない」はダメ!

また、このルールはあくまでも

「もうけがそれだけしか無いなら別に確定申告まではしなくてもいいよ(お互いめんどくさいし)」

というものであって、

「確定申告をするもうけの中に入れなくてもいいよ」

というものではありません。

…って、何が言いたいのかといえば。

もし、医療費控除や雑損控除、住宅ローン控除や寄附金控除などを受けるために確定申告をするのであれば、その中には副業のもうけも忘れずに含める必要があります。

「申告するんだったら抜かさずちゃんと入れてね!」というのが国の考えです。

サラリーマンじゃない人には適用なし!

さらに、このルールはあくまでも年末調整を受けているサラリーマン(給与所得者)が対象。

ということは、確定申告をするのが当たり前である個人事業主(事業者や不動産のオーナーなど)にはこのルールの適用はありません。

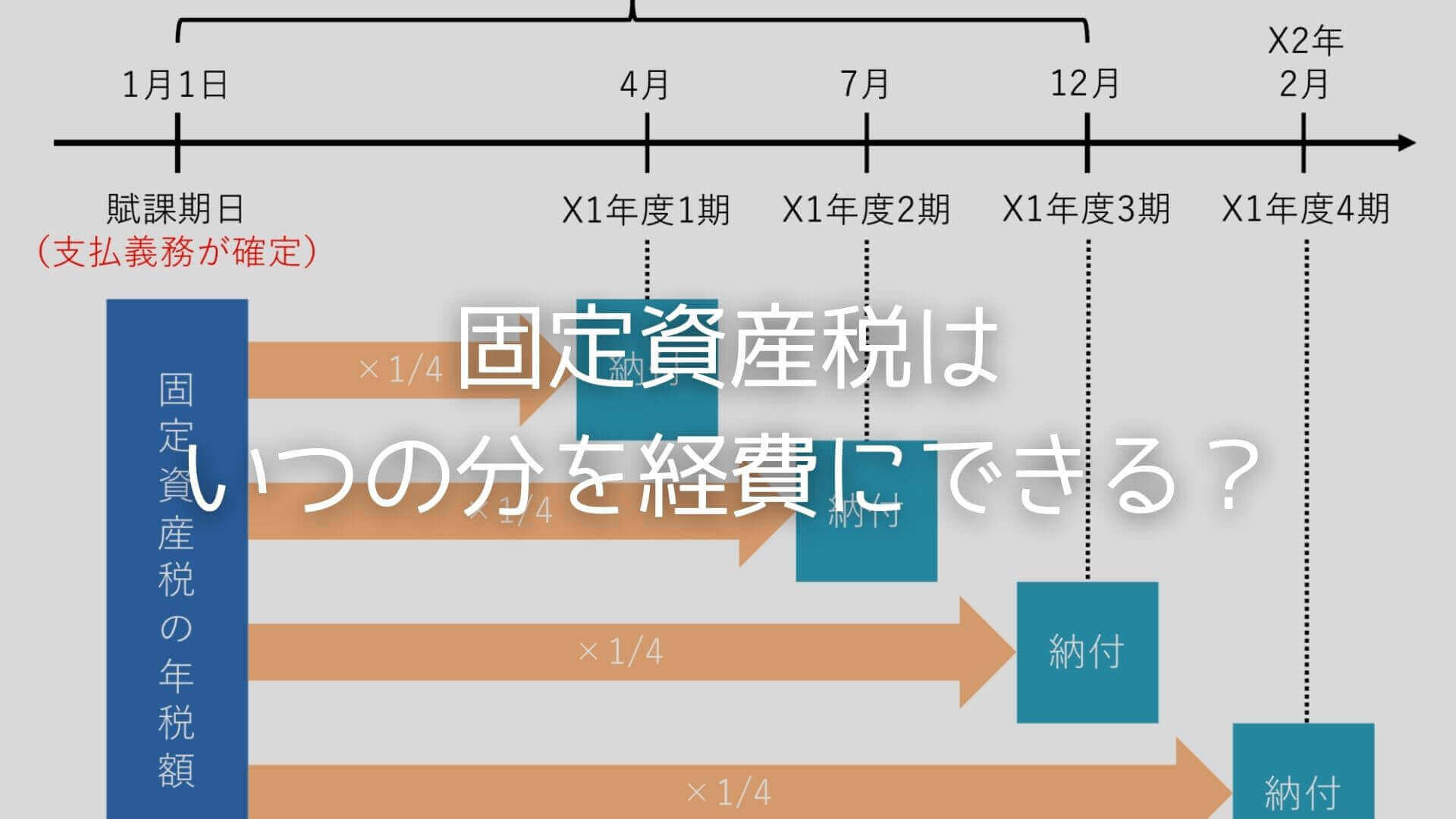

申告不要は所得税だけ。住民税は別途申告が必要!

最後は、「確定申告20万円ルール」があるのは所得税だけで、住民税にはこんなルールは無いですよ!という点です。

このルールが存在するのは実は所得税(国向け)だけで、

ほぼ同じ流れで税額を計算する住民税(住んでいる自治体向け)には同じルールは存在しません。

通常、確定申告をすれば申告したデータが(良し悪しは別にして)住んでいる自治体にも共有されるので、住民税に関してこちらがやることは何もありません。

ただ、確定申告をしないのであれば、住民税の申告を自分でやらないとその分は申告漏れになってしまいます。

というわけで、副業のもうけについて確定申告しない場合でも、住民税の申告は忘れないようにしましょう。

(ただ、メチャクチャ使いにくいんですよねー。このダサいUIなんとかならんのか…。)

メニュー|京都市|住民税額シミュレーション

副業の申告だけなら直接窓口に行って職員さんに聞きながら作る方が早いかもしれません。

京都市の窓口は以下のページで紹介されています。

京都市:個人市民税(普通徴収)の窓口

最近は各自治体も税収確保に躍起になっているので、放ったらかしでバレないとは限りません。

(あと、そもそもルールはルールですし。)

正直めんどくさいですが、あとから申告漏れとか言われないように、

確定申告はしない場合も、住民税の申告はちゃんとやっておくことをオススメします。

確定申告20万円ルールのまとめ:住民税との違いに特に注意!

以上、この記事では、「確定申告20万円以下申告不要ルール」の具体的な内容と、このルールについて実際にありがちな勘違いを5つ紹介してみました。

もう一度「『確定申告20万円ルール』で勘違いしがちな5つのケース」を列挙しておきましょう。

- 20万円は収入ではなくもうけ(所得)で判断!

- 「サラリーマンなら全員適用」ではない!

- 「確定申告書に副業の申告は載せない」はダメ!

- サラリーマンじゃない人には適用なし!

-

申告不要は所得税だけ。住民税は別途申告が必要!

すべての人に関わるのは一番最後の「住民税に同じルールはないよ!」ってとこですね。

さっき書いたばかりですが、ルールはルールなので仕方なしです。

確定申告はしない場合でも、住民税の申告はキチンとやるべし!ということで。

また、このルールはあくまでも申告「しなくていい」だけで、

副業の報酬について期中に源泉徴収がされていて、所得税を計算した結果それが戻ってくるような人が申告「してはダメ」と言っているわけではありません。

そういった方は申告された方が良いかと思われます。

所得税だけでなく、住民税にも絡んでくる「確定申告20万円ルール」。

迷われた際は是非お近くの税理士にご相談ください。

【関連記事】

- 「副業収入は事業所得か雑所得か」の新たな判断基準とは

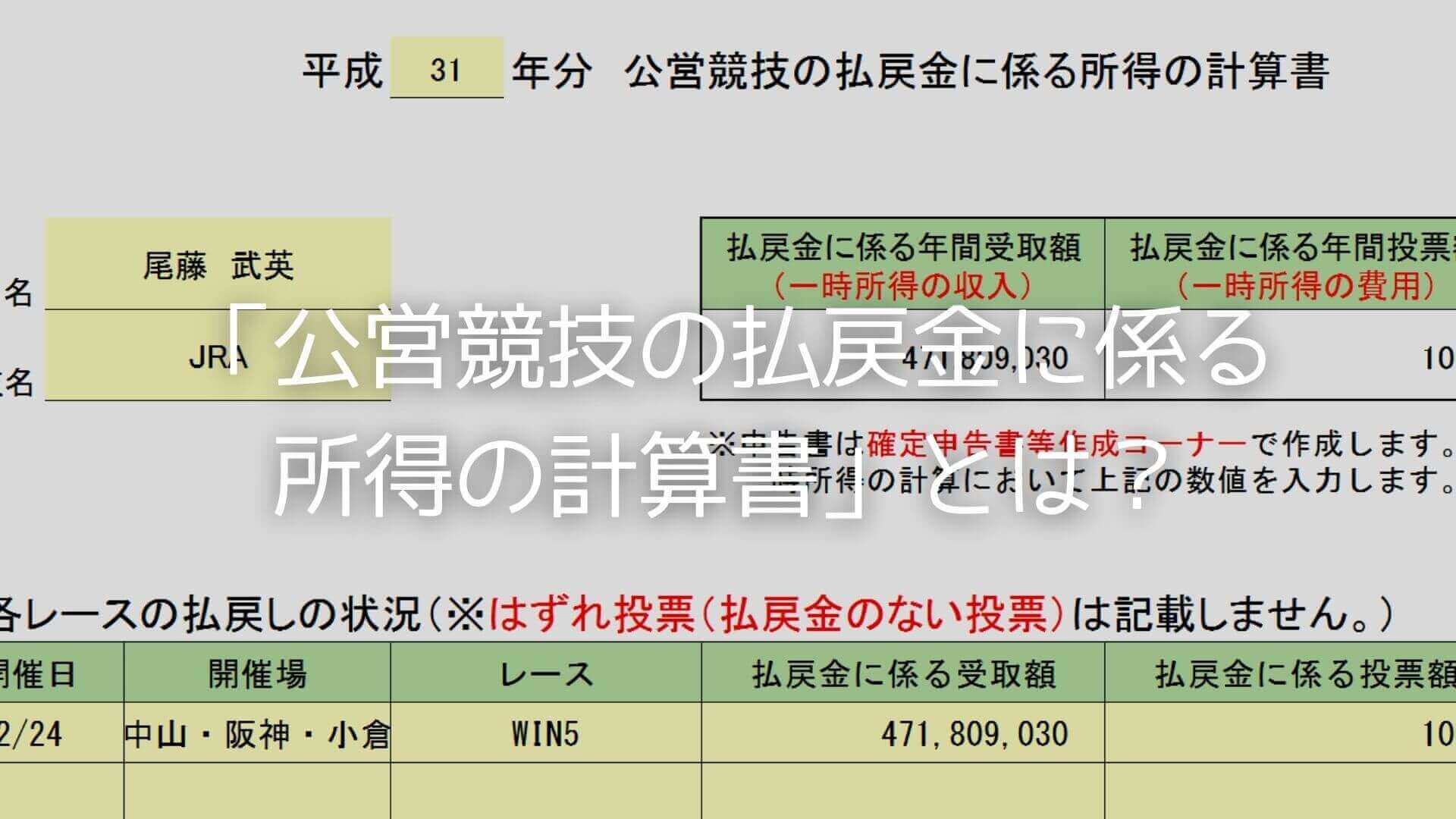

- 一口馬主の確定申告やり方ガイド【サラリーマン向け】

- 競馬の税金の計算方法とは。いくらから&どれだけかかる?

- 12月分が1月払いとなる場合の収入経費の計上時期

弊所では代表税理士がすべての業務を直接担当。

元予備校講師の経験を活かしたわかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド会計推し、Macユーザーな税理士です。

オンラインでもお受けしていますので、お住まいの地域問わずお気軽にどうぞ。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告書の作成代行(決算込み) - 「わからない点を単発で相談したい」という方へ

単発・スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定) - 税理士目線でクラウド会計の使い方をアドバイスします

クラウド会計使い方サポート

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます