2017年1月から国に対する税金のクレジットカードでの納付が可能となっています。

国税庁のホームページでも↓このように、クレジットカード納付に関する情報が公開されています。

[手続名]クレジットカード納付の手続|国税庁

今日はその内容を紹介します。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

- 「確定申告をお願いしたい」という方へ

確定申告代行(決算込み) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

税金の納付の方法が3種類→4種類に増えた

これまで、国に対する税金(=「国税」)の納付の方法には以下の3種類がありました。

(リンク先はそれぞれの方法についての国税庁の解説ページです。)

- 納付書を使って現金で納める

- 指定した金融機関の口座からの自動引き落としで納める(=「振替納税」)

-

「ダイレクト納付」やインターネットバンキングなどを利用して納める(=「電子納税」)

ここに、2017年の1月からクレジットカードでの納付が加わります。

クレジットカード納付は、平成29年1月4日8時30分からサービスを開始することとしており、同日10時00分に当ページから専用のWebサイトにアクセスを可能とする更新を行う予定です。

平成29年1月4日からということは、(この記事を書いているのが平成28年12月5日なので)開始までもう1ヶ月を切っていますね。

主な注意点は?

では、具体的にどんな税金がクレジットカードで納付できて、どんな点に気をつけるべきなんでしょうか。

国税庁のホームページに挙がっている「クレジットカード納付のQ&A」から気になる点をいくつかピックアップしてみます。

1:大半の国税の納付が可能です

クレジットカード納付は以下の国税の納付で利用することができます。

次の税目の納付が可能です。

また、本税に加えて、附帯税(加算税、延滞税等)の納付も可能です(附帯税のみの納付も可能です。)。

・ 申告所得税及び復興特別所得税

・ 消費税及び地方消費税

・ 法人税(連結納税を含む)

・ 地方法人税(連結納税を含む)

・ 相続税

・ 贈与税

・ 源泉所得税及び復興特別所得税

・ 源泉所得税

・ 申告所得税

・ 復興特別法人税(連結納税を含む)

・ 消費税

・ 酒税

・ たばこ税

・ たばこ税及びたばこ特別税

・ 石油税

・ 石油石炭税

・ 電源開発促進税

・ 揮発油税及び地方道路税

・ 揮発油税及び地方揮発油税

・ 石油ガス税

・ 航空機燃料税

・ 登録免許税(告知分のみ)

・ 自動車重量税(告知分のみ)

・ 印紙税

100%ではないですが、ほぼ全ての国税で利用可能です。

従業員の給与などから源泉徴収した所得税の税額(源泉所得税及び復興特別所得税)については、導入当初はクレジットカード納付の対象にはなっていませんでしたが、2017/6/12から納付が可能になっています。

京都市の場合、一部の税金について既にクレジットカード納付が可能になっています。

京都市:クレジットカード・インターネットバンキングによる市税の納付

相続税の納付も可能ですが…

また、上の引用には相続税もバッチリ挙がっていますので、クレジットカードの限度額さえ許せば、数百万円単位の相続税の納付もクレジットカードで可能になります。(金額1,000万円未満という上限あり)

ただ、この場合、次に挙げている決済手数料が多額になってしまうのが難点ですが。

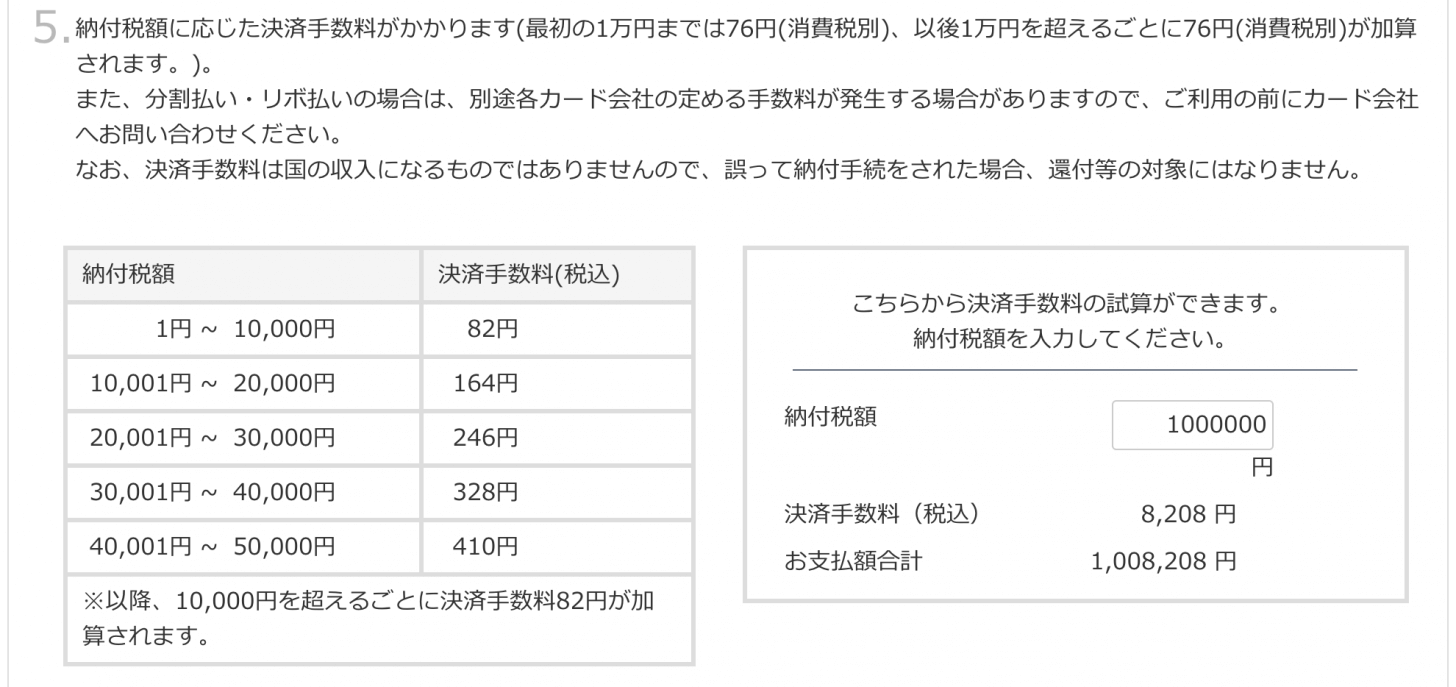

2:金額に応じて決済手数料がかかる

一見便利に思えるクレジットカード納付ですが、普及の壁になりそうなのが決済手数料の存在です。

金額がまたバカにできなくて、最初の1万円までは76円(税別)、以後1万円を超えるごとに76円(税別)かかります。

つまり、1万円の税額をクレジットカード納付するとすれば、決済手数料が別に消費税込みで82円かかります。

しかもこれは1万円ごとにどんどん積み上がっていきますので、10万円の税額なら820円、100万円の税額なら8,208円もかかります。

「クレジットカード払いならポイントも付くし普通に払うよりもオイシイやん」

と思ってこの制度に着目されている方も多いと思いますが(私もそうです(笑))、そういう方は、ご自身のクレジットカードのポイント付与条件と決済手数料とのバランスをよくよく考える必要がありそうです。

(ポイント還元率が1%を上回るようなら損はしませんが、それでもねぇ…。)

クレジットカード納付に関して個人的に気になっていた点の1つがこの手数料の存在なんですが、やはりここはシビアに来たなという印象ですね。

3:クレジットカード納付はインターネットからのみ可能

クレジットカード納付は金融機関やコンビニ、税務署の窓口では利用できません。

「国税クレジットカードお支払サイト」にインターネットを通じてアクセスして手続する必要があります。

4:クレジットカード納付は都度都度手続が必要

振替納税と違い、クレジットカード納付は継続して適用される方法ではありませんので、利用したければ納付の都度手続を行う必要があります。

5:支払回数も選べます

個人的に気になっていたポイントその2(笑

クレジットカード納付は支払回数の選択も可能です。

一括払い、分割払い(3回、5回、6回、10回、12回)またはリボ払いの中から選べます。

ただし、分割払いやリボ払いはカード会社の手数料がかかりますし、それ以外にも、前述した決済手数料もかかってきます。

ご利用は計画的にどうぞ(^^;

6:引き落とし日ではなく決済日が納付日となる

たとえば、所得税の税額を3月13日にクレジットカードで決済して、そのカード代金の引き落としが4月10日になった場合。

こういう場合って、いつ納付したことになるんでしょうか?

クレジットカード納付については決済をした日に納付したものと考えますので、上の例の場合、たとえ引き落としが4月になったとしても、決済が納期限(所得税の場合は3月15日)前なので期限内に払っていることになります。

このあたりは医療費をクレジットカード払いした場合と同じ考え方ですね。

もし決済日が納期限を過ぎた後だと、その分は「遅れて払っちゃった扱い」になるので気をつけてください!

国税クレジットカード納付のまとめ

以上、今日は私自身も密かに関心を寄せていたクレジットカード納付についてまとめてみました。

途中でも書きましたが、この制度が普及するかどうかは決済手数料の存在がポイントになりそうです。

私なんかは手数料の設定金額を見て「これは正直キツイな」と感じたクチなんですが…。

ただ、(↓この記事みたいに)副業のもうけを確定申告するサラリーマンの方のような、

「平日に税金払いに行く時間なんて無いわ!」

という方にとっては、多少手数料がかかろうが、サッと払えてしまうのは便利でしょうね。

納付の方法が増えること自体は良いことだと思いますので、今後どれだけの方がこの制度を利用するか注目ですね。

【関連記事】

- 税務署に申告書を郵送する場合の注意点を解説しています。

通信日付印が重要!確定申告書を税務署に郵送する時の注意点

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(決算込み) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問 - 税理士目線でクラウド会計の使い方をアドバイスします

クラウド会計使い方サポート

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます

一口馬主の確定申告やり方ガイド【サラリーマン向け】