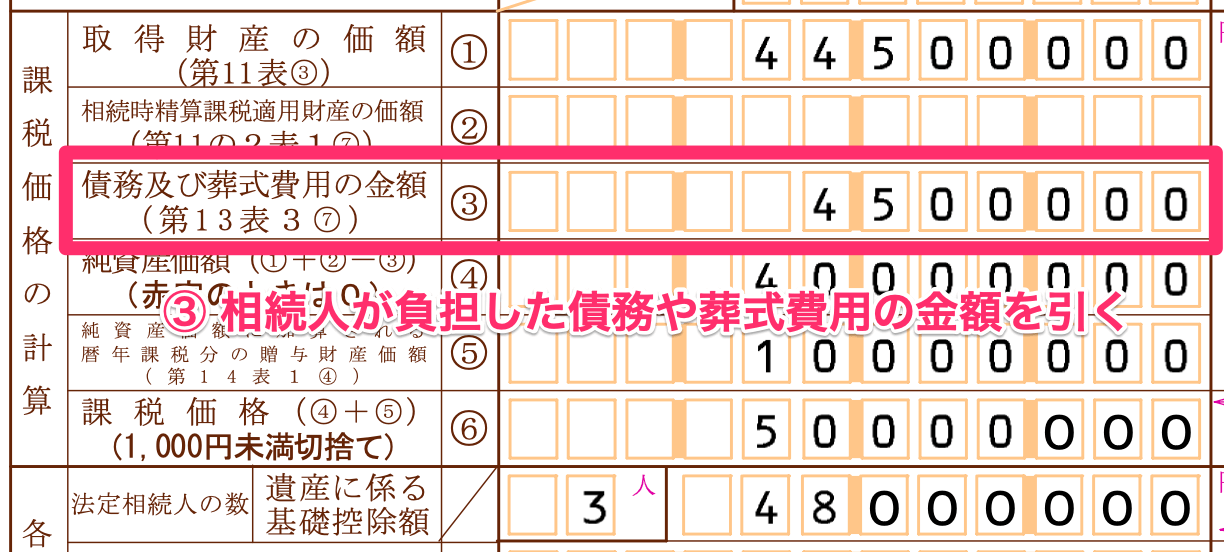

相続税の計算では、

亡くなった人の葬儀に要した費用(相続税の計算では「葬式費用」と呼んでいます)を相続した財産(現預金や不動産などのプラスの財産)から差し引くことができます。

(これを「相続税の債務控除」と呼んでいます。)

とはいえ、葬儀に関する出費のすべてが引けるわけではありません。

たとえば、似たような出費として

- 会葬御礼のための費用(会葬御礼費用)

-

香典返しの費用(香典返戻費用)

の2つがありますが、これらの相続税での取り扱いは正反対です。

(会葬御礼費用は引けますが、香典返戻費用は引くことができません)

この記事では、そんな「相続税の葬式費用」について、

どんな費用であれば引けるのか(引けるものと引けないものの境界線はどこにあるのか)を解説していきます。

この記事を書いた人

過去に税理士試験の予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

相続税・贈与税に関するサービス

当ブログの運営目的は一般の方への正しい情報の提供であり、同業及びその周辺業者への業務指南やコンテンツ提供ではありません。

無断転載や無断使用(それと思しき閲覧中の行動を含む)に対しては以下のポリシーに基づき迅速かつ厳正に対処します。

当ブログの運営ポリシー

このページの目次

【前提】相続税の債務控除とは?

…と、本題に入る前に、まずは上で登場した「相続税の債務控除」ってどんな規定?というところを軽く解説してみます。

債務控除とは、冒頭の文章にもあるように、

「相続税の計算上、被相続人が遺したマイナスの財産をプラスの財産(遺産総額)から差し引くこと」を言います。

ここで言う「マイナスの財産」には、この記事のテーマである

-

被相続人の葬儀のために要した費用(葬式費用)

-

未払いの状態で遺した借入金や税金など、亡くなった時点で被相続人が負っていた債務

に加えて、

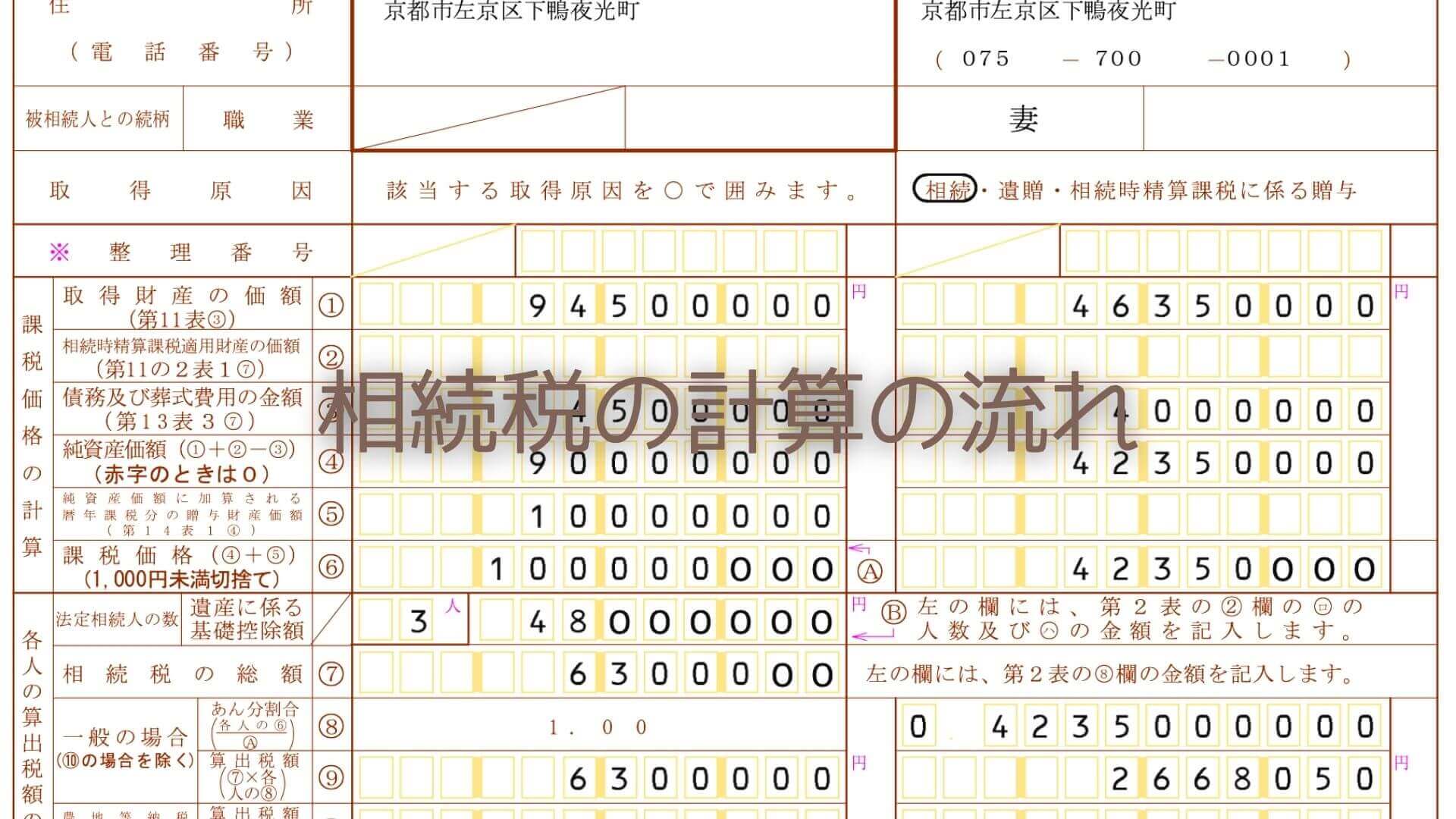

も対象で、これらのうち相続人などが負担した金額の合計額を、↓このように、相続税の課税価格を計算する流れの中で控除することができます。

No.4126 相続財産から控除できる債務|国税庁

また、相続税の課税価格計算の流れは「相続税はいくらからかかる?相続税申告書第1表を使って解説」という別記事で解説しています。

以下、これら2種類の債務控除のうち葬式費用に焦点を当てて、

どんな費用であれば引けるのか(引けるものと引けないものの境界線はどこか)といった点を解説していきます。

葬儀費用には相続税で引けるものと引けないものがある

ひと口に「お葬式に関連する費用」と言っても、その範囲は幅広くて細かいですよね。

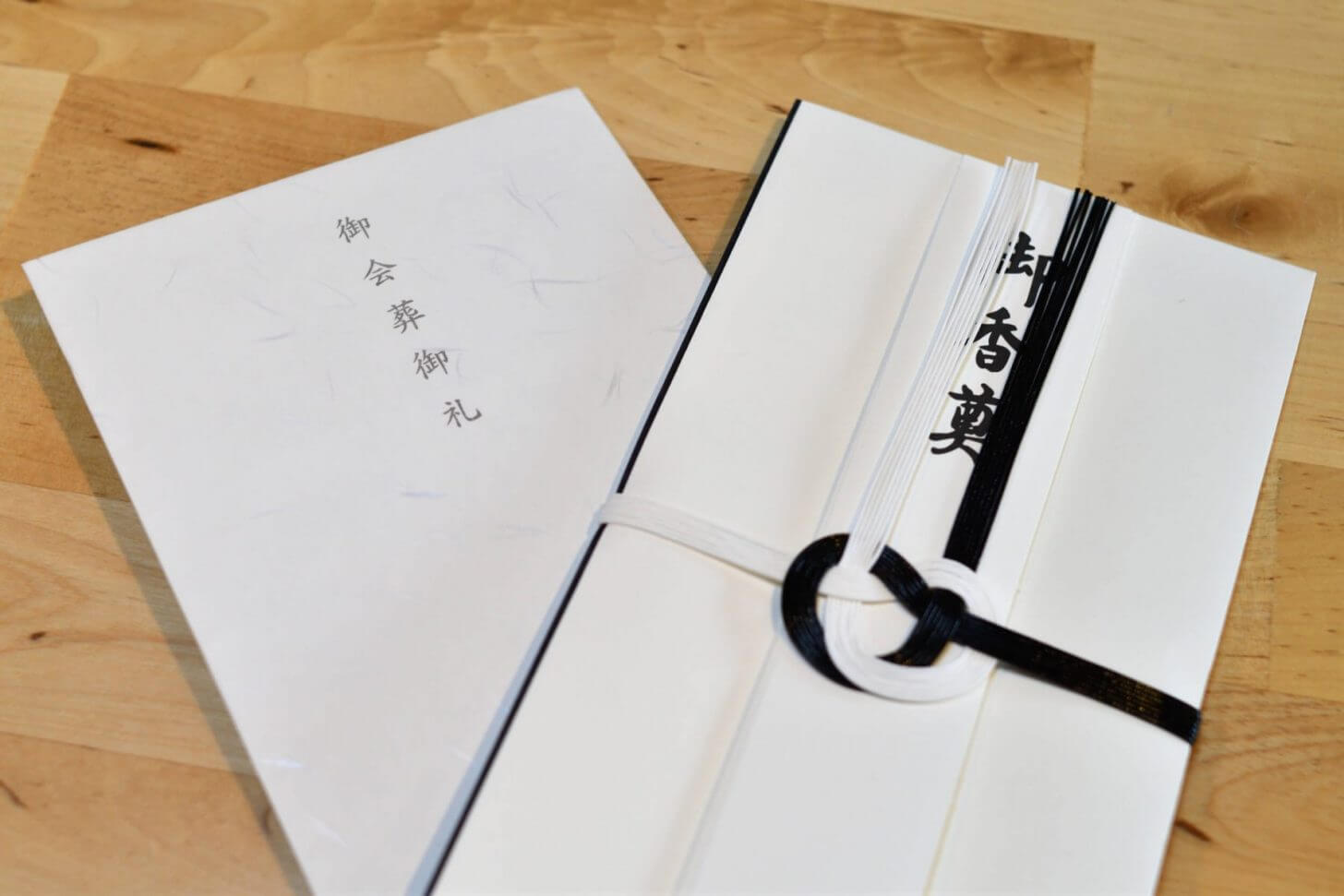

会葬御礼費用と香典返し費用の取り扱いは正反対

たとえば、葬儀に訪れた方への返礼品1つにしても、

-

参列してくれたことに対するお礼として、葬儀当日の参列者全員に渡す「会葬御礼」

と

-

香典を頂いたお礼として、忌明けなどに香典をくれた人に対して送る「香典返し」

の2種類があります。

どちらも同じような性質の出費に思えますが、実は、これらの相続税の葬式費用における取り扱いは正反対です。

結論を言えば、

「会葬御礼費用」は葬式費用として引けますが、「香典返し費用」は引くことが認められません。

この違いはどこから来ているんでしょう?

相続税の通達に具体的な範囲が定められている

実は、これを具体的に定めている文章があります。

相続税についての細かな取扱いを定めている「相続税基本通達」というものの中に、↓こんな記述があるんです。

(葬式費用)

13-4 葬式費用として控除する金額は、次に掲げる金額の範囲内のものとする。

(1) 葬式若しくは葬送に際し、又はこれらの前において、埋葬、火葬、納骨又は遺がい若しくは遺骨の回送その他に要した費用(仮葬式と本葬式とを行うものにあっては、その両者の費用)

(2) 葬式に際し、施与した金品で、被相続人の職業、財産その他の事情に照らして相当程度と認められるものに要した費用

(3) (1)又は(2)に掲げるもののほか、葬式の前後に生じた出費で通常葬式に伴うものと認められるもの

(4) 死体の捜索又は死体若しくは遺骨の運搬に要した費用(葬式費用でないもの)

13-5 次に掲げるような費用は、葬式費用として取り扱わないものとする。

(1) 香典返戻費用

(2) 墓碑及び墓地の買入費並びに墓地の借入料

(3) 法会に要する費用

(4) 医学上又は裁判上の特別の処置に要した費用引用元:第13条《債務控除》関係|国税庁

ちょっと見にくいので該当する箇所だけを太字にしました(^^;

下半分の「葬式費用でないもの」の(1)に「香典返戻費用」とダイレクトに書いてある一方、

会葬御礼費用は上半分の「葬式費用」の(1)にある「葬式若しくは葬送に際し要した費用」の中に含まれます。

葬式費用として引けるor引けないの考え方

上の文章、長ったらしくて結局何が書いてあるの?と思われるでしょうが、考え方は↓ここに挙げているたった2つです。

- 宗派を問わず、全ての人が葬儀の前後に必ず負担する費用はOK!

-

特定の宗派の人しか負担しない費用や、相続税や贈与税で非課税となっている財産に関連する費用はNG!

宗派を問わず必ず葬儀で負担する費用であれば控除OK!

具体的には、お通夜や本葬そのものの費用はもちろんのこと、通常これらと合わせて支払うことが多い

- お通夜や本葬での食事代

- 遺体の運搬費用や火葬場への移動のためのタクシー代

- 火葬場の使用料

-

お坊さんに払うお布施や戒名料などのお金

(領収書はもらえませんが、金額をメモしておいてください(それが出した証拠になります))

などについても、一連の葬儀の中で、葬儀に関して払った費用であれば支払先がどこであれ控除が認められますし、

逆に、

- 遺体の解剖費用

-

初七日などの法要(法会)の費用

などは、「葬儀に関して」「全ての方が」負担する費用では無いので控除は認められません。

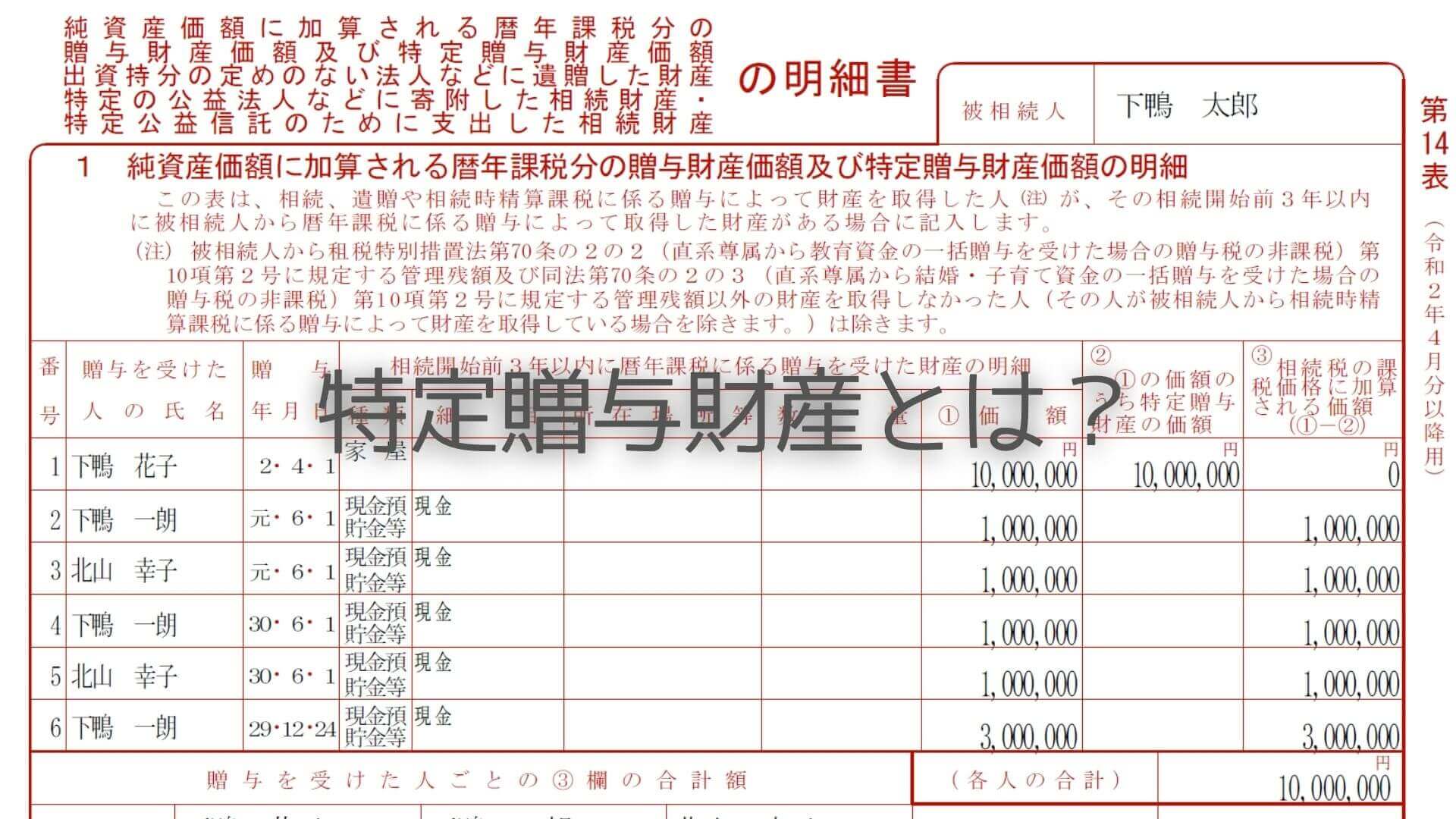

非課税財産(香典収入や墓地仏壇)に関連する費用は控除NG!

また、香典返戻費用や墓地仏壇の購入費用が控除対象外とされている理由は、それぞれ

- 香典返戻費用=贈与税で香典収入が非課税となっているのでNG。

-

墓地や仏壇の購入費用=相続税で墓地や仏壇が非課税財産となっているのでNG。

という理屈からです。

「即日返し」「粗供養」の費用は…?

ちなみに、通夜や葬儀の日に香典返しを渡してしまう「即日返し」というしきたりを採られる方も多いかと思われますが、そうしてお渡しした金品の費用も香典返しの範囲に含まれるので葬式費用として引くことはできません。

申告する側としてはちょっと面倒な作業になりますね…。

ご自身で作成される場合はもちろん、我々税理士が申告書を作るときも、葬儀会社が発行した葬儀費用の明細書は必ずチェックしますので、それらの書類は捨てずに保管しておいてくださいね。

また、会葬御礼費用や香典返戻費用のことを「粗供養」と呼ぶ地域があります。

葬儀会社のサイトによっては「粗供養とは会葬御礼費用のことを指す」と解説しているところもありますが、

地域によってその定義は様々ですので、単純に「粗供養ならイケるな」と判断しないよう気をつけてください。

「香典や法要のお礼としてあげたものの購入費用は葬式費用としては引けない」

と押さえておいて下さい!

相続税の葬式費用のまとめ

葬儀費用は幅広くて細かい出費となりますが、それが相続税の葬式費用として引けるかどうかはその中身を見ないと何とも言えません。

ただ、結論は記事中にも登場した↓以下の2点です。

- 宗派を問わず、全ての人が葬儀の前後に必ず負担する費用はOK!

-

特定の宗派の人しか負担しない費用や、相続税や贈与税で非課税となっている財産に関連する費用はNG!

迷った場合は、その費用がこれらのどちらに当てはまるのかを考えてみてください。

以上、この記事では、会葬御礼費用と香典返しの費用を例に取りながら、

どんな費用であれば葬式費用として引けるのか(引けるものと引けないものの境界線はどこか)といった点を解説してみました。

【関連記事】

弊所では代表税理士がすべての業務を直接担当。

元予備校講師の経験を活かしたわかりやすいアドバイスでお困りごとを解決します。

オンラインでもお受けしていますので、お住まいの地域問わずお気軽にどうぞ!

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション - 単発のご相談もお受けしています

単発・スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

パソコンで変換すると香典「返礼」費用と間違えやすいので気を付けてください(^^;

(意味合いはむしろこっちの方が合っている気もしますが。)