相続税は

「個人の人が、亡くなった人(=「被相続人」と言います)から財産を相続したり遺言書でもらった場合にかかる税金」

です。

ではその相続税はいくらからかかるんでしょうか?

えーっと、だいたい合ってます。

でも、法律で決められている実際の基準はもう少し細かいです(^^;

この記事では、その「法律で決められている基準」=いくら財産があったら相続税がかかるのかについて、

実際に使われている相続税の申告書を引用しながら詳しく解説します。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

相続税・贈与税のサービス・料金

当サイトでは以下のポリシーに基づきブログ記事を管理・運営しています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

相続税がいくらからかかるかは遺産総額と相続人の数で決まる

実際のところ、どれぐらい財産があったら相続税がかかってくるんでしょうか?

ここで意識すべきなのは、

- 亡くなった人が遺した遺産の総額

-

亡くなった人の家族構成(相続人は何人いるのか)

の2点です。

というのも、相続税は、

- 亡くなった人の正味の遺産総額(プラスの財産からマイナスの財産を引いた残額)が

-

相続人の数で決まる相続税の基礎控除額を超える場合

に、その超える金額に対してかかってくるからです。

以下、ここで出てきた「相続税の基礎控除額」と「正味の遺産総額」という2つの用語について、それぞれ詳しく解説していきます。

相続税の基礎控除額(遺産に係る基礎控除額)とは?

まずは「相続税の基礎控除額」という言葉についてです。

これはいったい何でしょうか?

「相続税の基礎控除額(正式には「遺産に係る基礎控除額」と言います)」とは、

相続税の計算上、

「ここまでだったらどれだけ財産があっても相続税は無税でOKですよ」

と許してくれている範囲の金額のことを言います。

算式も決まっていて、「3,000万円+600万円×法定相続人の数」です。

相続人の数が●人なら?

つまり、具体例で当てはめると

- 相続人が1人だけの場合

3,000万円+600万円×1人=3,600万円 - 相続人が2人いる場合

3,000万円+600万円×2人=4,200万円 - 相続人が3人いる場合

3,000万円+600万円×3人=4,800万円 -

相続人が4人いる場合

3,000万円+600万円×4人=5,400万円

と、相続人の数によって金額が変わります。

この金額が亡くなった人の正味の遺産総額よりも大きい場合、相続税はかかりません。

また、もしこの金額より正味の遺産総額の方が大きかったとしても、この金額を超える部分の金額に対してのみ相続税がかかります。

(=基礎控除に相当する金額まではいくらあっても相続税はかからない)

正味の遺産総額が5,000万円なら?

ということは。

もし、亡くなった人の正味の遺産総額が5,000万円だとすると…、

- 相続人が4人の場合

正味の遺産総額5,000万円≦基礎控除額5,400万円

→相続税はかからない♪ - 相続人が3人の場合

正味の遺産総額5,000万円>基礎控除額4,800万円

→基礎控除額を超えた200万円に対して相続税がかかる…。 -

相続人が2人の場合

正味の遺産総額5,000万円>基礎控除額4,200万円

→基礎控除額を超えた800万円に対して相続税がかかる…。

という結果になる、というわけです!

放棄者や養子がいる場合は要注意!【相続税の法定相続人とは】

ただし。

基礎控除額を計算するにあたっては、気をつけなければいけない論点が1つあります。

それは、「法定相続人の数」です。

先ほども解説したように、相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算します。

ここで言う「法定相続人の数」は基本的には民法上の相続人の数を指しますが、

もし、相続を放棄した人や相続人の中に被相続人の養子がいる場合は、

- 相続人の中に被相続人の養子がいる場合、「法定相続人」には以下の人数しか含められない。

・被相続人に実子がいる場合…養子のうちの1人まで

・被相続人に実子がいない場合…養子のうちの2人まで -

相続の放棄をした人がいても、その放棄がなかった(=相続人である)ものとした場合の相続人の数とする。

と、民法上の相続人の数をそのまま「法定相続人の数」とするわけにはいかなくなる点に注意が必要です。

この取り扱いについては「民法と相続税法の法定相続人の違い【相続放棄と養子に注意】」という記事で詳しく解説しています。

というように、相続人の数え方さえ気をつければ「相続税がかかるorかからないの判定」自体は意外と単純に思えます。

が。

実際に相続税を計算するときはここで挙げている5,000万円(正味の遺産総額)を出すのがとってもややこしい!

というわけで、次は5,000万円という数字はどういう流れで求めるの?というところを詳しく見ていきましょう。

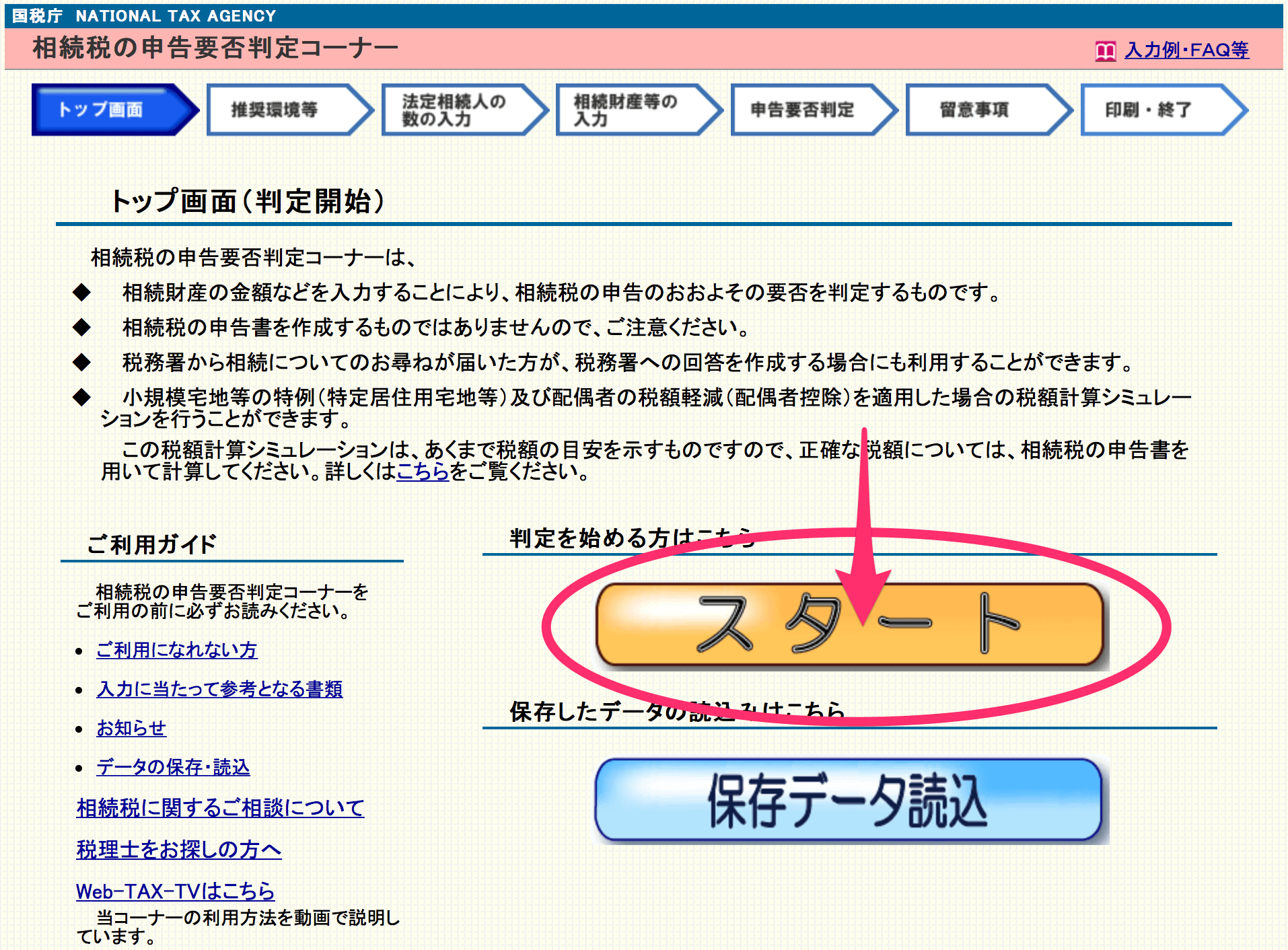

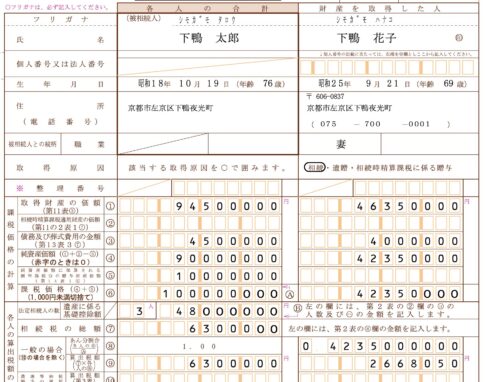

相続税の申告書第1表で正味の遺産総額を出す流れを確認!

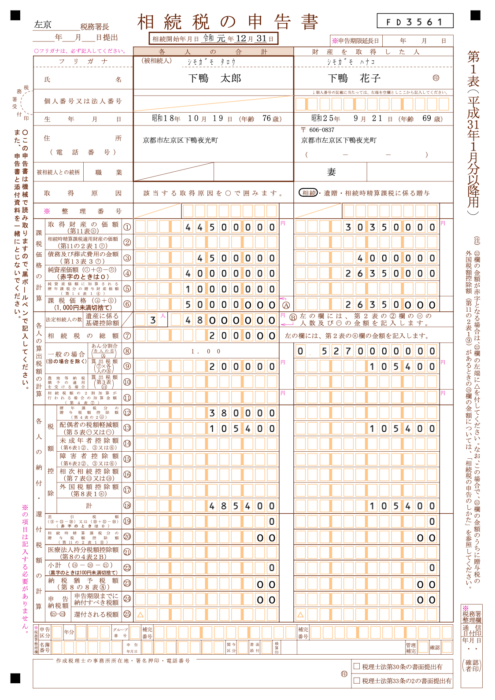

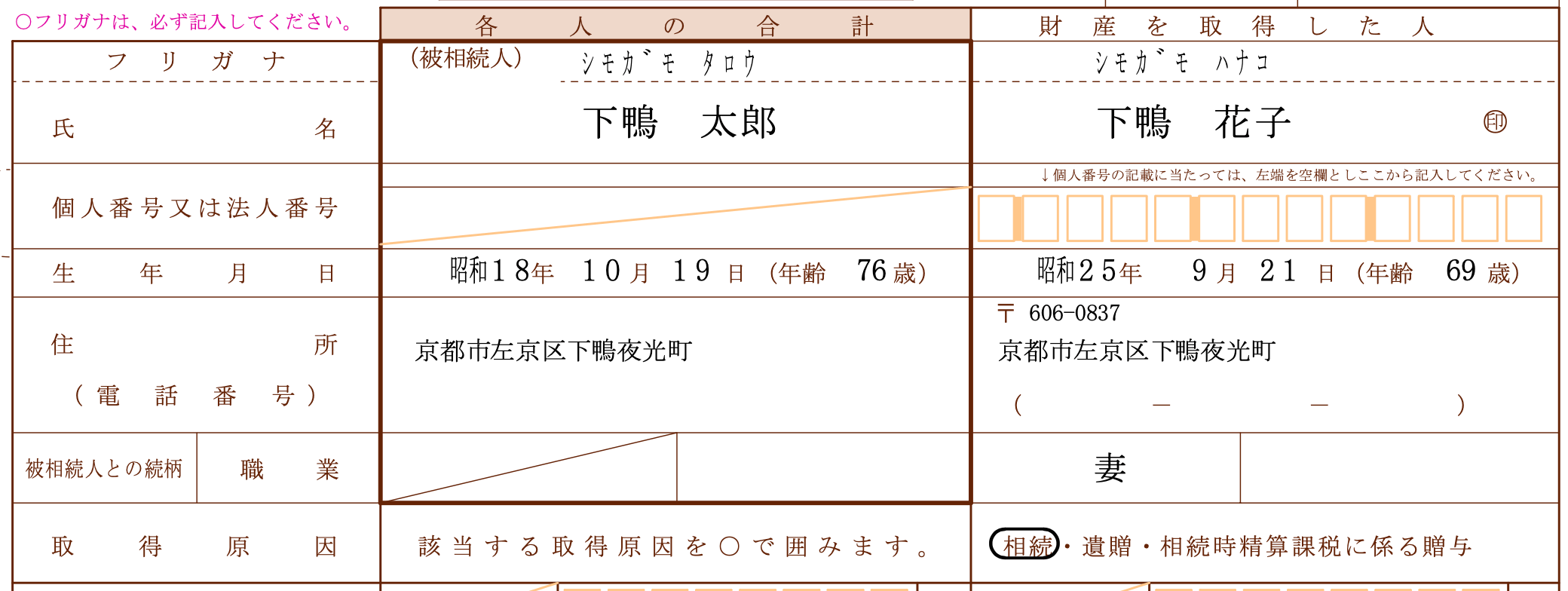

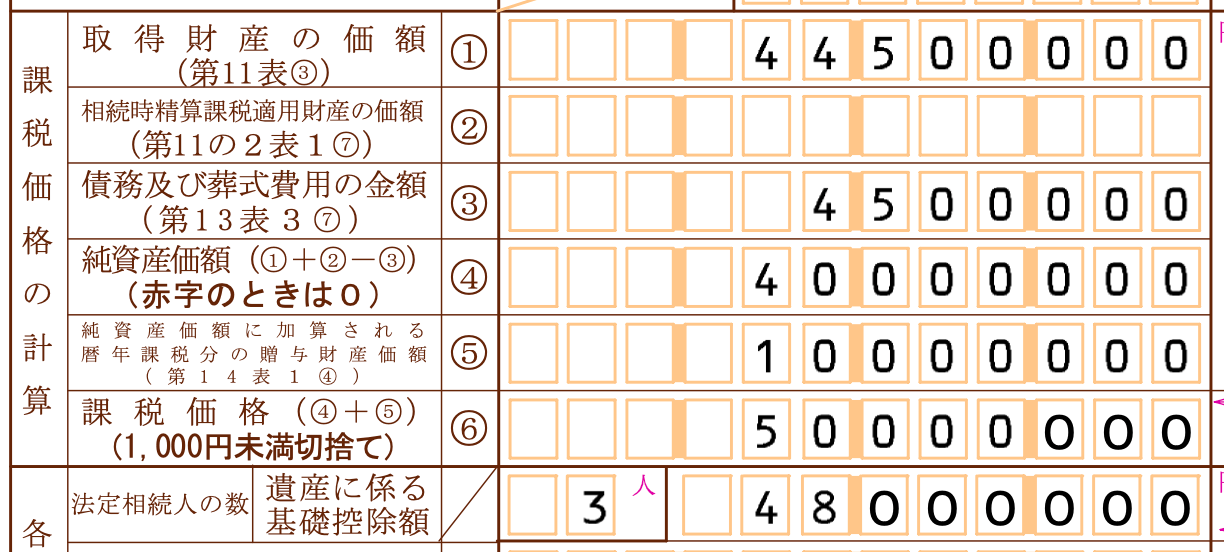

ここでご登場いただくのが実際に使っている相続税の申告書です。

たくさんある相続税の申告書のうち、その表紙にあたる第1表を持ってきました。

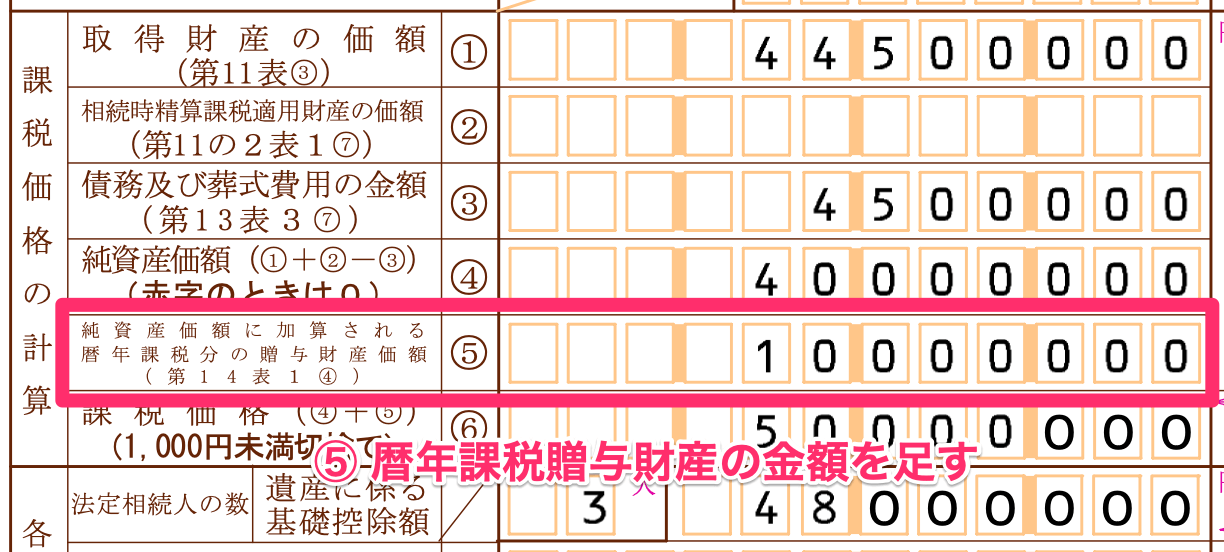

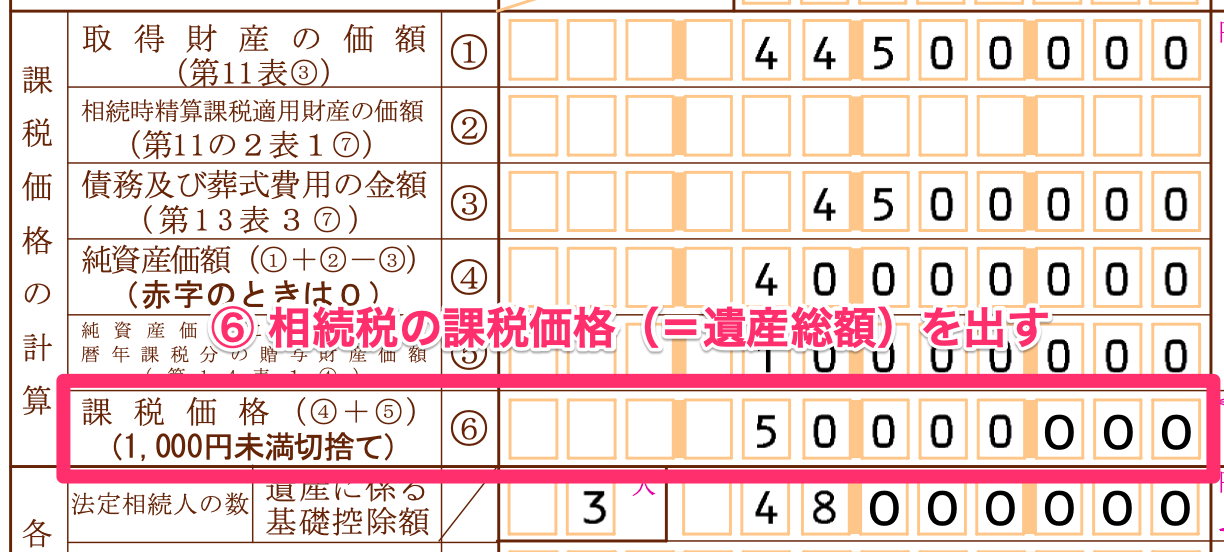

この真ん中よりちょい上を拡大すると、「課税価格の計算」という欄があります。

⑥の欄に「課税価格」とタイトルがあって、その右側に50,000,000円と入っていますよね。

これが、ここまでさんざん書いてきた「正味の遺産総額」の正体です。

これを出すために、①〜⑤までの計算を順番に行っていきます。

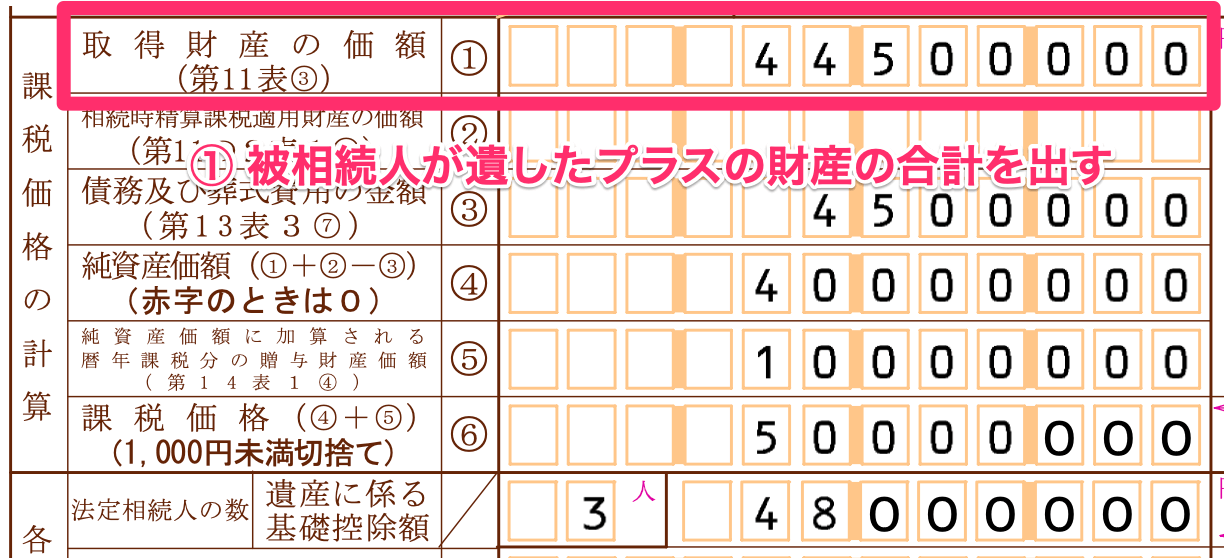

① 取得財産の価額の合計を出す

まずは、亡くなった人(以下「被相続人」と呼びます)が遺したすべての財産(現預金や株式、土地、家、車、骨董品などなど…)の「相続税評価額」を求めて、その合計額を出します。

簡単に言うと、被相続人が持っていたプラスの財産の合計額を出す、ということです。

とはいえ、実は相続税の計算はここが一番難しくて…。

ちょっと挙げただけでも↓いろいろ細かい点があります。

「財産」とは?

そもそも「財産」って何を指しているんでしょう?

ひとことで「財産」と言っても、実は触れるべき論点はいっぱいあります。

気をつけるべき点をいくつか挙げてみると、

- 相続税の課税財産の考え方は意外と奥が深いです。

相続税はどんな財産にかかる?【本来の財産とみなし相続財産】 -

相続税は名義ではなく「実質」で判断します。名義預金は税務署にもよく指摘されます。

税務署に指摘されやすい名義預金。相続税課税を防ぐために必要なこととは

などです。

また、ここには

- 相続税で非課税扱いとなっているもの

(代表例:被相続人の死亡に伴い支払いを受けた生命保険金(500万円×法定相続人の数が限度)) -

相続税の計算上受けられる特例

(代表例:自宅敷地や事業用宅地が最大8割減額になる「小規模宅地等の減額の特例」)

を加味したあとの数字が挙がってきます。

実際に相続などで承継した財産の金額は、①の欄に挙がってくる数字(この例では44,500,000円)よりも大きいということですね。

「相続税評価額」とは?

そして、「相続税評価額」というのは、相続税や贈与税を計算するために求める、その財産の「税金計算上の価値」のことです。

相続税評価額の出し方は財産の種類ごとに決められていて、たとえば、不動産だけでも

- 都市部にあるご自宅の敷地(宅地)の場合

→路線価方式という計算方法を - 郊外にあるご自宅敷地や農地、山林の場合

→倍率方式という計算方法を -

家屋や倉庫などの建物の場合

→建物(家屋・倉庫など)の相続税評価の方法【自用・貸家・賃貸割合】という記事で紹介している方法を

など、いろんな決まりがあります。

このようにして、まずは相続税評価額ベースで、被相続人が遺したプラスの財産の合計額を出します。

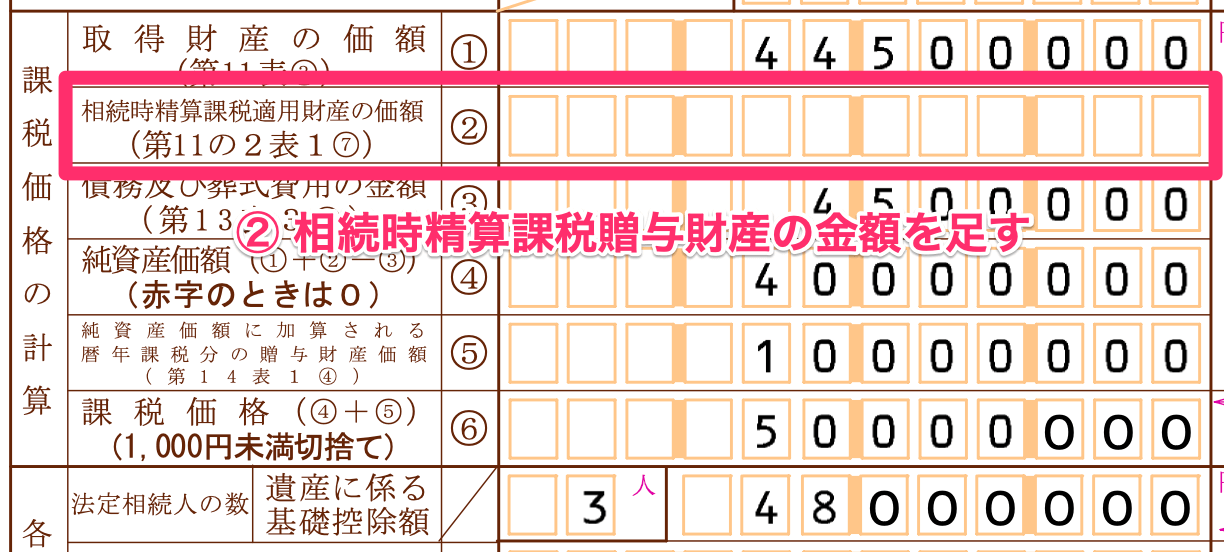

② 相続時精算課税適用財産の価額を足す

次は②の欄についてです。

被相続人の子や孫の中に、生前に被相続人から相続時精算課税贈与で財産をもらっていた人がいる場合には、その財産の金額を足します。

相続時精算課税贈与とは?

「相続時精算課税贈与」というのは、親と子や孫の間で選択することができる贈与の1形態です。

これを生前に選択した場合には、贈与税はあくまでも「仮払い」の位置付けとなり、その贈与で取得した財産は、財産を贈与した人が将来亡くなった時点(相続があったとき)の相続税の計算に必ず反映させなければいけません。

ちなみに、ここで足していく財産の金額は相続時ではなく、生前に贈与があった時点の相続税評価額をそのまま使います。

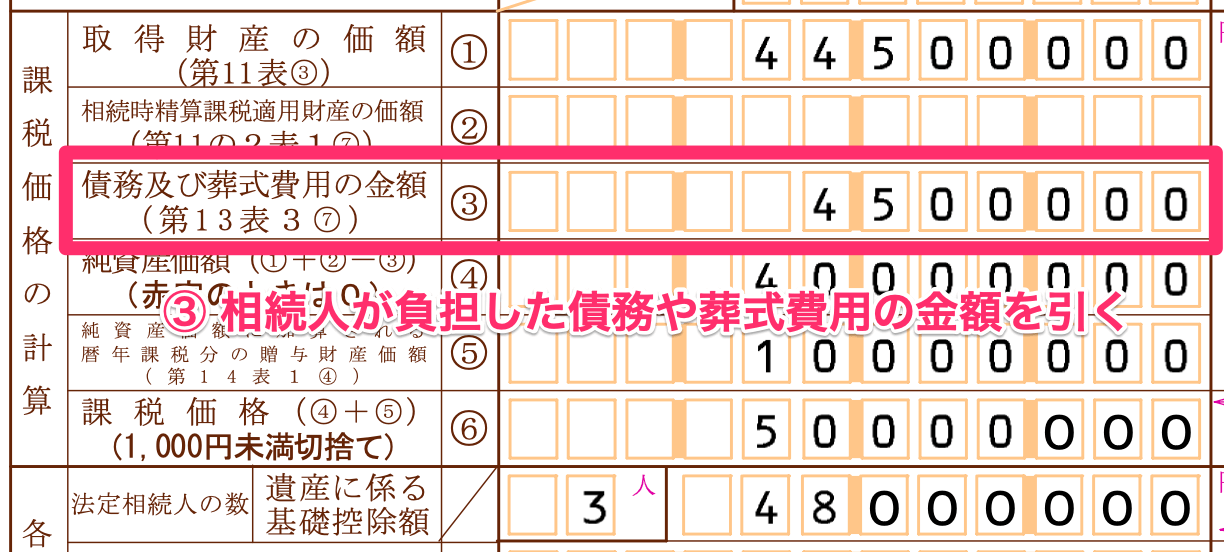

③ 相続人が負担した被相続人の債務と葬式費用の金額を引く

ここまでの2つは足す作業でしたが、③でやっていくのは引く作業です(^^

もし、亡くなった人が死亡当時に抱えていたマイナスの財産、具体的には、

- 未払いの状態で遺した借入金や税金など、亡くなった時点で被相続人が負っていた債務

-

被相続人の葬儀のために要した費用(葬式費用)

債務・葬式費用の細かい話

ここで引ける債務や葬式費用にも細かい決まりがいくつかあって、

- 【債務の場合】

「被相続人が亡くなった時点で現に抱えていた確実なものに限る」

「相続税の非課税財産を取得するために生じたもの(例:墓地や仏壇のローン残高)はダメ」 -

【葬式費用の場合】

「本葬において発生した費用に限る(法要の費用は引けない)」

などの決まりがあります。

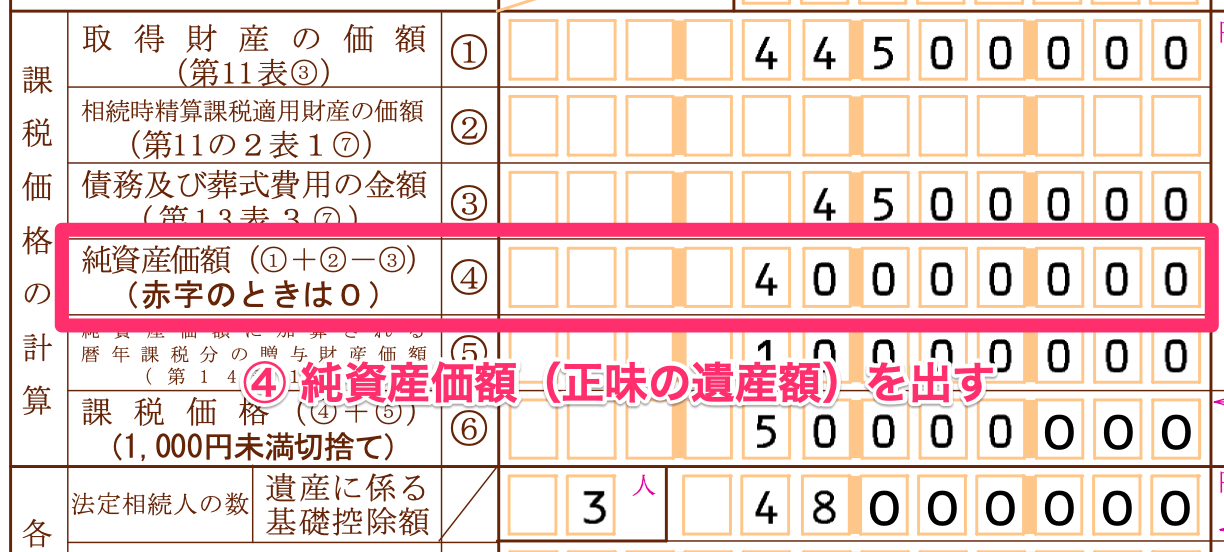

④ 純資産価額を出す

ここまでの①〜③の作業(①②を足した金額から③を引く)を経て、ここで一旦「純資産価額」というものを出します。

簡単に言うと、プラスからマイナスの財産を引いた後の正味の遺産額のことですね。

これは、「債務や葬式費用の金額が大きくてここでマイナスになってもそのマイナスは面倒見ないよ!」ってことです。

(取得した財産をはるかに超える債務をあえて負担して相続税を安くする…なんてことはできないようになっています)

⑤ 暦年課税の贈与財産の価額を足す

④が終わったら、⑤としてもう1つやるべき作業があります。

今回の相続で財産を取得した人の中に、

- 被相続人が亡くなった日からさかのぼって3年の間(例:死亡日が令和1年(2019年)12月31日なら平成28年(2016年)12月31日から同日までの間)に

-

被相続人から暦年課税(②の「相続時精算課税贈与」ではない一般的な贈与のことです)で財産をもらっていた人がいる場合

には、その生前にもらった財産の金額を相続税の対象として追加します。

たとえ贈与でもらった財産の金額がその年分の贈与税の基礎控除(110万円)以下であっても、その金額も忘れずに足さなきゃいけない、という点です。

ここは相続税の申告でも漏れが発生しやすいところです。

(「相続税の生前贈与加算とは?死亡前の贈与財産にも相続税がかかるかも!?」という記事で詳しく紹介しています。)

また、精算課税贈与の場合同様、ここで足していく財産の金額も贈与時の相続税評価額をそのまま使います。

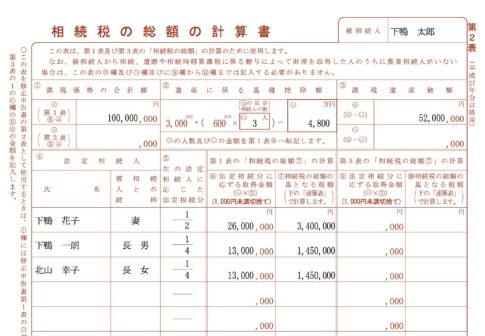

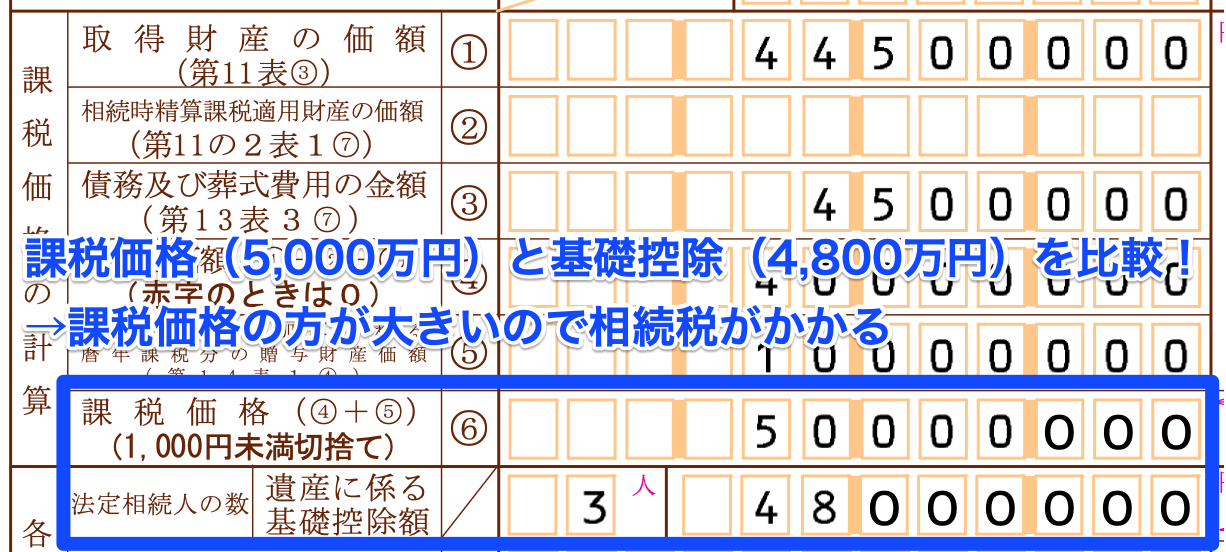

⑥ 相続税の課税価格の合計額を出す→これを基礎控除と比較する!

④の純資産価額に⑤の暦年課税による贈与財産の金額を足して出てくるのが⑥相続税の課税価格です。

この記事の前半で5,000万円としていた「正味の遺産総額」がようやく出ました!

↓⑥に入っている金額、50,000,000円になっていますよね?

相続税がかかるかどうかは、

⑥に入っている数字をその下に書かれている「遺産に係る基礎控除額」と比較して判定します。

この例では法定相続人が3人なので、基礎控除は4,800万円。

基礎控除額より遺産総額の方が大きいので、この差額(200万円)に対して相続税がかかることになります。

- 相続税の課税価格を出した後は「相続税の総額」の計算へと流れていきます。(詳しくは以下の記事にて)

相続税の総額の計算方法【申告書第2表の書き方も解説】 - また、上の記事の内容も含めた「相続税の計算の流れの全体像」は以下の記事にて解説していますので、こちらもどうぞ。

相続税の計算の流れとは?相続税申告書第1表を使って解説

相続税はいくらからかかる?のまとめ

以上、この記事では、相続税の実際の申告書(第1表)を紹介しながら

いくら財産があれば相続税がかかるのかについて詳しく解説してみました。

もう一度まとめると、相続税は

に、その超える金額に対してかかります。

今回紹介した流れを経て「相続税がかかる!」となった場合、原則、死亡日から起算して10ヶ月以内に相続税の申告と納税が必要です。

不安に感じた方はお早めにお近くの税理士にご相談くださいね。

【関連記事】

税理士試験の予備校で相続税を教えていた経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます