亡くなった人(=「被相続人」と呼びます)の財産を誰が相続できるのかは「民法」という法律で決められていて、

その人のことを「相続人」と言います。

この民法の考え方、つまり、「誰が相続人になるのか」は相続税の計算でも基本的に尊重していきますが、

一部、相続税法上の「法定相続人」という、相続税法で独自に定める相続人の範囲を使っていく場面があります。

この記事では、

そんな相続税法上の「法定相続人」と民法上の相続人の違いについて、

どこでそれを使うのか&なぜそんな決まりがあるのかを解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) 単発のご相談もお受けしています

単発スポット相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトでは以下のポリシーに基づきコンテンツコピーの常時計測を行ない、盗用に備えています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

民法上の相続人とは?

まずは、相続税の計算で基本的に尊重するという民法上の相続人の範囲から確認していきましょう。

被相続人の財産を承継する権利を持つという「相続人」には誰がなれるんでしょうか?

以下、国税庁ホームページのコンテンツから該当する解説文を引用してみます。

死亡した人の配偶者は常に相続人となり、配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

- 第1順位

死亡した人の子供

その子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。子供も孫もいるときは、死亡した人により近い世代である子供の方を優先します。- 第2順位

死亡した人の直系尊属(父母や祖父母など)

父母も祖父母もいるときは、死亡した人により近い世代である父母の方を優先します。

第2順位の人は、第1順位の人がいないとき相続人になります。第3順位

死亡した人の兄弟姉妹

その兄弟姉妹が既に死亡しているときは、その人の子供が相続人となります。

第3順位の人は、第1順位の人も第2順位の人もいないとき相続人になります。なお、相続を放棄した人は初めから相続人でなかったものとされます。

また、内縁関係の人は、相続人に含まれません。

上の文章のポイントは以下の3つです。

-

配偶者は優先して相続人となる

(内縁関係にある人(婚姻の届け出をしていない人)はここに含まれない) -

配偶者以外は

- 子供(子供が既に死亡していた場合はその孫、孫も死亡していた場合はそのひ孫)

- 父母(父母共に既に死亡していて、祖父母がご健在の場合は祖父母)

- 兄弟姉妹(兄弟姉妹が既に死亡している場合はその子供)

の順番で相続人となる

(子供、父母、兄弟姉妹の全員が同時に相続人となれるわけではない) -

相続放棄をした人はいないものと考える

(例:子供が全員相続放棄した場合、相続権は次順位の父母に移る)

民法上の法定相続分とは?

また、これらの相続人の取り分の目安も民法で決められています。

民法上の「法定相続分」というやつです。

引き続き、国税庁のホームページから引用してみると。

- 配偶者と子供が相続人である場合

配偶者 1/2

子供(2人以上のときは全員で) 1/2- 配偶者と直系尊属が相続人である場合

配偶者 2/3

直系尊属(2人以上のときは全員で) 1/3配偶者と兄弟姉妹が相続人である場合

配偶者 3/4

兄弟姉妹(2人以上のときは全員で) 1/4なお、子供、直系尊属、兄弟姉妹がそれぞれ2人以上いるときは、原則として均等に分けます。

また、民法に定める法定相続分は、相続人の間で遺産分割の合意ができなかったときの遺産の取り分であり、必ずこの相続分で遺産の分割をしなければならないわけではありません。

- 配偶者の相続分が優先して確保されている

-

相続権が子供→父母→兄弟姉妹と移るに従って配偶者の相続分が増えていく

といったところが特徴です。

ここまでの内容を表にまとめると↓このような感じになります!

(スマホの方は横にスクロールさせて見てください)

| 相続人 | 相続分 | |

| 【第1順位】 被相続人に 子供がいる場合 |

・配偶者 ・子供(またはその孫・ひ孫) |

・配偶者1/2 ・子供達全員で1/2 |

| 【第2順位】 被相続人に 子供がいない場合 |

・配偶者 ・父母(または祖父母) |

・配偶者2/3 ・父母祖父母2人で1/3 |

| 【第3順位】 子供も父母も いない場合 |

・配偶者 ・兄弟姉妹(またはその子) |

・配偶者3/4 ・兄弟姉妹達全員で1/4 |

| ※死亡や離婚などで配偶者がいない場合は それぞれの順位の人達(子供・父母・兄弟姉妹)だけが相続人となります。 |

||

これが、民法上の相続人と法定相続分の内容です。

これを踏まえて、本題にいきましょう。

相続税法上の法定相続人とは?【相続放棄と養子に注意】

相続税法上の「法定相続人」は民法上の相続人と何が違うんでしょうか?

相続税の計算では、

「ここまでならいくらあっても相続税はかけませんよー。」

という「相続税の基礎控除」が定められています。

金額は「3,000万円+600万円×法定相続人の数」です。

この基礎控除について規定している「相続税法第15条」という条文の中に、今回のテーマである相続税の「法定相続人」の定義が書かれています。

どんな内容なのか要約すると↓こんな感じです。

-

相続人の中に被相続人の養子がいる場合、「法定相続人」には以下の人数しか含められない。

・被相続人に実子がいる場合…養子のうちの1人まで

・被相続人に実子がいない場合…養子のうちの2人まで -

相続の放棄をした人がいても、その放棄がなかった(=相続人である)ものとした場合の相続人とする。

民法上の相続人をそのまま相続税の法定相続人とするわけにはいかなくなる、ということです。

相続税法上の法定相続人の具体例

上の文章の内容を3つの家族構成に当てはめて考えてみましょう!

【例1】

亡くなった人の家族構成が

・配偶者

・子供4人(うち実子が1人で、残りの3人は養子)

の場合

(相続放棄した人はいない)

- 【民法上の相続人の数】

「配偶者と子供4人」の合わせて5人 -

【相続税の法定相続人の数】

「配偶者と実子1人+養子3人のうちのどなたか1人」の合わせて3人

※実子が1人いるので、養子は3人中1人しか法定相続人に含められない

【例2】

亡くなった人の家族構成が

・配偶者

・子供4人(全員が実子だが、うち1人が相続放棄をしている)

の場合

- 【民法上の相続人の数】

「配偶者と子供3人」の合わせて4人 -

【相続税の法定相続人の数】

「配偶者と子供4人」の合わせて5人

※相続放棄していてもその放棄がなかった(=相続人となっている)ものとする

【例3】

亡くなった人の家族構成が

・配偶者

・子供1人(相続放棄をしている)

・両親や祖父母は既に死亡

・兄弟姉妹3人はまだ健在

の場合

- 【民法上の相続人の数】

「配偶者と兄弟姉妹3人」の合わせて4人 -

【相続税の法定相続人の数】

「配偶者と子供」の合わせて2人

※相続放棄していてもその放棄がなかった(=第一順位である子供が相続している)ものとする

- 養子は最高2人までしか相続人と考えない

- 相続放棄はないものと考える

これが、今回のテーマである「相続税の法定相続人」の範囲です。

特別養子、配偶者の連れ子、代襲相続人である孫ひ孫は必ず相続人に含まれる

ちなみに、ここで書いている「実子」には

- 養子だけど、特別養子縁組の手続を経て養子となっている人

- 養子だけど、配偶者の連れ子の状態を経て養子となっている人

-

被相続人の子供が既に亡くなっていたため代わりに相続人となった(=代襲相続人である)孫やひ孫

といった人も含めて考えます。

つまり、これらの人は、

- たとえ養子であっても制限を受けることなく「相続税の法定相続人」に含まれますし、

-

これらの人たちがいて他に(特別養子でない)養子が何人かいる場合、そのうち1人しか「相続税の法定相続人」には含められない

ことになります!

相続税法上の「法定相続人の数」はどこで使う?

上で紹介した相続税の「法定相続人の数」は、以下の4つの計算をする際に使っていきます。

遺産に係る基礎控除額

算式:3,000万円+600万円×法定相続人の数

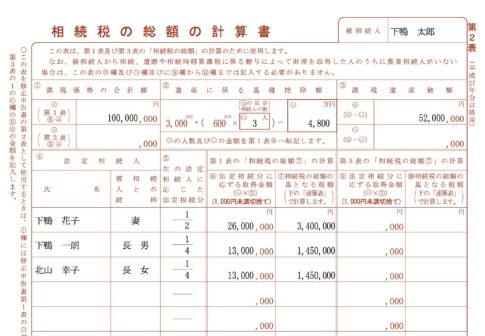

相続税の総額の計算

課税遺産総額を法定相続人の数に応じた相続分であん分して税率をかける

生命保険金等の非課税金額

非課税の金額:500万円×法定相続人の数

退職手当金等の非課税金額

非課税の金額:500万円×法定相続人の数

3つめと4つめは有名な非課税規定なので、ご存知の方も多いのではと思います。

なぜこんな規定がある?=相続放棄や養子を利用した過度な節税を防ぐため!

と思われる方も多いかと思いますが、その理由は、

恣意性に左右されない公平な課税を実現させるためです。

上の【例1】と【例3】を見てみても、

もし民法上の相続人を基礎控除や生命保険金の非課税の計算でもそのまま使えるのであれば、

それぞれ2人ずつ相続人の数が増えることになり、

それだけ基礎控除や非課税の金額も増えてしまいます。

実際、この規定が無かった頃には、基礎控除の金額を大きくするために10人単位で養子を迎え入れたりする人もいました。

(というか、そういう人が出てきたのでこの規定ができちゃったと言われています(^^;)

「同じ家族構成、同じ遺産の額で、それぞれの意思(放棄をするしない、養子を取る取らない、財産をもらうもらわないなど)によって相続税額に差が出たらそれはまずいでしょ!」

という理由から、今のこのややこしい形ができあがりました。

民法が財産をどう分けるかを規定している法律なのに対して、

相続税法はそれを踏まえてどう税額を出すかを規定している法律だ、というスタンスの違いもあります。

どっちの法律でも同じ相続人の範囲を使えればそれが一番わかりやすくていいんですが、

それによって税負担の「公平さ」が損なわれるのであれば、独自の規定を設けるのも仕方無いのかもしれませんね。

相続税法上の法定相続人とは?のまとめ

以上、この記事では、相続税の法定相続人の民法上の相続人との違いについて、

どこでそれを使うのか&なぜそんな決まりがあるのかを含めて解説してみました。

復習となりますが、相続税の法定相続人とは、

-

相続人の中に被相続人の養子がいる場合には以下の人数しか含められない。

・被相続人に実子がいる場合…養子のうちの1人まで

・被相続人に実子がいない場合…養子のうちの2人まで -

相続の放棄をした人がいても、その放棄がなかった(=相続人である)ものとした場合の相続人とする。

という点で民法上の相続人と異なります。

また、この規定は、

- 遺産に係る基礎控除額

- 相続税の総額の計算

- 生命保険金等の非課税金額

-

退職手当金等の非課税金額

という4つの計算で使います。

どれも、相続放棄や養子を利用して相続人を不当に増やせば過度な節税ができてしまうものばかりなので、

それを防ぐために、民法上の相続人ではなく法定相続人の数を使っている、ということでした。

あくまでも「相続税の計算の中での規定」で、

「対象となる人(例:養子として相続人となっている人)の相続権を剥奪する!」

などという物騒な制度ではありませんが、

養子や相続放棄者がいる場合には必ず出てくる話ですので、しっかり理解しておきたいところです。

【関連記事】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます