相続税の計算で出てくる用語の1つに「特定贈与財産」というものがあります。

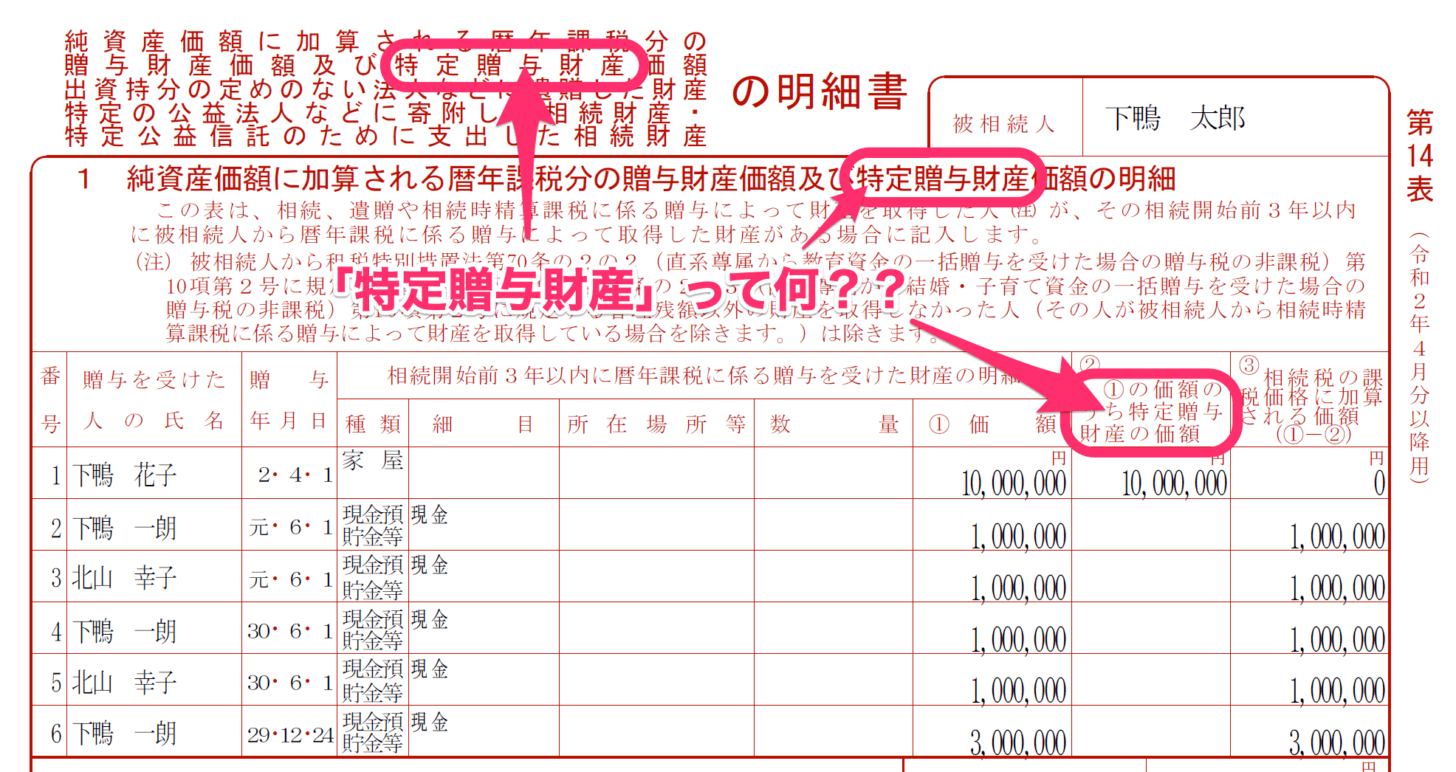

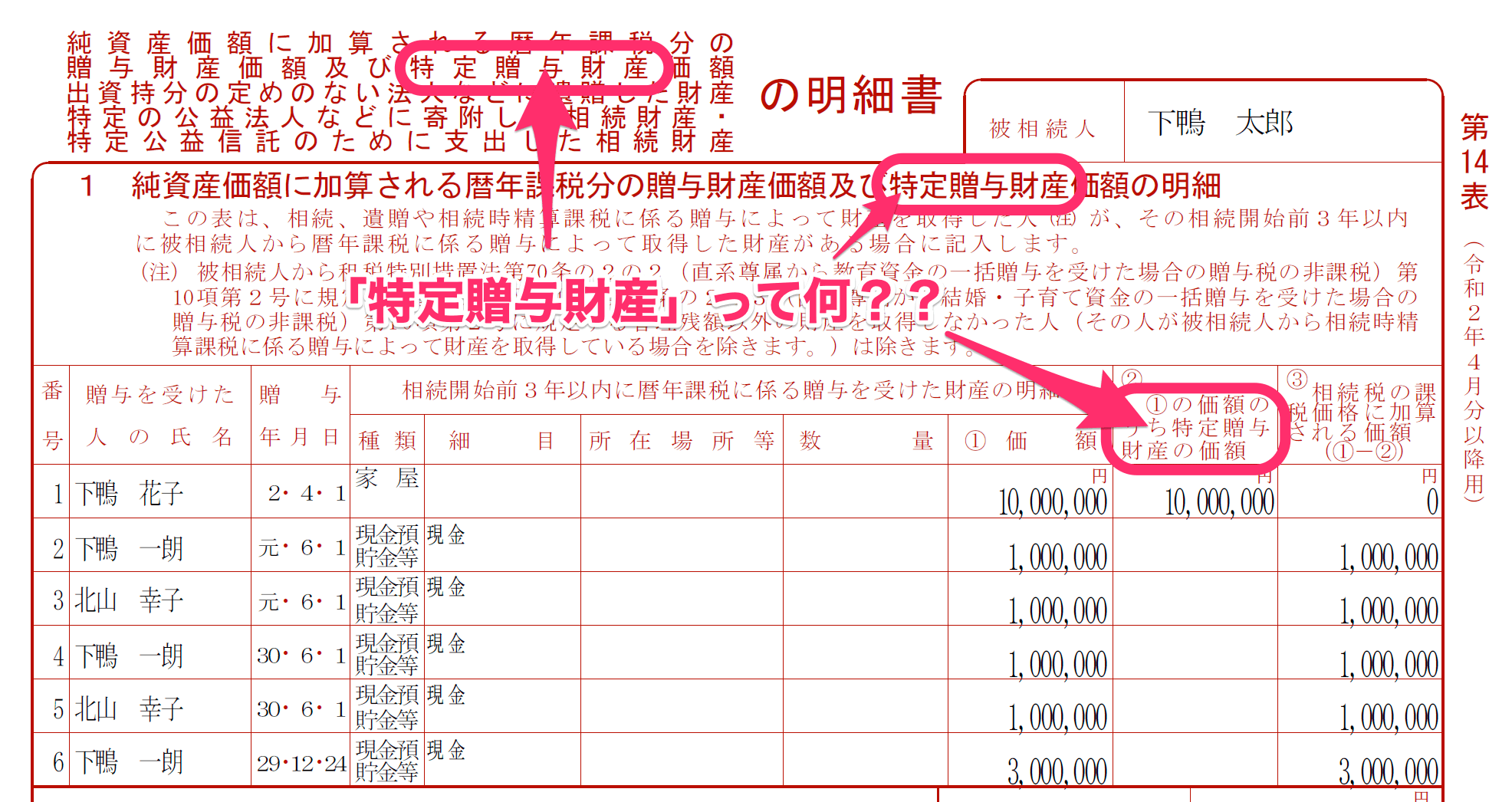

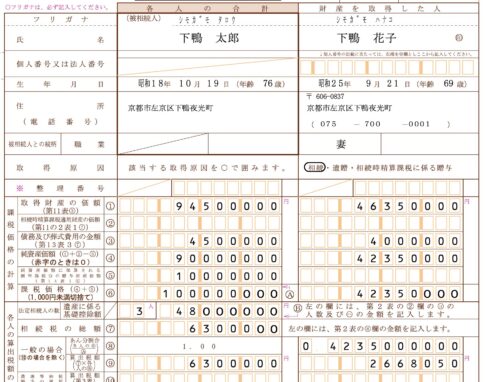

↓このように、相続税の申告書にもシレッと登場するので、「コレっていったい何?」と思われている方も多いのではないでしょうか。

この記事では、

「特定贈与財産とは?」

「受けるために必要な手続きはあるの?」

といったところを詳しく解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

特定贈与財産とは?

特定贈与財産とは、相続税の生前贈与加算で出てくる用語で、

具体的には、贈与税の配偶者控除相当額のことを指します。

- 婚姻期間が20年以上の配偶者間で

- 居住用不動産またはその取得のための金銭の贈与があって

- 贈与を受けた配偶者がその後その不動産に実際に住んでいる

といった要件を満たす場合、

贈与を受けた配偶者の贈与税の課税価格(税率をかける前の金額)から最大2,000万円を控除することができる特例です。

参考URLNo.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

たとえば、今回亡くなった人(=「被相続人」と言います)が太郎さん、その配偶者が花子さんだとします。

花子さんが太郎さんから生前に居住用不動産または金銭の贈与を受け、

贈与税の配偶者控除を受けていたor受けるつもりでいた(詳しくは後述)場合のその贈与税の配偶者控除に相当する金額のことを「特定贈与財産」と呼びます。

特定贈与財産なら生前贈与加算の対象外!

特定贈与財産に相当する部分ついては、

たとえその贈与が相続開始前3年以内に行われた(=生前贈与加算の要件を満たす)ものであっても、生前贈与加算の対象とはなりません。

つまり、居住用不動産(または金銭)のうち贈与税の配偶者控除の適用を受ける部分については、

- 贈与税=贈与税の配偶者控除を受ける

-

相続税=特定贈与財産として生前贈与加算の対象外

という形で、贈与税も相続税もかからずに配偶者へ渡すことが可能となります。

相続開始年は申告手続きに要注意!

上の取り扱いは、生前に贈与税の配偶者控除を受けていた場合はもちろん、

贈与税の配偶者控除を受けるつもりでいた場合でも受けられます。

どんな場合かというと、居住用不動産または金銭の贈与が相続開始年にあった場合です。

贈与を受けた年中に贈与者である配偶者が死亡したら?

たとえば、↓以下のような状況になってしまった場合です。

- X2年3月

妻・花子さんが夫・太郎さんから居住用不動産1,000万円の贈与を受けた

(X3年2月以降に行うX2年分の贈与税の申告で贈与税の配偶者控除を受けるつもりでいた) -

X2年5月

太郎さんが亡くなり、相続税の申告が必要になった

→X2年3月にもらった居住用不動産は生前贈与加算の対象になる??

この場合、花子さんはX2年3月にもらった居住用不動産についてまだ贈与税の配偶者控除を受けていません。

(贈与税の申告をする前なので)

それでも、太郎さんからの贈与について過去に贈与税の配偶者控除を受けたことがないことを前提に、

贈与税の配偶者控除の適用があるとした場合に受けることができる金額(上の場合、1,000万円の全額)を特定贈与財産とする(=生前贈与加算の対象外とする)ことができます。

必要な手続き【贈与税も申告が必要です!】

この場合、相続税・贈与税それぞれで以下のような手続きが必要となります。

相続税の手続き

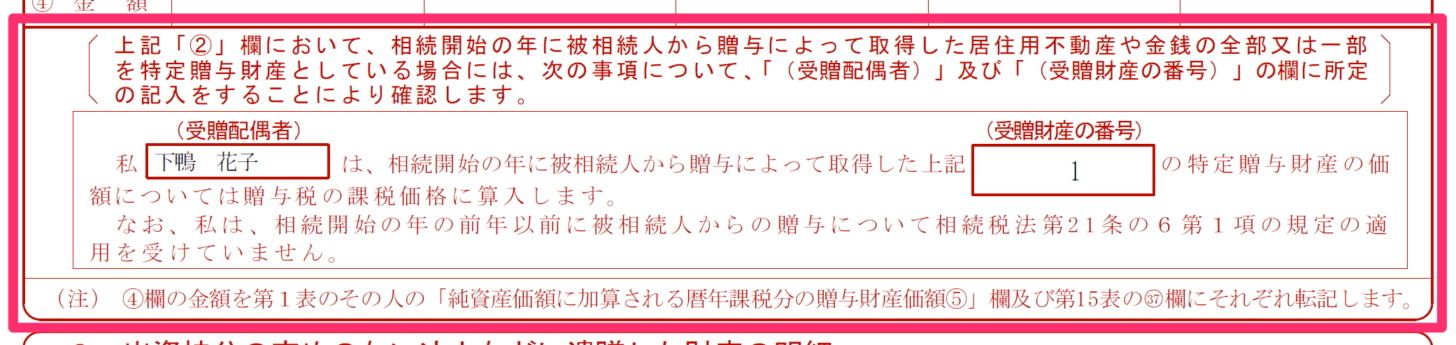

「特定贈与財産の価額を贈与税の課税価格に算入する旨」などを記載した相続税申告書の提出が必要です。

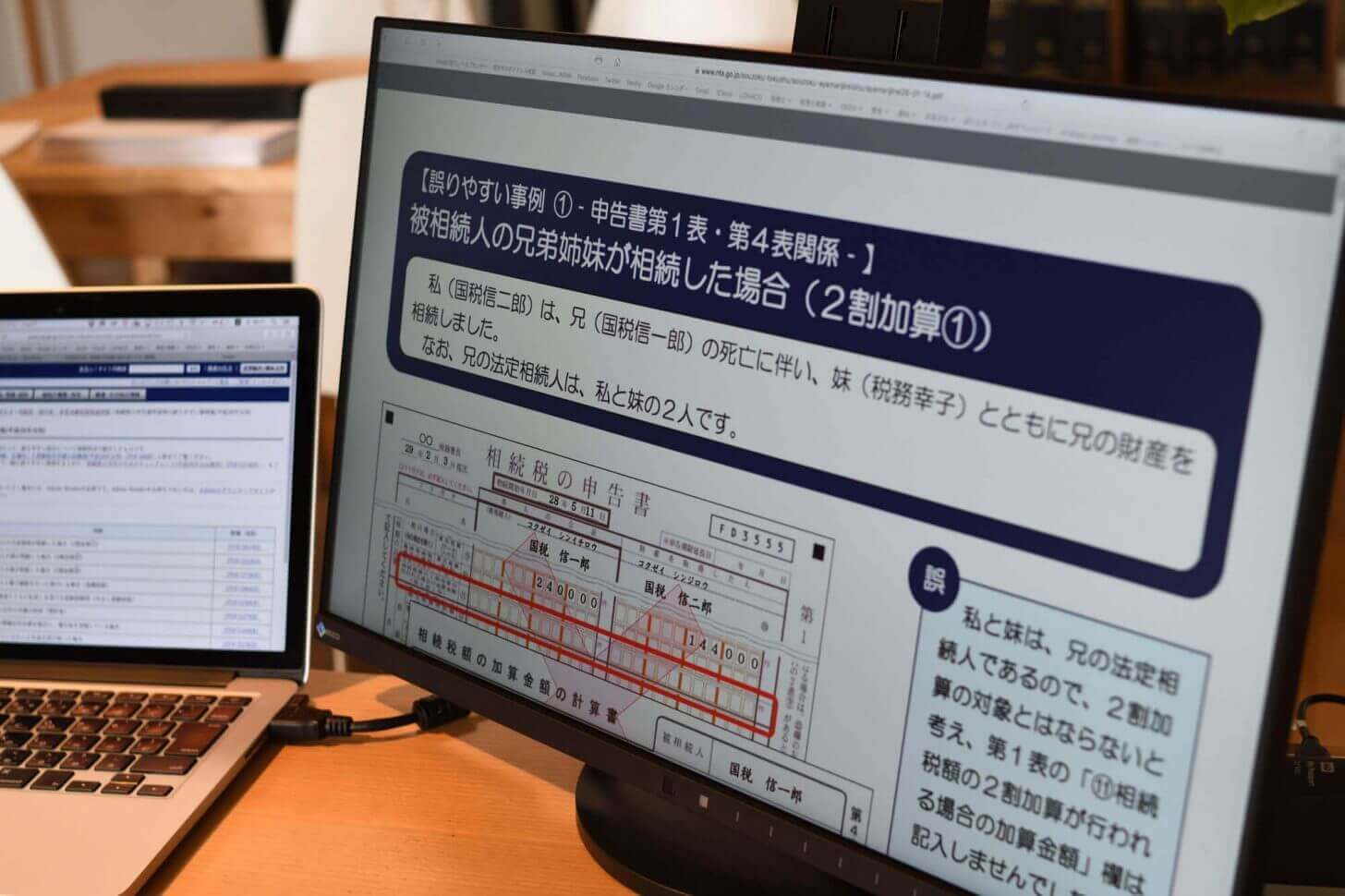

具体的には、「相続税の申告書第14表」に↓以下のような記入欄が設けられていますので、ここを埋める必要があります。

贈与税の手続き

特定贈与財産部分について贈与税の配偶者控除を受けるための贈与税申告が必要です。

というのも、上の具体例に当てはめると、

- 花子さんがX2年3月に太郎さんからもらった居住用不動産1,000万円は特定贈与財産として生前贈与加算を免れた

- 生前贈与加算されていないということは、生前贈与加算が前提となる「相続開始年分の被相続人からの贈与財産の非課税」は受けられない

-

太郎さんからもらった1,000万円は贈与税の課税対象となる

(まさに「特定贈与財産の価額が贈与税の課税価格に算入されている」状態)

↓

↓

なので、この1,000万円に対して贈与税がかからないようにするために、

当初の予定通り、贈与税の配偶者控除を受けるための申告をする必要があります。

(もししなければ、この1,000万円に対して贈与税がかかってしまいます。)

特定贈与財産とは?のまとめ

以上、この記事では、「特定贈与財産」という聞き慣れない用語について、

- そもそも何なのか=贈与税の配偶者控除相当額のことで、生前贈与加算の対象外となる

-

必要な手続きはあるのか=贈与が相続開始年にあった場合は相続税・贈与税ともに必要なので要注意!

という主に2点を解説してみました。

文中でも書きましたが、

特定贈与財産に該当する居住用不動産や金銭については贈与税も相続税もかからずに配偶者へ渡すことができます。

【関連記事】

- 相続税の生前贈与加算とは?死亡前の贈与財産にも相続税がかかるかも!?

- 他人からお金をもらうと贈与税がかかります【贈与税とは】

- 中身は全く違いますが、贈与税には「特例贈与財産」なるものが…。(ややこしい…。)

詳しくは「贈与税の2つの税率・特例贈与財産と一般贈与財産の違いとは」をどうぞ

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)

「ややこしいなぁ」と思われた方はお近くの税理士への相談をおすすめいたします。