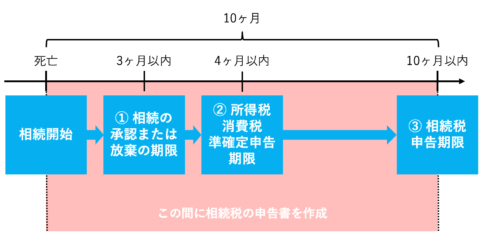

相続税の申告書の提出期限は相続税法という法律で

「相続の開始があったことを知った日の翌日から10ヶ月以内」

と決められています。

この「相続の開始があったことを知った日」という表現。

これ、具体的にいつのことを指しているかご存知でしょうか。

…だいたい合っているんですが、法律上の定義はもう少し細かいです。

この記事では、

「相続の開始があったことを知った日」とはいつか=相続税の申告期限のカウントはいつから始まるのか

について詳しく解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

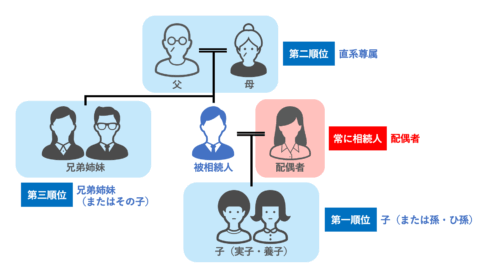

そもそも「相続」とは?

「相続の開始があったことを知った日」という表現を読み解くためにまず押さえなければいけないこと。

それは、そもそも「相続」って何やねん?ということです。

「相続」とは、

人の死亡によって、一定の人がその死者の財産上の権利義務を一括して受け継ぐもの

引用元:「口語六法全書 口語親族相続法」自由国民社

を言います。

つまり、人が亡くなることはあくまでも相続の発生原因に過ぎなくて、

人が亡くなることによってその人(=被相続人)が持っていた財産債務を誰かが承継することが「相続の発生」なんです。

ここをまずはしっかりと押さえてしまいましょう!

「相続の開始」と「相続の原因が発生」とは意味が違う

これを踏まえて、冒頭の相続税法の文言をもう一度見てみましょう。

相続税の申告期限は「相続の開始があったことを知った日の翌日から10ヶ月以内」

ここでも、「相続の原因(つまり人の死亡)が発生したことを知った日」とは書いていませんよね。

言っているのはあくまでも「相続」が発生したことを知った日、つまり、被相続人が亡くなったことによって自分が財産を承継することになった日です。

相続の開始があったことを知った日とは?

とはいえ、通常の場合、相続が発生するタイミングと人が亡くなるタイミングは同じです。

前述のように、相続は人の死亡を原因として発生しますし、人が死亡すれば、相続人はその瞬間から、被相続人が持っていた財産や債務を丸々承継します。

そう言いたくなる気持ちもわかりますが、それでは済まない場合があるんですよね(^^;

なぜなら、被相続人が亡くなった時点では財産をもらえる権利が無かった人が、その後「何らかの理由」で権利を得ることになることもあるからです。

後日相続権を得るような場合に注意!

「何らかの理由」とは↓以下に掲げるようなケースです。

被相続人の死亡後しばらく経ってから以下のような出来事が判明した場合、

それぞれに掲げる人にとって、それぞれに掲げる日が「相続の開始があったことを知った日」となります。

- 民法第30条及び第31条の規定により失踪の宣告を受け死亡したものとみなされた者の相続人又は受遺者

…これらの者が当該失踪の宣告に関する審判の確定のあったことを知った日- 相続開始後において当該相続に係る相続人となるべき者について民法第30条の規定による失踪の宣告があり、その死亡したものとみなされた日が当該相続開始前であることにより相続人となった者

…その者が当該失踪の宣告に関する審判の確定のあったことを知った日- 民法第32条(失踪の宣告の取消し)第1項の規定による失踪宣告の取消しがあったことにより相続開始後において相続人となった者

…その者が当該失踪の宣告の取消しに関する審判の確定のあったことを知った日- 民法第787条(認知の訴え)の規定による認知に関する裁判又は同法第894条第2項の規定による相続人の廃除の取消しに関する裁判の確定により相続開始後において相続人となった者

…その者が当該裁判の確定を知った日- 民法第892条又は第893条の規定による相続人の廃除に関する裁判の確定により相続開始後において相続人になった者

…その者が当該裁判の確定を知った日- 民法第886条の規定により、相続について既に生まれたものとみなされる胎児

…法定代理人がその胎児の生まれたことを知った日- 相続開始の事実を知ることのできる弁識能力がない幼児等

…法定代理人がその相続の開始のあったことを知った日(相続開始の時に法定代理人がないときは、後見人の選任された日)- 遺贈(被相続人から相続人に対する遺贈を除く。(9)において同じ。)によって財産を取得した者

…自己のために当該遺贈のあったことを知った日停止条件付の遺贈によって財産を取得した者

…当該条件が成就した日(注) これらの場合において、相続又は遺贈により取得した財産の相続税の課税価格に算入すべき価額は、相続開始の時における価額によるのであるから留意する。

引用元:相続税基本通達27-4

ゴチャゴチャしているので、ポイントとなる文言を太字にしました。

文字が多すぎて何が何やら…という感じですが、

どれも被相続人の死亡日から一定の日数が経過したあとに自分に相続権が回ってきた場合を想定しています。

これらの事由により、当初自分には無かった相続権が回ってきた場合、

相続権が回ってきたことを知った日が「相続の開始があったことを知った日」となります。

ほか、「戸籍をたどったら相続人が1人いるみたいだけど所在がつかめないので不在者財産管理人を置こう」というような場合にも、家庭裁判所によって不在者財産管理人が選任された日がその所在がわからない相続人にとっての「相続の開始があったことを知った日」になります。

申告期限がバラバラの場合は申告書を分けて出すことも?

というように、実は相続税の申告期限は「全員一律、死亡日から10ヶ月後」とは限りません。

5人の相続人のうち4人は同じ申告期限だけど、1人だけ申告期限が半年ズレている

ということも十分あり得ます。

「じゃあ、そんな場合申告書はどうやって出すの?」となるかもですが、

相続税の申告書は各相続人が別々に提出することも認められていますので、このような場合には申告書を2回に分けて出すことも可能です。

ただ、通常は最初の申告期限の時点で全員分まとめて出すことになるかと思われます。

その時点で相続税の計算は終わっている場合が大半ですし。

ちょっとしたリスクもあるので、私も分けて出したことは1度もありません…。

相続の開始があったことを知った日とは?のまとめ

以上、この記事では

「相続の開始があったことを知った日」とはいつか=相続税の申告期限のカウントはいつから始まるのか

について、細かい話を解説してみました。

相続税に限らず「この日までにちゃんと申告して納税してね」と決められている税金が怖いのは、

もしその期限を守らなかった場合、本来払うべき税金に加えてペナルティの罰金(延滞税や、場合によっては無申告加算税)まで払う必要が生じてくるという点です。

しかもその罰金は、本来払うべき税金の額に一定の割合をかけて計算するので、税額が高額になりがちな相続税の場合、罰金の存在は余計に無視できません。

余分な税金を払う羽目にならないためにも、申告期限はしっかりと意識することが重要です。

(自戒を込めて書いています)

【関連記事】

- 申告期限日の数え方にも税法独特のルールがあります!

税金の期間や期限の正しい数え方【相続税の申告期限で解説】 - 「知った日」以降10ヶ月後までのタイムスケジュールを紹介しています。

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)