いよいよはじまった消費税の軽減税率制度。

消費税がかかる取引の大半が税率10%に引き上げられた一方、食料品の売買などの一部の取引については8%のままで据え置かれています。

この記事では、8%据え置きの対象になるものは何か(=消費税の軽減税率の対象品目は何か)について、

国税庁が公表したパンフレットなどの情報をもとに、ケーススタディを織り交ぜながらまとめてみます。

「何が軽減税率の対象になるのかを改めて知っておきたい」

という方の参考になれば幸いです!

消費税インボイス制度が個人事業主やフリーランスに与える影響

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス(2025年分は受付終了)】

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

消費税8%のものとは?【食品など】

まず、軽減税率の対象になる品目について、法律(消費税法)ではどう言っているのかを紹介します。

消費税法で挙げられている軽減税率の対象品目は↓この3つです。

【消費税の軽減税率(8%)の対象になるもの】

- 食品表示法に規定する食品

(ただし、酒税法に規定する酒類や外食、ケータリングは除く) - 一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する、週2回以上発行される新聞の定期購読契約

(=駅売りの新聞や電子版は対象外) -

食料品の輸入

②の新聞と③の食料品の輸入はそのままだったり一般の消費者には馴染みの無い項目だったりなので、これらについてはこの記事では触れません。

掘り下げていくのは、①の食品表示法に規定する食品です。

「食品表示法に規定する食品」とは?

上で「食品表示法」という法律の名前が出てきましたが、軽減税率の対象になるのはこの法律で規定する「食品」のみです。

この法律において「食品」とは、全ての飲食物(医薬品、医薬部外品、再生医療等製品を除き、添加物を含む。)をいう。

引用元:食品表示法第2条第1項

これが食品表示法に規定されている「食品」の範囲です。

ザックリ言うと、加工食品や生鮮食品、添加物など、食料品売り場で売られているモノ全般を指します。

ただし、↑上のカッコ書きで「医薬品、医薬部外品、再生医療等製品は除く」と書かれているように、これらのものは食品には含まれないので、軽減税率の対象からは外れます。

「リポビタンD」や「ユンケル」は医薬部外品なので軽減税率の対象外ですが、

「レッドブル」などのエナジードリンクは炭酸飲料なので軽減税率の対象です。

売る人が「これは飲食料品です」と言って売っているモノが「食品」にあたる

また、食品表示法では、

「食品の販売をする者は『これは食品です』と書いていないものを売ってはならない」

とも決められています。

つまり、食品表示法に規定する食品とは、売る人が「これは人の口に入るもの(=飲食料品)です」と言って売っているものをいいます。

鶏肉を買いに来たマダムがたとえ

「このお肉は愛犬に食べさせますの(オホホ)」

と言っていたとしても、売る側(お店の人)が人の食用として売っているのであれば軽減税率の対象にしてOKです。

お酒や外食・ケータリングは消費税法で8%の対象から外されている

ちなみに、

- 酒税法で規定する酒類(アルコール分が1度以上のもの)

-

外食やケータリングで提供される食事

これらも食品表示法上は食品の扱いになりますが、これらは消費税法で軽減税率の対象から除かれています。

みりんは酒類なので軽減税率の対象外ですが、みりん風調味料や甘酒(アルコール分1度未満)は食品として軽減税率の対象です。

また、たとえアルコール分が1度以上であっても、溶けて液体にならないもの(ブランデーケーキなど)は酒類ではなく食品なので軽減税率の対象でOK。

逆に、溶けると液体になってしまうもの(ブランデーがかかったかき氷)は酒類に該当するため、軽減税率の対象外です。

ただし、有料老人ホームの給食や学校給食のように、

ケータリングの部類に入るものでも軽減税率の対象として認められるものもあります。

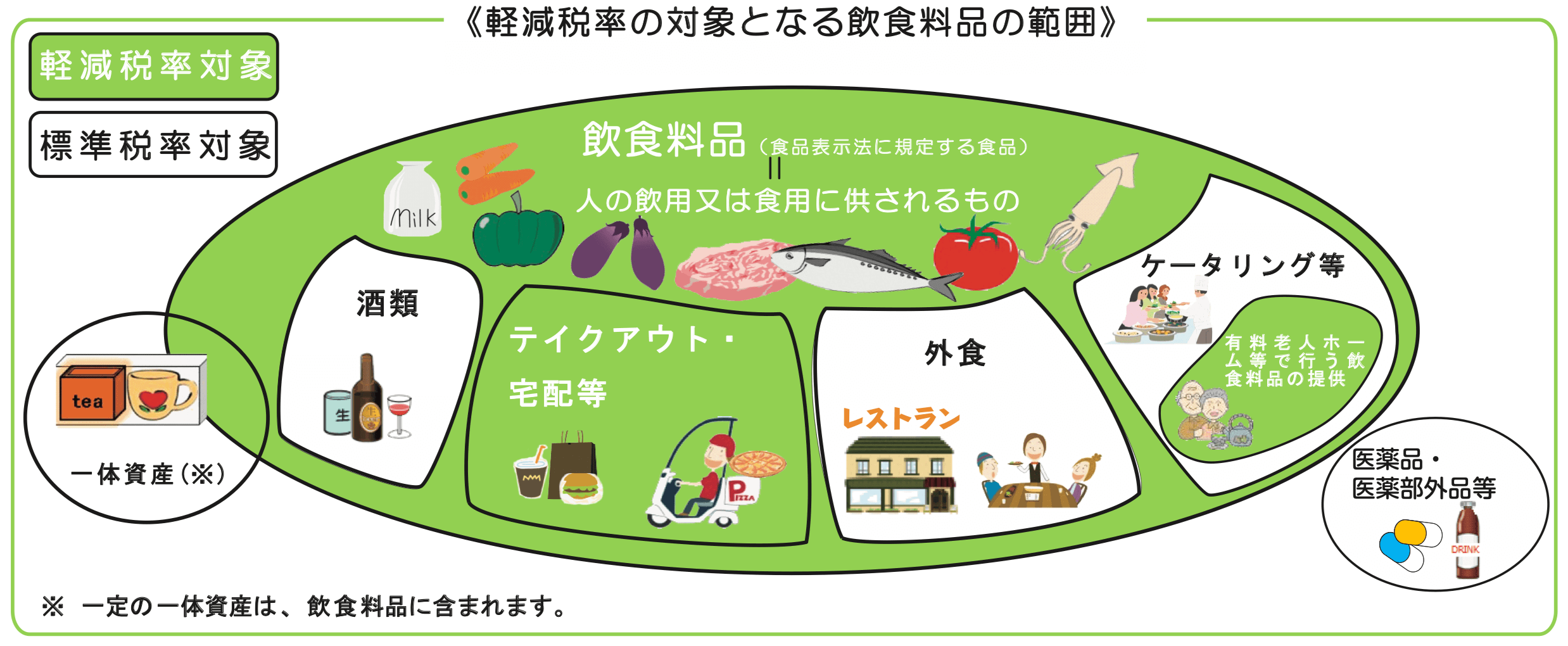

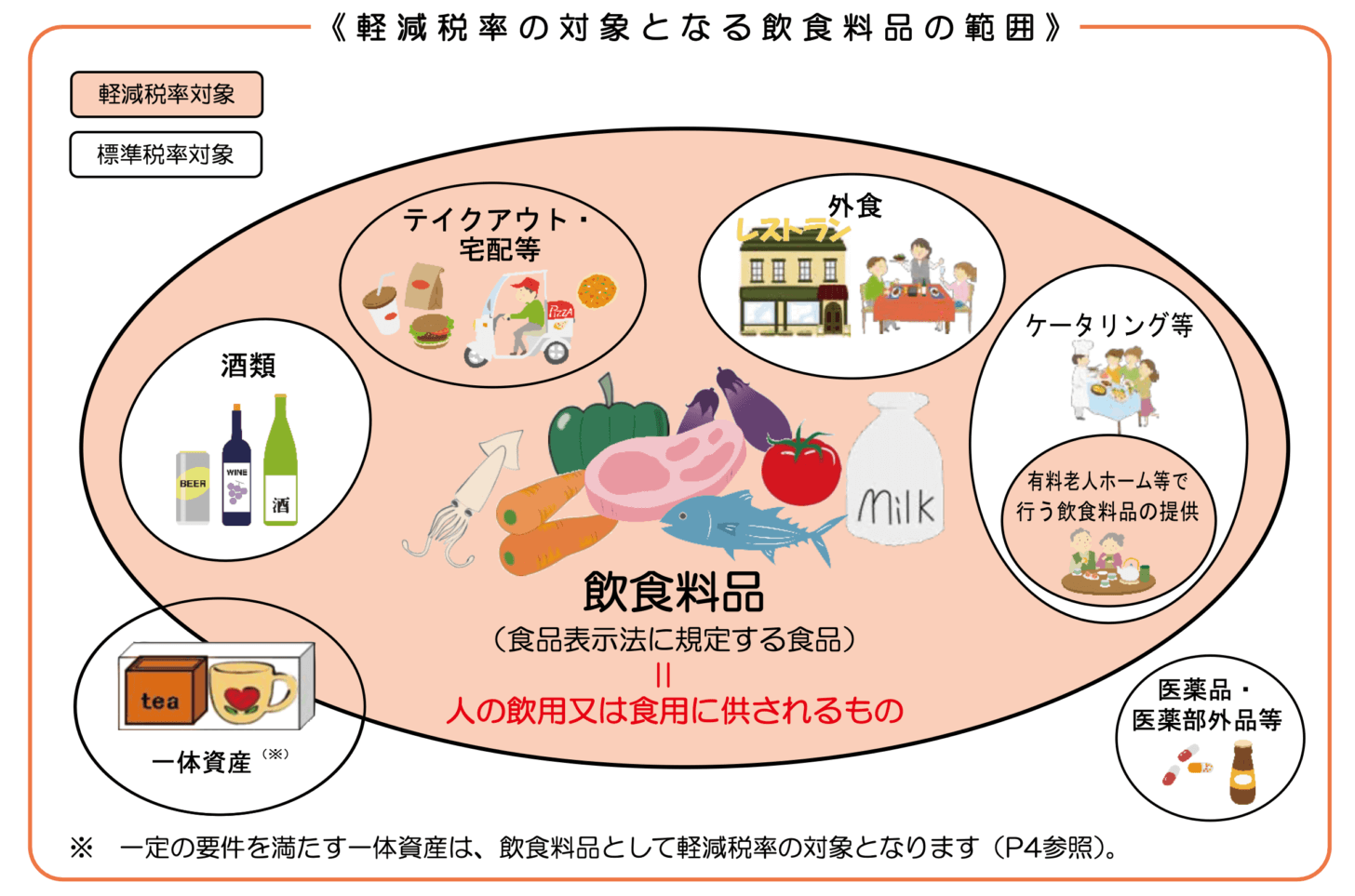

これが8%の対象となる飲食料品の範囲だ!【国税庁パンフレットより】

…などなど、ここまでの内容を図にしたのが↓この画像です。

オレンジ色になっている部分が軽減税率の対象となる飲食料品の範囲です。

以下、上の図についてより細かな点を掘り下げていきます。

「一体資産」とは?

上の図の左下の方を見ると、小さい字で「一体資産」という文字がありますが、これは何なんでしょう?

「一体資産」とは、おまけ付きの食品のことです。

お菓子のおまけとしてフィギュアやシールが付いていたりするやつですね。

これらについては、厳密に消費税法の規定を適用すると、

- お菓子やプリンは食品なので軽減税率の対象だけど

-

おまけ(シール、カード、容器)は食品では無いので軽減税率の対象外

となります。

ただ、

- それぞれについて個別の値段が付けられていない。

(食品本体とおまけを合わせたものの値段だけが付けられている) - 税抜の値段が1万円以下

-

値段のうち食品本体部分の価格が占める割合が3分の2以上

であれば、その商品全体の値段を軽減税率の対象にしてもOKですよ、と決められています。

軽減税率導入後に実際に確認してみると、

ビックリマンチョコやモロゾフのプリンは軽減税率の対象ですが、プロ野球チップスは軽減税率の対象にはなっていません。

ということは、プロ野球チップスはおまけのカードの値段が3分の1を超えちゃってるんでしょうね(^^;

商品を開発する側にとって、

「食品部分が全体の3分の2以上でないとダメ」

という点は今後は強く意識していかなければいけない割合になりそうです。

バンドル販売は「一体資産」には該当しない

ちなみに、スーパーでよく見かける「よりどり3個980円」などの販売方法(いわゆるバンドル販売)は、

個別の値段が付けられた商品のまとめ買いに対する割引に過ぎないことから、ここで言う「一体資産」には該当しません。

惣菜2個とお酒1個を買って「よりどり3個980円」の割引を受けた場合

→それぞれの商品単体にも個別の値段が付けられていて「一体資産」にはあたらないので、惣菜2個部分の金額だけが軽減税率の対象になります。

何をもって「外食(=税率10%)」と判断する?

次に掘り下げるのは、軽減税率の対象とならない「外食」とは?という点です。

消費税法の附則というところで、「軽減税率が適用されない『外食』の定義は↓これだ」と言っています。

飲食店業などを営む者が、テーブル、椅子、カウンターその他の飲食に用いられる設備のある場所で行う食事の提供

2つのキーワードを太字にしてみました。

一言で言うと、レストランや居酒屋、フードコートでの食事の提供は軽減税率の対象外だ、ということです。

イートインスペースでの飲食は?

ここで問題になってくるのは、最近コンビニやスーパーで増えてきているイートインスペースの取り扱いです。

これらの施設にはテーブルや椅子が置いてあって、「買ったものはどうぞこちらでお食べ下さい」となっている場合が大半です。

上の文章を見ているとこれらも当てはまりそうな気がしますが、ここで出てくるのが↓こんな考え方です。

- トレイや返却が必要な食器に入れて飲食料品を提供する場合

→食事の提供にあたるので軽減税率の対象外 -

持ち帰る場合と同じ包装で飲食料品を提供する場合

→顧客に対して店内飲食か持ち帰りかを確認し、顧客が「店内飲食です」と言えば軽減税率の対象外

国税庁パンフレット「消費税の軽減税率制度に関するQ&A(個別事例編)」問52から抜粋引用

コンビニやスーパーのイートインは大半が上の2つ目(持ち帰りと包装が変わらない)のパターンだと思うのですが、

なんとまさかの「お客にどっちか聞け」。

「店内飲食です!(=10%払います!)」なんて言う人、いるんですかね?(^^;

ま、多分意思確認はせずに自動的に持ち帰り→軽減税率適用、で処理していくことになるんでしょう。

なお、その際、大半の商品(飲食料品)が持ち帰りであることを前提として営業しているコンビニエンスストアの場合において、全ての顧客に店内飲食か持ち帰りかを質問することを必要とするものではなく、例えば、「イートインコーナーを利用する場合はお申し出ください」等の掲示をして意思確認を行うなど、営業の実態に応じた方法で意思確認を行うこととして差し支えありません。

それって実質「全部8%で売っていいよ」って言ってるようなもんじゃないっすか…(おいおい)

あと、この基準はもちろんファストフード店などでも適用されていくことになります。

「持ち帰る」と言って持ち帰るための包装をしてもらったにもかかわらずそのまま店内で袋を開けて食べだす、なんて人も出てきそうですが、

どちらに該当するかの判断基準はあくまでも「レジ打ちの時の顧客の意思」のみですので、

お店側としてはそういう場合も見て見ぬ振りをするしか無さそうです。

私が店員ならストレスMAXになりそうですが、そこは割り切るしか無いですね(^^;

【2019年10月追記】

これに関しては、導入早々「イートイン脱税」なる言葉まで誕生するなど、予想どおり社会問題化(?)しています。

“イートイン脱税”!? 持ち帰りの消費税8%で会計し、イートインで食べたら法的に問題は?弁護士に聞いた(記事公開終了)

また、このようなトラブルを避けるため、大手外食チェーン店の中にはイートインとテイクアウトの税込み価格を一緒にする企業も出ています。

この場合、イートインは(税率が10%になる分)本体価格を割り引いて提供することになるわけで、その差額をどこで調整するのか、企業としても難しい判断が必要となりますね…。

こんな場合は外食やケータリングになる??【国税庁パンフレットより】

その他、国税庁が出している「消費税の軽減税率制度に関するQ&A(個別事例編)」というパンフレットを見た中で面白そうな事例をいくつか紹介してみます。

-

セルフサービスの飲食店での飲食や屋台での飲食料品の提供

→テーブル、椅子、カウンターなどを利用させて食事を提供しているので軽減税率の対象外。 -

飲食店での食べ残しを持ち帰る場合(私もよくやります(^^;)

→飲食料品が提供された時点で店内にいて、そこで受けたものに起因するので軽減税率の対象外。 -

家で待っている奥さん(or旦那さん)へのお土産用として飲食店で買った寿司折

→持ち帰り用の食品の販売なので軽減税率の対象。 -

競馬場などに出店している出張ワゴンでの食品の販売

→すぐそばにベンチがあって、それを商品を買った人に利用させる(そうすることについてベンチの所有者との合意がある)場合には軽減税率の対象外。

ただし、そのベンチが誰でも利用出来るような場合には、単なる食品の販売なので軽減税率の対象。 -

新幹線の車内販売で買ったアイスクリーム(あの固ったいヤツとか(^^;)

→単なる食品の販売として軽減税率の対象。 -

観光列車の車内で食べるために事前に予約していた駅弁

→座席などで飲食するために事前に予約を取って行う食事の提供は「椅子を利用した食事の提供」に当たるため軽減税率の対象外。 -

会議中に社内の会議室まで配達してもらったコーヒー(配達する中でコーヒーカップへの取り分けは必ずやってもらっているが、各テーブルへの配膳(給仕)はその時の状況による)

→コーヒーカップの取り分けまでで収まる場合は食品の販売として軽減税率の対象だが、

各テーブルへの配膳も加わる場合はケータリングにあたるので軽減税率の対象外。

…ややこしすぎですよね?

ホントそう思います(汗

ただ、考え方のベースはこの章の一番上で挙げた消費税法の附則にある、

「飲食店業などを営む者が、テーブル、椅子、カウンターその他の飲食に用いられる設備のある場所で行う食事の提供」

これに該当すれば軽減税率はアウト、ということです。

ただ、食品の提供スタイルは様々ですので、これについてもかなりもめそうな雰囲気がビンビンします…。

まとめ:8%と10%の違いは細かくてややこしい…

以上、この記事では、8%据え置きの対象は何か(=消費税の軽減税率の対象品目は何か)についてまとめてみました。

…考え方は「食品表示法上の食品が対象!(でも外食やケータリングは別よ)」とシンプルなんですが、

それに当てはめることがどれだけ大変かがお分かりいただけたかと思います(^^;

国税庁のホームページでは、消費税の軽減税率制度についてという特設ページを作って、

この記事の内容など、軽減税率に関する様々な情報を掲載しています。

一般の方には↓以下のパンフレットがオススメです。

よくわかる消費税軽減税率制度(パンフレット)(PDF/4,2MB) | 国税庁

こちらにも是非目を通してみてください。

インボイス制度の解説は別記事をどうぞ

また、軽減税率と切っても切り離せないインボイス制度については別記事で解説しています。

- インボイス制度とはどんな制度なのか(今と何が変わるのか)

- 個人事業主やフリーランスはインボイス制度にどう対応すべきか

-

免税事業者もインボイス発行事業者となるべきか

といった点について、消費税の計算のキホンも踏まえ、売り手・買い手それぞれの視点に立って詳しく解説していきます。

こちらもどうぞご覧くださいm(_ _)m

消費税インボイス制度が個人事業主やフリーランスに与える影響

【関連記事】

- 【講演しました】京都司法書士会研修会「消費増税と軽減税率・インボイス制度が司法書士業務に与える影響」

- 消費税の税込表示(総額表示)が再び義務化へ。何が変わった?

- 【確定申告】12月分が1月払いになる場合の収入経費の計上時期

- 死亡した個人事業主の事業を承継するために必要な手続き

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス【2025年分は受付を終了しました】

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

- 「税理士に確定申告をお願いしたい」という方へ

- セミナー研修講師や執筆のご依頼もお受けできます

- 事務所の特徴(強みや大切にしていること)

あと、関西人には馴染みの深いモロゾフのプリンなんかもそうです。

(ココのプリンの容器って、みんな食べた後洗って食器として使ってますよね?そーゆー類のヤツです(^^;)