相続が起こった場合の税金上の手続きに関する記事、第2弾です。

前回の「人が死亡した場合に必要な7つの税金の手続き」という記事では、亡くなった方(=被相続人)が事業をしていたかどうかを問わず、死亡した被相続人自身に関して必要となる税金の手続きを紹介しました。

今回はその続きとして、その後、相続人が被相続人の事業を承継する場合に必要となる手続きを紹介していきます。

主に所得税、必要であれば消費税で、それぞれ手続きが必要です。

1:下記の手続きの提出先は全て「これらの手続きをする方(事業を承継する方)の住所や事業所を管轄する税務署」です。

2:平成28年分以後のこれらの手続きについては、全てマイナンバーの記載が必要となります。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

相続税・贈与税のサービス・料金

当サイトでは以下のポリシーに基づきブログ記事を管理・運営しています。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

所得税関連

まずは所得税関連。全部で6つあります。

青色申告の承認の申請の期限(これがややこしいので要注意!)以外、基本的には、新たに開業された方が行う手続きと変わりません。

1.個人事業の開業の届出

私が被相続人の事業を引き継ぎます、という届出です。

「個人事業の開業・廃業等届出書」を提出します。

[手続名]個人事業の開業届出・廃業届出等手続|国税庁

事業開始の日から1ヶ月以内

2.青色申告の承認の申請

被相続人が受けていた青色申告の効力は相続では引き継がれませんので、

相続人が青色申告者として事業を承継されたい場合には、新たに承認申請書の提出が必要となります。

[手続名]所得税の青色申告承認申請手続|国税庁

申請書の提出期限は被相続人が青か白かで異なります!

事業を承継する人が青色申告の承認申請をする場合、気をつけたいのが申請書の提出期限です!

期限については、①被相続人が青色申告者だったのか白色申告者だったのか、②いつ亡くなったのかによって異なりますので注意が必要です。

一覧にすると↓こうなります。

【提出期限】

- 被相続人が青色申告者だった場合

・1月1日〜8月31日の間に死亡=被相続人が亡くなったことを知った日の翌日から4ヶ月以内

・9月1日〜10月31日の間に死亡=その年の12月31日まで

・11月1日〜12月31日の間に死亡=翌年の2月15日まで -

被相続人が白色申告者だった場合

・1月1日〜1月15日の間に死亡=その年の3月15日まで

・1月16日〜12月31日の間に死亡=被相続人が亡くなった日から2ヶ月以内

通常は事業開始後2ヶ月以内ですが、被相続人が青色申告者だった場合はそれよりも少し長めに(約4ヶ月)期間を設定してくれている。

ざっくりそう押さえていただければOKかと思います。

3.青色事業専従者給与に関する届出

配偶者や生計一親族に給与や賞与を支給し、それを必要経費に入れたい場合に必要となる手続きです。

「青色事業専従者給与に関する届出書」を提出します。

[手続名]青色事業専従者給与に関する届出手続|国税庁

事業開始の日から2ヶ月以内

4.給与支払事務所の開設の届出

青色事業専従者給与を支給したり、それ以外の方に対して給与などを支給される場合には、「給与支払事務所等の開設届出書」もあわせて提出する必要があります。

[手続名]給与支払事務所等の開設・移転・廃止の届出|国税庁

開設の日から1ヶ月以内

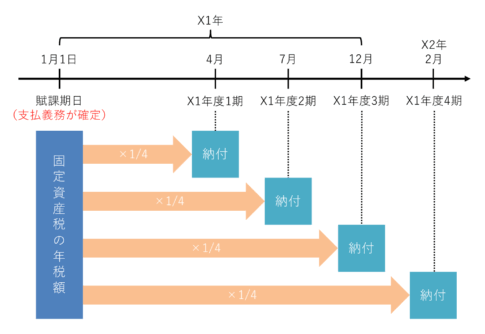

5.源泉所得税の納期の特例の承認の申請

原則は「源泉徴収の対象となる所得を支払った月の翌月10日まで」である源泉徴収税額の納付時期を、

「1月から6月までの支払い分=7月10日まで、7月から12月までの支払い分=翌年1月20日まで」

の年2回に変更する手続きです。

「源泉所得税の納期の特例の承認に関する申請書」を提出します。

[手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

随時

源泉所得税の納期の特例については「【源泉所得税の納付期限】原則と納期の特例の違いとは?」という記事で詳しく触れています。

6.棚卸資産の評価方法・減価償却資産の償却方法の届出

棚卸資産や減価償却資産について、法定償却方法(棚卸資産は「最終仕入原価法」、減価償却は「定額法」)以外の方法を採りたい場合には、「所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書」を提出します。

[手続名]所得税の棚卸資産の評価方法の届出手続|国税庁

[手続名]所得税の減価償却資産の償却方法の届出手続|国税庁

事業を承継した年分の確定申告期限(翌年3月15日)まで

消費税関連

続いては消費税関連です。

亡くなった方が消費税の課税事業者だった場合などは、事業を承継した初年度から自身にも消費税がかかることがあります。

そうした場合に行う必要がある・行った方がよい手続きは全部で3つあります。

7.課税事業者の届出

消費税の納税義務の判定は、基準期間(個人の場合は2年前)の課税売上高が1,000万円を超えているかどうかで行います。

通常、新たに開業された方については、2年前の売上なんてもちろんありませんので、消費税の納税義務も発生しません。

ただ、被相続人が事業者であった場合で、被相続人の基準期間の課税売上高が1,000万円を超えているときは、その事業を承継した相続人にも消費税の納税義務が引き継がれます。

(例:毎年1,000万円超の売上がある駐車場用地の全てを相続で引き継いだ場合など。)

この場合、「消費税課税事業者届出書」の提出が必要です。

[手続名]消費税課税事業者届出手続(基準期間用)|国税庁

事業開始後速やかに

なお、相続があった場合の納税義務の判定にはいろんなパターンがありますので、こちらも注意が必要です。

(これについてはまた改めて1つの記事にする予定ですが…いつになるやら(^^;)

8.課税事業者選択の届出

上の7番の手続きの名前の真ん中に「選択の」という文字が加わっています。

何が違うねん?という話ですが。

こちらは、納税義務判定の結果納税義務は無いけれど、それでも、事業承継の初年度から消費税の課税事業者を自ら選択したい、という場合に行う手続きです。

この場合、「消費税課税事業者選択届出書」の提出が必要です。

[手続名]消費税課税事業者選択届出手続|国税庁

事業を承継した年の12月31日まで

(12月中に相続が発生して提出期限に間に合わなかった場合でも、翌年2月末までに「消費税課税事業者選択届出に係る特例承認申請書」を添えて提出すれば、12月31日に提出したものとみなしてくれます。)

9.簡易課税制度の選択の届出

被相続人の簡易課税の選択の効力は相続では引き継がれませんので、

相続人が簡易課税制度を選択する場合には新たに「簡易課税制度の選択届出書」の提出が必要となります。

[手続名]消費税簡易課税制度選択届出手続|国税庁

事業を承継した年の12月31日まで

(12月中に相続が発生して提出期限に間に合わなかった場合でも、翌年2月末までに「消費税簡易課税制度選択届出に係る特例承認申請書」を添えて提出すれば、12月31日に提出したものとみなしてくれます。)

死亡した個人事業主の事業を承継するために必要な手続きのまとめ

以上、この記事では、相続人が被相続人の事業を承継する場合に必要となる手続きをいろいろと見てきました。

こうして見てみると結構なボリュームですよね。

この記事に挙がっている手続きは事業を承継しない方には全て関係のないものですが…。

相続があった場合には、これらの他に、地元の自治体などにも様々な手続きが必要となるわけで、それらをこなしつつ、税金のことまで考えるのは大変なことと思います。

お困りの際は是非お近くの税理士にご相談ください!

【関連記事】

- 死亡した人自身について必要な手続きをまとめています。

人が死亡した場合に必要な7つの税金の手続き - 郵送で申告書等を提出する場合は「送り方」に注意です。

通信日付印が重要!確定申告書を税務署に郵送する時の注意点

税理士試験の予備校で相続税を教えていた経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発スポット相談

- 相続税や贈与税の申告が必要な方へ

- 事務所の特徴(強みや大切にしていること)

- 研修動画販売(相続税)

セミナー研修講師や執筆のご依頼もお受けできます

青色事業専従者給与については「青色事業専従者給与と配偶者控除・扶養控除は重複適用OK?」という記事で詳しく触れています。