相続税の申告書は多くの書類から構成されていますが、

その中でも表紙にあたる「第1表」は相続税の申告書には欠かすことのできない書類です。

この記事では、そんな相続税の申告書第1表の見方を実際の様式を見ながら解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

相続税の申告書第1表の見方〜第1表では4つのことがわかる〜

相続税の申告書第1表は見た目はたくさん記入欄があって難しそうな書類に見えますが、

この書類から主に読み取れることは↓以下の4つと意外とシンプルです。

1.申告書の登場人物は誰か(被相続人の遺産を取得したのは誰か)

まず1つ目は、この申告書の登場人物は誰なのかという点です。

具体的には、

- 亡くなった人(以下「被相続人」と呼びます)の氏名、生年月日、住所などの個人情報

-

被相続人の財産を承継した人(相続人など)の氏名、生年月日、住所などの個人情報

です。

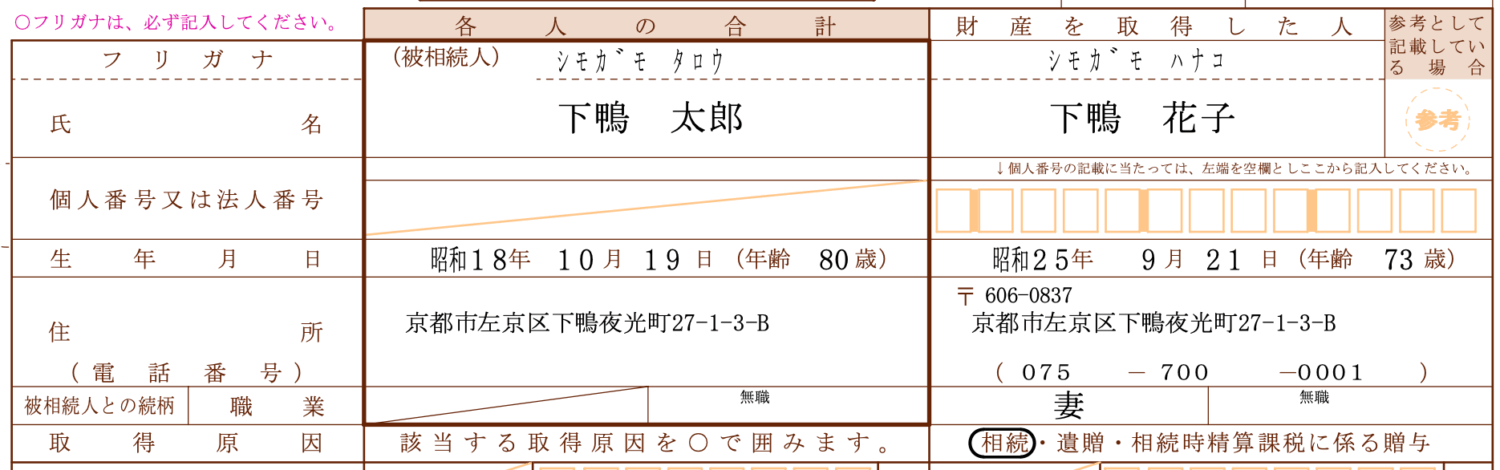

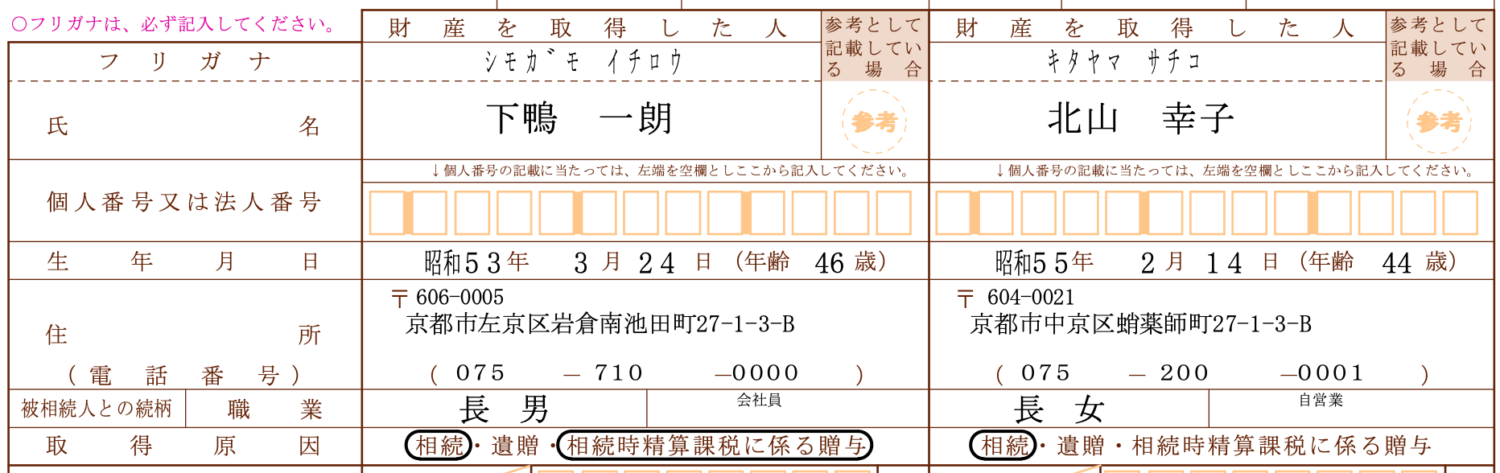

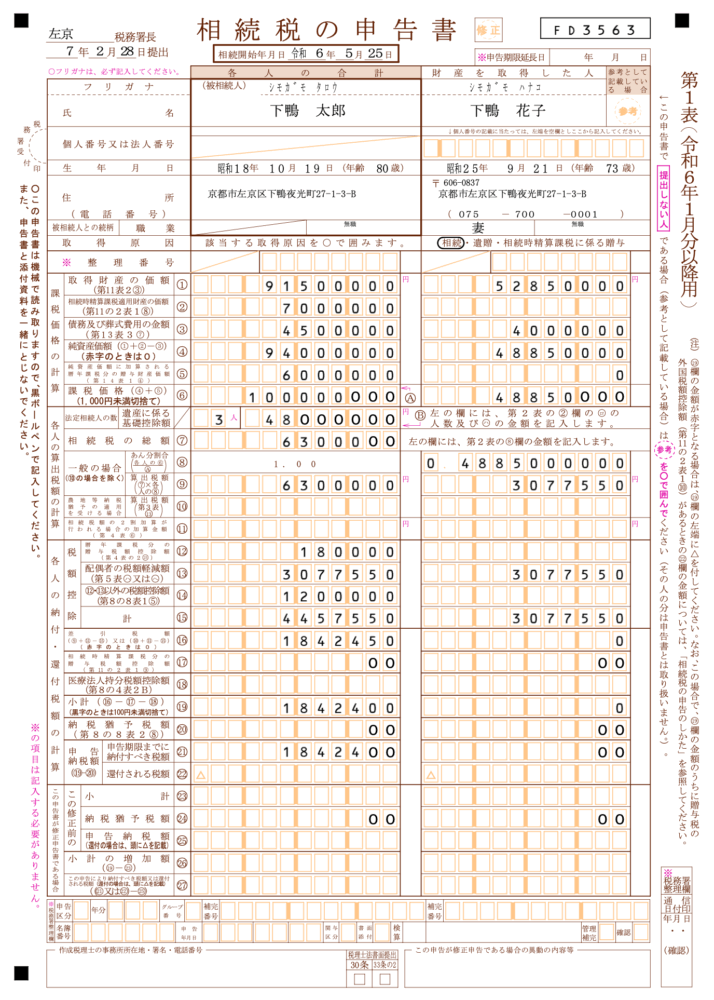

実は、相続税の申告書第1表は1ページだけで終わりではありません。

上にも挙げたとおり、ここには相続人など、財産を承継した人の個人情報を1人ずつ書いていくので、

↓このように相続人が3人の場合は2ページになります。

各人の個人情報が書かれている欄をアップにしてみました。

氏名、マイナンバー、生年月日、住所(住民票どおりに記載)、電話番号、被相続人との続柄、職業、財産の取得原因(相続か遺贈か+生前に相続時精算贈与で財産を貰っていたか)を記載する欄が設けられています。

この記載例ではマイナンバーは入れていませんが、

実際に申告書を提出するときはここはなるべく全て埋めるようにします。

「税務署に筒抜けになるような情報はあんまり書きたくないなぁ」

と思うのが人情でしょうが、これらをしっかり書くことで、結果、無駄な税務調査が無くなったりもしますので。

ご自身で申告書を作成される方はこれらの項目をちゃんと書けているかをチェックしましょう。

このように、まず1つ目は

- この申告書の登場人物は何人いるのか(誰が被相続人の遺産を取得したのか)

- その人たちの個人情報のあれこれ

-

遺産を取得した人たちの「財産の取得原因」

といった点がわかります。

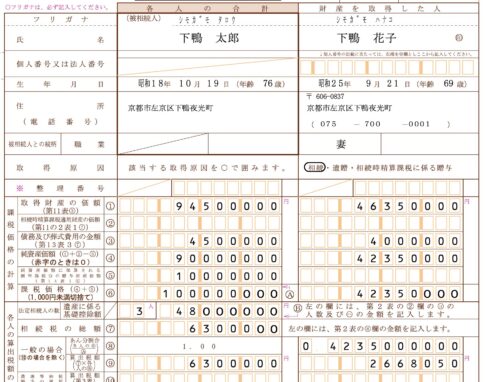

2.亡くなった人の遺産の総額(=相続税の課税価格)はいくらか

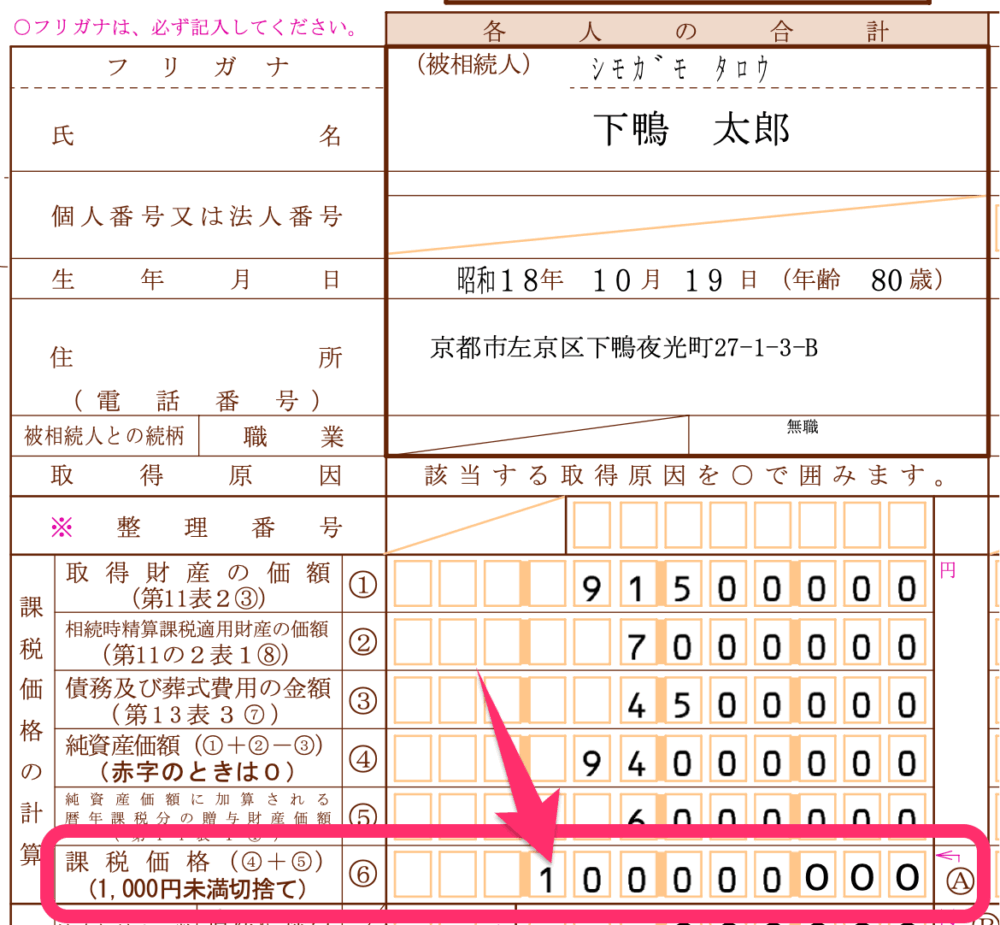

2つ目は、亡くなった人の遺産の総額はいくらかという点です。

遺産総額の相続税計算上の数字のことを「相続税の課税価格」と呼びますが、これも第1表を見れば一目瞭然です。

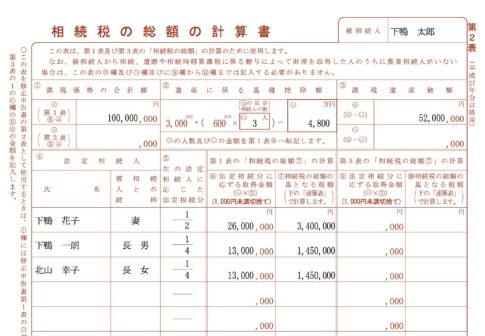

被相続人・下鴨太郎さんの欄を上から順番に見ていくと、

⑥として「相続税の課税価格」という欄があって、ここに100,000,000円(1億円)という数字が入っています。

被相続人の欄は各人の合計欄を意味しているので、

つまり、ここに挙がっている数字が亡くなった人の遺産総額=相続税の課税価格だということがわかります。

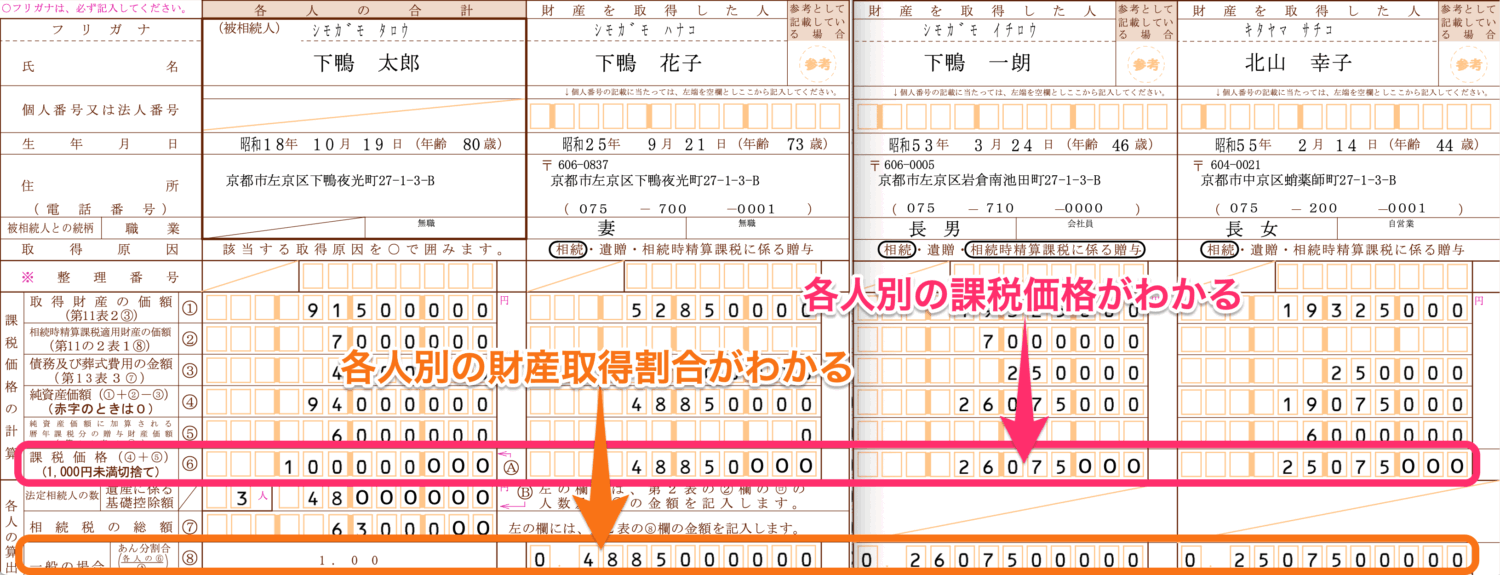

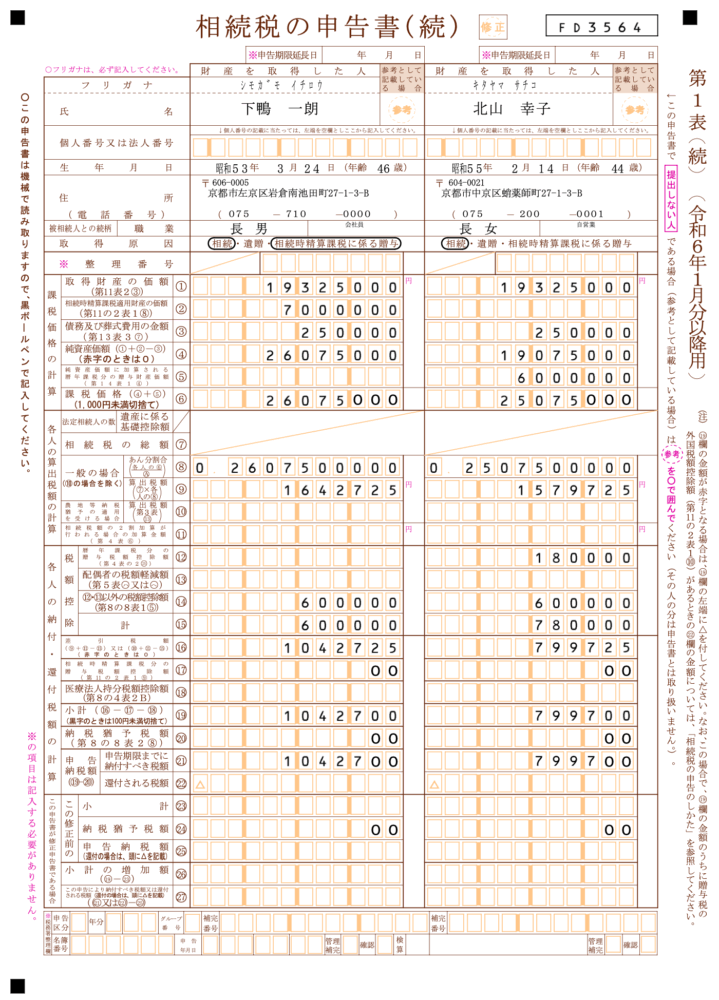

3.相続人が複数いる場合、遺産をどのように分けたのか

そして、各相続人の⑥「相続税の課税価格」欄を見れば、各人別の相続税の課税価格もわかります。(ピンク色)

その下の⑧「あん分割合」の欄(オレンジ色)には取得割合も掲載されます。

このように、各相続人が遺産をどのように分けたのかを金額と割合から確認することも可能です。

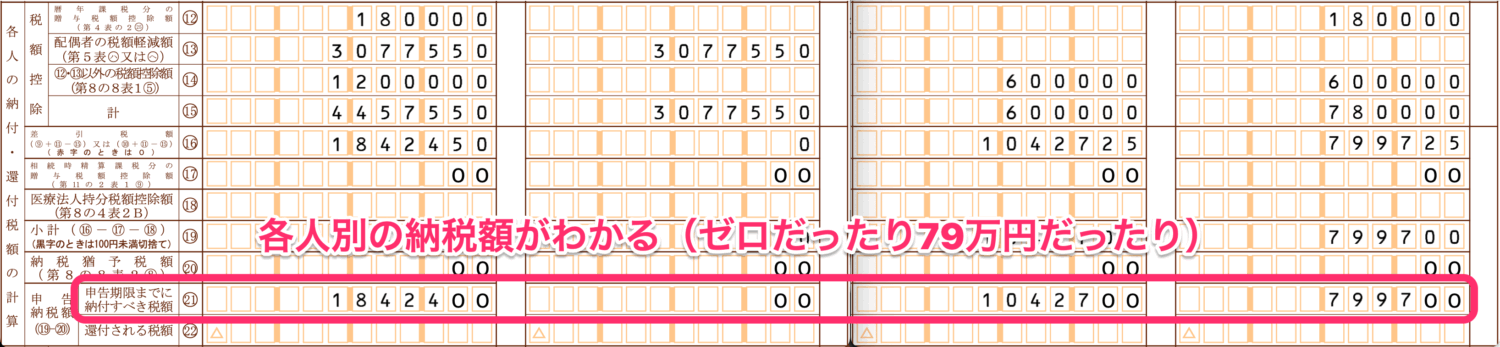

4.それに対する各人ごとの相続税額はいくらか

そして、最後の4つ目は、最重要項目である各人ごとに払うべき相続税額はいくらかです。

相続税の申告書は税金を払うために出すもの(たまに「払わなくていいことを証明するために」という場合もありますが)ですので、

相続税の申告書の表紙にあたる第1表にはその情報をしっかりと書いていきます。

相続税の申告書第1表の見方のまとめ

以上、この記事では、見た目はとっつきにくい相続税の申告書第1表の見方について、主に4つのポイントに絞って解説してみました。

もう一度その4つのポイントを載せておきます。

(各項目へのリンク付きです)

第1表のポイントが知りたい!という方の参考になれば幸いです。

「【相続税の計算方法】計算の流れを申告書を使って解説」という記事では第1表を使って相続税の計算の流れを解説していますので、こちらもどうぞご覧ください。

また、「相続税の総額の計算方法【申告書第2表の書き方も解説】」という記事では第1表の続きである第2表の書き方を詳しく解説しています。

【関連記事】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)

相続税申告書に故人(被相続人)のマイナンバーは記入不要です

相続、遺贈、死因贈与とは【相続財産の3つの取得原因】