確定申告書をはじめとする税金の申告書は申告期限当日の消印(通信日付印)有効です。

期限に遅れないことはもちろん、郵送なら必ず郵便や信書便を使う(=消印を押されない出し方をしない)ことにも気をつけましょう!

この記事では、税務署に申告書を郵送する場合のこれらの注意点を、税理士である私自身の失敗談も交えつつ紹介します。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス(2025年分は受付終了)】

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

税金の申告書は郵送で提出可能です

確定申告書をはじめとする税金の申告書や届出書には↓以下の3つの提出方法があります。

- 税務署に直接持っていく

- 電子申告(e-Tax)する

-

郵送する

このうち、税理士以外の一般の方が最も多く使う方法はやはり郵送でしょうか。

その場合に知っておいて欲しいのが、郵送した場合の提出日の扱いです。

申告書を郵送したら通信日付印の日付が提出日となります

というのも、申告書を郵送した場合の提出日については↓こんな特例的な扱いがあるからです。

税務手続に関する書類の提出日は、原則として税務官庁に書類が到達した日となります(到達主義)。

ただし、納税申告書(添付書類及び関連して提出する書類を含む。)や提出時期に具体的な制約がある書類(後続の手続に影響を及ぼすおそれのある書類を除く。)については、その書類が郵便や信書便により提出された場合、その郵便物や信書便物の通信日付印により表示された日が提出日とみなされます(発信主義)。

ポイントだけ太字にしました。

ここで出てきたのが「通信日付印」という聞き慣れない言葉。

これっていったい何でしょうか?

通信日付印とは?(消印のこと)

通信日付印とは、ひとことで言うと郵便物に押される消印のことです。

郵便物に対して押される日付印。郵便局名を表示し,郵便切手および料額印面を抹消し (消印) ,また郵便物の引受けもしくは到着の日時を表示し,郵便料金の受領を証明するために用いられる。

引用元:通信日付印とは – コトバンク

とあるように、切手の二次利用を防ぎ、郵便物をいつ引き受けたかを証明するために押されるものです。

つまり、1つ上の章の国税庁HPからの引用文が言いたいのは、

「通信日付印があればその日に税務署に着いていたものと考えますよ=申告書を郵送した場合は期限日当日の消印有効ですよ!」

ってことです。

たとえば、消印の日付(例:8/12)と実際に税務署が受け取った日(例:8/15)にズレがある場合、

控えには↓このように「8/12に提出したものとみなしますよ〜」という証明のハンコ(右の小さい印)を押してくれます。

このハンコがあることによって、この申告書は消印の日(8/12)に出した扱いになるわけです。

この扱いはもちろん所得税の確定申告書にも適用されるので、

3月15日到着分、ではなく、3月15日の消印があれば「期限内に申告した」ということになります。

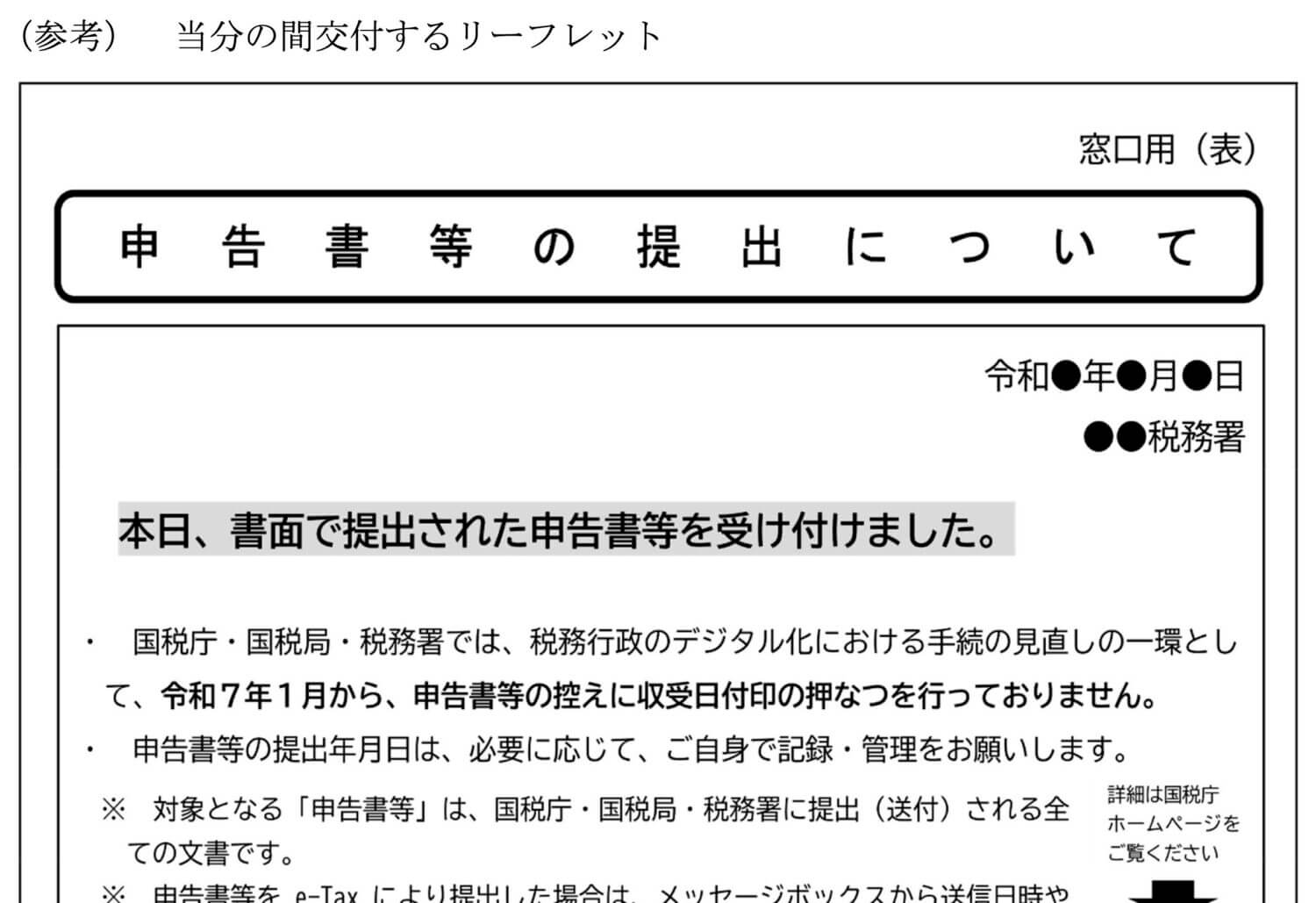

2025年から収受印や受付印が廃止されました(リーフレットへ移行)

ちなみに、2025年1月から申告書などの控えに↑上のようなハンコ(収受印や通信日付印)は押されないこととなりました。

つまり、去年まではこれらのハンコが「申告書をいつ出したか」の証明になっていたわけですが、

今年以後はこれを証明の手段として使うことはできなくなったということです。

ただ、当面の間はハンコに替わる手段として、希望者に対し

収受日や提出先の税務署名が記載された↓こんな感じのリーフレットを配るとのこと。

ということは、先ほどの画像の例でいうと、8/15ではなく8/12という日付の入ったリーフレットが今後は受け取れる、ということになりそうです。

令和7年1月からの申告書等の控えへの収受日付印の押なつについて|国税庁

「通信日付印基準」は税理士試験の受験申込みも同じです

また、この「通信日付印基準」は税理士になるための国家試験(税理士試験)の出願でも採用されています。

税理士試験の実施要綱などが書かれた↓こちらのページにもこのような記載があります。

1 申込書類が完備しており、かつ、令和7年5月9日(金)までの通信日付印のあるもの(料金後納郵便又は料金別納郵便については、令和7年5月9日(金)までに到着したもの)に限り受け付ける。

なお、封筒の表面に「税理士受験」と赤書の上、必ず一般書留、簡易書留又は特定記録郵便で送付すること。

2 国税電子申告・納税システム(e-Tax)で受験申込みを行う場合は、受験申込受付期間内(令和7年4月21日(月)から同年5月9日(金)まで)に受験申込手続きを完了し、かつ、令和7年5月9日(金)までに申込書類の全てにつき提出があったもの(令和7年5月9日(金)までの通信日付印のあるもの(料金後納郵便又は料金別納郵便については、令和7年5月9日(金)までに到着したもの))に限り受け付ける。

なお、封筒の表面に「税理士試験電子申請添付書類」と赤書の上、必ず一般書留、簡易書留又は特定記録郵便で送付すること。

1年間の努力を無駄にしないためにも、締め切りには絶対に遅れないように気をつけてくださいね!>税理士受験生の方

税務手続の書類は郵便or信書便で送るべし!

ただ。これについては大事な注意点が1つあります。

それは、これらの書類の送り方です。

そもそも、税金の申告書など税務署に出す書類は「信書」にあたるので、法律上、郵便や信書便以外で送ることはできません。

とはいえ。問題なのはそれ自体よりもむしろ↓コレです。

通信日付印は郵便や信書便にしか入らない!

実は、通信日付印は郵便や信書便にしか入らないんです。

もしこれら以外の方法で送ってしまった場合、

- 送った書類に通信日付印(=消印)が入らない

- 「期限日当日の消印有効」という状態にならない

-

送った書類が「締切日必着」の状態になる

↓

↓

というリスクが生じてしまいます。

(一刻を争う(?)状況の場合、これが地味に痛いんです!(詳しくは後述(^^;))

宅配業者が取り扱うメール便は郵便や信書便ではないので、通信日付印はもちろん入りません。

間違っても、これらの方法では送らないようにしましょう。

ゆうパックは信書便ではない=通信日付印は入りません!

また、勘違いしやすいのは、ゆうパックなどの「小包郵便物」も郵政民営化以降は郵便物扱いではなくなっていること。

これで送るのは法律上×ですし、

もしこれで送ってしまったら、その書類には宅配業者のメール便同様、通信日付印は入りません。

納税関係の書類を始めとした各種申告書は信書に当たることから、下記のサービスにおいては送付できませんのでご了承ください。信書を送付できる郵便物をご利用くださるよう、お願いいたします。

ゆうパック

ゆうメール

ゆうパケット

ポスパケット

クリックポスト引用元:信書の送付について – 日本郵便

ウチの業界では、郵政民営化直後、これで送って期限当日の通信日付印が入らずに期限オーバー、なんて失敗が続発(?)しました。

(私も経験しています。詳しくは後述(^^;)

レターパック・レターパックライトはOKです

ちなみに、似たような名前でレターパック(レターパックライト)というものがありますが、

こちらは郵便物なので信書を送ることも可能ですし、通信日付印も入るので、郵便局が集荷したその日に提出したものとみなしてくれます。

申告書を出すときに私もよく使います。

どれが消印有効かは国税庁HPで確認を!

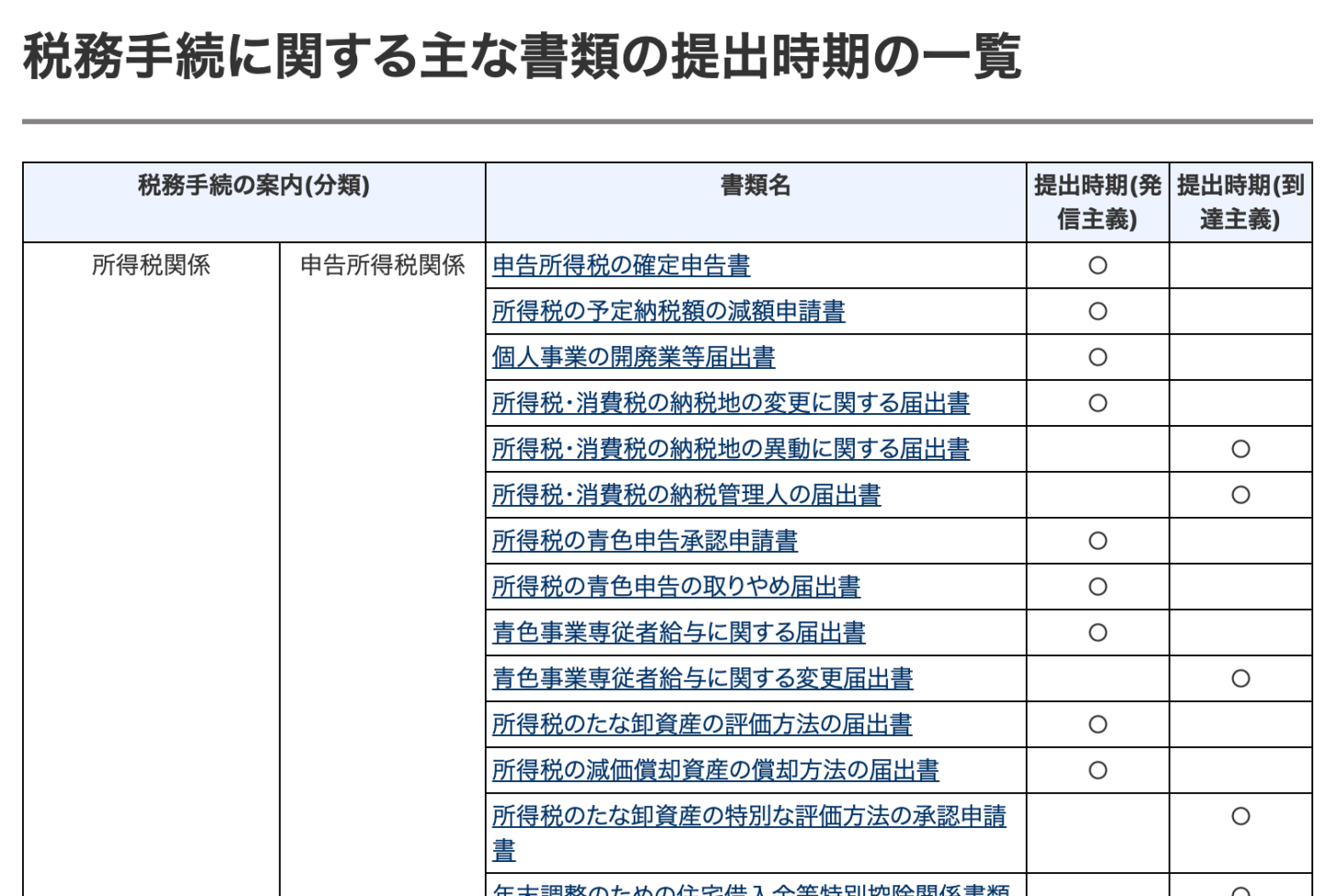

↓こちらの国税庁のページには、申告書や届出書などの書類の種類ごとに消印有効なものとそうでないものを載せてくれています。

税務手続に関する主な書類の提出時期の一覧|国税庁

↓このように、どの書類が消印有効なのかそうじゃないのかが一覧であがっています。

表の「提出時期(発信主義)」に○が付いているのが消印有効な書類、「提出時期(到達主義)」に○が付いているのがそうではない書類ですので、郵送で提出の際はチェックをお忘れなく!

余裕を持って提出を!+郵送するなら確実に通信日付印を押してもらおう!

消印はその日の24時で切り替わるので、提出期限日の24時までに郵便局に持ち込めばなんとか期限には間に合うことになります。

また、もし24時までに郵便局に持って行けなかった場合には、

翌朝税務署の職員が出勤するまでの間に税務署のポストに入れておけばOKという説もウチの業界内では有名です。

↓これがそのポスト。「文書収受箱」というのが正式名称です。

が、それが本当にOKなのか私自身は怖くて試したことがありません(^^;

いずれにせよ、今日の話は万が一の場合に留めるべきで、申告書は余裕を持って提出するのが一番です!

もし提出期限当日に出す羽目になってしまったら、

ポストに投函するのではなく、郵便局に直接持っていって通信日付印を確実に押してもらいましょう。

ポストに投函すればOK、ではなく、あくまでも「その日の通信日付印があればOK」という決まりだということをお忘れなく!

【余談】勤務時代の苦い思い出

後述すると言っていた私自身の失敗談を紹介するコーナーが来ましたよ(^^;

独立前、会計事務所に勤めていた時代に、お客さんの「純損失の金額の繰戻しによる所得税の還付請求書」という書類の提出を担当したことがあります。

青色申告をしている人だけが出せる書類で、その年の所得が赤字の場合にその損失を前年の計算に充てて、前年に納めた所得税を還付してもらうことをお願いする書類です。

提出期限は「確定申告期限(3月15日)まで」と決まっています。(←ここがミソ)

そのお客さんは電子申告ではなく、郵送で申告するパターンでした。

全ての提出書類の準備は3月10日には終わっていて、税務署への郵送は当時勤めていた事務所の業務スタッフにお願いしました。

確定申告書や青色申告書は3月13日に郵送してくれていたので期限にも余裕で間に合いました。

…が。その時に還付請求書も一緒に送ってくれれば良かったんですが、

何を思ったのか、還付請求書だけは他の納税者の添付書類などとまとめて、確定申告期限日の3月15日にゆうパックで送っていたんです。

上でも書いたように、ゆうパックは郵便物ではないので通信日付印が押されません。

その日に税務署に着けば問題はなかったのですが、あいにく、税務署に届いたのは申告期限翌日の3月16日…。(つまり提出期限に間に合っていない)

後日税務署から

「還付請求書は期限に間に合っていません」

との連絡があり、必死で交渉したものの結局還付請求は認めてくれませんでした。

自分の連絡不足が招いたミスでした

このケース、端から見れば、悪いのはゆうパックで送った業務スタッフだと思うかもしれません。

でもこれは、

「還付請求書も期限までに着くように、申告書と一緒に送って下さいね」

とちゃんと連絡をしていなかった私が招いたミスでした。

業務スタッフも、還付請求書なんて滅多に触る書類じゃないわけですから…。

お客さんにとっても、還付金を当面の事業資金のアテにしようとの意図を持って出した還付請求でしたので、もしかしたらそれで事業が立ち行かなくなる可能性もあったわけで…。

この仕事は些細なミスも許されない、ということを改めて実感しました。

個人的に凄く忘れられないミスです。

【まとめ】期限内に確実に通信日付印を押してもらうべし!

というわけで、この記事では税務署に申告書を郵送する場合の注意点を紹介してきました。

最後にもう一度まとめると、

- 税金の申告書は申告期限当日の消印(通信日付印)有効。でもなるべく早めに出す!

-

郵送するなら必ず郵便や信書便を使う(=消印を押されない出し方をしない)

ということですね。

一般の方は

「1日ぐらい遅れたってそんな問題じゃないでしょ?」

と思われるかもしれませんが、たった1日遅れただけで受けられなくなる規定があるのが税金の怖いところです。

これは確定申告の期限内(3/15まで)に申告をしないと受けられません。

我々税理士はそんなプレッシャーとも毎日戦っています。

(といえば大げさでしょうか(^^;)

【関連記事】

- 国税庁HPから確定申告書を作成→提出する流れを詳しく解説しています。

一口馬主の確定申告やり方ガイド - 密かに人気の記事。郵便ポストってお金さえ払えば自分で建てられるそうで…。

郵便ポストは私設が可能!その設置基準を調べてみた

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス【2025年分は受付を終了しました】

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

- 「税理士に確定申告をお願いしたい」という方へ

- セミナー研修講師や執筆のご依頼もお受けできます

- 事務所の特徴(強みや大切にしていること)

タダで送ってくれるとか、そんな手間と費用が増えることを税務署様がするわけがないですもんね(^^;