2024年から相続税・贈与税に大きな改正が入っています。

数年前から「いつかはやるでー」と税制改正大綱で明記されていた

「資産移転の時期の選択により中立的な税制の構築(≒相続税と贈与税の一体化)」

がついに動き出すこととなりました。

今回の改正によって大きく変わったのは以下の2つの制度です。

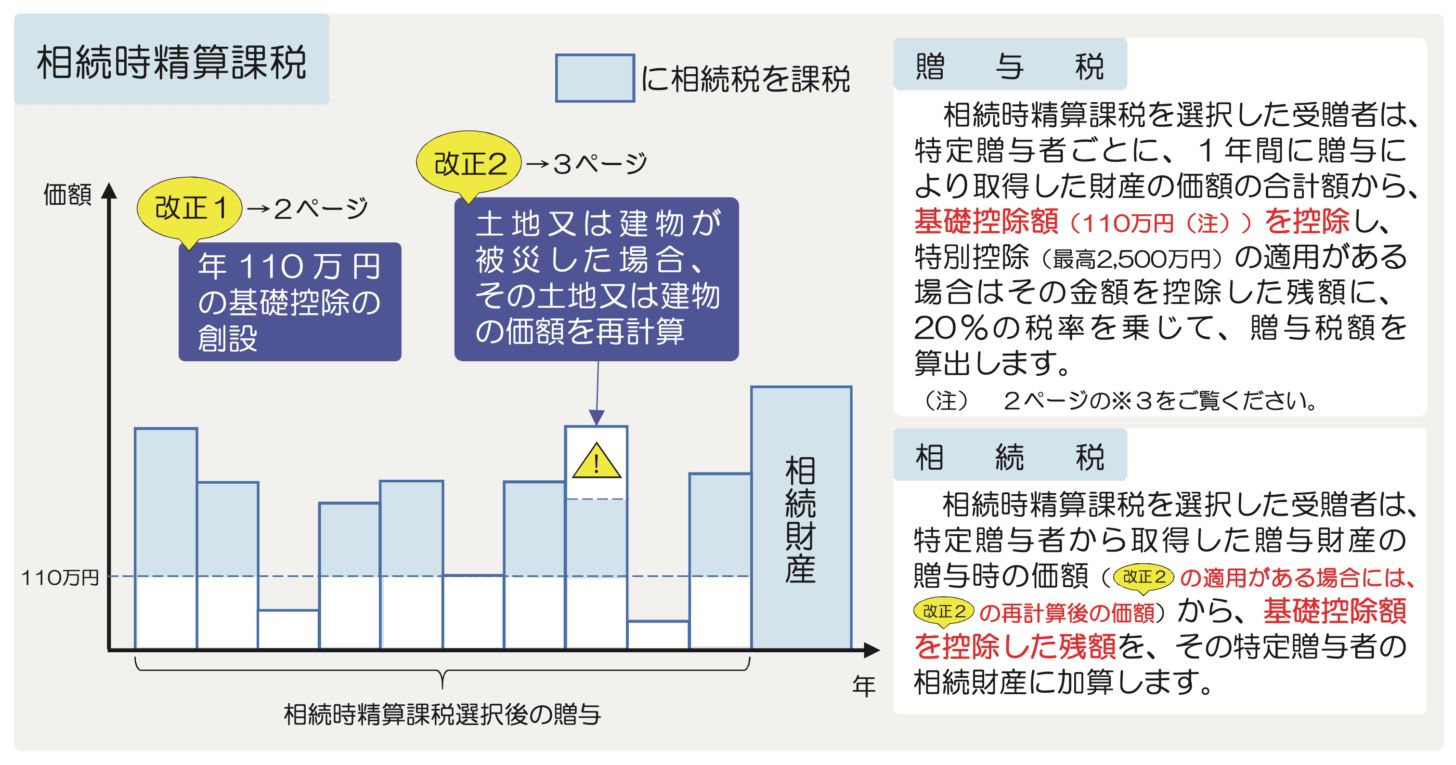

- 相続時精算課税制度…基礎控除110万円創設など、デメリットが多少軽減された

- 相続税の生前贈与加算…加算される生前贈与の年数が過去3年から7年に延長

いずれも2024年(令和6年)以降の相続贈与から改正後の内容が適用されています。

この記事では、「相続税と贈与税は2024年からこう変わった!」と題して、

これら改正の内容を詳しく解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

1.相続時精算課税制度の使い勝手の向上

まずは1つ目の改正、相続時精算課税制度についてです。

(ここがあやふやな方はまずは↑この記事をお読みください)

この相続時精算課税制度について、

「少しでもそのデメリットを解消して使い勝手を良くしよう!」というわけで、以下の2つの改正が入りました。

基礎控除110万円の創設

まず1つ目は、相続時精算課税独自の基礎控除(110万円)の創設です。

改正の背景(改正前の問題点)

改正前、相続時精算課税制度には暦年課税のような基礎控除はありませんでした。

なので、この制度を選んだ場合、たとえもらった金額が1円であっても、

対象の贈与者から財産をもらった年には必ず贈与税の申告が必要でした。

(該当の解説ページはこちら)

改正の内容

年間110万円までは申告不要とする基礎控除が新設されました。

また、この基礎控除はその後の相続の際にも適用され、

相続税の課税対象は基礎控除後の残額のみ(=年間110万円を超える部分として過去に贈与税の申告をしていた部分のみ)でOKとなります。

暦年課税が基礎控除内の金額も相続税の課税対象としている(詳しくは別記事にて)のに対し、

精算課税の基礎控除は相続税の課税対象からも外せるということで、

暦年と精算で違いを設けてきました。

(=2023年までの贈与に対しては現状の「たとえ1円であっても申告が必要+相続税の課税対象」は変わらず適用される)

精算課税後に災害で被害を受けた土地建物への配慮

2つ目は、精算課税で取得した土地建物が災害にあった場合の相続時の配慮です。

改正の背景(改正前の問題点)

従来からある相続時精算課税の大きなデメリット(になりうる特徴)の1つとして、

「贈与時の価値相当額で相続税が計算されること」があります。

贈与時から相続時までにその財産の価値が上昇している場合はオイシイんですが、

その逆のケース、つまり相続時に価値が下がっている場合でも、足すのはあくまでも贈与時の値段です。

これは極端な話、たとえ使い込んだり火事で燃えたりなどで相続時にその財産が無くなっていようが、その財産があるものとして、贈与時の値段で足されてしまうということです。

- 一度選択すると撤回できない

-

(何十年前であろうが)選択後のすべての贈与財産が相続財産に足される

という精算課税の他の特徴とも相まって、相続時精算課税は時の経過とともに価値が変動するリスクのある財産(株式や不動産)には向かないという面がありました。

(該当の解説ページはこちら)

改正の内容

この取り扱いについて、

災害で一定の被害を受けた土地建物については、相続税の課税対象額(=贈与時の価値相当額)からその被害相当額を減額できることとなりました。

ただ、この改正の対象はあくまでも「災害で被害を受けた土地建物」限定なので、

単に「地価が下がった」とか「火の不始末で燃えた」「使い込んで無くなった」なんてケースへの手当ては引き続きありません。

資産価値が目減りした場合のリスクが完全になくなるわけではない点には要注意です。

(=贈与を受けた時期は問わない(贈与年が2023年以前でも対象となる))

以上が1つ目の柱、相続時精算課税制度の改正点2点の紹介でした。

これらの点について国税庁が公表している解説図表も↓以下に載せておきますので、参考にされてみてください。

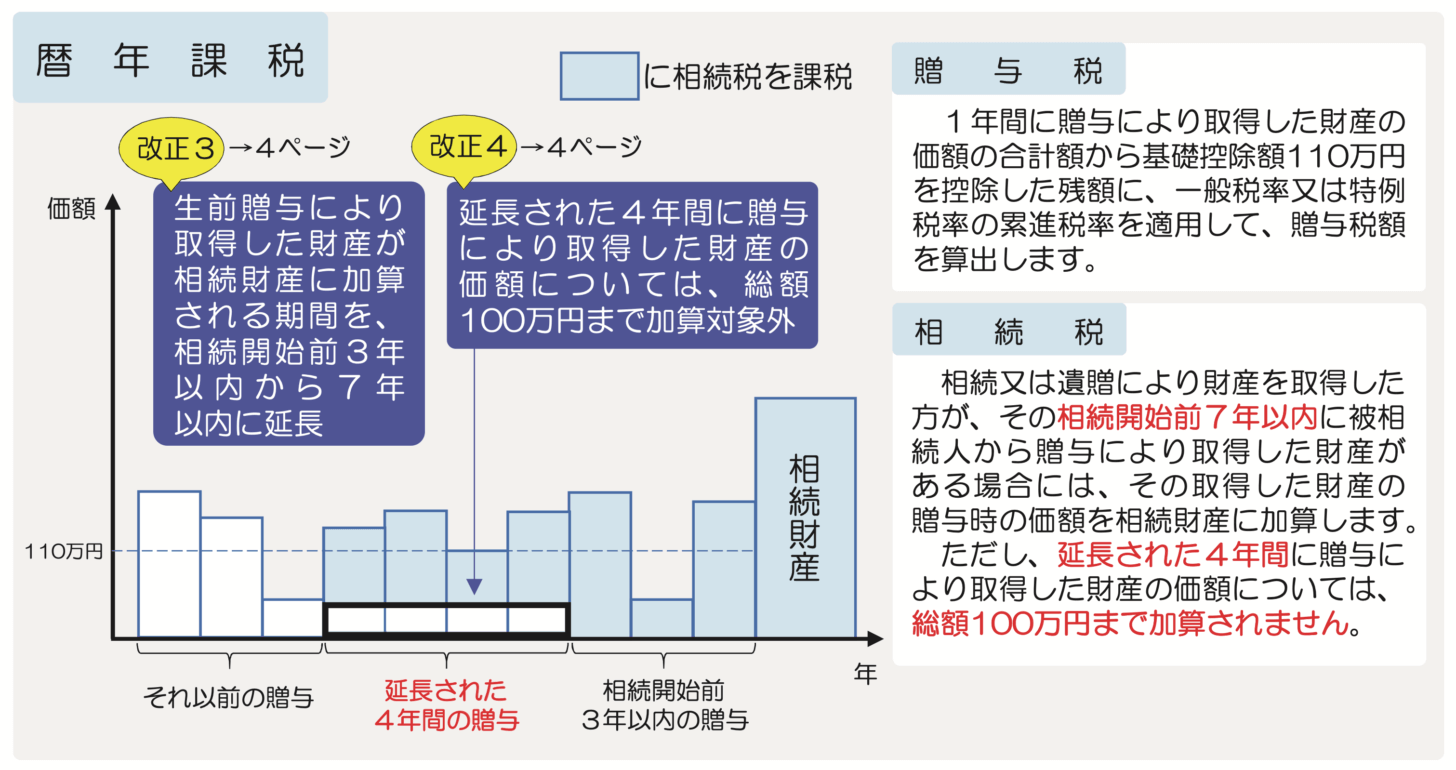

2.相続税の生前贈与加算年数の延長(3年から7年へ)

2つ目の柱は、暦年課税を選択していた場合に適用される相続税の生前贈与加算についてです。

(「よー知らん」という方はまずは↑こちらをどうぞ)

この生前贈与加算について、改正前は「相続開始日(=亡くなった日)前3年以内」とされていた加算対象期間が7年に延長されました。

ただし、今回延長される期間中(4年前〜7年前)に贈与された財産については、その金額のうち100万円を除いた残額のみが加算の対象とされます。

適用開始は2024年(令和6年)1月1日以降の贈与から

ここで押さえておきたいのは、いつから7年に延長されるのかという点です。

この改正は2024年(令和6年)1月1日以後に贈与する財産にかかる相続税で適用があります。

つまり、わかりやすく言い換えると

- 相続開始日が2027年(令和9年)1月1日より前の場合

…今と変わりなし(3年内に贈与を受けた財産のみを加算) - 相続開始日が2027年(令和9年)1月2日〜2030年(令和12年)12月31日の間の場合

…3年内の贈与財産に加えて、2024年1月1日以後に贈与を受けた財産のうち合計100万円超の金額を加算 -

相続開始日が2031年(令和13年)1月1日より後の場合

…3年内の贈与財産に加えて、4年前から7年前の間に贈与を受けた財産のうち合計100万円超の金額を加算

このように、改正前(=2023年まで)の贈与財産が3年を超えて加算されることがないよう、段階的に7年に引き上げられていく予定です。

(わかりやすく書いたつもりが逆にややこしい??(笑))

生前贈与加算を避ける目的で相続対策をするなら早めの対応は必至でしょうか…。

改正を受けての精算課税と暦年課税の違い

今回の改正を受けて、相続税の課税対象となる財産について精算課税と暦年課税では以下の表のような違いが生じることとなりました。

太字が今回の改正により変更された部分です。

なんだかめっちゃややこしくなりましたが、それぞれの制度の取り扱いの違いをしっかりと把握しておきたいところです。

- 基礎控除相当額の相続税課税なし

- 土地建物限定とはいえ、災害を受けた場合相続税で課税される金額が減免される

これら2点の「精算課税にあって暦年課税にないおいしいポイント」が誕生することになりました。

「資産移転の時期の選択により中立的な税制」として精算課税を推したい、という財務省の意図が垣間見える差別化…なんでしょうか??

【まとめ】相続税と贈与税の一体化へついに始動?

以上、この記事では「相続税と贈与税は2024年からこう変わった!」と題して

2024年1月から適用が開始されている改正内容を詳しく解説してみました。

「相続税贈与税の課税の一体化」については以前から政府税制調査会などで議論がなされてきたわけですが、

ひとまずは

これら2点をもって「課税の一体化」への第一歩を踏み出した、という感じでしょうか。

ただ、「第一歩」と書いたように、これはあくまでも「課税の一体化」に至るまでの第一段階に過ぎず。

これを1つのきっかけとして、今後どのように相続税や贈与税の課税の仕組みが変わっていくのか。それともいかないのか。(なんか←こっちに行きそうな気もしますが(^^;)

相続税の申告を生業とする一(いち)税理士としても、注目し続けていきたいと思います。

【関連記事】

- これを受けた2024年の贈与税の申告状況を解説しています。

国税庁が2024年改正後の贈与税申告状況を公表。精算課税は6割増 - 【講演しました】京都税理士協同組合研修会「基礎から学ぶ相続時精算課税」

- 【講演しました】近畿税理士会右京支部・中京支部研修会「令和6年からの相続税・贈与税改正」

- 【寄稿しました】納税月報2024年2月号「ココが変わった!令和6年からの相続税・贈与税」

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)