先日、相談に乗らせていただいたお客さんからこんな質問を受けました。

残念ながら、そうとは言い切れません。

贈与税が無税で済んでいたとしても、財産をもらった時期によってはそれが相続税の対象になることがあります。

この記事では、そんな決まりを定めている「生前贈与加算」という規定について解説します。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

生前贈与をしていればその財産に相続税がかかることは絶対に無い??

贈与税には

「財産をもらった人単位で、年間ここまでの金額ならいくらもらっても贈与税はかかりませんよ!」

という金額(=基礎控除)が設けられていて、その額は110万円です。

たとえば、故人(以下「被相続人」と呼びます)がお亡くなりになったのがX4年6月10日で、生前に以下のような贈与があったとします。

被相続人から長男に対して

- X1年4月に現金50万円

- X1年10月に現金50万円

- X2年4月に現金50万円

- X2年10月に現金50万円

- X3年4月に現金50万円

- X3年10月に現金50万円

-

X4年4月に現金50万円

(X4年6月10日に被相続人死亡)

亡くなる3年前のX1年4月以降、長男に対してたまたま半年おきに50万円ずつ、合計で350万円の贈与を行っていました。

贈与税は1年間にもらった財産の金額の合計が基礎控除を超えなければかかりません。

X1年〜X3年にもらった財産の合計額はいずれも100万円なので、

長男はそれぞれの年分の贈与について生前に贈与税を払ってはいませんでしたし、X4年も同様の予定でした。

- X1年4月に現金50万円

- X1年10月に現金50万円

- X2年4月に現金50万円

- X2年10月に現金50万円

- X3年4月に現金50万円

- X3年10月に現金50万円

- X4年4月に現金50万円

→X1年中にもらった財産の合計額が110万円以下なので贈与税はかからない

→X2年中にもらった財産の合計額が110万円以下なので贈与税はかからない

→X3年中にもらった財産の合計額が110万円以下なので贈与税はかからない

→X4年中にもらった財産の合計額が110万円以下なので贈与税はかからない

このように、生前にもらっていた350万円は贈与税が全額無税で済む一方、

これらの贈与のおかげで、結果的に被相続人の相続財産から350万円が削減できています。

生前にこまめに贈与を行っていたおかげで、

贈与された350万円については、贈与税はもちろん、相続税もかからずに長男の手に渡ることになりました。

めでたしめでたし!

…とは残念ながらいかないんですよね(^^;

なぜかと言えば、相続税法には「生前贈与加算」という規定があるからです。

生前贈与加算とは?相続開始前3年以内の贈与は金額を問わず相続財産に足される!

「生前贈与加算」というのはどんな規定なんでしょうか?

その内容を要約すると以下のようになります。

- 被相続人の死亡により、被相続人の遺産を承継した人(遺言で財産を取得した人や生命保険金などの「みなし相続財産」だけを取得した人も含む)が

- 死亡日(=相続開始日)からさかのぼって3年前の日以降(相続開始日が2020年6月10日なら2017年6月10日以降)に

- 被相続人から贈与で財産をもらったことがある場合には

-

その過去にもらっていた財産の金額を相続財産に加算して相続税を計算する

つまり、1つ上の章で挙げた長男に当てはめると、

- 長男が被相続人の遺産を承継したのであれば

-

死亡日からさかのぼって3年前の日以降に被相続人からもらった財産の全部を相続財産に足して相続税を計算しなければいけない

ということです。

「贈与税の基礎控除以下の財産は加算しなくてもいい」とは一切書いていない!

さらに、この規定には「贈与税の基礎控除(110万円)に収まった財産は足さなくてもいいですよ」なんて文言はひとこともありません。

たとえ10万円でも、極端な話たった1円でも、

被相続人から遺産を承継した人が過去3年の間に被相続人からもらったものであれば、その財産を相続財産に加えていきます。

具体的には?

ここまで書いてきた「生前贈与加算の取り扱い」を1つ上の章の具体例に当てはめて考えてみましょう。

相続開始日がX4年6月10日の場合、過去7回・総額350万円の現金の取り扱いは↓こうなります。

-

X1年4月の現金50万円→生前贈与加算の対象外

- X1年10月に現金50万円→生前贈与加算の対象

- X2年4月に現金50万円→生前贈与加算の対象

- X2年10月に現金50万円→生前贈与加算の対象

- X3年4月に現金50万円→生前贈与加算の対象

- X3年10月に現金50万円→生前贈与加算の対象

-

X4年4月に現金50万円→生前贈与加算の対象

(X1年6月10日(相続開始日からさかのぼって3年前の日))

(X4年6月10日に被相続人死亡)

というように、生前に贈与を受けた350万円のうち300万円については相続財産に足して相続税を計算しなければいけません。

贈与税がかかっているorかかっていないは問わずに加算!です。

私も相続税の仕事の中で、これを依頼者の方に納得していただくのにはいつも苦労します。

とよく言われます(^^;

でも、もしこの規定が無かったとすれば、みんな亡くなる直前に「少しでも!」って勢いで贈与してしまいますよね。

それによって、少なくない金額が(国側から見ると)相続財産から除かれてしまって、その財産に対しては何の課税もできなくなってしまう。

それを防ぐためにある規定なんです。

【ただし】生前贈与加算の対象は「相続・遺贈で財産を取得した人」のみ!

ただし、生前贈与加算の対象はあくまでも

「被相続人から財産を取得(相続した、遺言で財産をもらった、死亡保険金をもらった、など)した人」

に限られます。

もし、上の例の長男が今回の相続でひとつも遺産を承継していなければ、生前贈与加算の必要はありません。

この場合、生前にもらった350万円という財産には贈与税も相続税もかからなくて済むことになります。

生前贈与加算を逃れたければ、

将来相続で財産を取得しない人(例:子が健在な状態での孫)に対して贈与をするのもひとつの手であると言えますね。

上で出てきた「相続」「遺贈」については以下の記事で詳しく解説しています。

相続、遺贈、死因贈与とは【相続財産の3つの取得原因】

贈与税の非課税財産と特定贈与財産も対象外でOK

また、たとえ生前に贈与で財産をもらっていたとしても、その財産が

- 贈与税の非課税財産

(例:必要に応じて行う家族間の仕送りや入学・結婚資金の贈与など) - 特定贈与財産(贈与税の配偶者控除相当額)

-

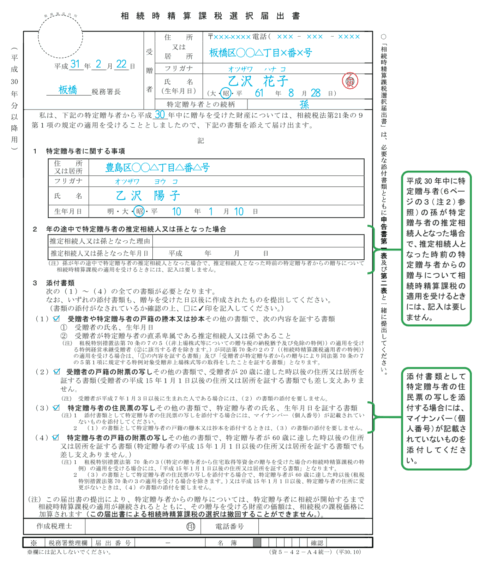

相続時精算課税の適用を受けている贈与財産

である場合には、これらは生前贈与加算の対象にしなくてもOKです。

それぞれの項目についての詳しい解説は以下の各記事をどうぞ!

仕送りや入学・結婚資金をもらうと贈与税はかかる?

特定贈与財産とは?贈与税の配偶者控除相当額は相続税も無税でOK

相続時精算課税制度とは?メリット・デメリットや暦年課税との違いを解説

2024年から加算期間が3年→7年に延長されています【詳しくは別記事にて】

なお、生前贈与加算の対象期間については、税制改正で2024年1月1日以後の贈与については7年に延長されています。

ただし、延長された期間中(4年前〜7年前)に贈与された財産については、

その金額のうち100万円を除いた残額のみが生前贈与加算の対象とされます。

「いつからの贈与が7年延長の対象になるの?」など、

改正の詳しい内容は「2024年からの相続税・贈与税改正まとめ|生前贈与は7年へ・精算課税にも基礎控除」という別記事で紹介しています。

(クリックで該当の箇所に直接飛びます)

【ちなみに】過去に払った贈与税は相続税から控除できます(贈与税額控除)

ちなみに、上の数字は「各年100万円しかもらっていないから贈与税も払っていない」という設定でしたが、

もしX3年中にもらった現金の額が300万円だったらどうなるでしょう?

その場合、長男はX3年分の贈与税額として190,000円を国に納めていたことになります。

「300万円の現金」という1つの財産に対して生前に贈与税を払っていたのに、

生前贈与加算されることで相続税までかかってくるなんてことがあるの!?

…と思われるかもですがご安心を(^^

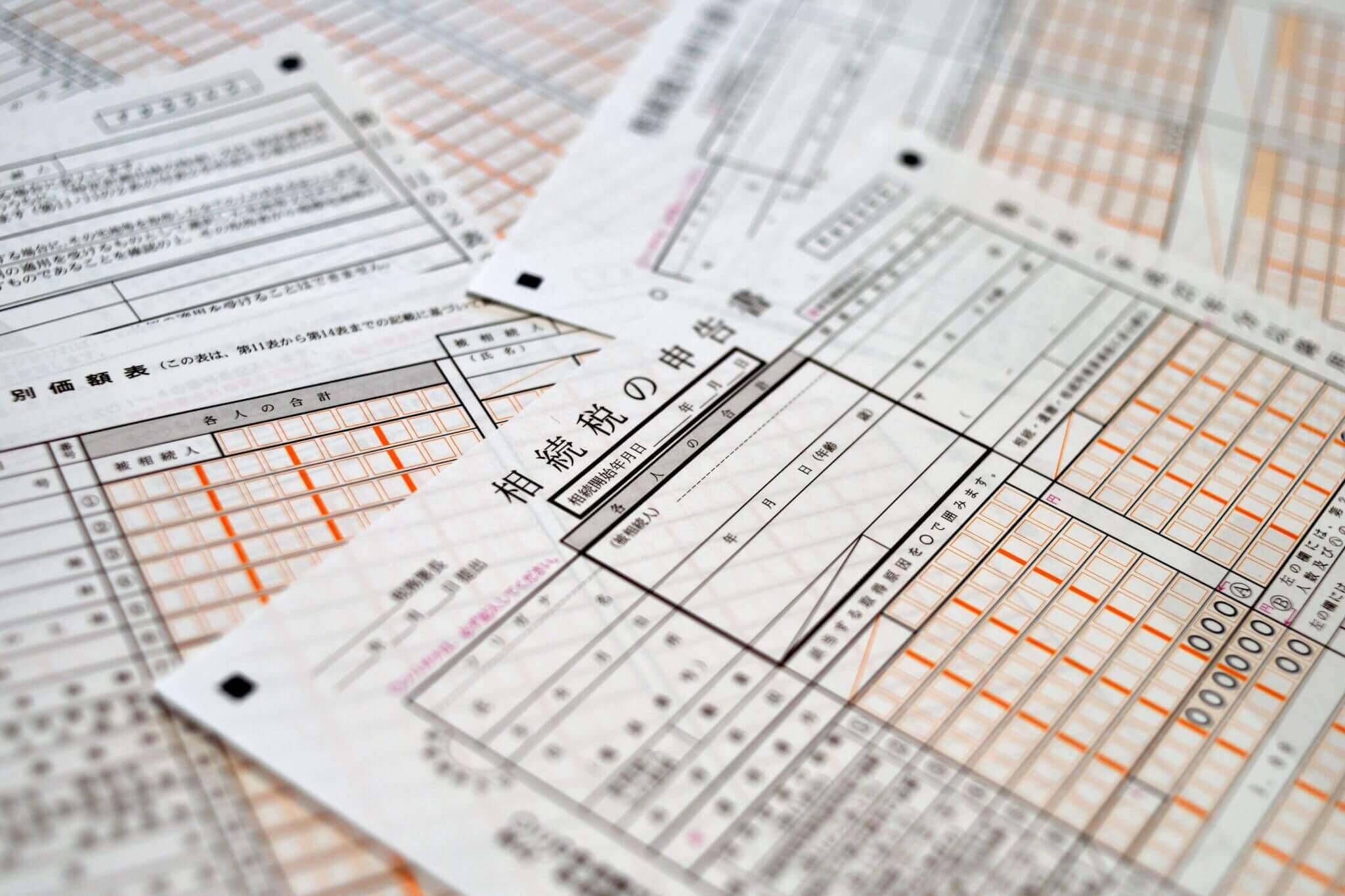

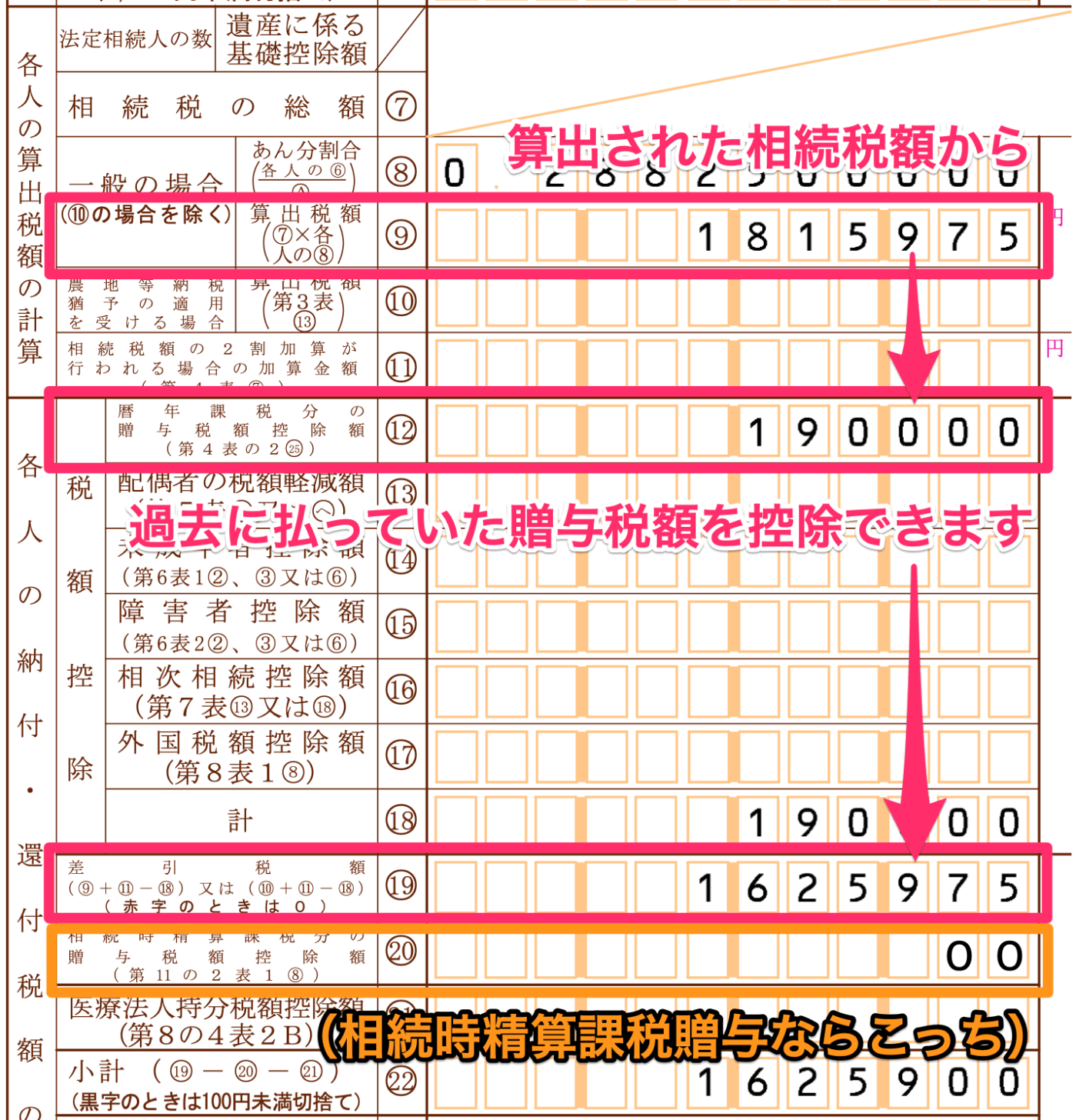

この場合、生前に払っていた贈与税は「贈与税額控除」として、↓このように、相続税の計算の中で控除を受けることができます。

ただし、控除後の金額が赤字の場合はゼロとされます。

(=過去に納付していた贈与税の方が多かったとしてもその差額は返してくれない)

(上の申告書のオレンジで囲っている場所で引きます。)

また、精算贈与の場合、控除後の金額が赤字ならその金額を還付してくれます。

相続時精算課税贈与の詳しい解説は↓こちらの別記事をどうぞ。

相続時精算課税制度とは?メリット・デメリットや暦年課税との違いを解説

生前贈与加算漏れは多いらしい…

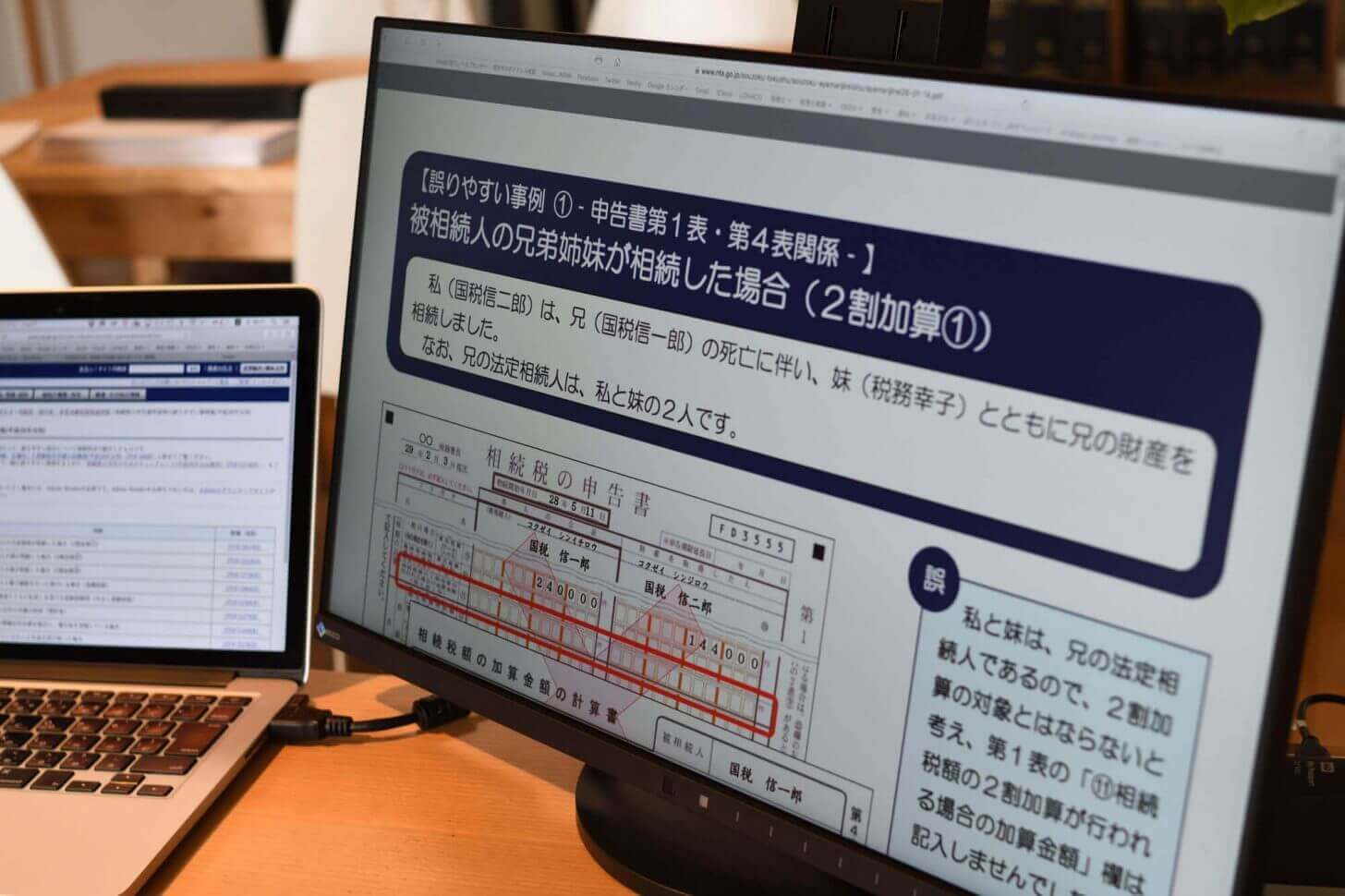

今回紹介している生前贈与加算は相続税での申告漏れが実はとっても多くて、

国税庁のホームページでも「相続税の申告書作成時の誤りやすい事例」の1つとして紹介されているほどです。

事例14:被相続人が亡くなる前3年以内の贈与財産

こうして挙がっているということは、税務署もここは漏れが多いと網を張っているということですね。

生前贈与を受けていた場合には正直に税理士に伝えて下さいね

実際、税理士が関与して相続税の申告書を作ったとしても、生前贈与加算の申告漏れを完全に防ぐのは難しいです。

というのも、いくら税理士だけが頑張っても、相続人さんの協力無しに生前贈与を把握することは難しいからです。

預貯金の贈与であれば、故人と相続人の双方の通帳を見れば贈与があったことがわかったりもしますが、

それ以外の財産(特に現金!)の場合は皆さんの積極的な情報提供が無ければ税理士としても贈与の把握ができません。

(贈与税の申告がされていない基礎控除以下の贈与は特に!)

過去に故人から財産を贈与でもらっていた場合には、その旨を税理士に正直に伝えるようにして下さいね。

自分では「これは相続税の対象じゃない」と思っていたとしても、

その判断が正しいのか、必ず一度は税理士のチェックを受けるようにしましょう。

もしそれで相続税額が増えてしまったとしても、後から税務署に「罰金と一緒に払え」と言われるよりはずっとマシですから…。

相続税の生前贈与加算とは?のまとめ

以上、この記事では相続税の「生前贈与加算」という規定の内容について、具体例も交えつつ解説してみました。

金額の大小に関わらず、生前贈与でもらっていた財産の相続税での申告漏れには要注意だ、ということですね。

このサイト内の「相続税対策で有効な4つの方法。一番はやっぱり生前贈与」という記事で、生前贈与は相続税対策として最も有効だという話をしました。

ただし、今回見てきたとおり、生前贈与で効力を発揮するのは相続開始日からさかのぼって3年前(2024年以降の贈与であれば7年前)の日を超えるものにほぼ限られます。

つまり、生前贈与は長期的な視点で行うことが重要です。

将来の相続税を減らすために、正しい知識で早めの対策を取っていきましょう。

No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

文字ばかりで読みにくいですが(って、人のこと言えない(^^;)、わかりやすさ重視でこの記事では端折っている細かい用件なども書かれていますので、興味のある方は目を通してみてください。

【関連記事】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)