2022年10月7日、国税庁から注目の発表がありました。

かねてから曖昧だった「副業収入は事業所得か雑所得か」の判断基準について、

8月に公表された当初の改正案を大幅に修正した上で、新たな基準を適用していくこととなりました。

この基準は今年分(2022年)の確定申告から適用されます。

この記事では、今回公表されたその新たな判断基準について、

改正の背景などを交えつつ詳しく解説します。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発の決算申告) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

当サイトではコンテンツコピーの常時計測を行なっており、盗用と思しき挙動が確認された場合は以下のポリシーに基づき対応します。

ブログ運営ポリシー(執筆編集方針、著作権保護のためのプラグインの使用etc.)

このページの目次

結局どう変わる?記帳や帳簿書類の保存がポイントに

先に結論から言ってしまうと、

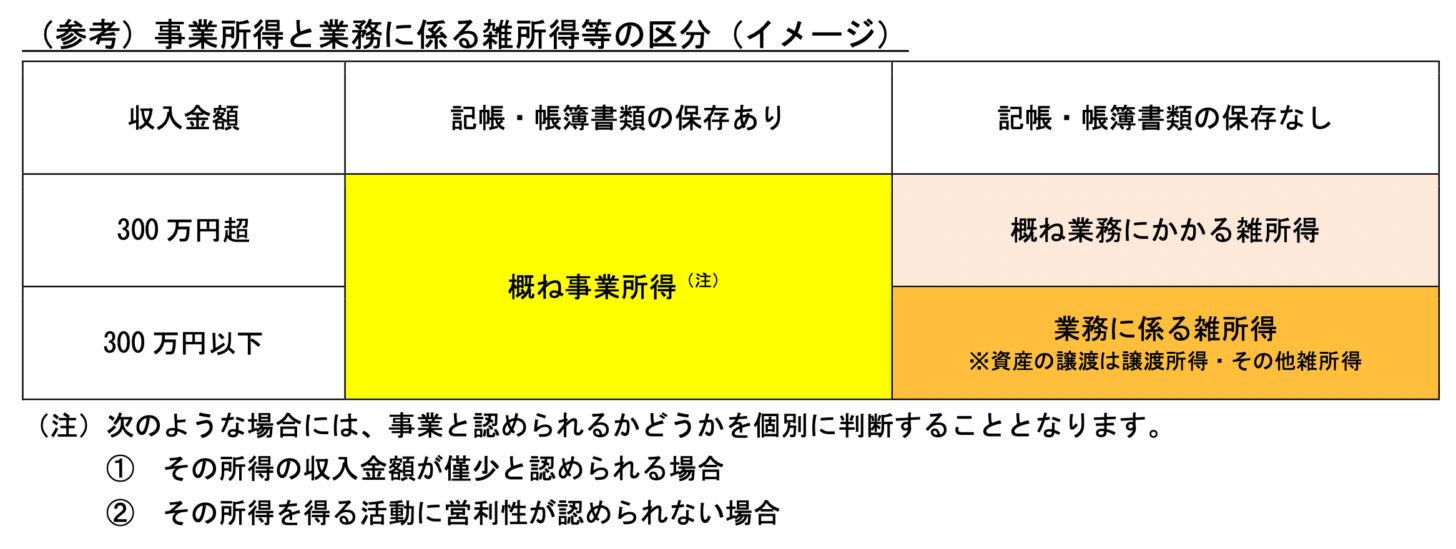

今回の改正により適用される「副業収入は事業所得か雑所得か」の新たな判断基準を簡単にまとめると↓こうなります。

副業によるもうけを事業所得とできるかどうかは、

客観的に見て「これは生業よね」と思えるかどうか=社会通念(詳しくは後ほど)を基本とするものの(=❶)、

- 会計ソフトなどを使ってその収入や経費の動向を記帳し

-

それにより完成した決算書や領収書・請求書など、法律で定められた書類を保存している

これらがちゃんとできているのであれば、よほど程度が悪くない限りは(次項で解説)事業所得でいいよね(=❷)、とされました。

税務署からすると、

という理屈です。

少ない収入や赤字が続くなら事業所得不可な場合も

ただ、記帳や帳簿書類の保存さえあれば絶対に事業所得だ!というわけではもちろんありません。

国税庁の発表によると、

「いくら記帳や帳簿書類の保存をしっかりやってても、↓こんな場合は事業所得としては認めないかもよ?」と言っています。

- 副業の収入金額が本業と比較して極めて少ない状態が毎年続いている

(例:金額で300万円以下かつ本業収入の10%未満にとどまる) -

赤字が毎年続いており、その解消のための取り組みが見えない

国が最も嫌うのは、2つ目を利用した

「社会通念上これは事業所得としてもいいよね」

というものについては事業所得として認められることになります。

(事務所に勤務している士業さんが直接受任した報酬額などはこれに当たるのかな、と。)

記帳や帳簿書類の保存がなくても事業所得となるケースも

一方、記帳や帳簿書類の保存がなければ絶対に雑所得だ!というわけでもなくて、

- 副業の収入金額が300万円を超えていて

-

事業所得と認められる事実がある

これら2点を満たす場合は、たとえ記帳や帳簿書類の保存がなくても事業所得として取り扱う、としています。

このあたりは、先ほどから述べている「基本は社会通念で判断」という原則を守っていますね。

副業が事業所得か雑所得かの「社会通念」とは?

ではその「社会通念」って一体何なんでしょうか?

すごくフワッとした言葉で、法律や通達上では定義されていないのですが、

過去の裁決において↓以下のような判断基準が国税不服審判所から示されています。

- 営利性・有償性の有無

(営利=売上、有償=経費のイメージ。これらがそれなりの規模か) - 継続性・反復性の有無

(コンスタントに売上が発生しているか) - 自己の危険と計算における事業遂行性の有無

(これが無い=サラリーマンと同じ状態、なのでここは「有」でOK) - 取引に費やした精神的・肉体的労力の程度

- 人的・物的設備の有無

- 取引の目的

- 事業を営む者の職歴・社会的地位・生活状況

(自分が世の中に認知されている職業や売上・もうけの比率などを考慮) -

これらを踏まえて、社会通念上事業といい得るか否か

「これらの要素を総合的に判断して、事業所得なのか雑所得なのかを決めてくださいね」ということです。

ここについては以下の記事で詳しく掘り下げています。

開業届さえ出せば雑所得も事業所得として申告できる?

【改正の背景】改正前は「社会通念で判断」のみ→浸透していなかった

実は今回の改正前は、副業収入の所得区分の判断基準はこの「社会通念で判断」のみでした。

しかも、この基準は法律や通達には書いていないので、改正前は

「この判断基準を知っているのは税理士だけ=一般の方に浸透しているわけがない」

状況でした。

上で紹介した記事のタイトルにあるような、

「開業届さえ出せば副業でも事業所得で申告できる!」

なんて考えの人が多かったのも仕方のないことだったのかな、と思います。

冒頭で紹介した「今回ここが変わるよー」というポイントを改めて載せてみると、

- 基本は社会通念で判断するけど

-

記帳・帳簿書類の保存なし(会計ソフトの記帳や領収書の保存なんてしていない)なら

一部の場合を除き、雑所得となる

このうち❶は従来からあったものの、明文化はされていなかった。

これをはっきりと明文化しつつ、

それだけではなお判断材料として不足しているので❷も明確化した、というのが今回の改正の流れです。

【まとめ】「副業は事業所得」を利用した租税回避行為は要注意!

以上、この記事では、2022年(令和4年)分の確定申告から適用される「副業収入は事業所得か雑所得か」の新たな判断基準について、

その背景も交えながら解説してみました。

8月に公表された当初の改正案は「収入300万円以下なら基本雑所得にするよ!」というバッサリしたものでしたが、

(国民の声に負けて?)大幅な修正を余儀なくされて、その案からは完全に別モノとなりました。

とはいえ、それでずる賢い人(?)が守られるのかというと決してそうではなく。

途中でも紹介したように、国税庁は

- 副業の収入金額が本業と比較して極めて少ない状態が毎年続いている

(例:金額で300万円以下かつ本業収入の10%未満にとどまる) -

赤字が毎年続いており、その解消のための取り組みが見えない

こうした場合はたとえ記帳や帳簿書類の保存があっても即・事業所得OK!とはいかないよ、と言っています。

ここにわざわざ言及したところに

「副業で赤字を作って『節税』」みたいなスキームは今後も要注意ですし、

一(いち)税理士としても、制度の趣旨を踏まえ、引き続き粛々と判断していくつもりです。

「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募の結果について|e-Govパブリック・コメント

「所得税基本通達の制定について」の一部改正について(法令解釈通達)|国税庁

雑所得の範囲の取扱いに関する所得税基本通達の解説(PDF/270KB)| 国税庁

【関連記事】

- 副業収入にも影響大な消費税のインボイス制度について、その対応策も含めて詳しく解説しています。

消費税インボイス制度に個人事業主やフリーランスはどう対応すべき? - 開業届さえ出せば雑所得も事業所得として申告できる?

- 「確定申告20万円ルール」でよくある5つの勘違い

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発の決算申告) - 「わからない点を単発で相談したい」という方へ

単発スポット相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

クラウド会計税務顧問

- 「税理士に確定申告をお願いしたい」という方へ

- 事務所の特徴(強みや大切にしていること)

セミナー研修講師や執筆のご依頼もお受けできます

(だって事業所得ではそれが義務なんだもん)

だったら、たとえ副業でも事業所得として認めてあげましょうよ。