2017年12月15日、競馬ファン(私もその1人です)にとって注目の判決が最高裁判所で確定しました。

外れ馬券「経費」認める 最高裁判決_ 日本経済新聞

「外れ馬券は経費になるのか(=競馬の馬券の払戻金は一時所得か雑所得か)」

を納税者(税金を払う側)と国が争っていた裁判で、納税者の主張が認められたものです。

しかも、そこで掲げられた内容はざっくり言って、

今ある

「馬券の払戻金が雑所得で、外れ馬券も経費になる」

とするための国の判断基準(通達)はピント外れで、物事の本質を全然わかってない。

と、国の考えを裁判所がバッサリと切り捨てた形となりました。

この記事では、今回裁判所が下したこの判断とその後の国の対応について詳しく掘り下げてみます。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス(2025年分は受付終了)】

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

【前提】従来の払戻金に対する税金の仕組みとは?

まず、この判決が出る前の馬券の払戻金に対する税金の仕組みから整理しておきましょう。

馬券の払戻金には所得税や住民税がかかりますが、では、これらはどんな形で課税されるんでしょうか?

基本は一時所得、特異な場合のみ雑所得

我々の業界で出回っている文書の中に、「所得税基本通達34-1」(リンク先は国税庁の該当ページです)というものがありまして、ここに

「一時所得として課税するのはこんなんですよ」

というのがいろいろ列挙されています。

そのうち、馬券について書かれている部分だけを↓抜き出してみました。

(ク●長いですがそのまま引用します)

次に掲げるようなものに係る所得は、一時所得に該当する。

(2) 競馬の馬券の払戻金、競輪の車券の払戻金等(営利を目的とする継続的行為から生じたものを除く。)

(注)

1 馬券を自動的に購入するソフトウエアを使用して独自の条件設定と計算式に基づいてインターネットを介して長期間にわたり多数回かつ頻繁に個々の馬券の的中に着目しない網羅的な購入をして当たり馬券の払戻金を得ることにより多額の利益を恒常的に上げ、一連の馬券の購入が一体の経済活動の実態を有することが客観的に明らかである場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。

2 上記(注)1以外の場合の競馬の馬券の払戻金に係る所得は、一時所得に該当することに留意する。

読む気も失せるような長〜い文章ですが、ポイントをまとめると↓このようになります。

- 馬券の払戻金は基本的に偶発性の高い儲けなので、原則はそんな儲けが対象となる「一時所得」として課税する。

- ただし、

- 一般の競馬ファンの枠を超えて

- 自分の予想を一切介入させず、ソフトを使って機械的かつ網羅的に馬券を買い

-

馬券の年間収支が毎年プラスを継続している

これらに当てはまる場合に限り、雑所得として申告することを認める。

これが、馬券の払戻金に対する国の課税の考え方です。

2年前から「ソフトを使っている場合のみ雑所得」が加わった

実は、今のこの形は比較的新しい考えで、

2015年に国が↓以下の裁判に負けたことで出来上がったものです。

裁判例結果詳細 平成27年3月10日 | 裁判所 – Courts in Japan

競馬ファンには有名な「外れ馬券が経費に!」な裁判の第一号ですね(^^

この敗訴を受けて、この裁判で争った事例に当てはまるようなケース、つまり、ソフトを使って機械的かつ網羅的に馬券でもうけ続けていた場合のみ雑所得として認めよう、として通達が改正されて今に至ります。

(それ以前は、1に挙げている「払戻金は一時所得」しか書かれていませんでした。)

一時所得と雑所得の一番の違いは「外れ馬券が経費にできるかできないか」

雑所得というのは、副業から生じたもうけなどが入る所得区分です。

一時所得と根本的に違う点は、

- 一時所得=突発的に、偶然手にいれたもうけ

-

雑所得=生業(なりわい)というほどのものではないが、継続して発生するもうけ

という点です。

事業というほどの規模ではないけど「反復、継続性がある」のであれば雑所得となります。

雑所得に該当すれば、

- 50万円の特別控除や所得金額1/2の適用はない一方で

-

外れ馬券の購入も収入を得るための一連の支出とみなされる

→結果的に、外れ馬券も必要経費として引くことができる

という点が一時所得とは大きく変わります。

外れ馬券の金額が大きくなればなるほどその影響は大きくて、

今回の裁判でも、だからこそ納税者は「雑所得」を主張して裁判をし、それが認められたというわけです。

【そして今回】ソフトを使っていないのに雑所得に認定!

そして本題である今回の裁判について。

冒頭にも書きましたが、今回、裁判所は上で紹介した現在の国の判断基準を

「ピントがずれている」

とバッサリと切り捨てました。

というのも、「雑所得」が認められた今回の納税者はソフトを全く使わずに馬券を購入していたからです。

国の理屈としては、

- そもそもソフトを使っていない

- だから通達に挙げている要件を満たしていない

-

だから雑所得ではなく一時所得だ

ということだったんですが、裁判所からすると

ポイントは「購入の数量」と「利益の規模」

実は、2015年の裁判の時から、裁判所が下している判断の基準には一切ブレがありません。

手段云々は問わず、行為自体が税法で言うところの「営利を目的とする継続的行為」にあたるか(突発的なものでは無いと認められるか)を見ています。

裁判所が考える「一時」か「雑」かの振り分けのポイントはあくまでも、

【購入の数量】

・購入件数や頻度などが一般の競馬ファンの買い方からすると飛び抜けて多いか

と

【利益の規模】

・あげた利益も膨大で、しかもそれが経常的に続いているか

の2点であって、国がこだわっている「その手段としてソフトを使っているかどうか」なんてのはどうでもいいのです。

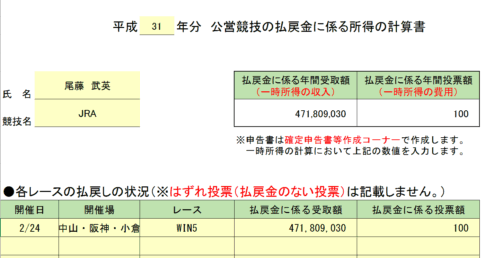

今回の裁判も、

「一般の競馬ファンとは一線を画した買い方をしていて、あげた利益も膨大で、しかもそれがずっと続いているという点で2年前の事件と本質は全く変わらない(むしろ、規模自体は2年前のそれよりも大きい)」

ことから、「何の疑いも無く雑所得に該当する取引である」との判断が下されています。

(最高裁判所の4人の裁判官全員一致の結論だったとか)

と裁判所が断じた結果が今回の判断だ、というわけですね(^^

通達の改正は必至

という判断を受けて今後注目されるのは、

今ある国の判断基準(通達)がどうなるのか?という点です。

ここまで裁判所からバカにされて、今ある通達を全く変えないというわけにはさすがにいかないでしょうし、改正は必至でしょう。

おそらく、「ソフト云々」という、形式的に当てはめようとする文言をそっくりそのまま削除したシンプルなものに修正してくるのではないでしょうか。

冒頭に挙げている通達の内容の表現でいうと↓こんな感じですね。

1:馬券の払戻金は基本的に偶発性の高い儲けなので、原則はそんな儲けが対象となる「一時所得」として課税する。

2:でも、もしその域を超えている(「継続して儲ける目的で買っている」)のであれば「雑所得」として課税する。

3:「一時」か「雑」かの判断基準の分かれ目は、長期にわたって頻繁に馬券を買い、儲け続けているかどうか。

こうすれば、裁判所の判断と食い違うことも無くなりますもんね。

果たしてどうなりますことやら?

【2018.7.18追記】やはり通達が改正されました…が。

その後、やはり通達の改正が入りました。が…。

変わったあとの文言を紹介します。

(前よりもっとク●長くなっていますがそのまま引用します)

次に掲げるようなものに係る所得は、一時所得に該当する。

(2) 競馬の馬券の払戻金、競輪の車券の払戻金等(営利を目的とする継続的行為から生じたものを除く。)

(注)

1 馬券を自動的に購入するソフトウエアを使用して定めた独自の条件設定と計算式に基づき、又は予想の確度の高低と予想が的中した際の配当率の大小の組合せにより定めた購入パターンに従って、偶然性の影響を減殺するために、年間を通じてほぼ全てのレースで馬券を購入するなど、年間を通じての収支で利益が得られるように工夫しながら多数の馬券を購入し続けることにより、年間を通じての収支で多額の利益を上げ、これらの事実により、回収率が馬券の当該購入行為の期間総体として100%を超えるように馬券を購入し続けてきたことが客観的に明らかな場合の競馬の馬券の払戻金に係る所得は、営利を目的とする継続的行為から生じた所得として雑所得に該当する。

2 上記(注)1以外の場合の競馬の馬券の払戻金に係る所得は、一時所得に該当することに留意する。

太字にしている部分が改正された文言です。

なんと、今までの文章に今回裁判で負けた事例をさらに追加するだけという、

またしても短絡的な改正に落ち着きました。

国としては、雑所得に該当するのはあくまでも裁判で負けた事例に当てはまる場合だけですよ!というスタンスを崩したくないようです。

これ、もし別のケースの裁判で負けたら、またこの文言を増やすんでしょうか??

競馬の馬券の払戻金に係る課税について|国税庁

「外れ馬券を引っかき集めろ」説に待った!

最後に、今回の裁判の我々競馬ファンへの影響について。

結論から言うと、「影響は全く無い」です!

だって、今回の裁判はあくまでも

「一般の競馬ファンとは一線を画した買い方をしていた」人の話

ですから。

上で紹介したとおり、裁判所が考える「雑所得」の基準は

「購入の数量と利益の規模が一般の競馬ファンのそれとは一線を画しているか」

で、そのためには、

- 馬券購入の件数や頻度が膨大で

- たくさん利益をあげていて

-

しかもそれを毎年継続していること

が必要とされます。

趣味の範囲で買っている程度の我々がたまたま高額の払戻金をゲットしたとしても、それは税金計算上はあくまでも「まぐれ当たり」扱い。

「一時所得」以外はあり得ません。

なので、この裁判を受けて巷に流れている

「外れ馬券も経費になるから落ちている外れ馬券を引っかき集めろ!」

なんて説にはくれぐれも踊らされないように気を付けてください(^^;

そんなのしても無駄ですし、第一汚いですし…。(←超潔癖男)

まとめ 時代に即した課税の実現が課題

というわけで、この記事では、今回裁判所から下された馬券の払戻金に関する税務判断について掘り下げてみました。

ただ、私自身、馬券の払戻金に対する課税には検討すべき課題が多いと感じています。

払戻金が一時所得なのはいいとして、

一時所得だと流しやボックス、フォーメーション買いの点数全部が経費として引けなくなる、というのは今の競馬ファンの感覚からは大幅にズレていますし、

そもそも払戻金に税金をかけること自体がどうなのか。

ただ、もし非課税にするなら今の控除率(20〜30%)は低すぎやしないか。

逆に、払い戻しの時点で一定額を源泉徴収しよう!なんて方向になったらどうしよう…。

などなど、挙げだすとキリがないのが実情です。

しがない払戻金しか手にできない一競馬ファンとしては、

今の形が結局一番バランスが取れているような気がしますが、あなたはどう感じますか?

【関連記事】

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス【2025年分は受付を終了しました】

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

- 「税理士に確定申告をお願いしたい」という方へ

- セミナー研修講師や執筆のご依頼もお受けできます

- 事務所の特徴(強みや大切にしていること)

「競馬の税金のキホン」は以下の記事で詳しく解説しています。

競馬の税金の計算方法を税理士が解説。確定申告はいくらから必要?