所得税は1月1日から12月31日までをひとくくりとして計算します。

個人事業主やフリーランスが

- 当月分の経費を翌月に支払ったり

-

当月分の売上を翌月に受け取ったり

というのはよくある話ですが、

12月分の経費や収入(売上)の支払時期が翌年1月となる場合(=決算期をまたぐ場合)には、

経費や収入の計上時期に気をつける必要があります。

この記事では、そんな経費や収入の支払時期が年をまたぐ場合に会計処理で注意すべき点を解説します。

ポイントは以下の2点です。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス(2025年分は受付終了)】

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

経費の計上は「発生主義」で!

私のお客さんの中で、12月から個人事業主として事業を始められた方がいます。

私は開業と同時に関与する形になったので、顧問料も12月分からいただくことに。

報酬は当月分を翌月末払いという決まりにしました。

そうなると、12月分の顧問料を1月末に頂く(支払時期が年をまたいでいる)ことになります。

さてこの場合、お客さんが私へ支払う12月分の顧問料については、

- 実際に支払った月である「1月分の経費」として処理する

-

名目どおり「12月分の経費」として処理する

どちらの方法が正しいでしょうか?

正解は、❷ 名目どおり「12月分の経費」として処理するです。

「発生主義」という考え方があって、一定以上の規模の事業者はみんなこの考えに則って所得税の計算をしなければいけません。

国税庁のHPでも、以下のように

2 必要経費の算入時期

必要経費となる金額は、その年において債務の確定した金額(債務の確定によらない減価償却費などの費用もあります。)です。

つまり、その年に支払った場合でも、その年に債務の確定していないものはその年の必要経費になりませんし、逆に支払っていない場合でも、その年に債務が確定しているものはその年の必要経費になります。

この場合の「その年において債務が確定している」とは、次の三つの要件を全て満たす場合をいいます。(1) その年の12月31日までに債務が成立していること。

(2) その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

(3) その年の12月31日までに金額が合理的に算定できること。

と書かれています。

こうしておかないと、

「今年はたくさん利益が出てるから年内に先払いでお金使っとこ!」

ってやるだけで、簡単に必要経費を増やすことができますもんね。

そういった恣意性はなるべく排除しよう!ということです。

まだお金を払っていなくても、去年(12月)のうちに支払義務が確定しているものは忘れずに去年の経費に。

そして、例えば前払いで12月に払った1月分の家賃のように、たとえお金は払っていてもまだ支払義務が確定していないものは今年(1月)の経費に。

漏れや間違いの無いように気を付けましょう!

仕訳であらわすと?(未払費用or未払金で処理)

上の例(未払いの状態で年をまたぐ12月分の税理士顧問報酬)の取引を仕訳であらわすと↓こうなります。

(スマホの場合、横にスクロールさせて見てください。)

| 借方 | 貸方 | ||

| 支払手数料 | ○○○円 | 未払費用 | △△△円 |

勘定科目については、

- 税理士報酬などの継続サービスであれば「未払費用」

-

固定資産や消耗品などの購入代金であれば「未払金」

で処理します。

収入(売上)の計上も考え方は同じ(「実現主義」)

ちなみに、上の考え方は収入(売上)の場合も同じです。

国税庁の別のページにも↓こんな似たような文章が挙がっています。

その年において収入すべき金額は、年末までに現実に金銭等を受領していなくとも、「収入すべき権利の確定した金額」になります。

(中略)

例えば、その年の12月20日に商品を売って、その代金は年を越して翌年1月10日に受け取ったような場合には、商品を売ったその年の収入になるということです。

仕訳であらわすと?(売掛金などで処理)

仕訳であらわすとすれば、12月20日に売った商品の代金は↓このように処理しろ!ってことですね。

| 借方 | 貸方 | ||

| 売掛金 (または未収収益) |

○○○円 | 売上 | ○○○円 |

私の立場で考えたら、お金はまだ入っていないけど権利は確定しているので、

先月分の顧問料は去年の収入に計上しなきゃいけませんし、儲けが出ればそれに対して税金もかかってきます。

もしそれが未収になったら、金額によっては資金繰りにも大きな影響を与えますので、支払までの期間はなるべく短めに設定しましょう(^^;

上の国税庁HPの引用で「その年の12月20日に商品を売って」とありますが、その売れた日をいつとするのかなど、経費よりも具体的な計上基準を定めているのが特徴です。

とはいえ。発生主義との違いは一般の方向けではないのでここでは省略で。

違いが気になる方は以下のfreeeさんの記事を読んでみてください。

発生主義とは?現金主義・実現主義との違いや適用場面をわかりやすく解説 | クラウド会計ソフト freee

給与の場合は?(もらう側に注意)

では、上の計上時期の話は給与(サラリーマンのお給料)の場合にもそのまま当てはまるんでしょうか?

給与を支払う側ともらう側、それぞれの立場で解説します。

支払う側=給与計算の締め日(=12月)に経費計上

まずは給与を支払う側(会社など)の話です。

給与の支給者の場合は上の考え方と全く同じで、12月に働いた分の給与については、

(1) その年の12月31日までに債務が成立していること。

(2) その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

(3) その年の12月31日までに金額が合理的に算定できること。

これら全てに当てはまるので、

12月末締め→翌年1月10日払い、といったパターンの給与については、たとえ支給日が1月であっても12月分の経費として処理するのが正しい方法です。

もらう側=給与の支給日(=翌年1月)に収入を認識!

ただ、給与の場合ややこしいのが、

もらう側(従業員やアルバイトなど)は同じようには考えないという点です。

12月中に締めた給与の支給を1月に受けた場合(例:12月末締めの1月10日払い)、その給与は1月の収入となります。

この考えは↓以下の所得税の通達を根拠としています。

36-9 給与所得の収入金額の収入すべき時期は、それぞれ次に掲げる日によるものとする。

(1) 契約又は慣習その他株主総会の決議等により支給日が定められている給与等(次の(2)に掲げるものを除く。)についてはその支給日、その日が定められていないものについてはその支給を受けた日

(以下略)引用元:〔収入金額〕|国税庁

というように、給与については同じ「12月分の給与」でも、

- 支払う側=給与計算の締め日に支払義務が確定

(たとえ未払いでも12月末で経費に計上) -

もらう側=給与の支給日に権利が確定

(給与の支払いを受けた1月に収入を認識)

と、どちらの側に立つかで確定の時期が違うことになります。

年末調整は「支払いを受ける側から見てその年中に確定した給与や賞与」が対象です。

つまり、対象となるのは、1月から12月の間に支払いを受けた(支払う側からすると、実際に支給した)給与+賞与となります。

払う側ともらう側で「確定する時期」が違うので結果ずれが生じる、というわけなんです。

(ややこしいですよね…。)

まとめ:入金や支払が年をまたぐ場合は収入経費の計上時期に注意!

というわけで、この記事では、収入や経費の支払時期が年をまたぐ場合に会計処理で注意すべき点を解説してみました。

この記事の内容を一言でまとめると、

-

経費や収入の計上は確定日に。実際のお金の動きとは関係ない

ということでした。

ただ、給与の場合はちょっとややこしくて、

- 支払う側=給与計算の締め日に経費に計上

- もらう側=給与の支給日に収入を認識

-

年末調整は1月〜12月までに実際に支給した(支給を受けた)給与が対象

となります!

間違えないように気をつけましょう。

【関連記事】

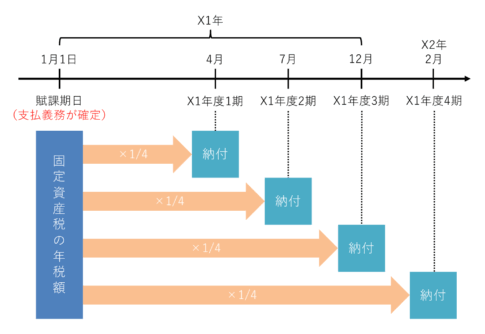

- 【確定申告】固定資産税はいつの分を経費にできる?

- 「カフェで仕事」は経費?確定申告の経費の基準と最適な勘定科目

- Mac・iPhone・iPadの経費の落とし方まとめ【個人事業主編】

- 青色事業専従者給与と配偶者控除・扶養控除は重複適用OK?

- 消費税インボイス制度が個人事業主やフリーランスに与える影響

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス【2025年分は受付を終了しました】

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

- 「税理士に確定申告をお願いしたい」という方へ

- セミナー研修講師や執筆のご依頼もお受けできます

- 事務所の特徴(強みや大切にしていること)

経費の基本「発生主義」の例外として、固定資産税の取り扱いがあります。

詳しくは「【確定申告】固定資産税はいつの分を経費にできる?」という記事をどうぞ。