固定資産税(以下、都市計画税を含めます)は土地や建物、事業用の償却資産に対してかかってくる税金です。

そして、これらの資産を自分の事業や不動産賃貸に使っている場合、

その固定資産税は、その人の事業所得や不動産所得などの計算上、経費で落とせます。

ただ、固定資産税は支払うタイミングが年に何回もあったりするので、

と迷っている人も多いんじゃないでしょうか。

この記事では、そんなあなたのために、

-

固定資産税の課税の仕組み(課税と納付のタイミング)

-

いつ払う分を経費で落とせるのか(経費の計上時期)

について触れた上で、

について解説していきます。

この記事を書いた人

税理士試験大手予備校の元講師で、事務所開業後は所得税などの研修会講師を数多く担当。

Macユーザーで、クラウド会計を活用したスモールビジネス支援にも力を入れています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス(2025年分は受付終了)】

- 「確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

【前提】固定資産税はいつ確定していつ払う?

まずはこの記事の前提として、

- 固定資産税はいつ支払い義務が確定するのか

-

いつまでに支払うのか

といったあたりを見ていきましょう。

固定資産税は1月1日現在の資産の所有者にかかる

固定資産税はその年の1月1日現在の資産の所有者に対してかかる税金です。

1月1日の時点で土地や建物の登記簿に所有者として登記されている人が固定資産税の納税義務者になります。

何があっても1月1日現在の所有者にかかるので、

たとえ1月2日に所有者が変わっていようが、その年分(2019年なら2019年4月1日〜2020年3月31日までの分)の固定資産税は前所有者に対してかかります。

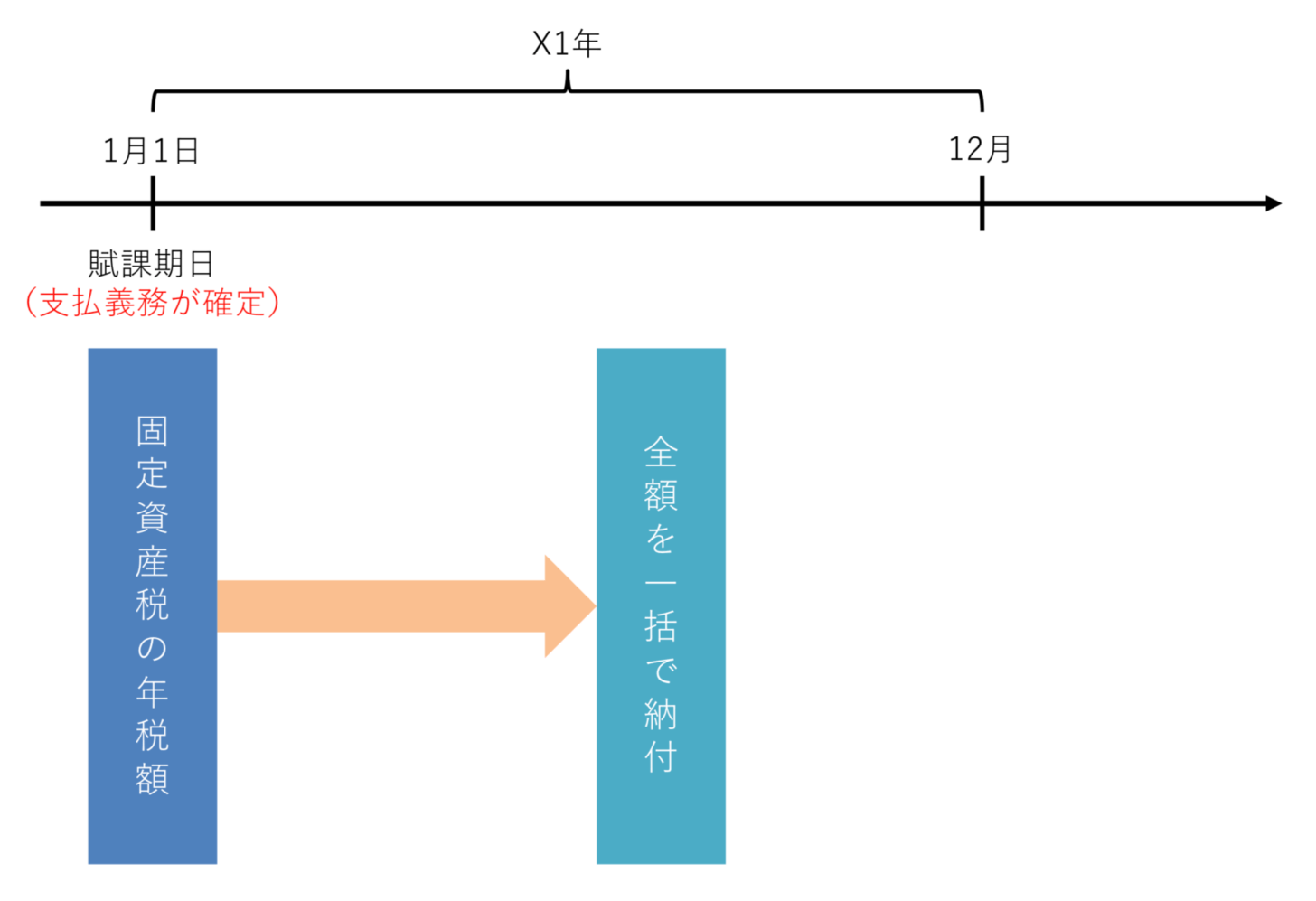

納付は一括or分割で、決められた日までに払う

固定資産税がかかる人に対しては、毎年4〜5月頃(※自治体によって違います)に、その年分の固定資産税の税額が書かれた納税通知書が届きます。

そして、そこに書かれた税額については、

このどちらかのタイミングで払います。

私の地元京都市の場合は4月、7月、12月、翌年2月の4回です。

以下、この記事では↑この4回として話を進めます。

これを踏まえて、以下この記事の本題です。

固定資産税って、いつ払う分を経費で落とせばいいんでしょうか??

経費計上時期は3つの中から選べます

結論から書いてしまうと、固定資産税の経費の落とし方は以下の3つのうち好きなものを選べます。

- 【原則】納税通知書に書かれている年税額の全額を経費にする

- 【特例その1】分割された各納期の開始の日に、それぞれの税額を経費にする

-

【特例その2】実際に納付した日に納付した金額を経費にする

以下、1つずつ解説していきます。

【原則】納税通知書に書かれている年税額の全額を経費にする

まず1つ目は原則的な取り扱いです。

納税通知書が届いた日に、そこに書かれている年税額の全額を経費に落とします。

これは、↓こちらの所得税の必要経費の基本的な考え方にのっとったものです。

2 必要経費の算入時期

必要経費となる金額は、その年において債務の確定した金額(債務の確定によらない減価償却費などの費用もあります。)です。

(中略)

この場合の「その年において債務が確定している」とは、次の三つの要件を全て満たす場合をいいます。(1) その年の12月31日までに債務が成立していること。

(2) その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

(3) その年の12月31日までに金額が合理的に算定できること。

必要経費の計上時期の原則的な考え方は以下の記事で詳しく解説しています。

【確定申告】12月分が1月払いになる場合の収入経費の計上時期

上の(1)〜(3)を固定資産税に当てはめてみると、

- (1)(2)=1月1日(賦課期日)に要件を満たす

-

(3)=納税通知書が届いた日に要件を満たす

ことになるので、

納税通知書が届いた日に、そこに書かれている年税額の全額を経費で落とせというのが原則的な取り扱いです。

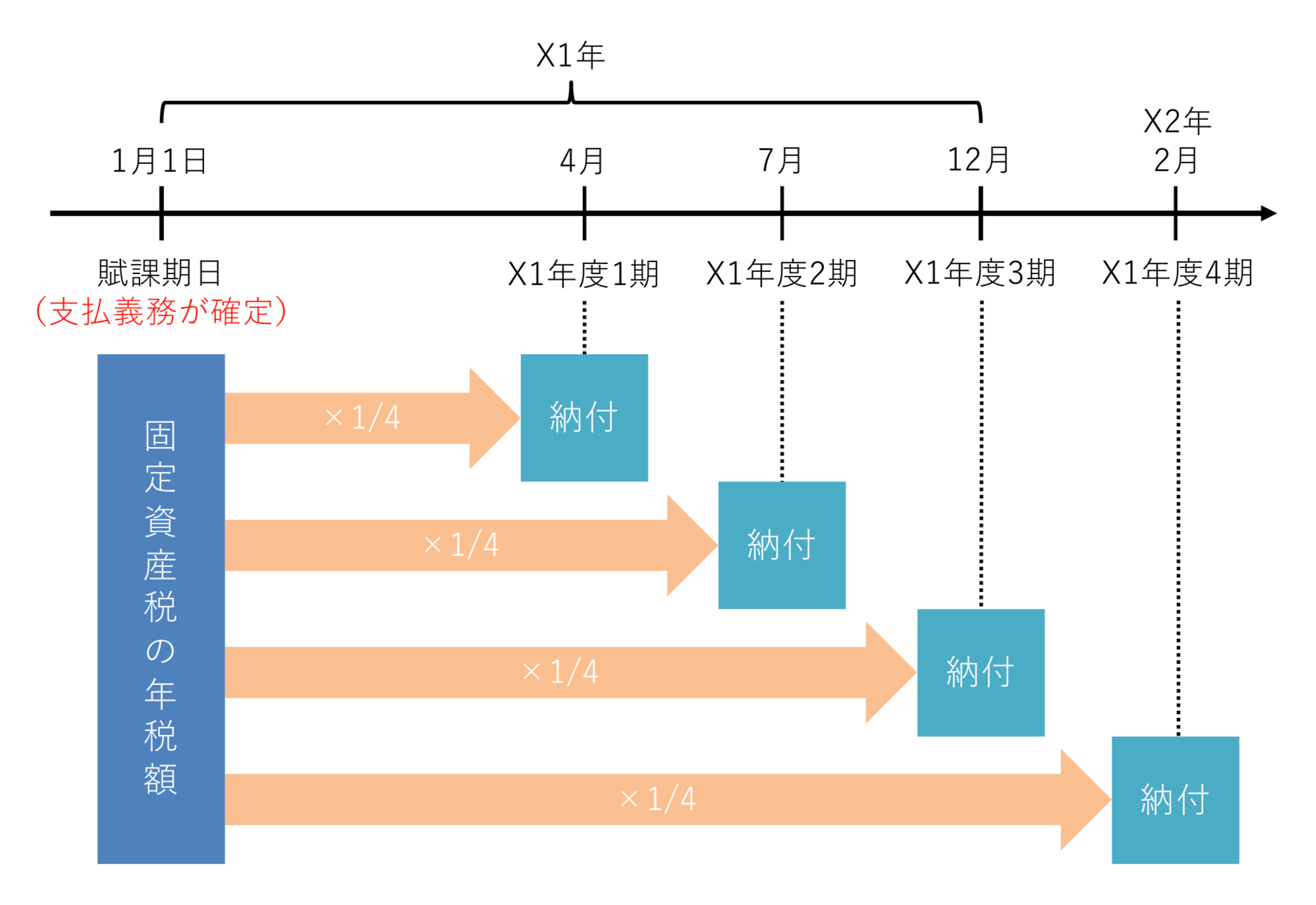

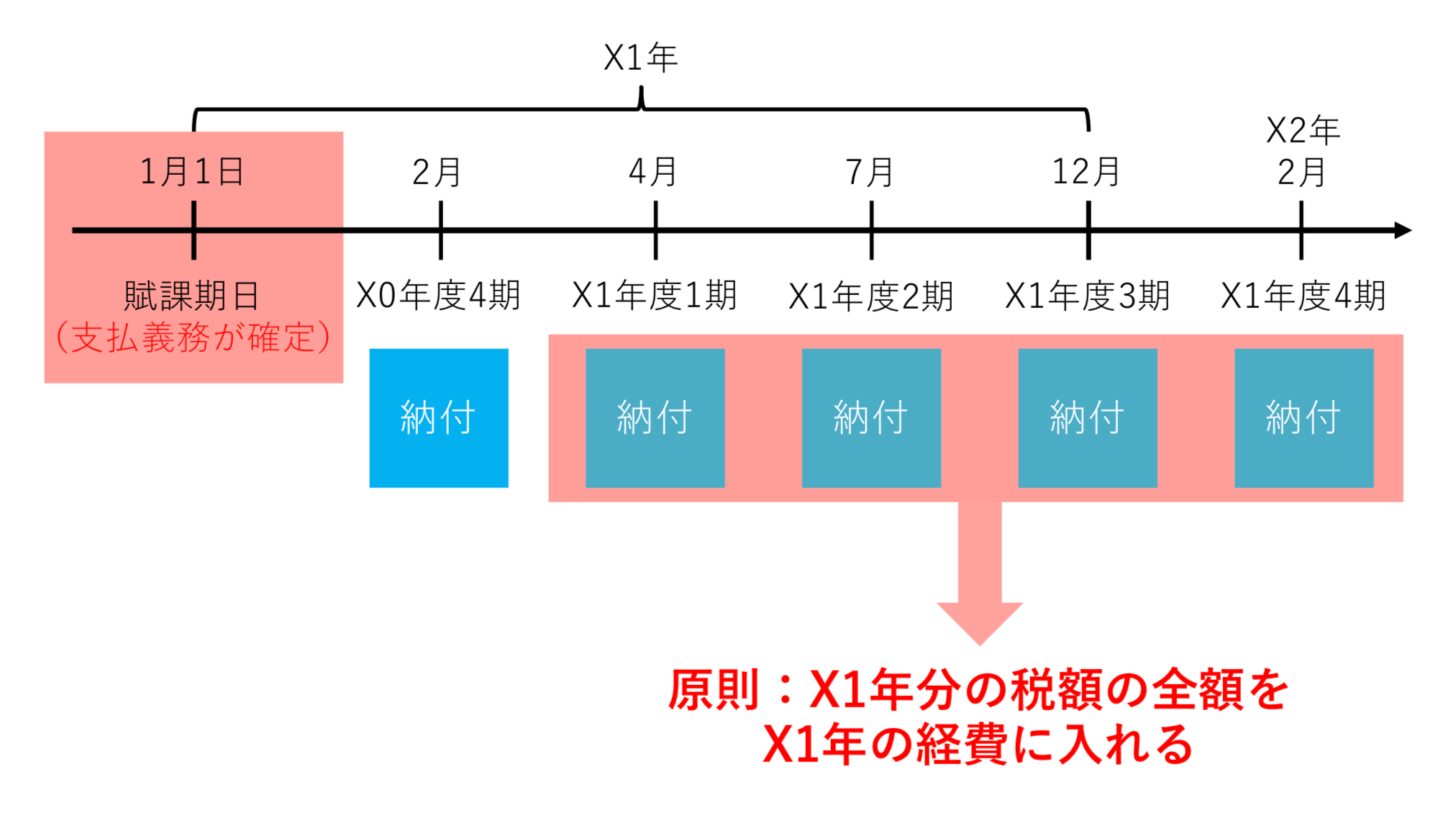

年4回の納付のタイミングとの関連性を図にすると↓こんな感じでしょうか。

納期がいつかは関係なく、X1年度分の税額の全額をX1年の経費にします。

また、X1年の2月に支払ったX0年度(前年度)4期分の税額はX0年の経費で落としているので、X1年の経費にはできません。

つまり、12月31日時点で翌年2月が期限の4期分の税額を払っていなかったとしても、その分は未払金として経費にできます。

ただ、固定資産税に関しては、この原則以外にもあと2つ、特例的な落とし方が選べます。

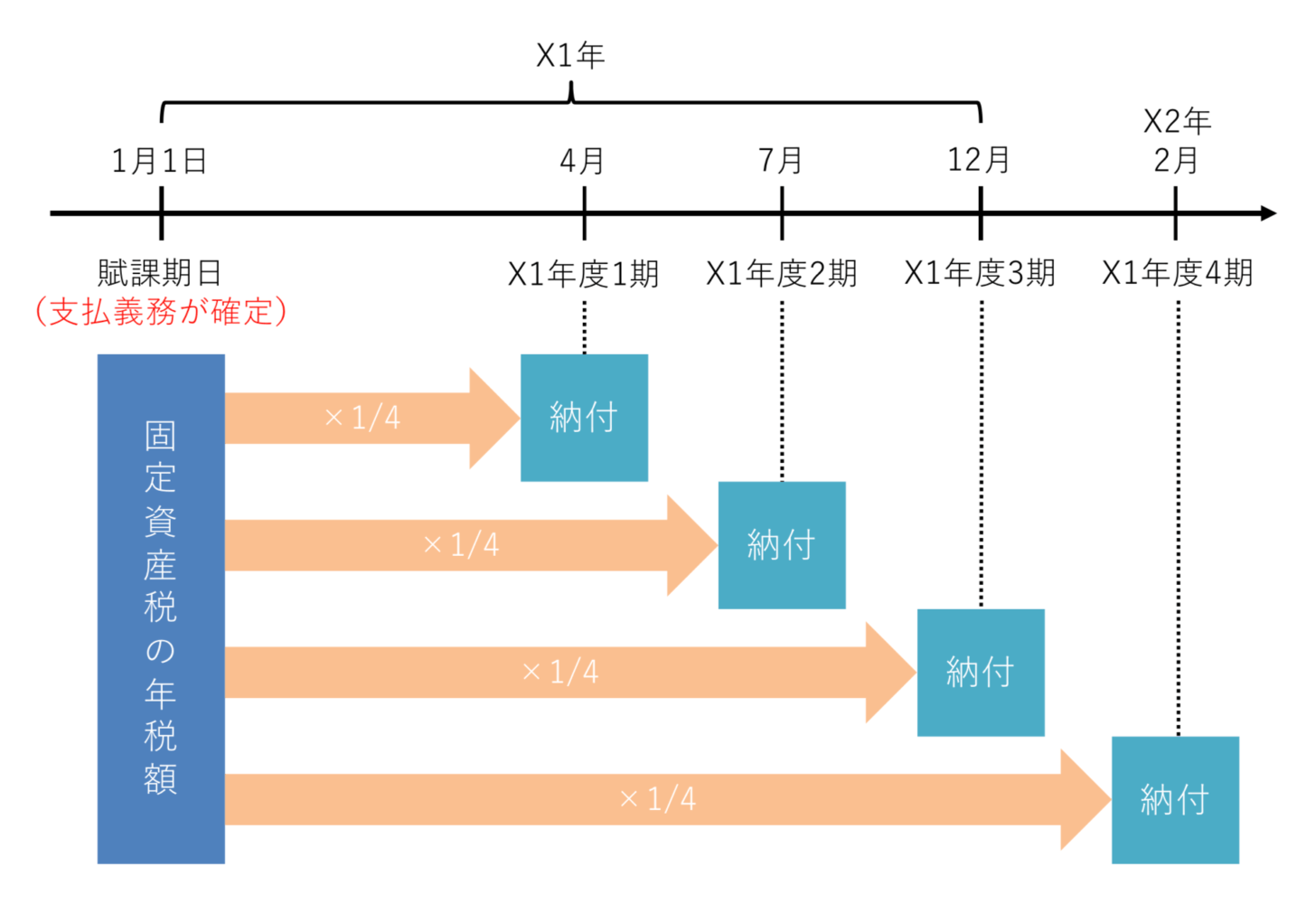

【特例その1】分割された各納期の開始の日に、それぞれの税額を経費にする

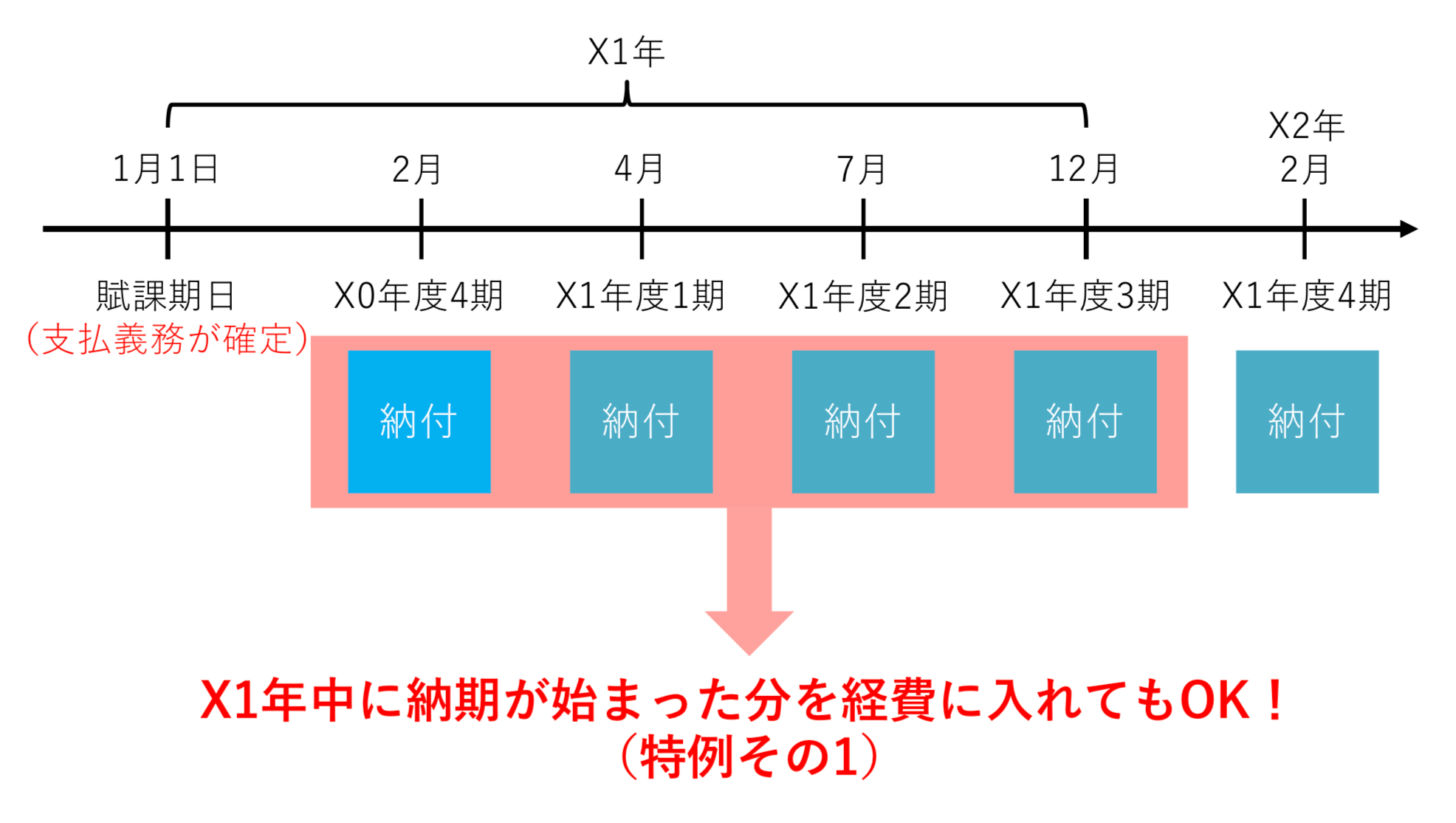

その1つ目は、分割された各納期の開始の日に、それぞれの分の税額を経費にする方法です。

これも図にした方がイメージがつきやすいと思うので↓こちらどうぞ!

「各納期の開始の日」という言葉は初めて出てきましたが、

固定資産税の場合、納期開始日は通常それぞれの納期限の月初の日(1期のみ10日頃)です。

つまり、2月(前年度の4期)、4月(1期)、7月(2期)、12月(3期)にやってくる各納期の開始日に、それぞれの期限までに支払う税額を経費にしてもOK!ということです。

上の原則との違いは2月(4期分)の税額の取り扱いです。

原則の場合はX2年2月に納期が始まるX1年度分をX1年の経費にしますが、

この特例の場合はX1年2月に納期が始まったX0年度(前年度)4期分の税額がX1年の経費となります。

(って、文章にするとめっちゃややこしい…。)

【特例その2】実際に納付した日に納付した金額を経費にする

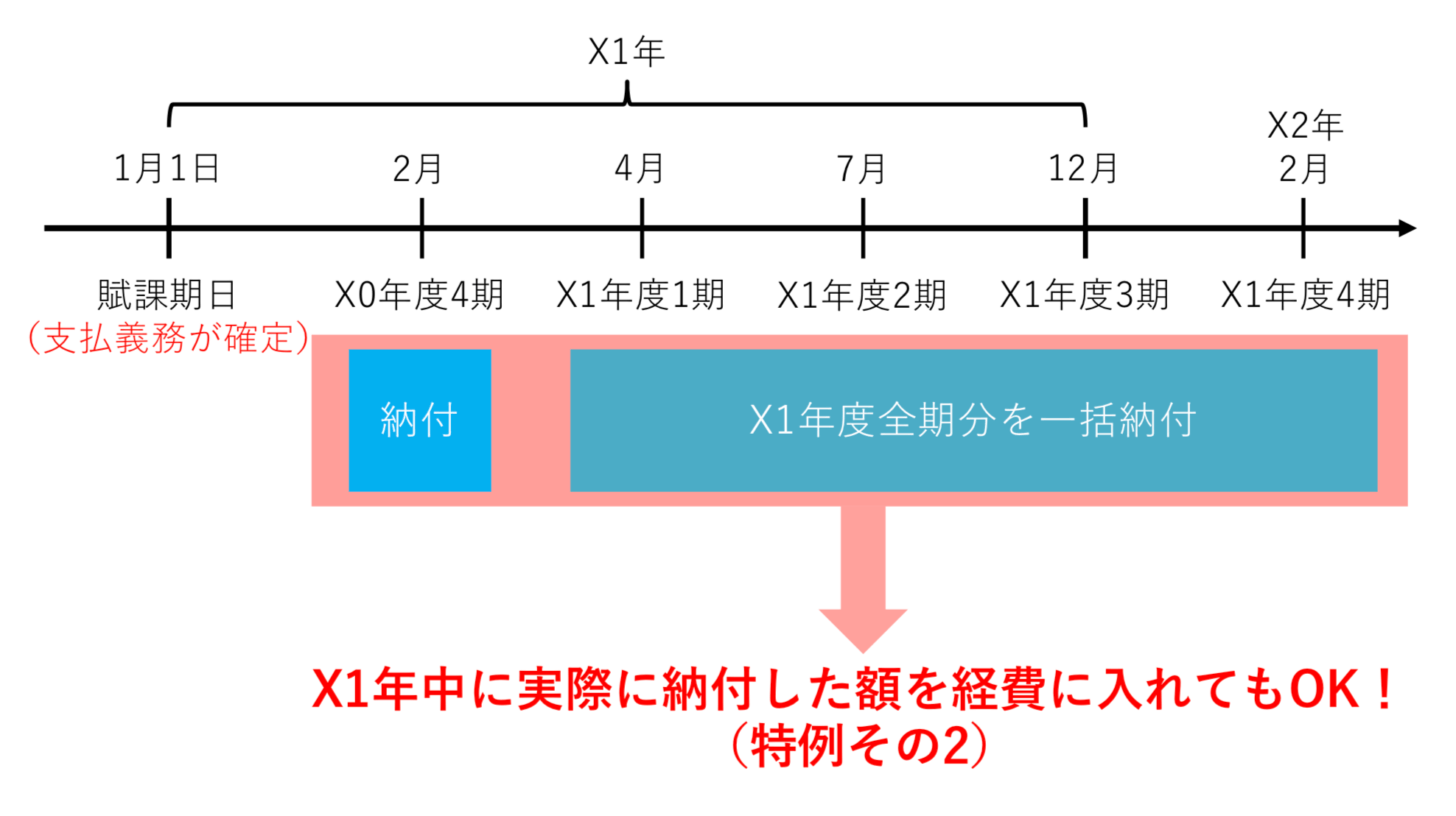

もう1つの特例は、実際に納付した日に納付した金額を経費にする方法です。

払ったときに払った金額を経費で落とすので、ある意味単純です。

また、払い方によっては、↓このように5期分の税額をX1年の経費にすることもできます。

固定資産税の経費計上時期まとめ:これらの特例のコラボも可能です

ちなみに、これらの方法は好きなものを年ごとに選べます。

つまり、これらを組み合わせることにより、年ごとの利益を多くしたり少なくしたり…なんてことが合法的に可能となります。

以上、固定資産税の3つの経費の落とし方について、図も交えながら解説してみました。

最後にまとめとして3つの方法をもう一度載せておきます。

(各項目へのリンク付きです)

原則は義務が確定した年のその年分の税額。ただ、特例として2つの方法がある。

こうおさえておいてください!

【関連記事】

- 必要経費の計上時期の原則的な考え方は「【確定申告】12月分が1月払いになる場合の収入経費の計上時期」で解説しています。

- 「カフェで仕事」は経費?確定申告の経費の基準と最適な勘定科目

- Mac・iPhone・iPadの経費の落とし方まとめ【個人事業主編】

- 【確定申告】私用のMacを仕事で使うことにした場合の減価償却

元予備校講師の経験を活かし、わかりやすいアドバイスでお困りごとを解決します。

会計ソフトはクラウド推し。オンライン対応ももちろん可能です。

- 提供しているサービス【2025年分は受付を終了しました】

- 「税理士に確定申告をお願いしたい」という方へ

確定申告代行(単発のご依頼) - 「わからない点を単発で相談したい」という方へ

単発の税金相談 - 顧問税理士はクラウド会計をお使いの方限定でお受けしています

顧問税理士(クラウド会計限定)

- 「税理士に確定申告をお願いしたい」という方へ

- セミナー研修講師や執筆のご依頼もお受けできます

- 事務所の特徴(強みや大切にしていること)