「自分にどれぐらいの相続税がかかるのかが知りたい」

そんなあなたのために、国税庁が無料で使えるコンテンツを用意してくれています。

それが、相続税の申告要否判定コーナー。

相続税がかかるかどうかに加えて、かかる税額がいくらになるかまで試算してくれます。

この記事では、その使い方をざっくりと紹介します。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

相続税の申告要否判定コーナーとは

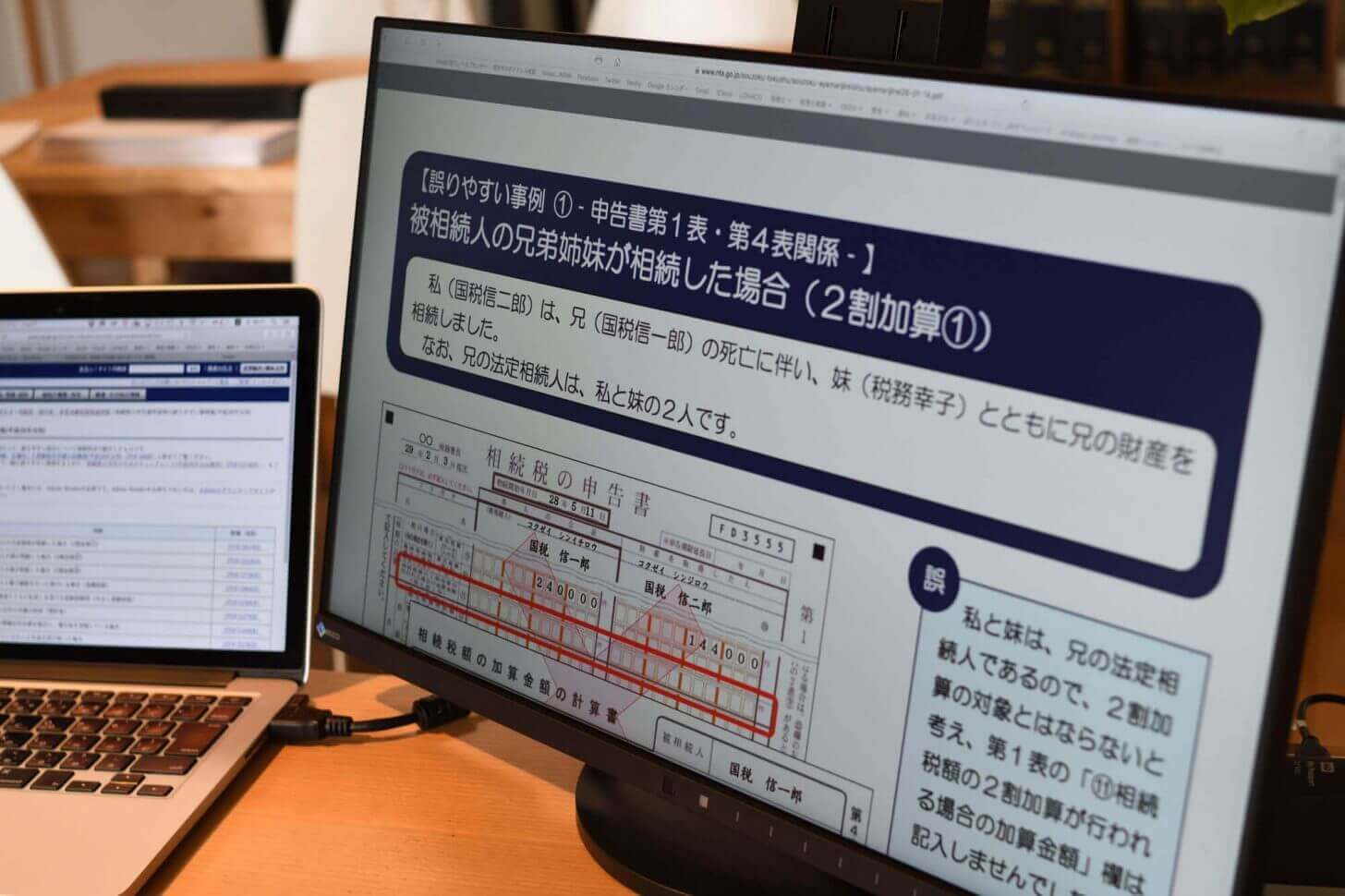

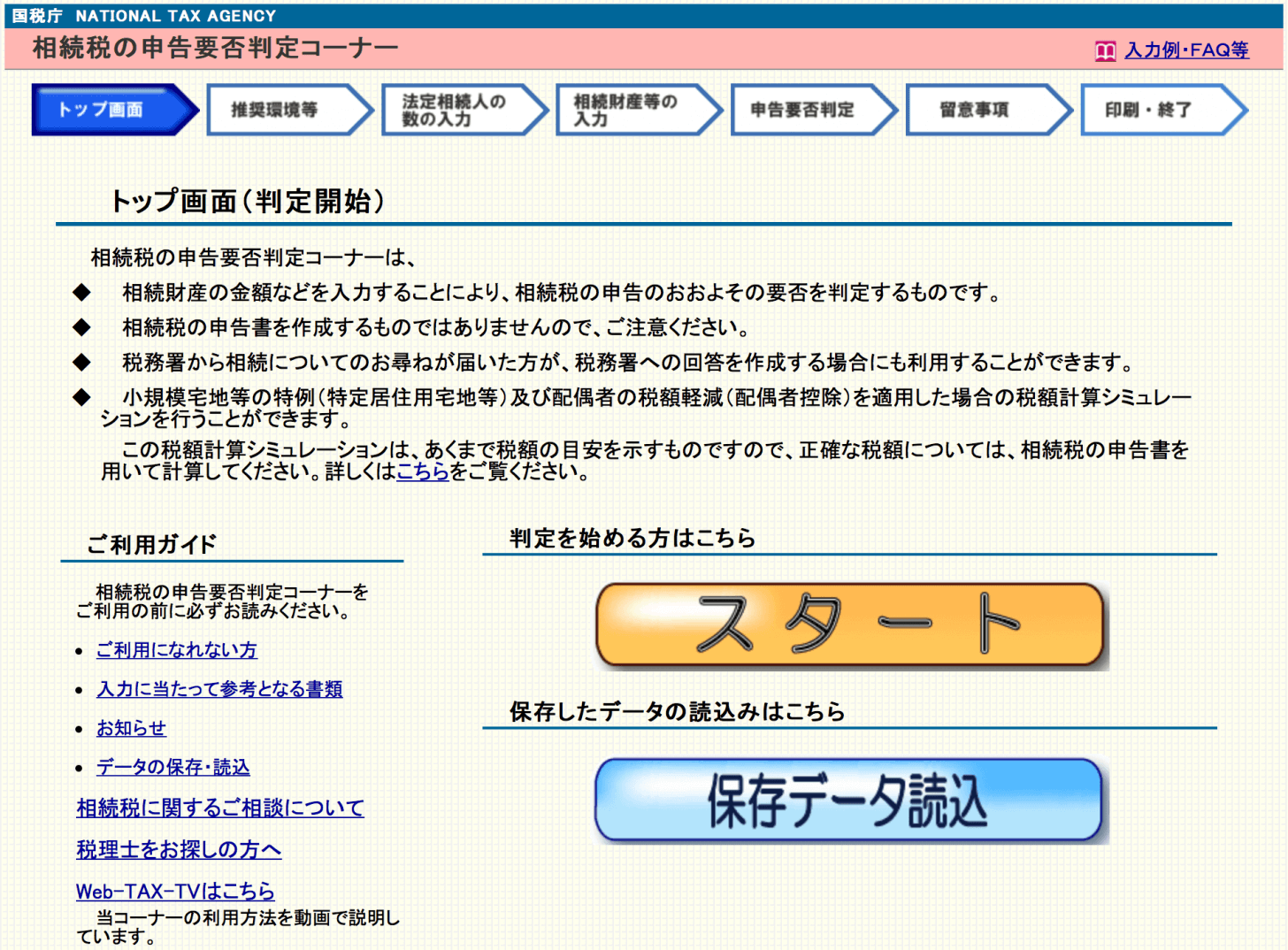

そして、2つ目に紹介するのが「相続税の申告要否判定コーナー」です。

こちらは

- 遺産の金額を財産の種類ごとにより詳細に計算することが可能

- 小規模宅地等の減額の特例の「特定居住用宅地等」を適用した場合や、配偶者の税額軽減を適用した場合の税額計算のシミュレーションが可能

- 税務署から「相続についてのお尋ね」が届いた方が税務署への回答を作成する場合にも使える

-

入力項目が多すぎて途中でやめたくなっても、それまで入力していたデータを保存することが可能

といった特色があります。

特に、「これぐらいかかりそうかも」という目安の税額まで出せるという点がこのページの一番のウリです。

ただ、入力の難易度は一般の方にとってはかなり高めでしょうか…。

(こういう理由はこの記事を読み進めていけば多分わかります(^^;)

相続税の申告要否判定コーナーの使い方ガイド

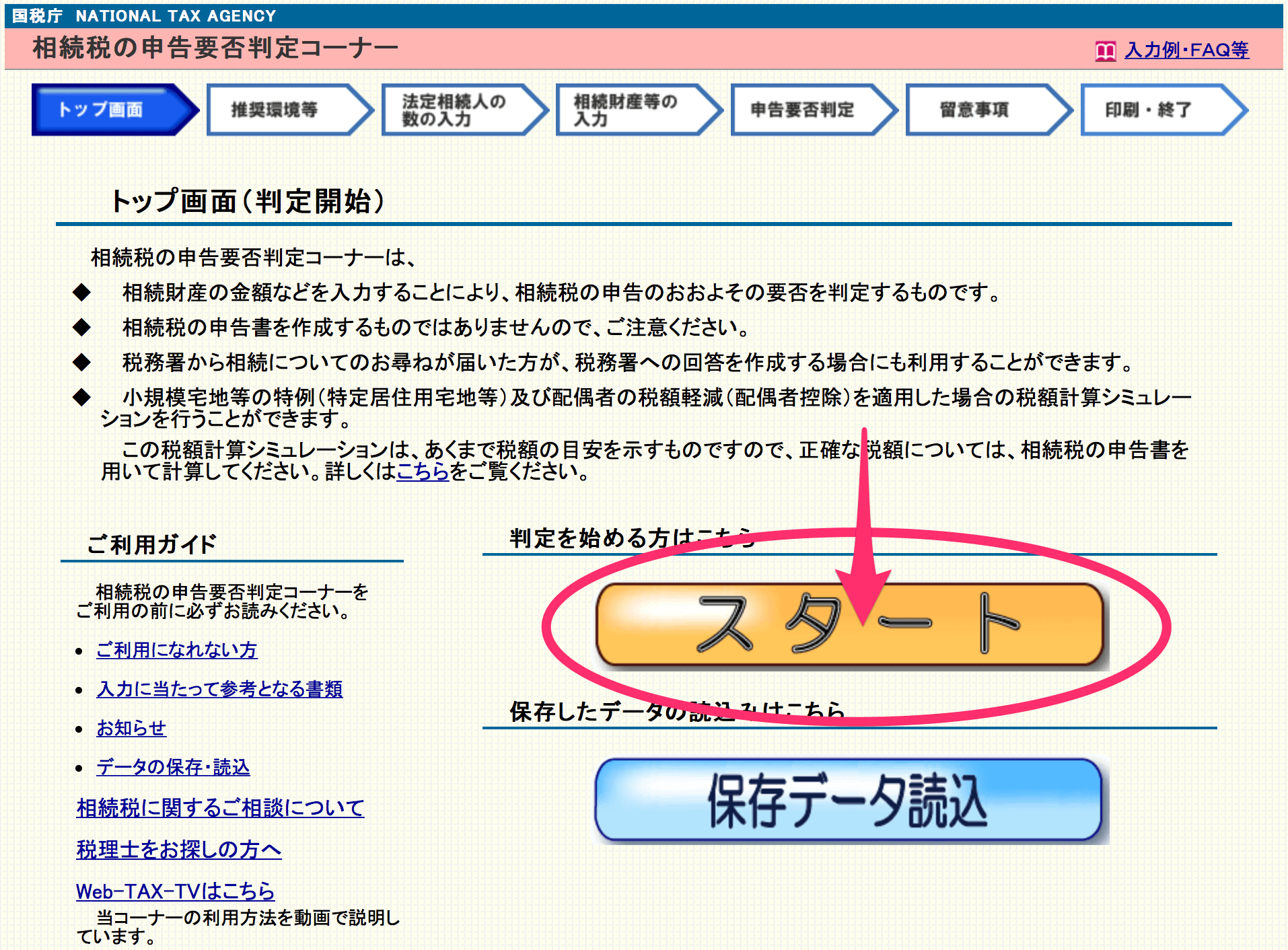

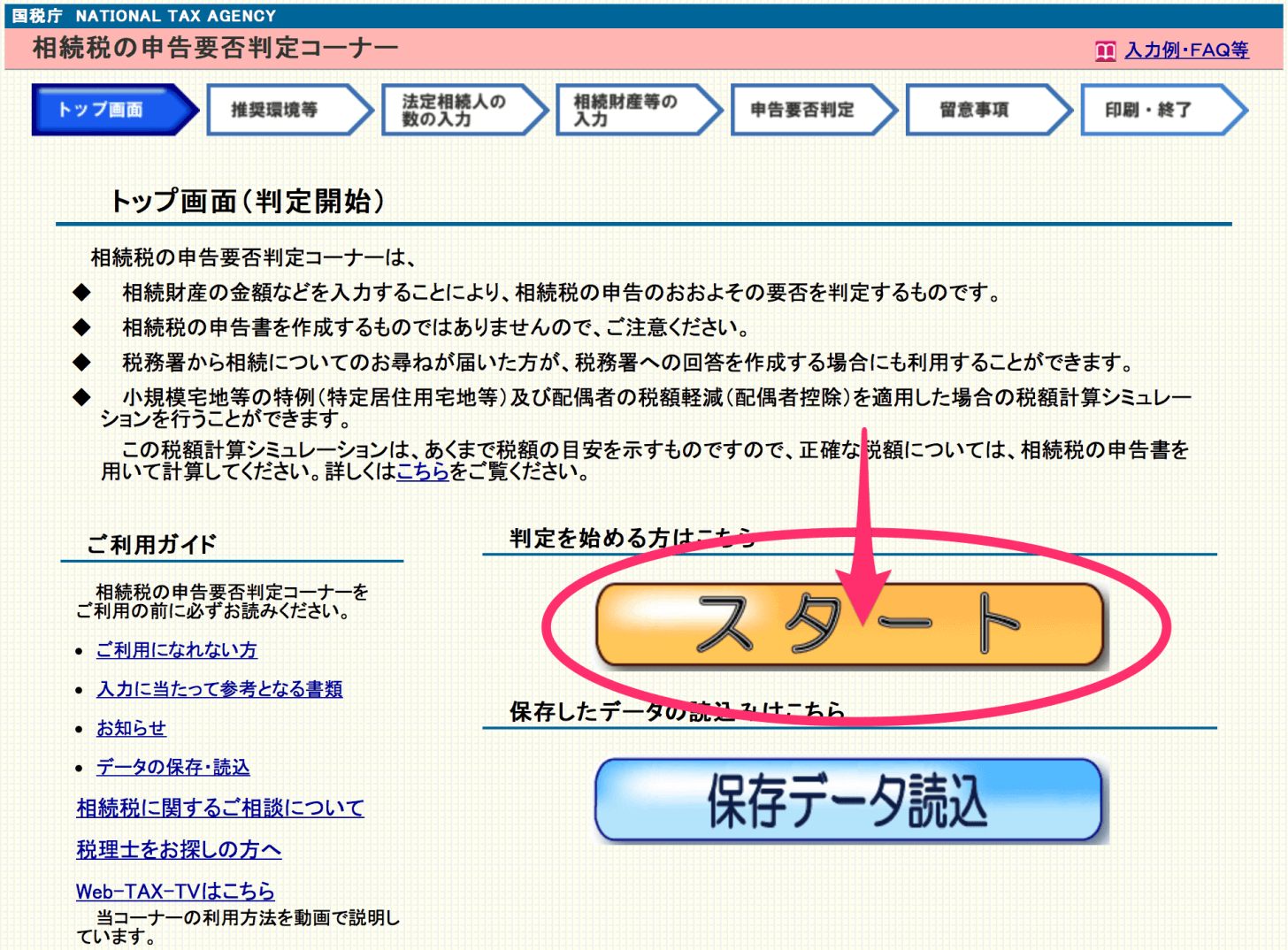

では、どんな感じか、実際に使ってみましょう!

申告要否の判定までの流れ

まずは「相続税がかかるかどうかの判定」まで(=「簡易判定シート」でもできるところまで)の流れを追いかけていきます。

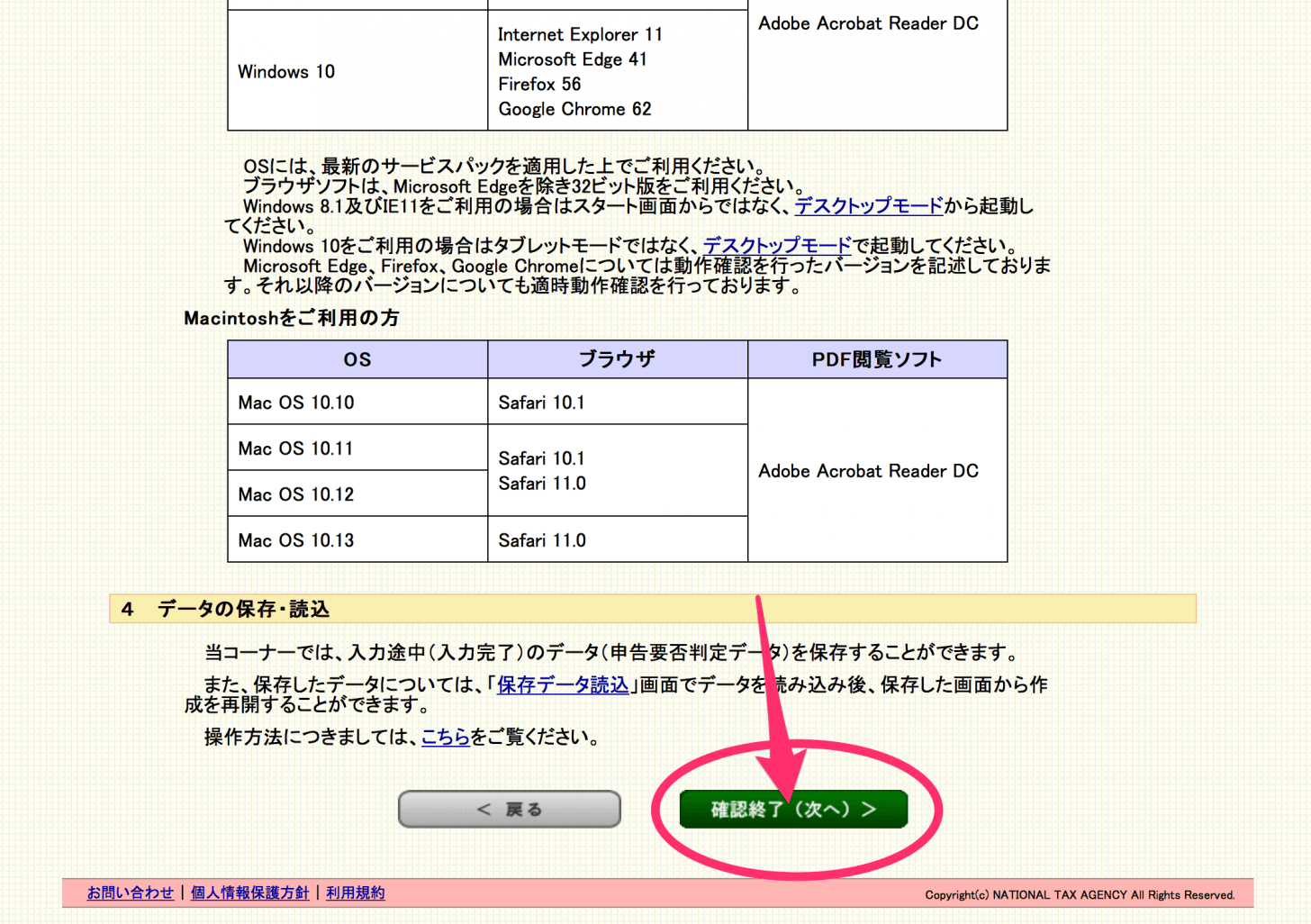

注意事項やら推奨環境やらが書かれた縦に長いページが出てきますので、一番下の「確認終了(次へ)」をプッシュ。

ここから本格的な入力が始まります。

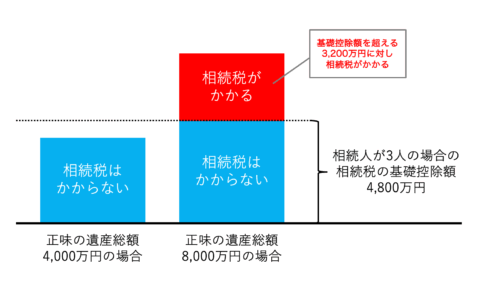

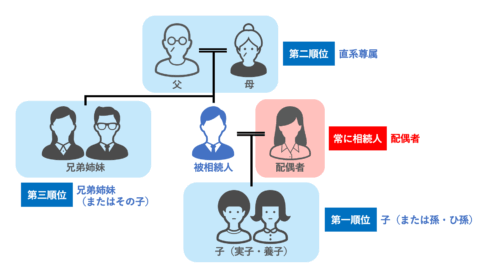

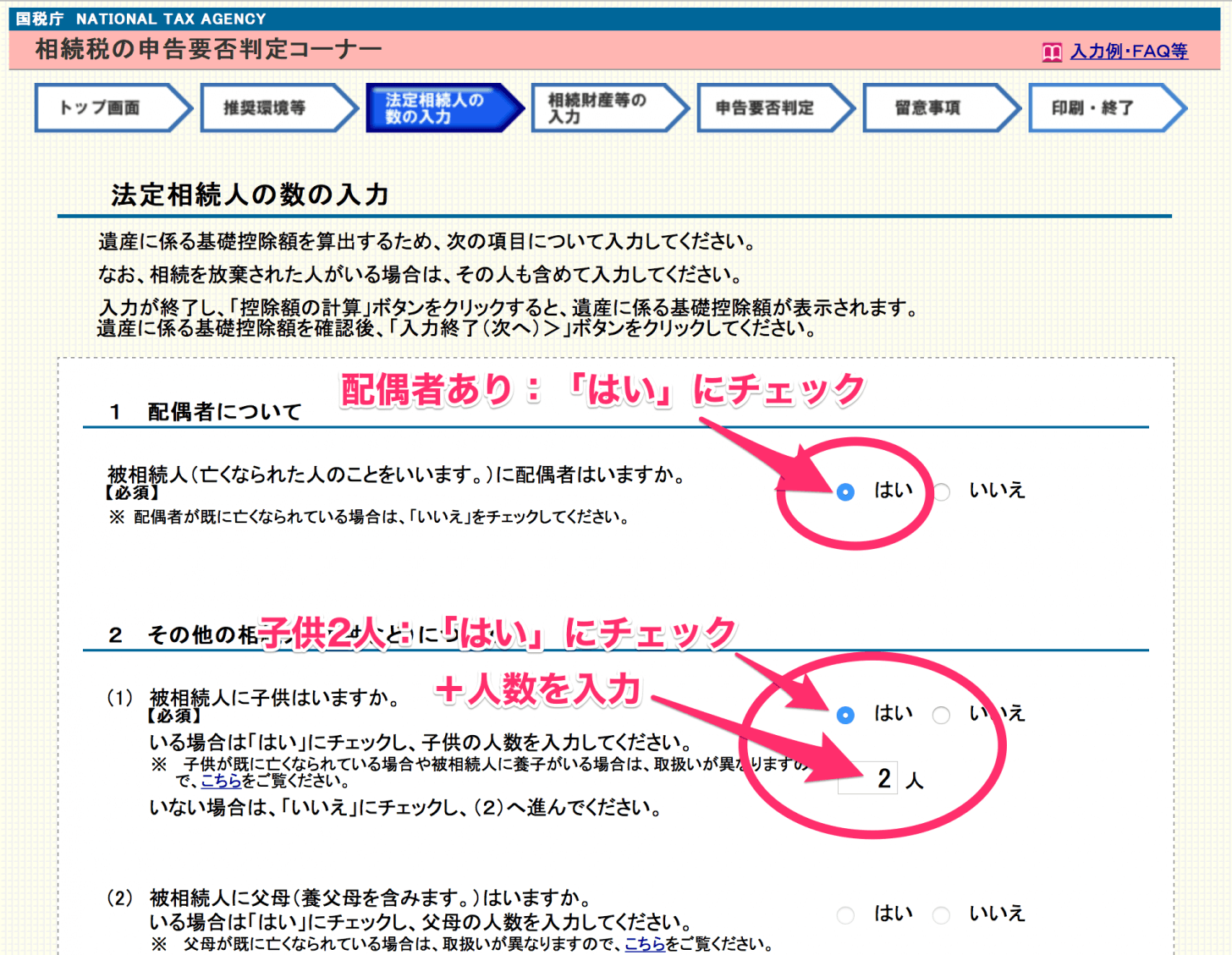

まずは「遺産に係る基礎控除額」(ここまでは税金がかからないですよ、という金額)を出すために必要な、亡くなった方の家族構成を順番に入力していきます。

今回は配偶者あり、子2人なのでそのように入力。

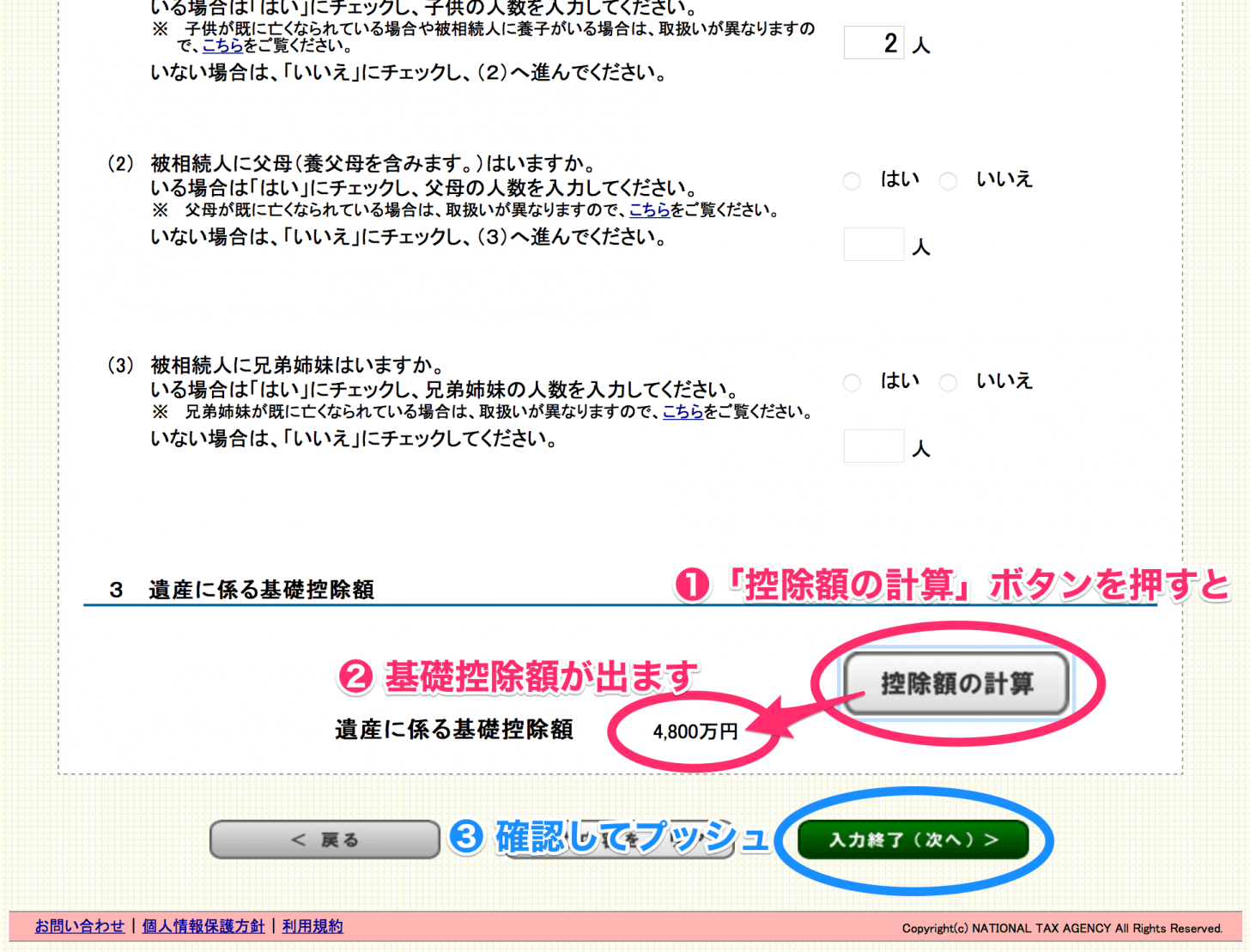

入力したら、下にスクロールして「控除額の計算」ボタンをクリックすると基礎控除額が自動で計算されます。

数字が出ていることを確認して「確認終了(次へ)」をプッシュ。

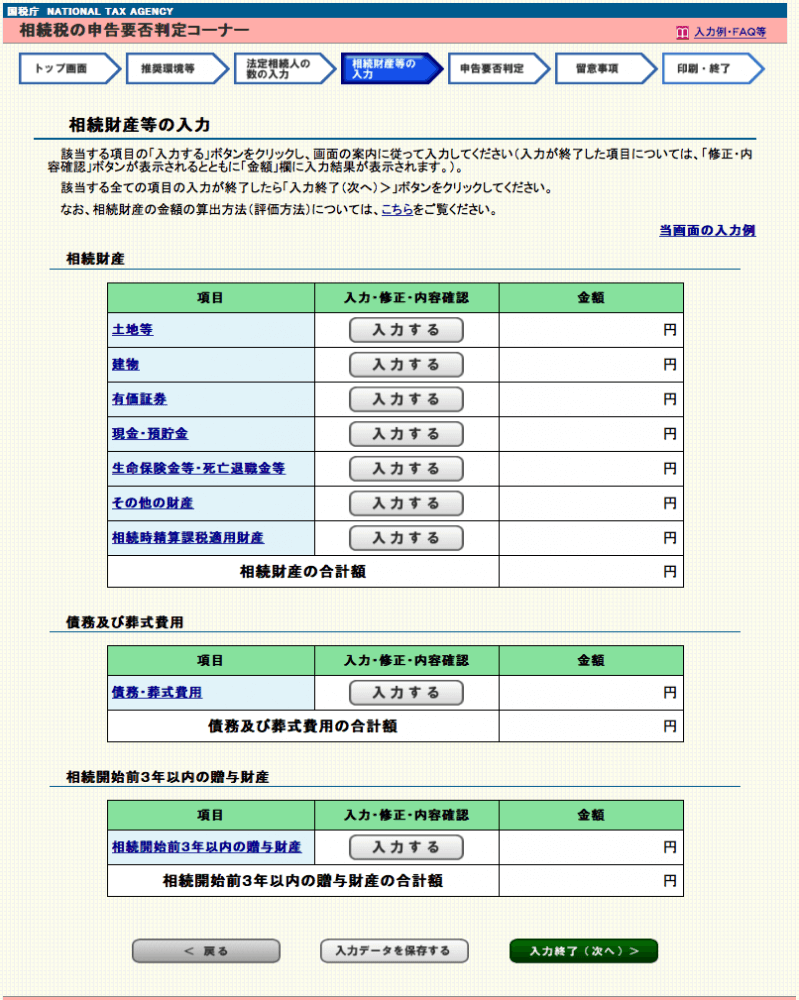

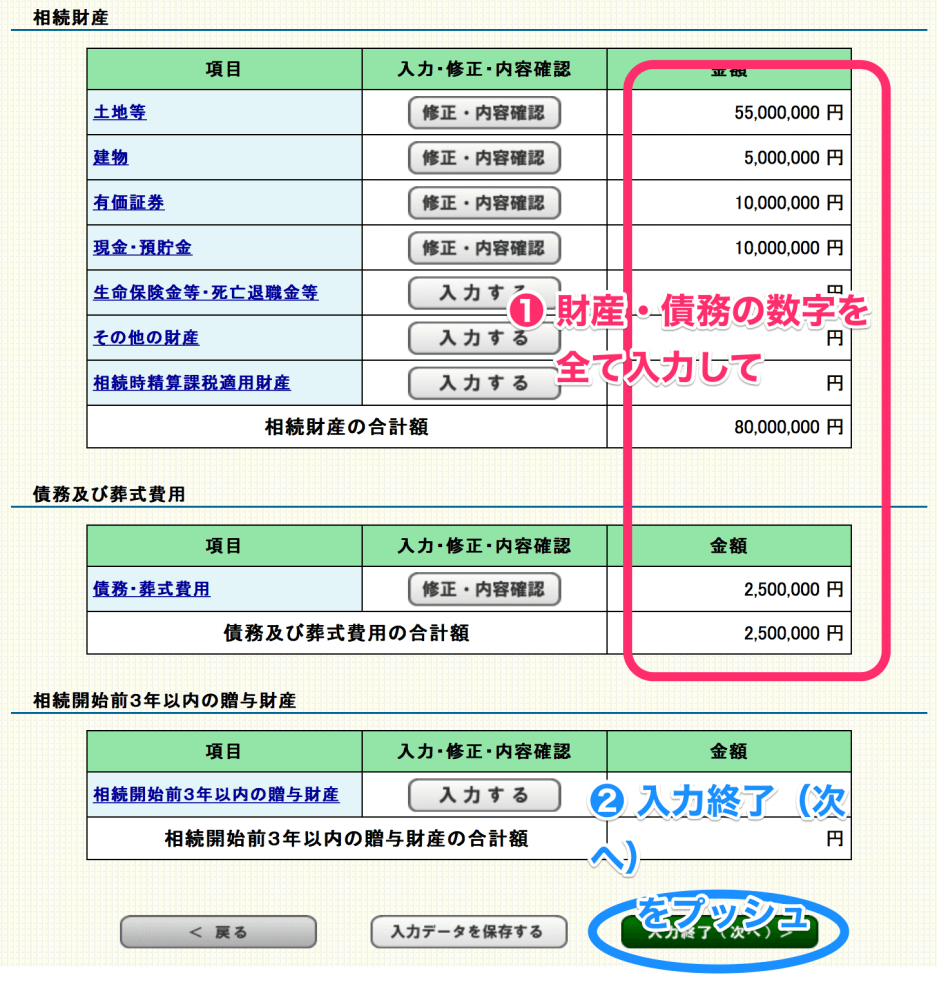

続いての画面では、

・相続した財産の種類ごとの金額の内訳

・債務や葬儀費用の金額

・生前の直近3年間に亡くなった方から贈与を受けた金額

を順番に入力します。

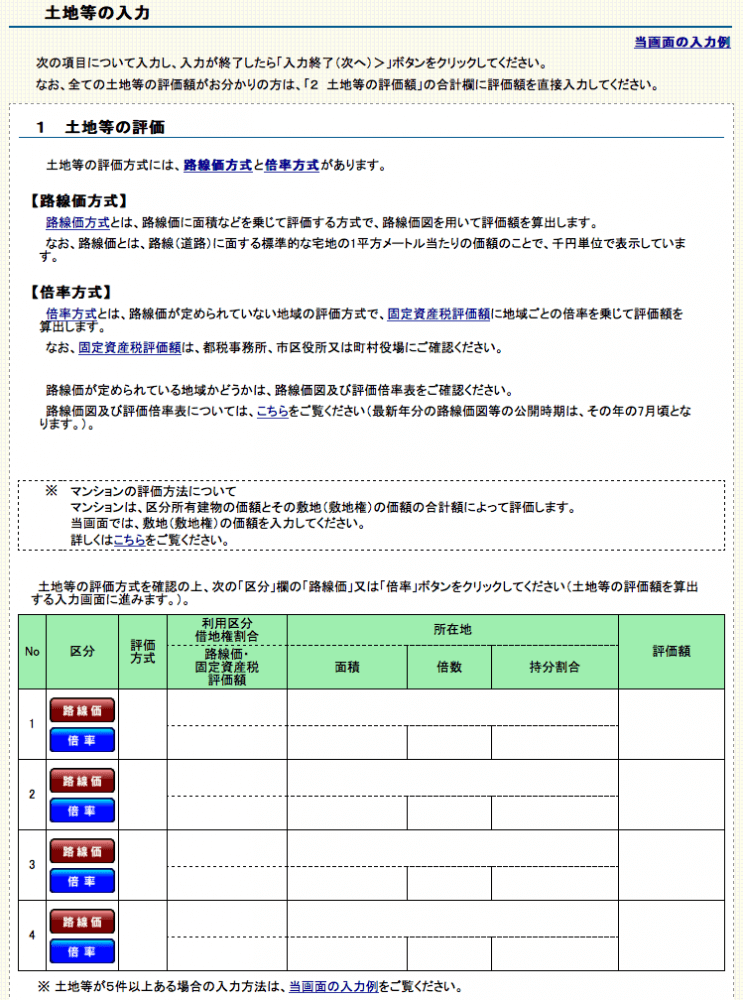

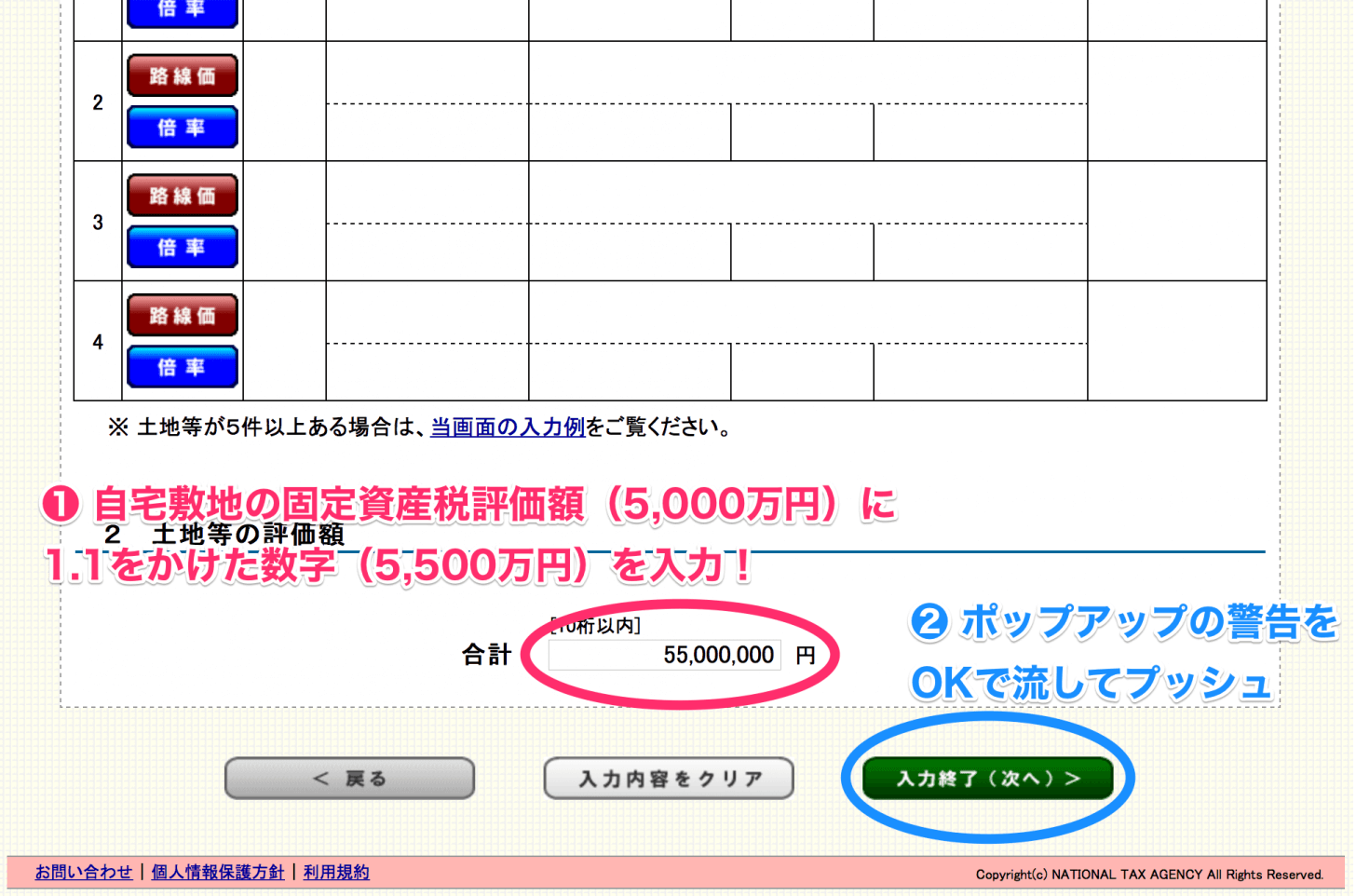

まずは自宅の敷地(固定資産税評価額で5,000万円)の入力です。

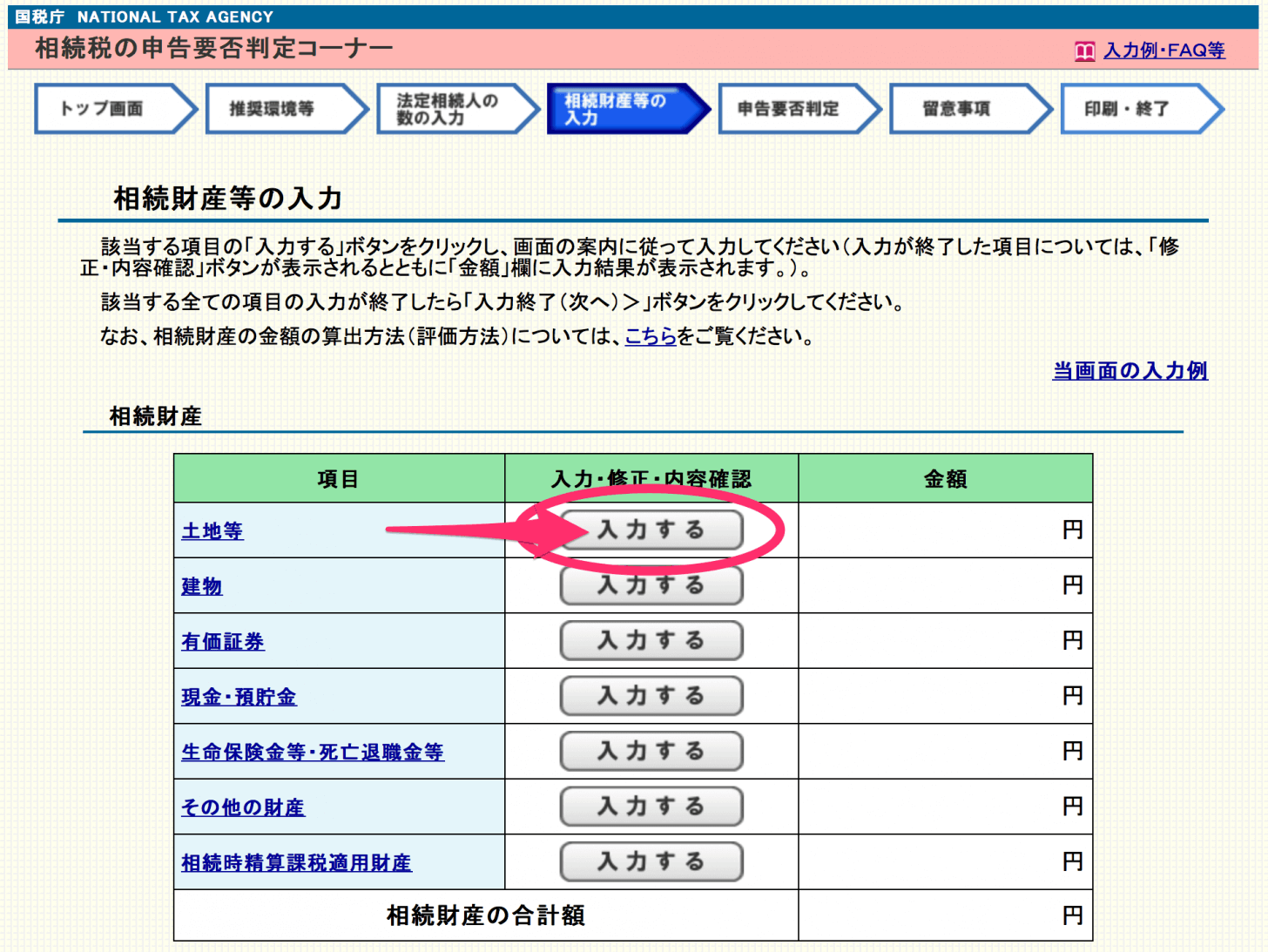

一番上、土地等の「入力する」ボタンをプッシュ。

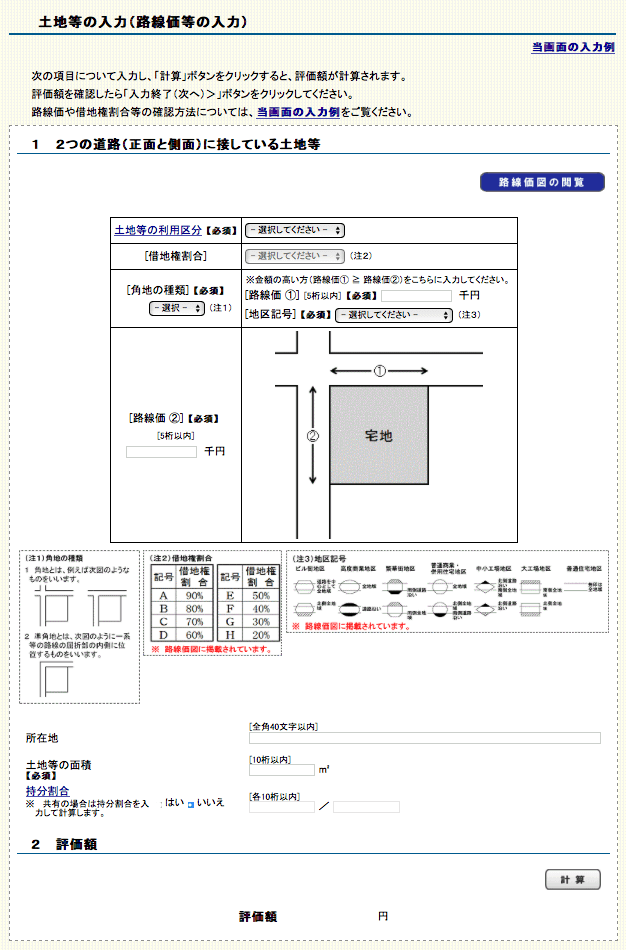

土地の場合、路線価方式・倍率方式の区分に応じた入力も可能で、路線価方式を選んだ場合は↓こんな画面で入力ができます。

路線価図の閲覧ページへのリンクもしっかり用意されていますが…、

この辺は専門家向けなので無理して使う必要はありません!

お手元にある「固定資産税の評価証明書」に書かれている土地の固定資産税評価額に1.1をかけた数字をこの画面の下部にある「2 土地等の評価額」の合計欄に直接入力して、「確認終了(次へ)」をプッシュしてください。

税額計算シミュレーションで「小規模宅地等の減額の特例」を考慮した計算がしたい場合、↑上の画面では路線価方式や倍率方式を使って土地の金額を入力するようにしてください。

その他、

- 自宅(=建物。こちらは固定資産税評価額をそのまま入力)

- 上場株式(=有価証券)

- 現預金

-

債務と葬儀費用(=葬式費用)

も土地と同じように入力して、一番下の「確認終了(次へ)」をプッシュ。

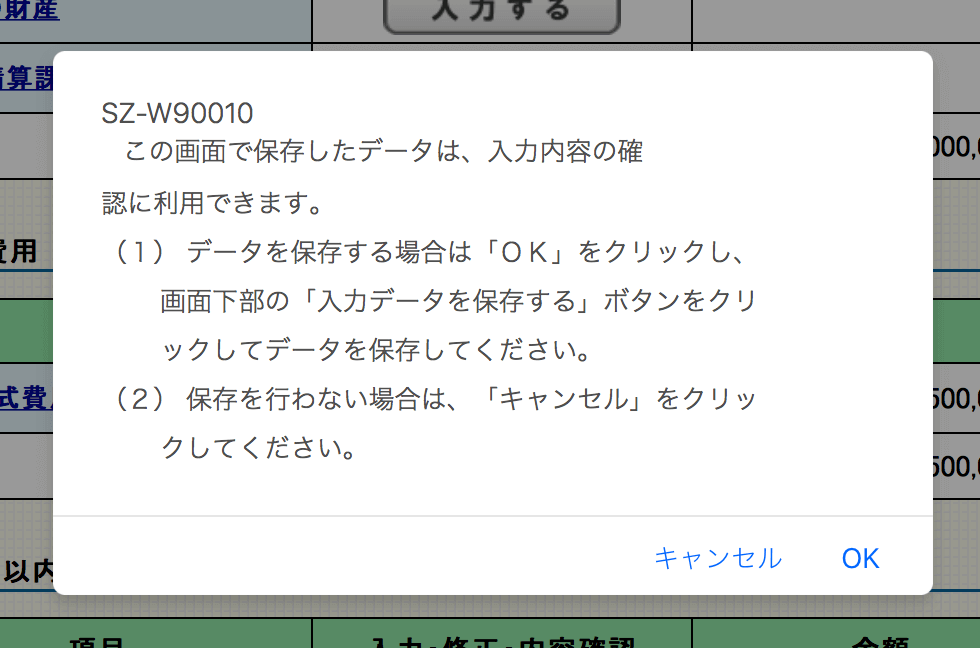

すると、「データ保存したらやり直す時便利だよ〜」的なポップアップが出ます。

保存したい方はここで保存してください。(「OK」をクリック)

今回はめんどくさいのでそのままいくので、「キャンセル」をクリックします。

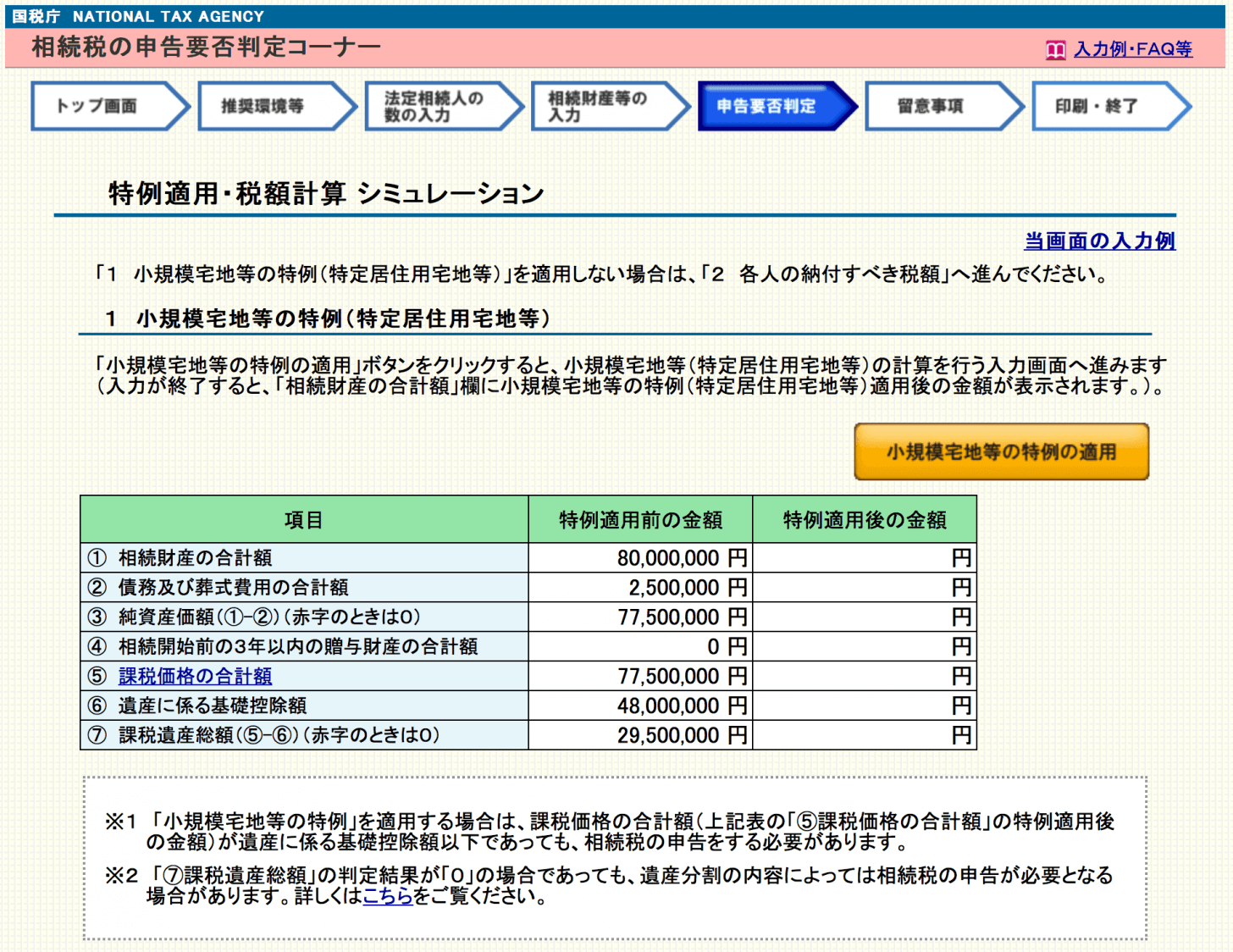

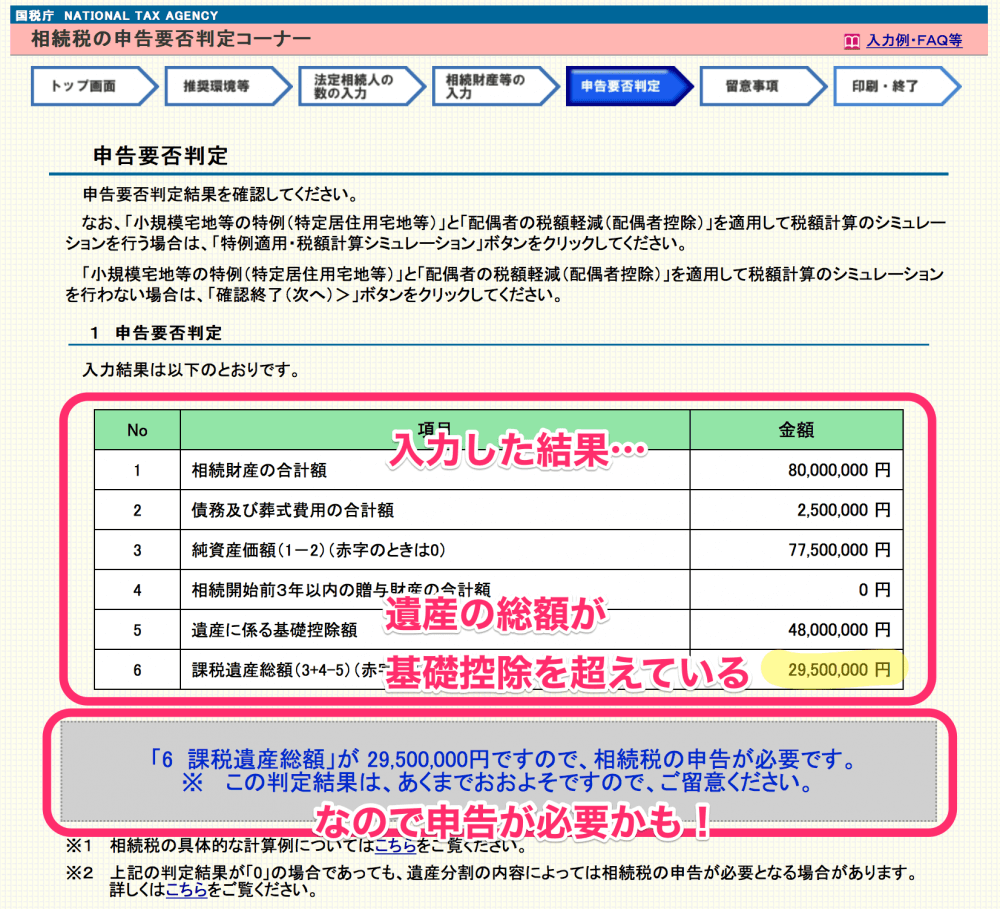

こうして入力した結果、次の画面でようやく申告要否の判定結果を見ることができます!

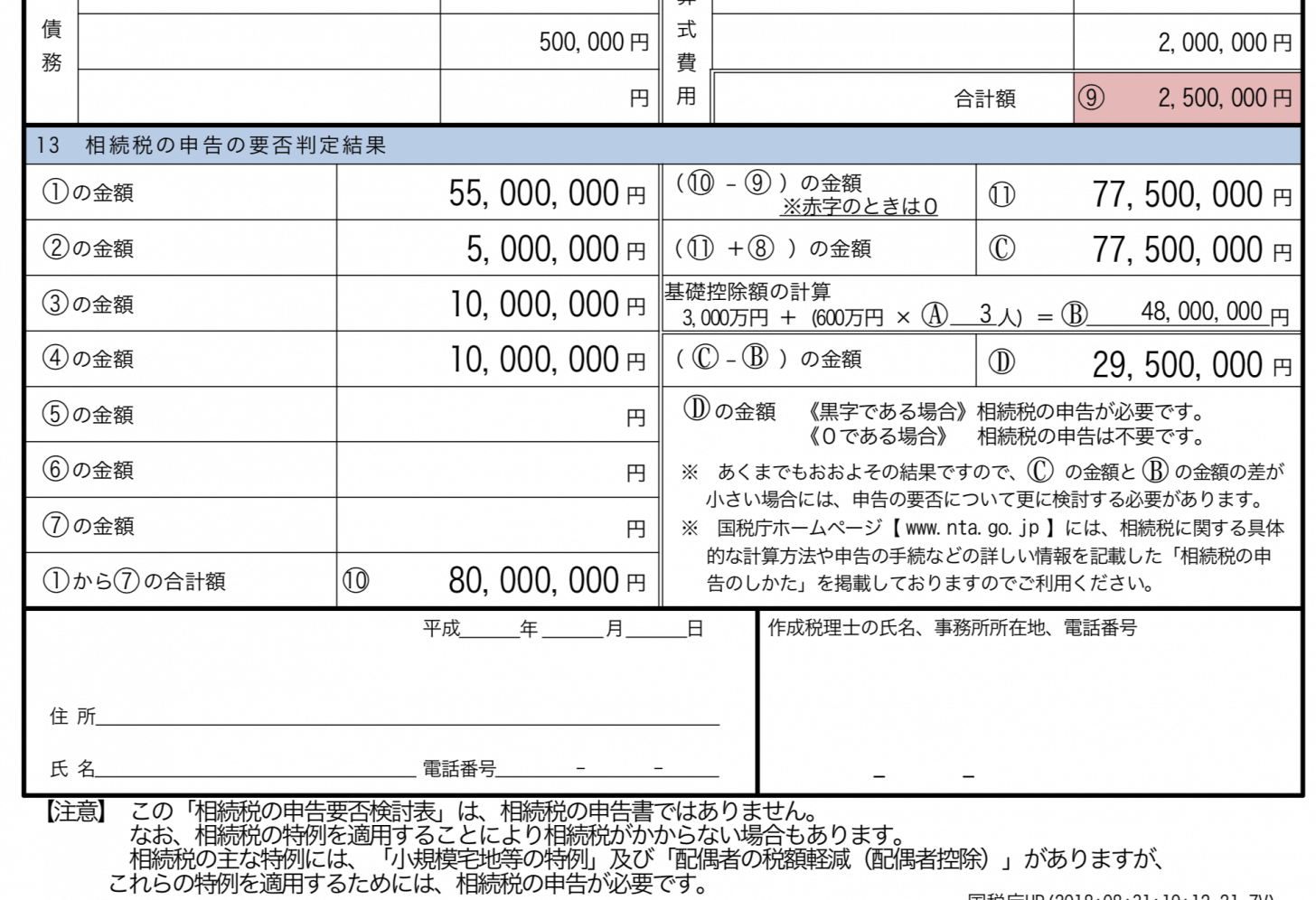

今回は正味の遺産の総額が7,750万円-基礎控除が4,800万円=2,950万円基礎控除を超えた金額がある!ということで、「相続税の申告がいるかもね」という結果となりました。

ここまででも結構な作業量じゃないでしょうか?

(この記事を書いている私にとってもそうです)

ひとまずお疲れ様でした。

でも、このコーナーはここからがウリなんですよ!

特例を踏まえていくら相続税がかかるのかまで試算できます【ここがこのコーナーのウリ】

ここまでなら「簡易判定シート」でもできることなんですが、このコーナーのウリはここから先。

相続税がかかるとして、じゃあ実際いくらぐらい相続税がかかりそうなのかが試算できます。

しかも、入力をしっかり頑張れば(←強調)「小規模宅地等の減額の特例」や「配偶者の税額軽減」といった特例規定を考慮した税額まで出せちゃいます。

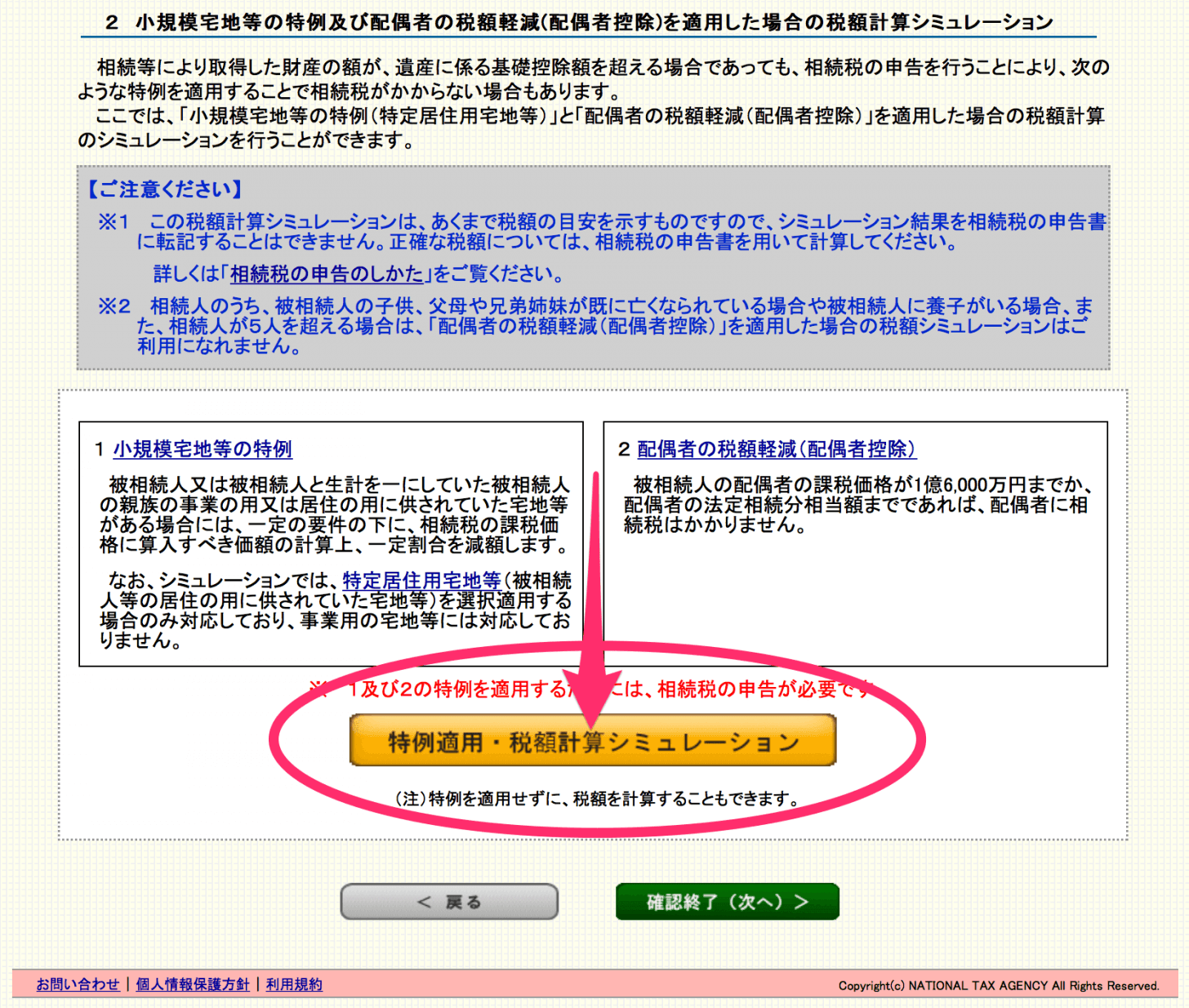

先ほど紹介した画面の一番下にあるオレンジのボタンをクリックすると…

ここで、「小規模宅地等の減額の特例」や「配偶者の税額軽減」といった特例規定を考慮した相続税額の計算が可能です。

今回は「小規模宅地等の減額の特例」の計算はせずに(自宅敷地を簡単な方法で入力しているため)、「配偶者の税額軽減」だけ適用させて税額を出してみます。

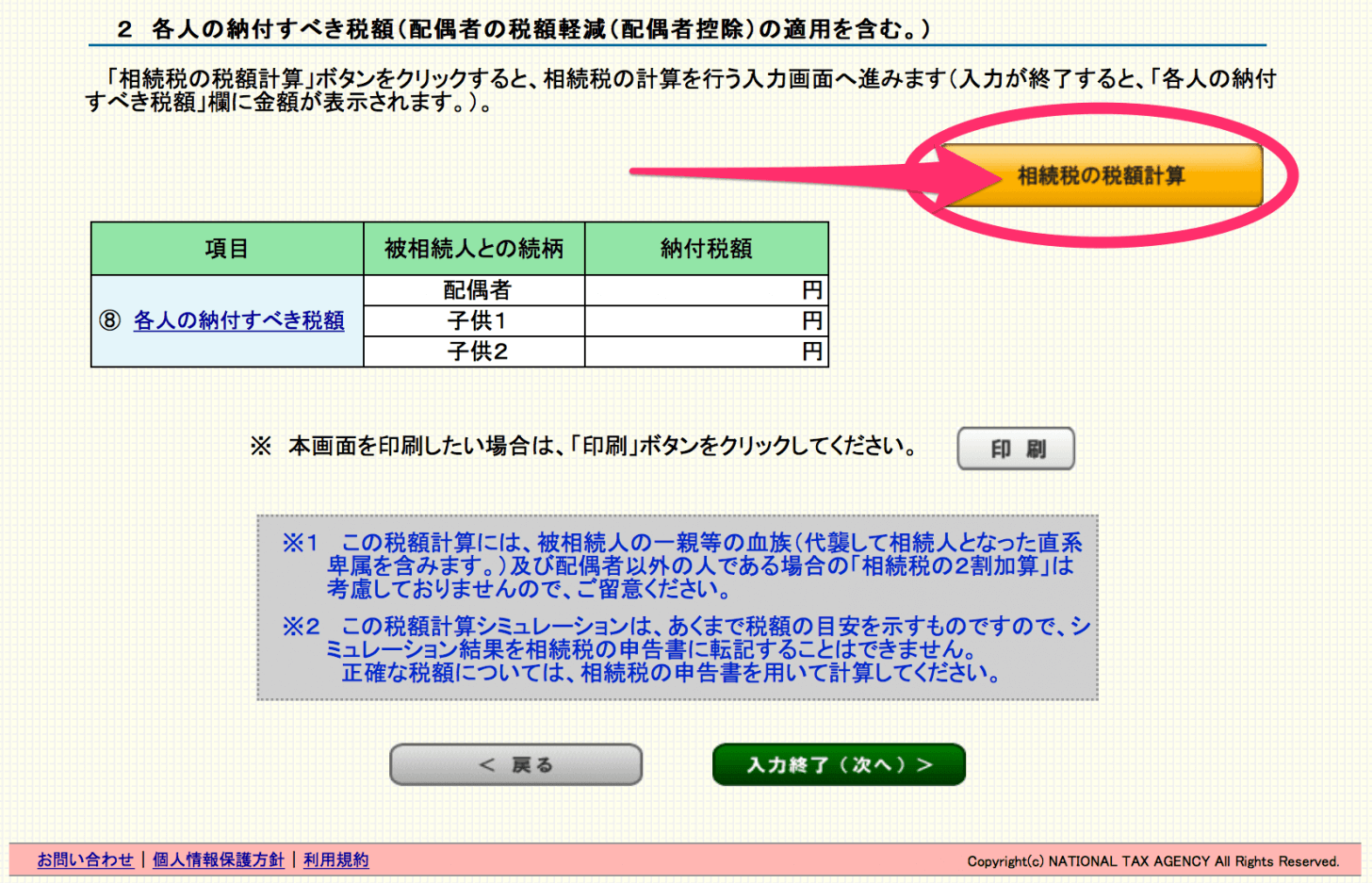

というわけで、画面下までスクロールさせて「相続税の税額計算」ボタンをプッシュ。

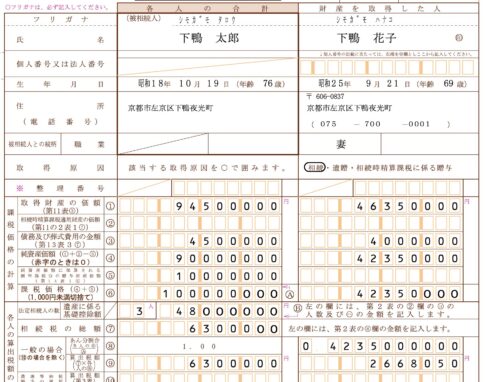

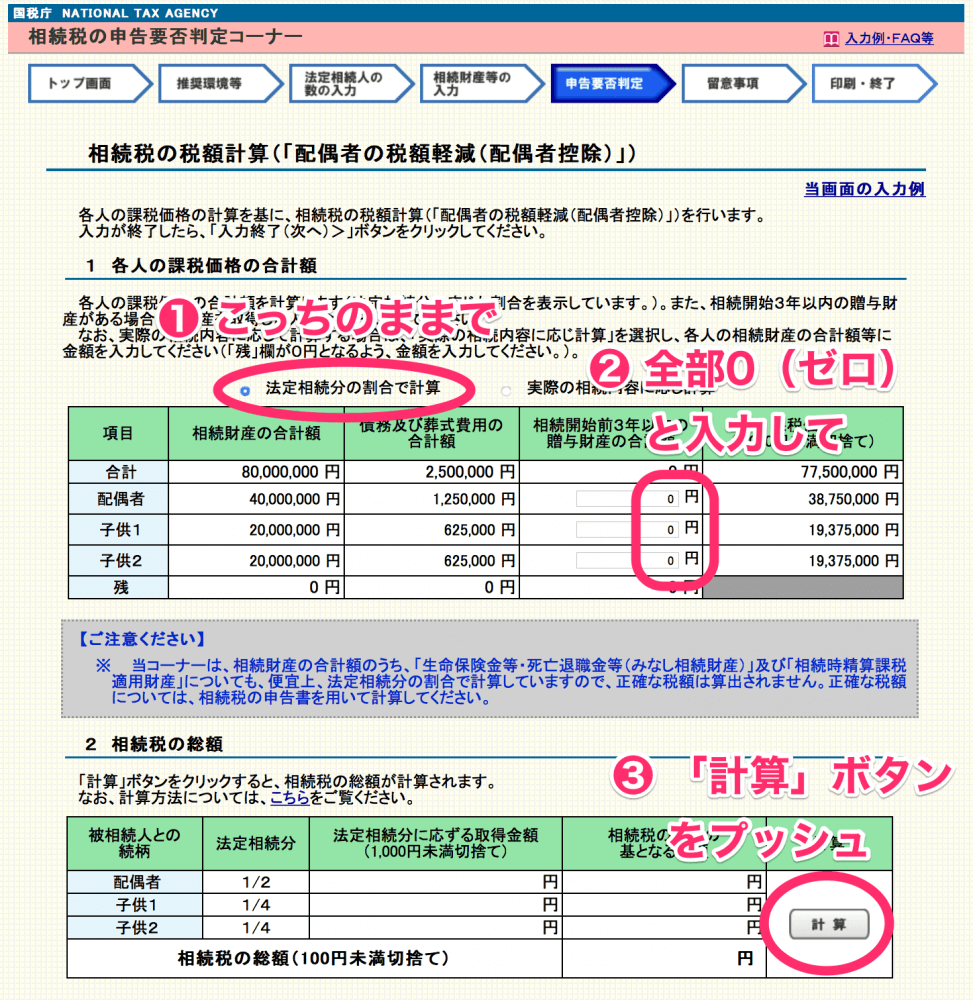

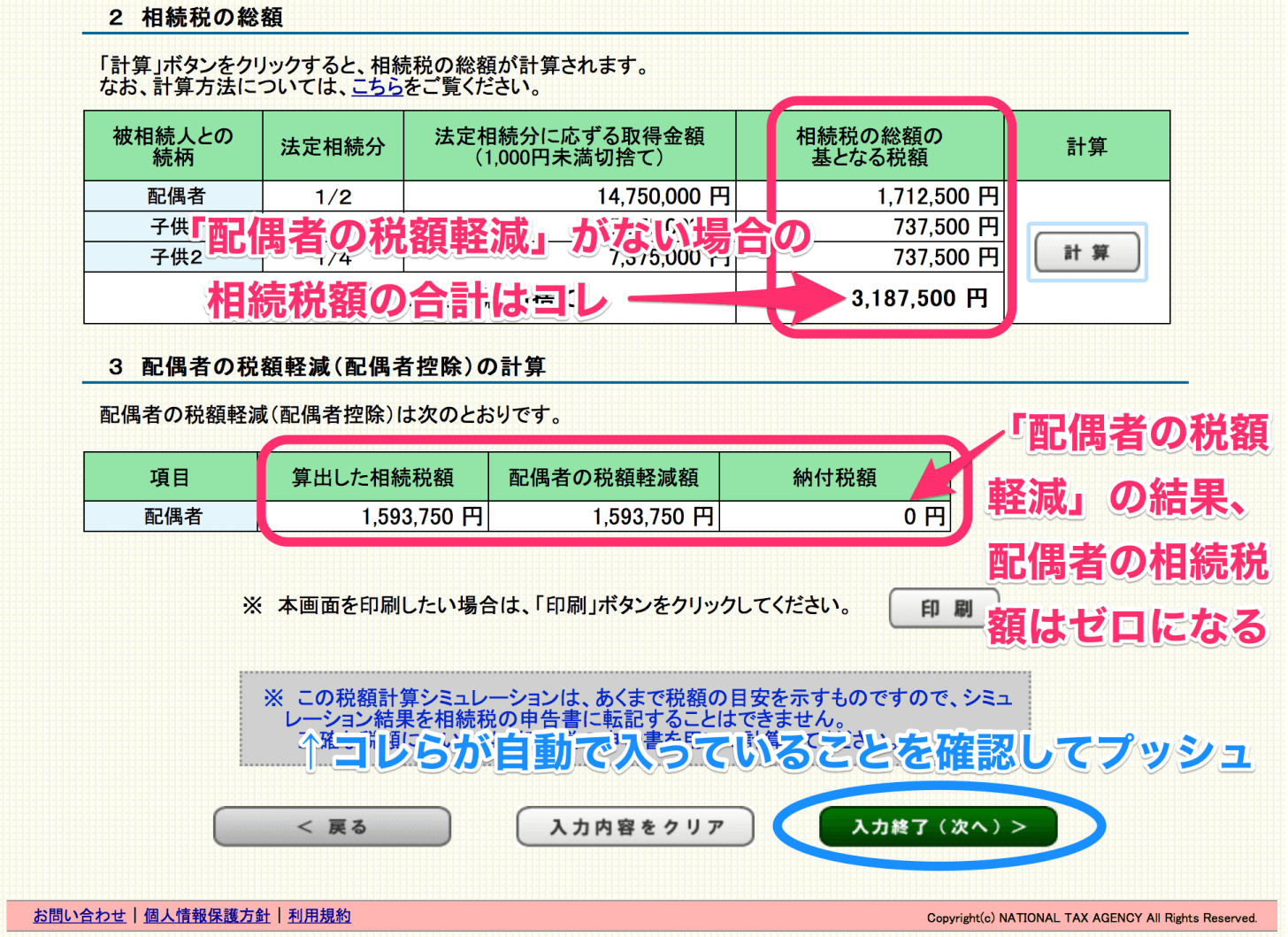

次の画面で↓こんな感じで入力した後、「2 相続税の総額」の「計算」ボタンをプッシュ。

すると、相続税の総額と配偶者の税額軽減額が自動で計算されます。

数字が入っていることを確認して「確認終了(次へ)」をプッシュ。

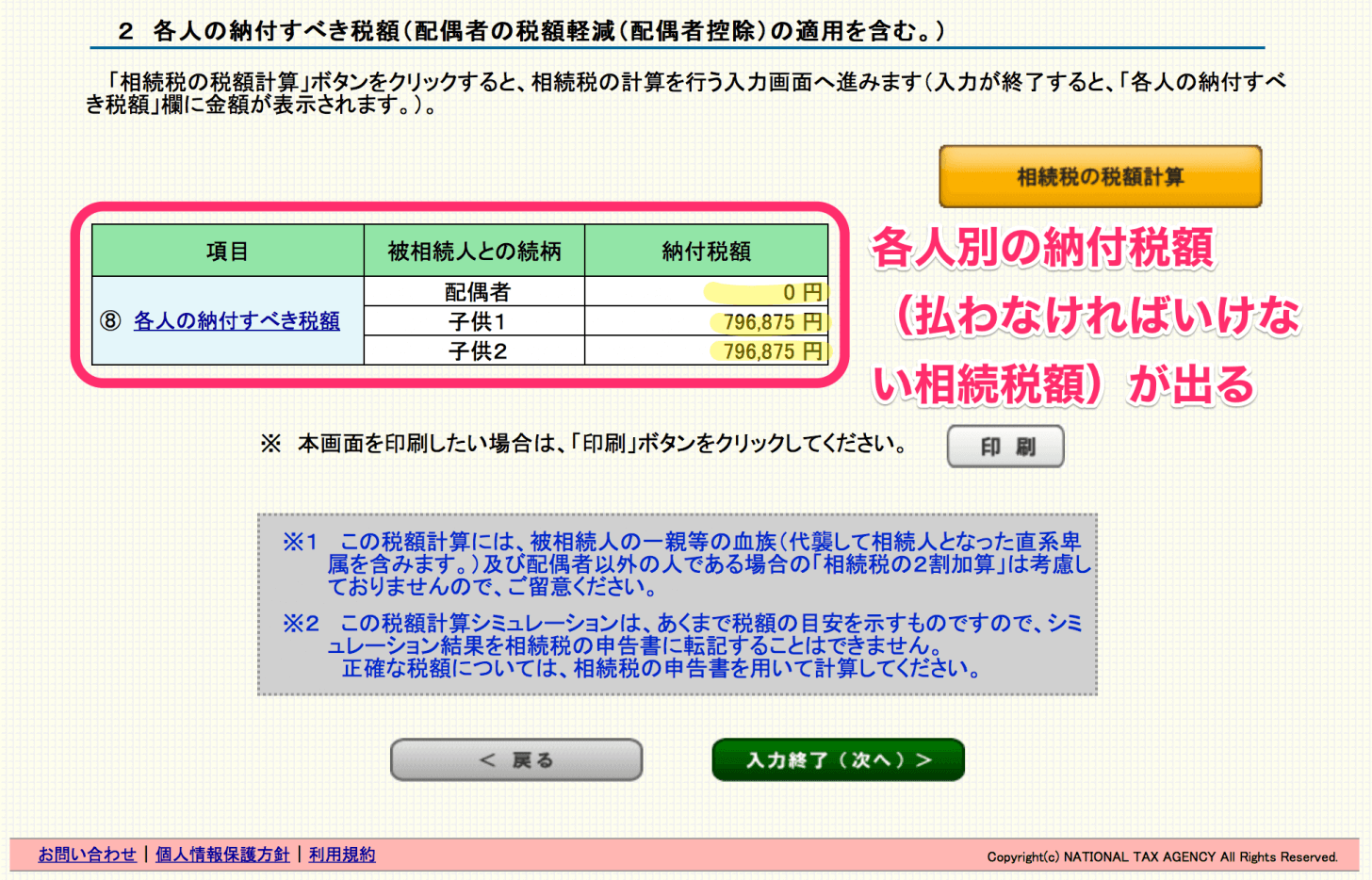

次の画面の下部を見ると、「配偶者の税額軽減」を考慮したあとのそれぞれの相続税額が出ています。

仮に法定相続分で財産を分けるとした場合、今回のケースですと、

- 配偶者は税額なし

-

子はそれぞれ約80万円ずつ

相続税額が出る!というのがここでわかります。

ここを通過すれば、あとは最終確認ページを経て入力内容を印刷すれば終了です!

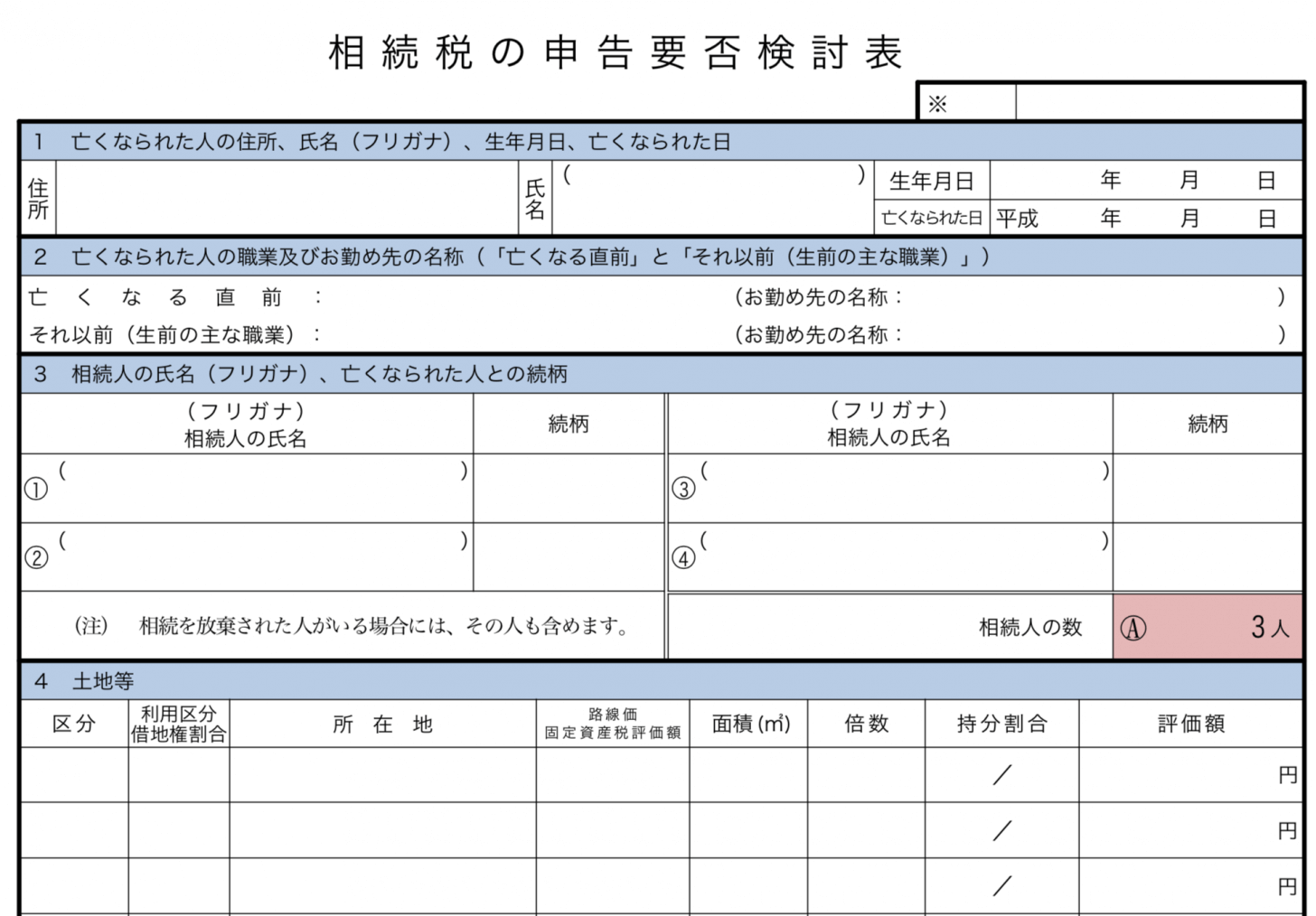

最終的に↓「相続税の申告要否検討表」という名前の帳票ができあがります。

(税務署が目星を付けた(?)人に対して送る「相続についてのお尋ね」と同じ様式で、これを「お尋ね」の代わりに出すこともできます。)

こういう方はこのコーナーは使えません

ちなみに、このコーナーには「このコーナーをご利用になれない方」として

- 相続開始が平成26年12月31日以前(相続税の基礎控除が4割引き下げられる前)の方

- 相続する財産の金額が100億円以上の方

-

相続する土地の形状が不整形であったり、権利関係が複雑である方

といった方々が挙げられています。

土地なんて大半は不整形な形状をしているものですが、そういった場合などの調整計算はこのコーナーでは行うことが出来ません。

あくまでも簡易な計算のみが行える、ということのようです。

「相続税の申告要否判定コーナー」の使い方ガイドのまとめ

以上、ここまで「相続税の申告要否判定コーナー」の入力方法をご紹介しました。

ここまで読まれて、また、実際に判定コーナーで入力されて、どう感じましたか?

その感覚、正直合ってます(^^;

すごく細かいところまで入力ができて便利ではありますが、

その分、やや一般向けとは言えない面もあるような…。

一旦コレを使って試算するにしても、わからないところ多いようであれば、

お近くの税理士に相談することをおススメいたします。

我々はそのために居りますので!

【関連記事】

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)