相続税はどんな流れで計算されるかご存知でしょうか。

この記事では、相続税の計算の流れについて、

実際の申告の際に税務署に提出する「相続税の申告書第1表」を使いながら詳しく解説していきます。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

目次

【相続税の計算方法】相続税の計算の流れ

相続税は、大きく分けて以下の3つの流れを踏んで計算します。

この流れを形にしているのが、今回紹介していく相続税の申告書第1表です。

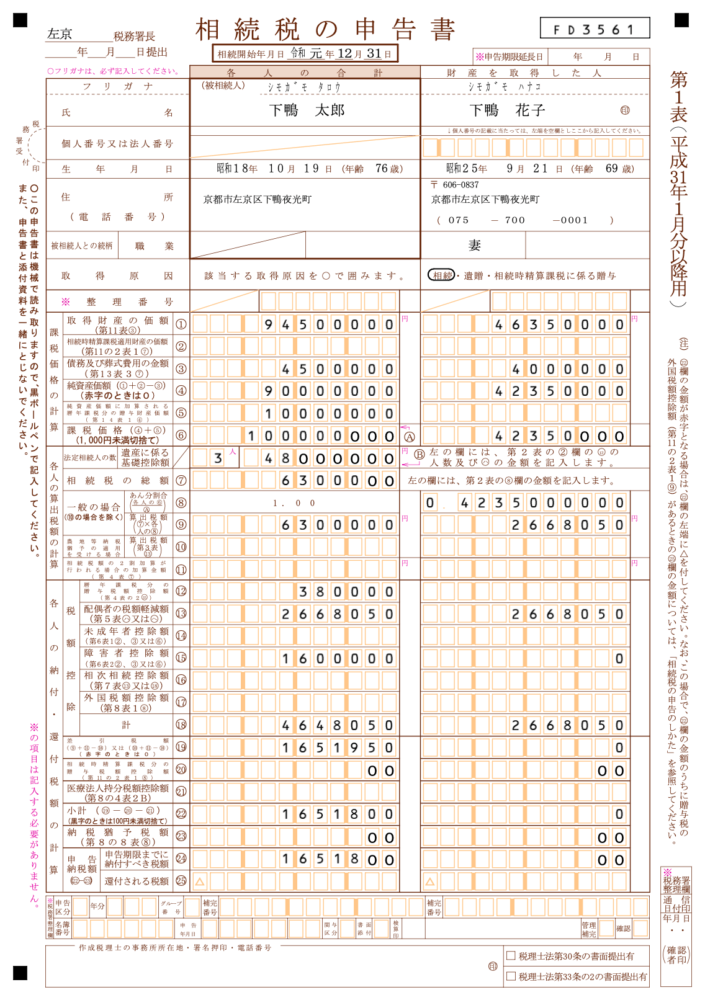

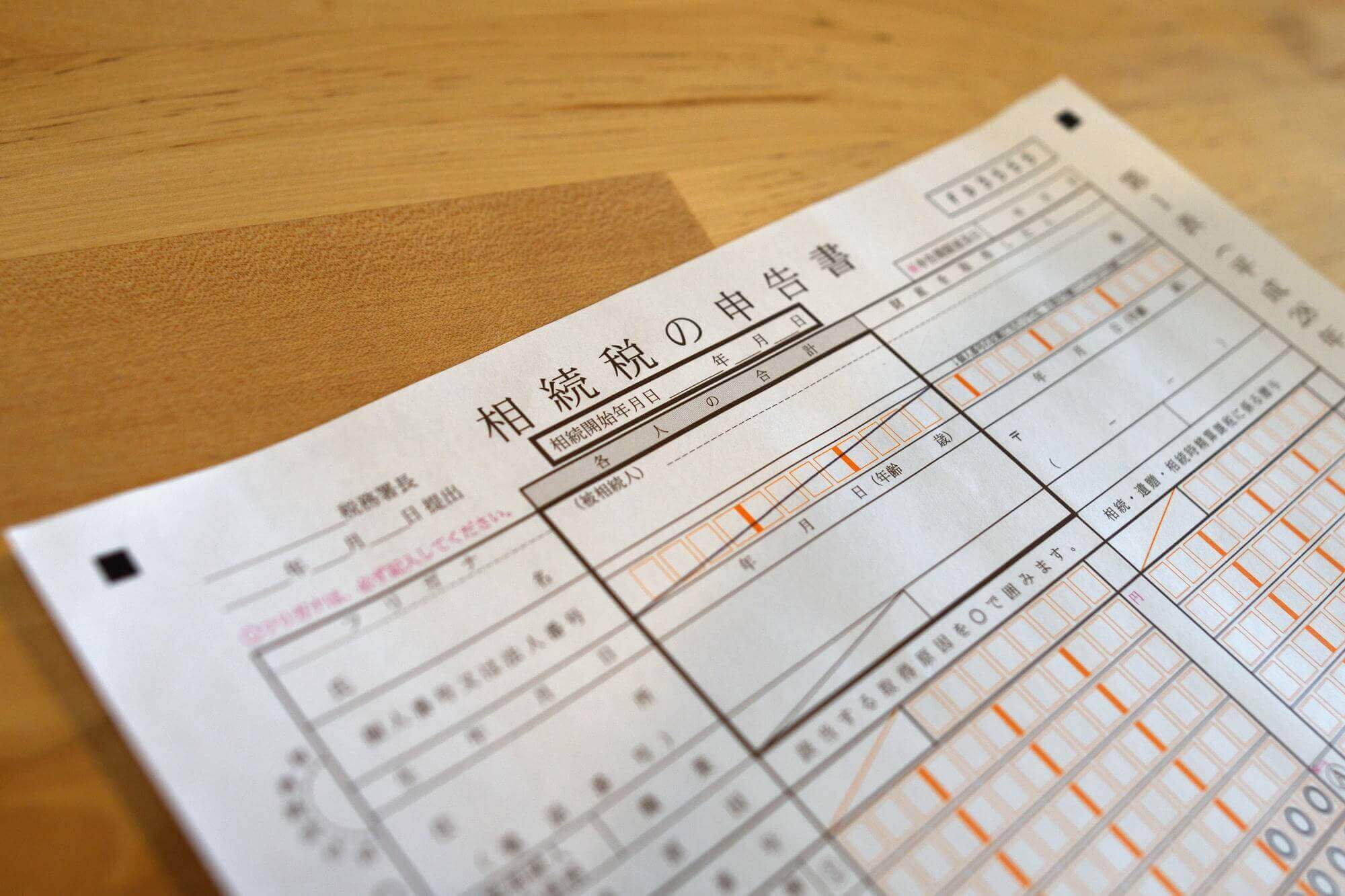

幾重にもおよぶ相続税の申告書の表紙にあたる書類で、↓このような見た目をしています。

第1表の詳しい見方は「【初心者向け】相続税の申告書第1表の見方を解説します」という記事で書いているのでここでは触れませんが、

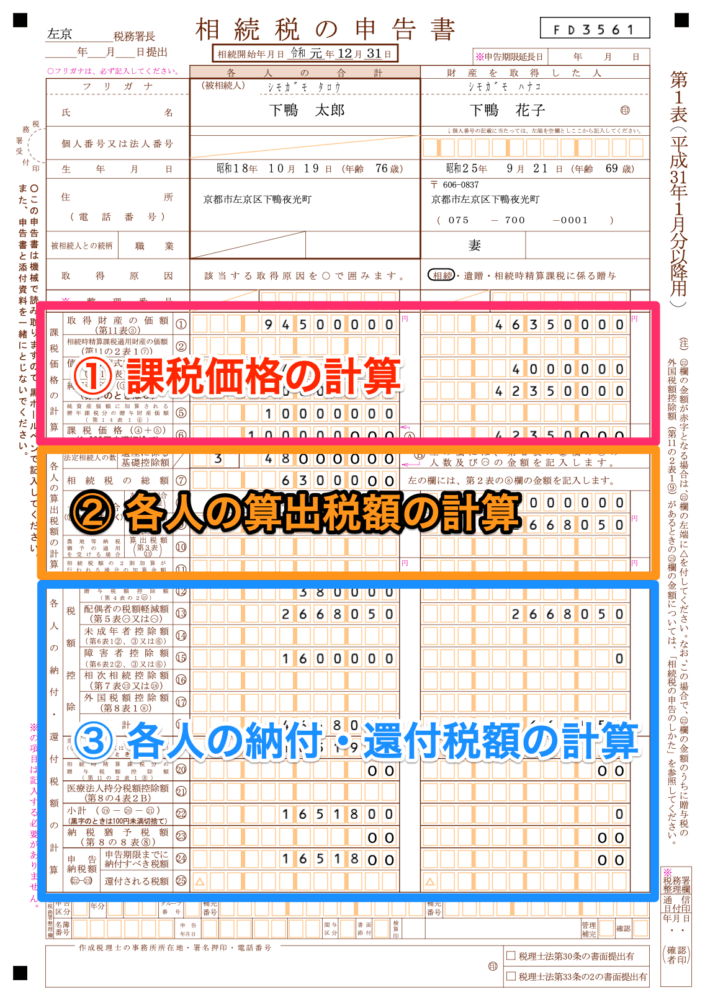

これをよく見ると、縦軸の欄が主に3つに分かれています。

それぞれ、

- 課税価格の計算

- 各人の算出税額の計算

- 各人の納付・還付税額の計算

とタイトルが振られています。

それぞれどんな計算をしていくのか、順番に見ていきましょう!

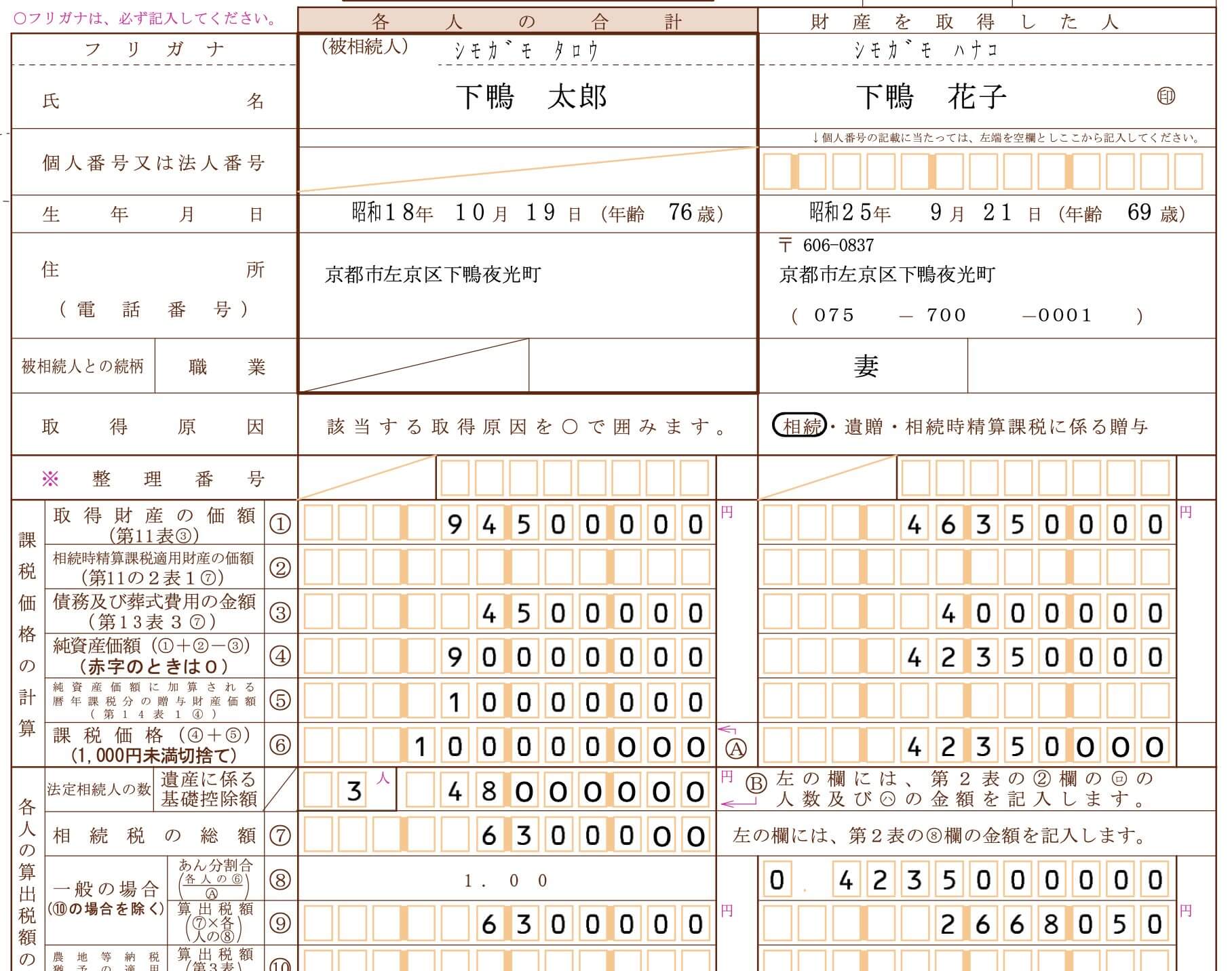

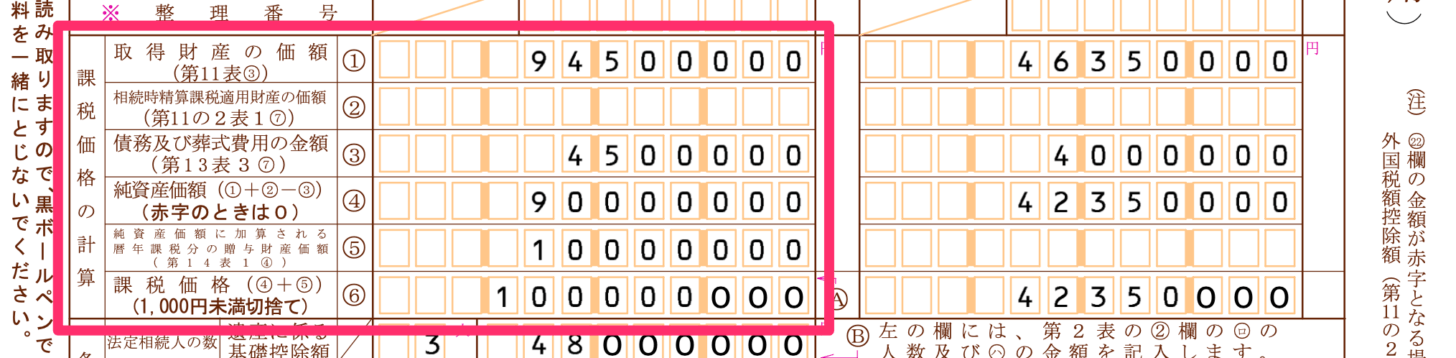

相続税の課税価格を計算する

ここでは、亡くなった人(以下「被相続人」と言います)が遺した財産のうち、相続税の課税対象となる金額を求めます。

この金額のことを「相続税の課税価格」と言います。

具体的な流れとしては、

- 相続人などが取得した財産の価額の合計を出す(①欄)

(財産評価や小規模宅地等の減額の特例、生命保険金の非課税などはすべてここでやります) - 生前贈与のうち、相続時精算課税適用財産の価額を足す(②欄)

- 相続人などが負担した被相続人の債務と葬式費用を引く(③欄)

-

生前贈与のうち、暦年課税の贈与財産の価額を足す(⑤欄)

※リンク先はそれぞれの用語の当サイト内の解説記事です。

というように、被相続人が死亡当時に抱えていた財産はもちろん、生前贈与や借金などの債務、葬儀費用の負担も考慮して、

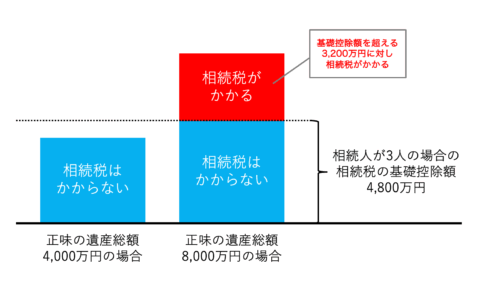

相続税計算上の正味の遺産総額(今回の例では1億円)を出します。(それが⑥欄に入る)

課税価格計算の詳しい流れは「相続税はいくらからかかる?【相続税の基礎控除とは】」という記事の後半で解説しています。

各人の算出税額を計算する

課税価格が出たら、次は「各人の算出税額の計算」欄に移ります。

ここでは、被相続人から財産を取得した各人の算出税額(納付税額の元となる税額)を求めます。

主な流れは以下の3つです。

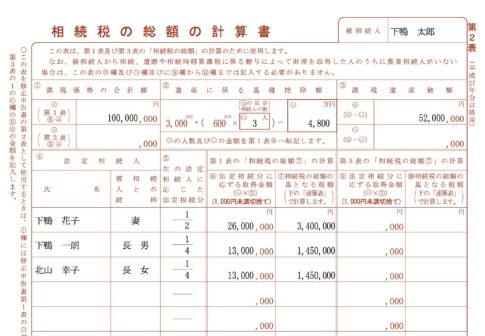

相続税の総額を出す

まずは、課税価格全体(今回の例では1億円)に対する相続税額=「相続税の総額」を出します。

たとえば、

- 相続税の課税価格が1億円

-

被相続人の死亡当時の家族構成が妻、息子、娘の3人(=法定相続人の数は3人)

である場合、相続税の総額は630万円になります。(それが⑦欄に入る)

この計算は単純に、相続税の課税価格と被相続人の家族構成だけを見て行います。

遺産の実際の承継割合はここでは一切関係しませんが、

もし、相続放棄をした人がいたり、相続人の中に養子が含まれている場合は計算がややこしくなります。

相続税の総額の計算方法【申告書第2表の書き方も解説】

各人の算出税額を出す

次に、相続税の総額を実際に遺産を承継した割合であん分して、「各人の算出税額」を出します。

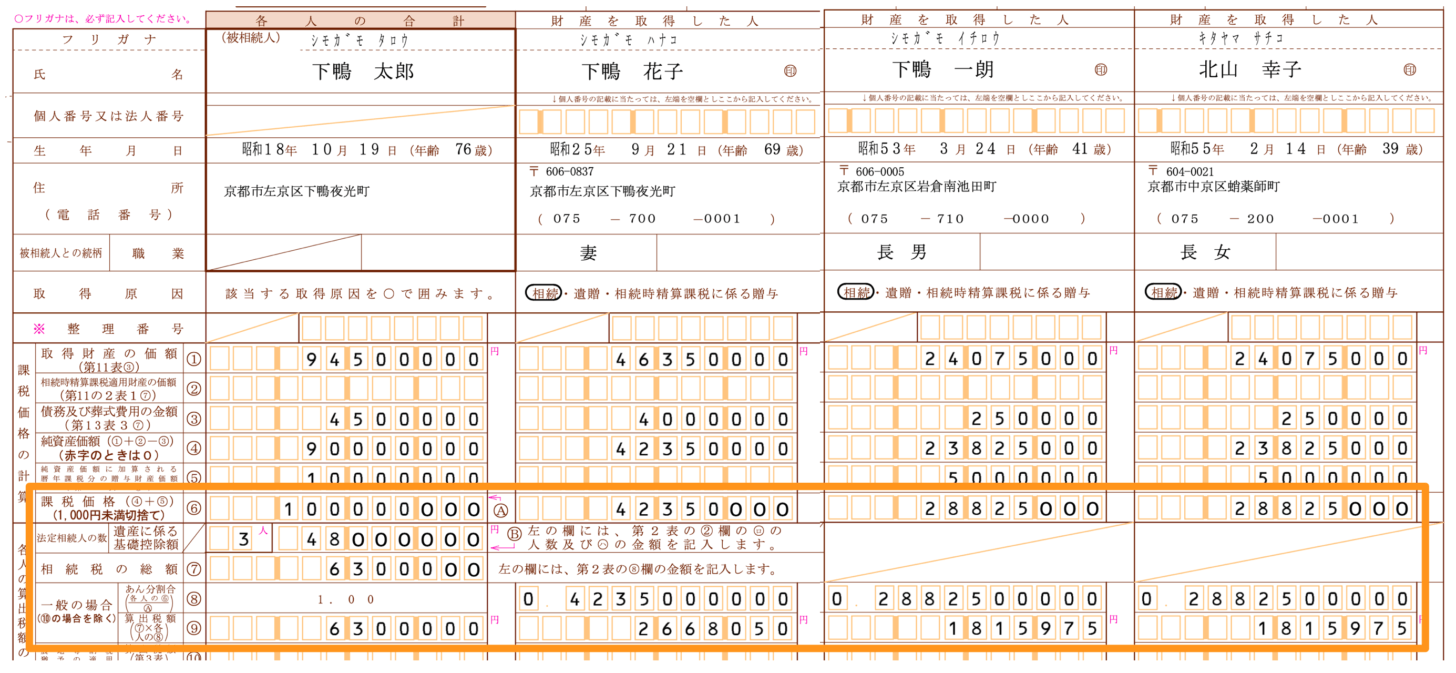

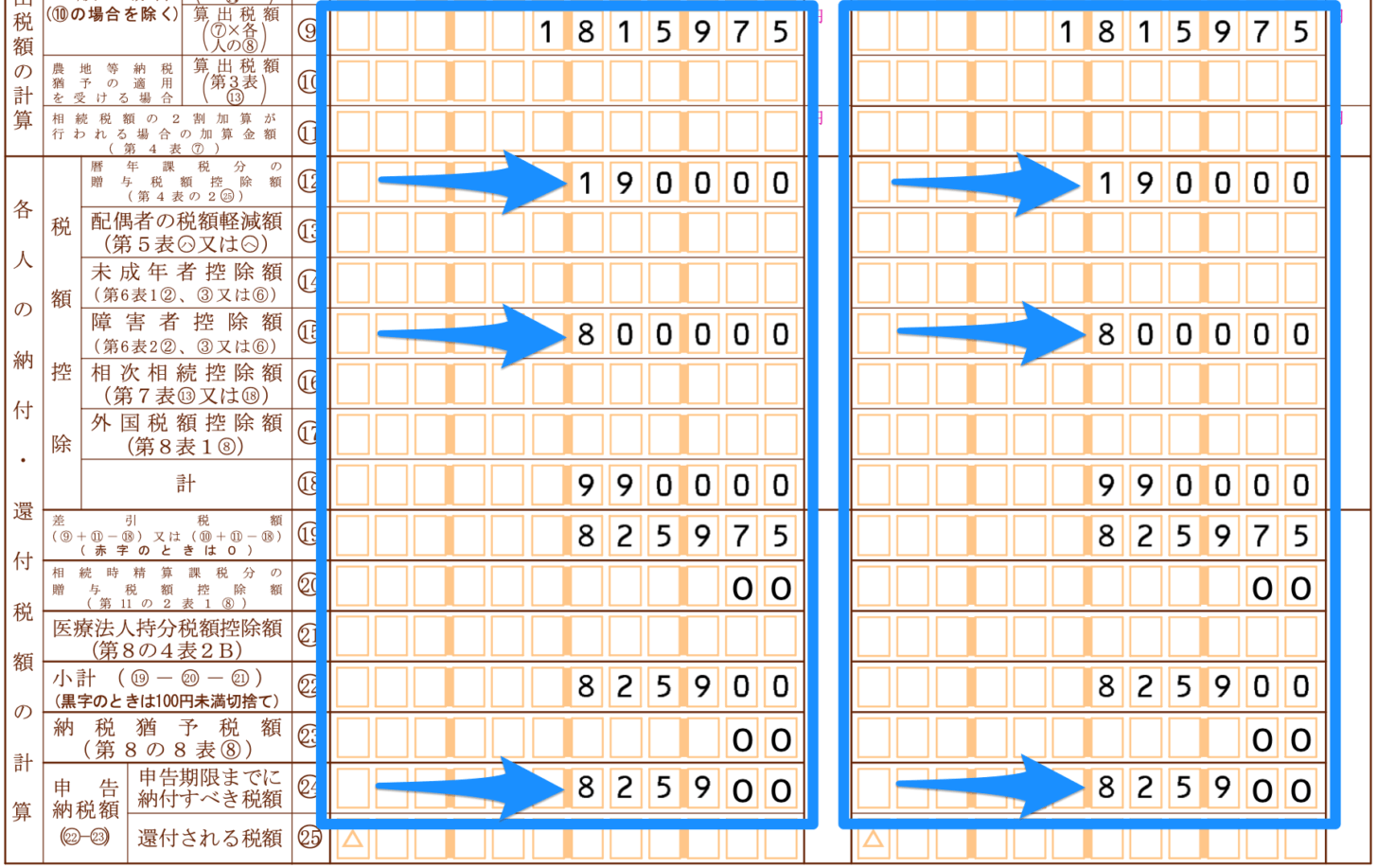

↓第1表でいえば、⑨欄に入る金額を出す流れです。

たとえば、上の例にあるとおり、

- 下鴨太郎さんという被相続人が亡くなって

(⑥欄・課税価格の合計は1億円) - 妻・下鴨花子さんは遺産全体の42.35%を相続した

(⑥欄に4,235万円が入っている) -

息子・下鴨一朗さんと娘・北山幸子さんは遺産全体のそれぞれ28.825%ずつを相続した

(⑥欄にそれぞれ2,882万5,000円が入っている)

とした場合、妻、息子、娘の各人の算出税額は以下のようになります。

- 妻・下鴨花子さんの算出税額

630万円×0.4235(⑧欄あん分割合)=2,668,050円 - 息子・下鴨一朗さんの算出税額

630万円×0.28825(⑧欄あん分割合)=1,815,975円 -

娘・北山幸子さんの算出税額

630万円×0.28825(⑧欄あん分割合)=1,815,975円

こうして計算した金額がそれぞれの⑨欄に入ることになります。

相続税額を2割加算する

また、もし算出税額が出た人の中に

- 被相続人の配偶者

- 被相続人の1親等血族(両親や子供)

-

被相続人の子の代襲相続人である孫やひ孫

以外の人

がいる場合、その人の算出税額にその2割に相当する金額が加算されます。

これを「相続税額の2割加算」と言います。

(算出税額に0.2をかけた金額がマル11欄に入ります)

つまり、↓こういった人は相続税額が2割増えることとなるので要注意です。

- 被相続人から相続又は遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人

(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

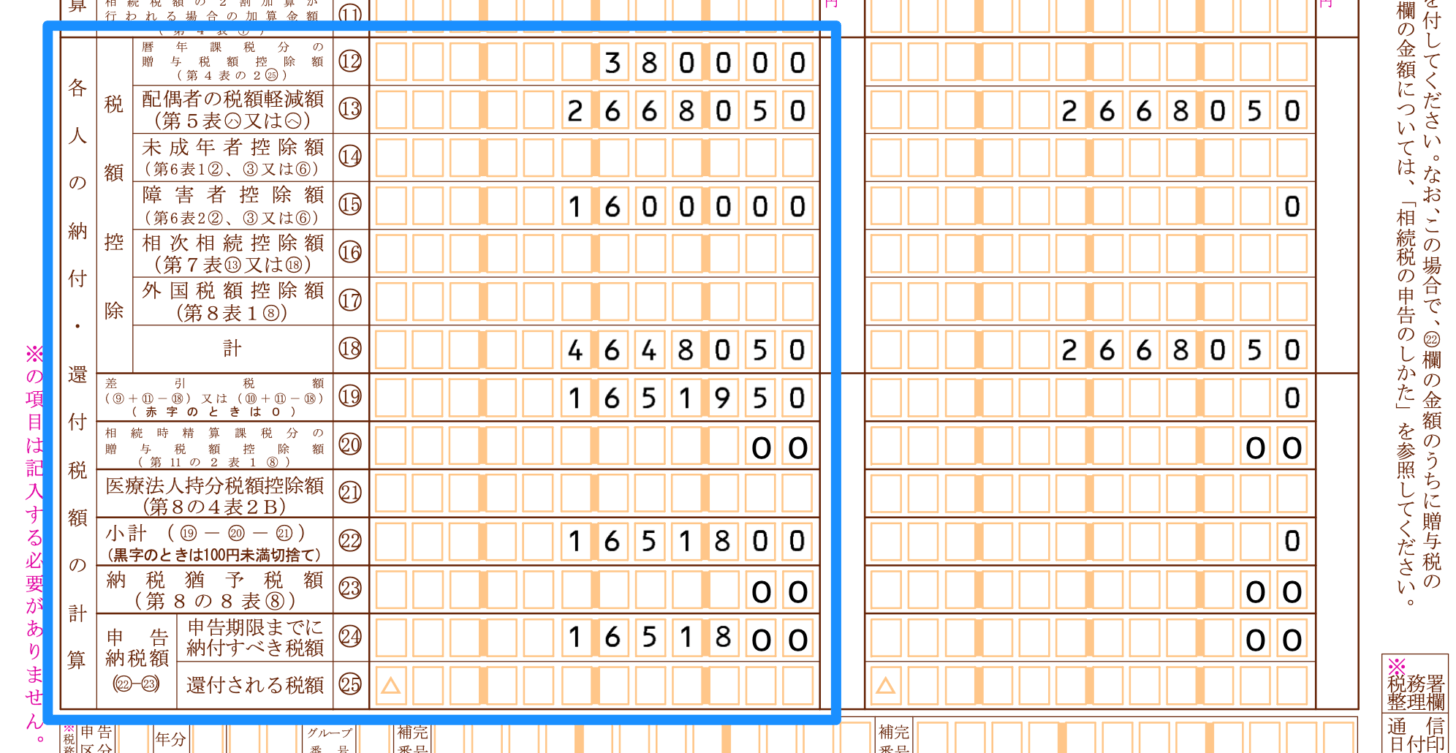

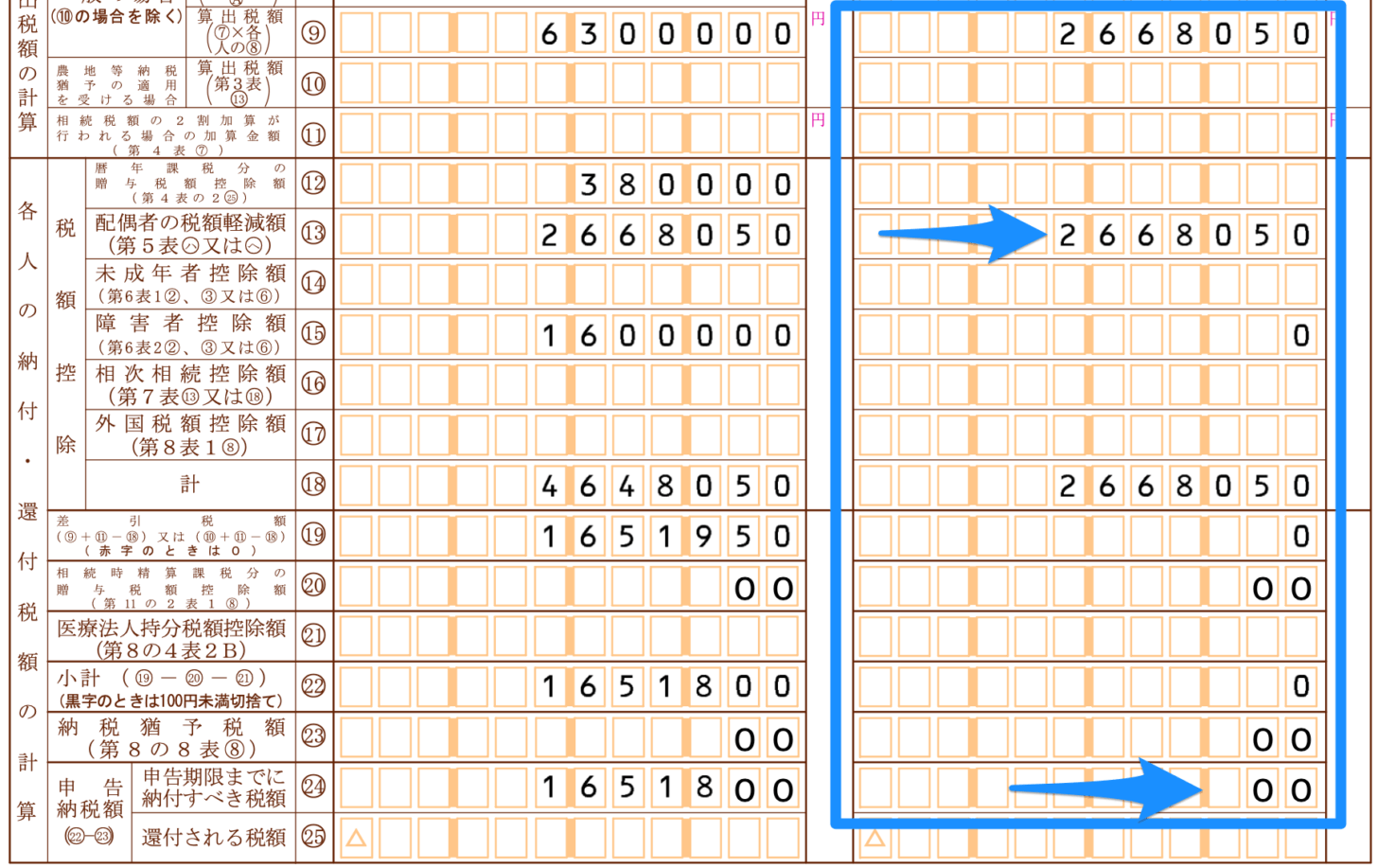

各人の納付税額や還付税額を計算する(税額軽減や控除を適用)

算出税額が出たら、次は「各人の納付税額・還付税額の計算」欄に移ります。

ここでは、算出税額に対して各人の状況に応じた税額の軽減や控除を適用して、

最終的な納付税額(または還付税額)を計算します。

どんな税額軽減や控除の規定があるのかを紹介してみると、

- 暦年課税分の贈与税額控除額(マル12欄)

…生前の暦年贈与に対して課された贈与税を控除する - 配偶者の税額軽減額(マル13欄)

…法定相続分または1億6,000万円まではいくら相続しても相続税がかからないようにする配偶者の優遇規定 - 未成年者控除額(マル14欄)

…相続人の中に未成年者がいる場合、「10万円×20歳に達するまでの年齢」分だけ税額が安くなる - 障害者控除額(マル15欄)

…相続人の中に障害者がいる場合、「10万円(特別障害者なら20万円)×85歳に達するまでの年齢」分だけ税額が安くなる - 相次相続控除額(マル16欄)

…被相続人が過去10年の間に相続人として相続税を払っていた(相続が相次いだ)場合に相続人の税額が安くなる - 外国税額控除額(マル17欄)

…外国にある財産に対して日本と外国の相続税が重複して課された場合に外国税額を控除する -

相続時精算課税分の贈与税額控除額(マル20欄)

…生前の相続時精算課税贈与に対して課された贈与税を控除する

解説記事相続時精算課税制度とは?メリット・デメリットや暦年課税との違いを解説

※規定の名称に対するリンク先は国税庁の解説ページです。

というように、多岐に渡ります。

今回の例に当てはめると、

-

下鴨花子さんは配偶者なので、

配偶者の税額軽減(マル13欄)で算出税額の全額が控除され、納付税額はゼロとなります。(マル24欄にゼロが入る)

- 一方、息子・下鴨一朗さんと娘・北山幸子さんは、

- 生前に払っていた暦年課税の贈与税の控除(マル12欄)と

- 特別障害者である下鴨花子さんの税額から控除できなかった障害者控除額(マル15欄)

(障害者本人から引けない場合はその扶養義務者から控除可能です(未成年者控除も同じ))

こうして出てきた税額を相続税の申告期限までに納付する!(または税額の還付を受ける)

というわけです。

ただし、配偶者の税額軽減や小規模宅地等の減額の特例は申告しないと受けられない規定なので、

これらを適用する前の時点で税額があれば、たとえ納付税額はゼロでも相続税の申告が必要です。

相続税の計算方法のまとめ

以上、この記事では、相続税の計算方法(計算の流れ)について、

実際の申告の際に税務署に提出する「相続税の申告書第1表」を使いながら詳しく解説してみました。

まとめとして、相続税の計算のおおまかな流れをもう一度紹介しておきます。

この記事が「相続税の計算の仕組みを知りたい」という方のお役に立てれば幸いです!

相続税の計算に関連する記事

以下に記事中に紹介しきれなかった相続税の計算についての解説記事を載せておきますので、興味があれば覗いてみてください。

-

相続税は何が起きたときにかかる税金なのでしょうか?

相続、遺贈、死因贈与とは【相続財産の3つの取得原因】 -

相続税は「お金に替えられる価値があるもの全て」にかかります。

相続税がかかる財産とかからない財産の違い。非課税財産には何がある? -

財産が国内にあるか国外にあるかは何を基準に決まる?

相続税や贈与税の財産の所在地の判定基準【国内か国外か】 -

相続税の計算で使う相続人の範囲は民法の相続人とは少し違います。

民法と相続税法の法定相続人の違い【相続放棄と養子に注意】 -

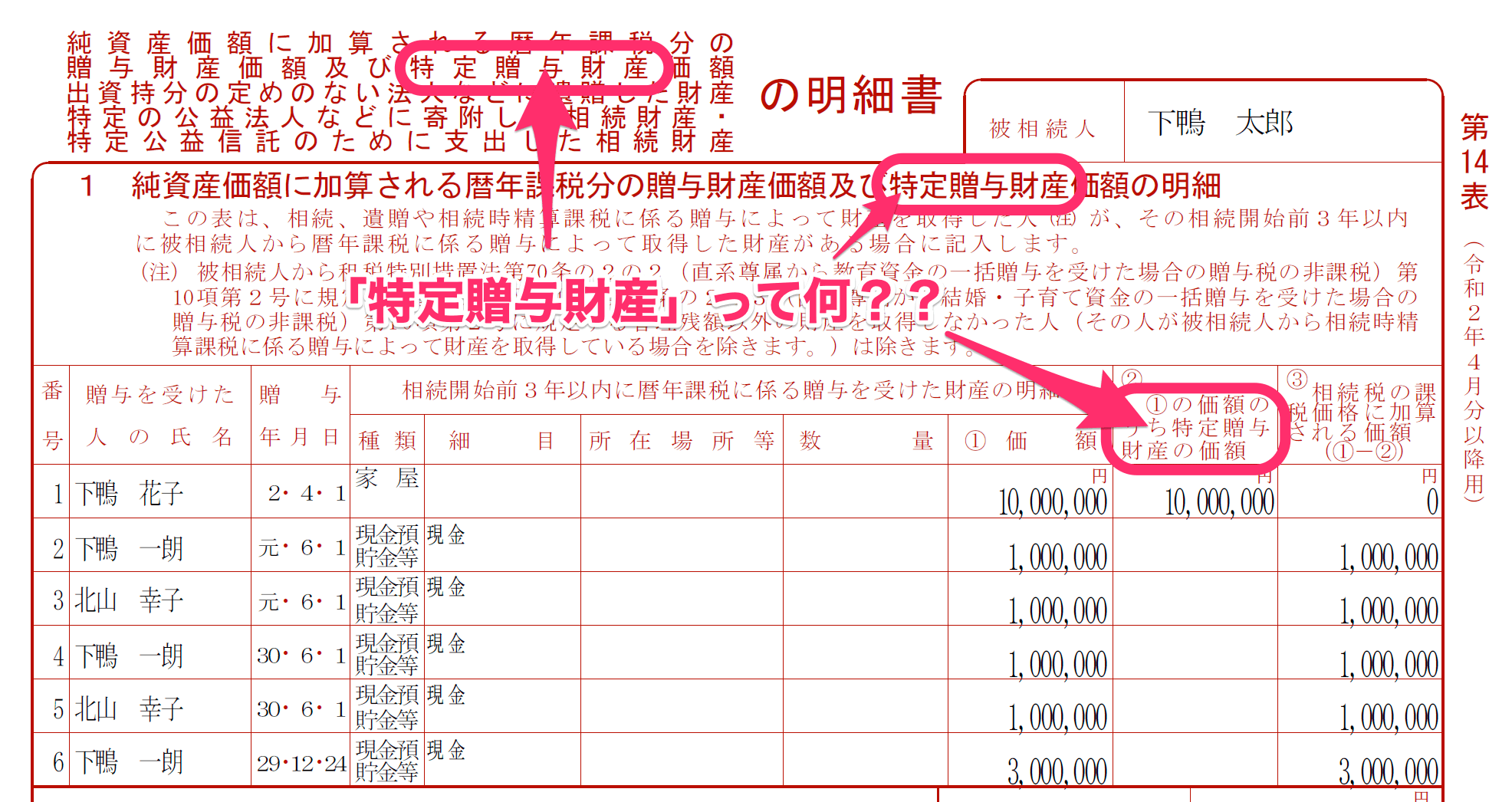

贈与税の配偶者控除相当額のことを「特定贈与財産」と呼びます。

生前贈与加算の対象から外れるため、これに対しては相続税も贈与税もかかりません。

特定贈与財産とは?贈与税の配偶者控除相当額は相続税も無税でOK -

相続税対策で意識すべき相続税の「限界税率」について解説しています。

相続税の限界税率とは?相続税対策にはこの把握が必要不可欠です -

相続税の計算をするなら「相続税の申告書作成時の誤りやすい事例集」は要チェックです。

この記事に書いていることもたくさん紹介されています。

相続税の申告で間違えないために。国税庁「誤りやすい事例集」は要チェック! -

国税庁HPで自分で相続税の試算ができるサイトが公開されています。

試してみてはいかがでしょうか?(ただ、正直使い勝手は…(^^;)

国税庁「相続税の申告要否判定コーナー」で相続税が試算できます

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)

それ以外の軽減や控除については、たとえ控除額の方が多かったとしても「税額ゼロ扱い」となります。