自分が所有している土地の上に建物(家屋や倉庫など)を建て、その建物を他人に貸している場合、

上にある建物を貸家として評価できる(←詳しくはリンク先にて)のに加えて、

敷地についても一定の評価減ができます。

これを「貸家建付地(かしやたてつけち)」と言います。

この記事では、そんな貸家建付地の相続税評価の方法を解説します。

この記事を書いた人

過去に税理士試験の大手予備校で相続税を教えていた経験から、相続税が専門分野。

事務所開業以来、相続税や贈与税の申告、相続税対策、相続税贈与税をテーマとした研修会の講師など、相続税に関する業務を多数行っています。

詳しいプロフィール(経歴や活動実績など)

【提供サービス】

- 相続税や贈与税の申告が必要な方へ

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

当ブログの運営目的は一般の方への正しい情報の提供であり、同業者等へのコンテンツ提供ではありません。

本記事は著作権法上の著作物にあたり、同法に定めるルールに基づかない引用はすべて著作権侵害となります。

ブログ運営ポリシー(著作権保護のためのプラグインの使用etc.)

貸家建付地とは?

改めて解説すると、

「貸家建付地」とは、自分が所有している土地の上に建物を建て、その建物を他人に貸した場合に、

その建物の敷地のうち自分の手元に残る権利の名称です。

一方、この場合に借り手が持つ権利のことを「借家人が有する権利」と呼びます。

賃貸借の目的となっている建物の敷地(=宅地)のうち

- 貸し手が持つ権利→貸家建付地

-

借り手が持つ権利→借家人が有する権利

という関係性です。

借り手の権利=借家人が有する権利は評価しない

「借家人が有する権利」でわかりやすいのは、

マンションの1室を借りている入居者がその敷地に対して持っている権利のことですね。

ただ、実際に賃貸物件に住んでいる方は想像していただきたいのですが、

これって自分の権利として意識したことはありますか?

ないですよね?(^^;

なので、借り手の権利(借家人が有する権利)については、通常は相続財産として評価はしません。

賃貸マンションに住んでいたり事務所や倉庫を借りている人が亡くなった場合でも、

その人が敷地に対して持っている権利は相続税の課税の対象にはならない、ということです。

(この辺りは建物の貸家評価と考え方は同じです)

ですので、以下、貸し手の権利(貸家建付地)の評価方法のみを解説していきます。

貸家建付地の相続税評価の方法とは?

では、そんな貸家建付地の計算方法はどうなっているのでしょうか?

算式を文章で表すと以下のようになります。

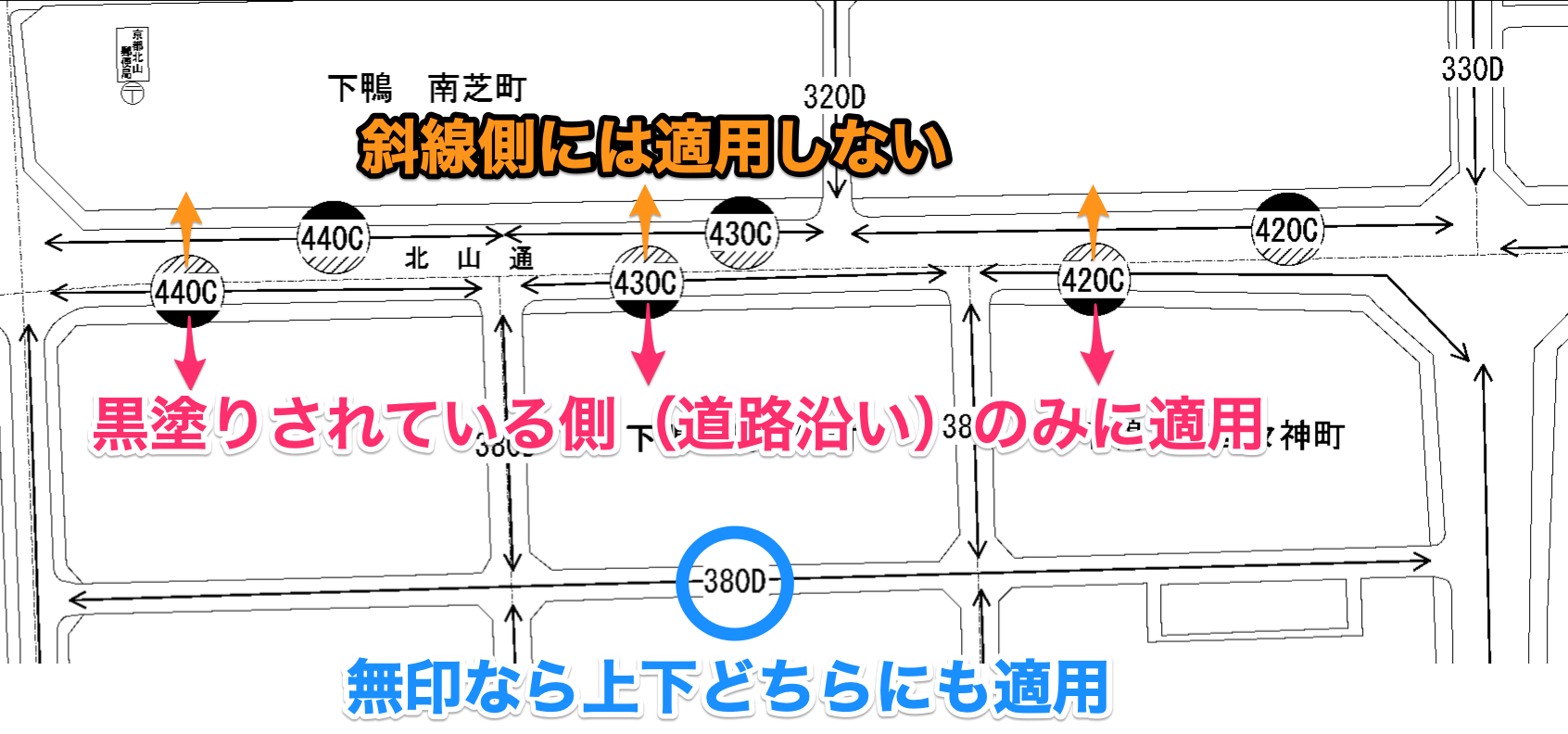

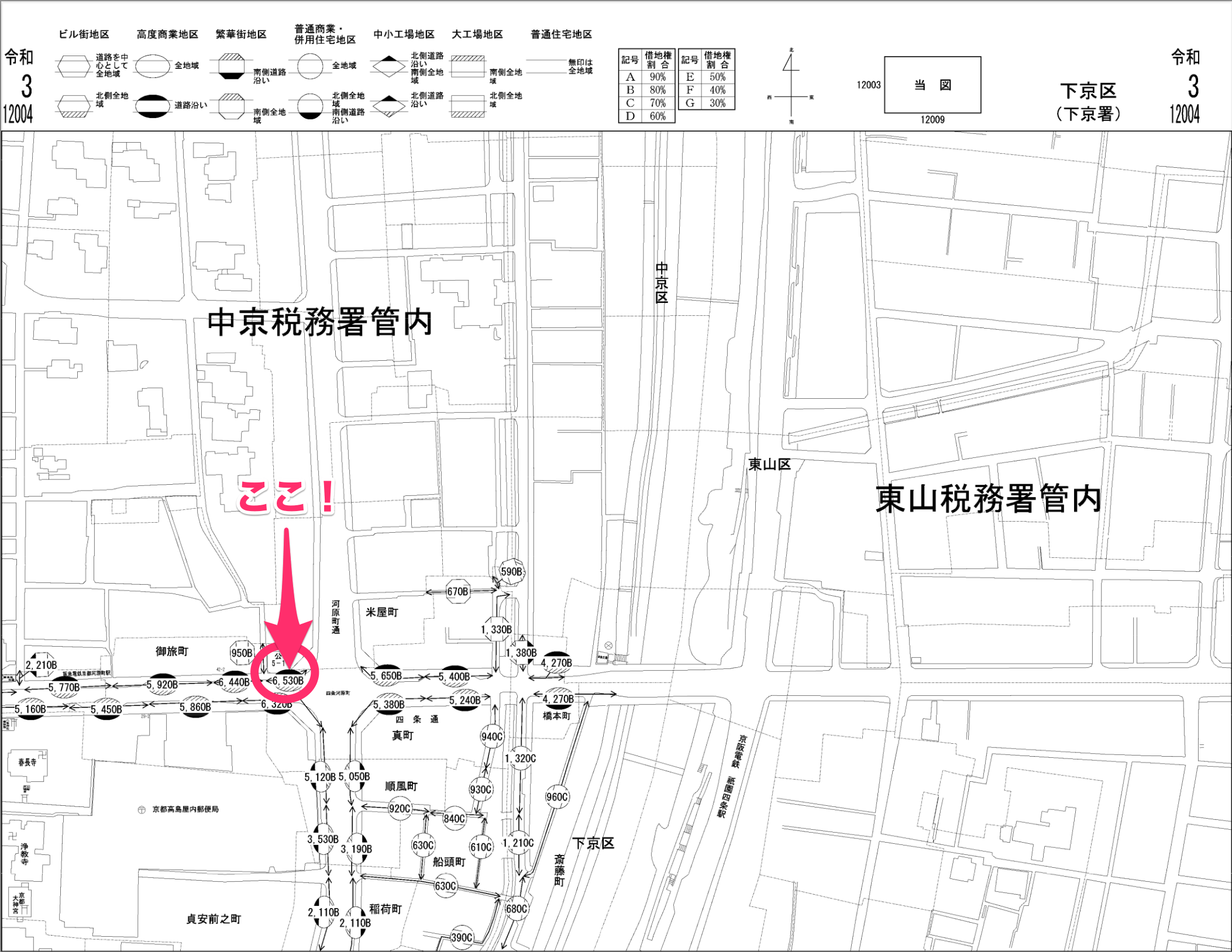

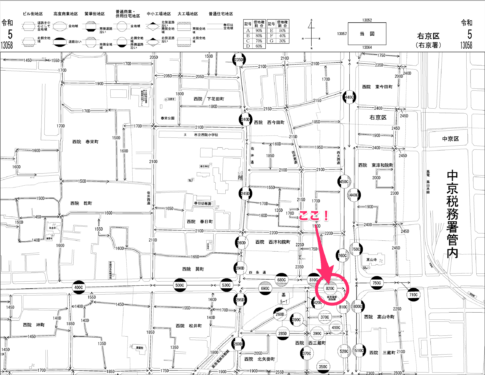

宅地全体の評価額(自用地評価額)×(1-借地権割合×借家権割合×賃貸割合)

文章だけではイメージが湧かないので、具体的な数字に当てはめてみましょう。

【例】自用地評価額が1億円、借地権割合が60%の宅地の上にある倉庫1棟(=賃貸割合は無視)を他人に貸している場合

100,000,000円×(1-0.6×0.3)=82,000,000円

借家権割合は全国どこでも0.3で固定なので、

借地権割合が60%なら18%(0.6×0.3=0.18)、70%なら21%(0.7×0.3=0.21)評価減できます。

貸宅地に比べたら知れてますが、

それでも、20%前後自用地評価額からの減額が可能になる、ということです。

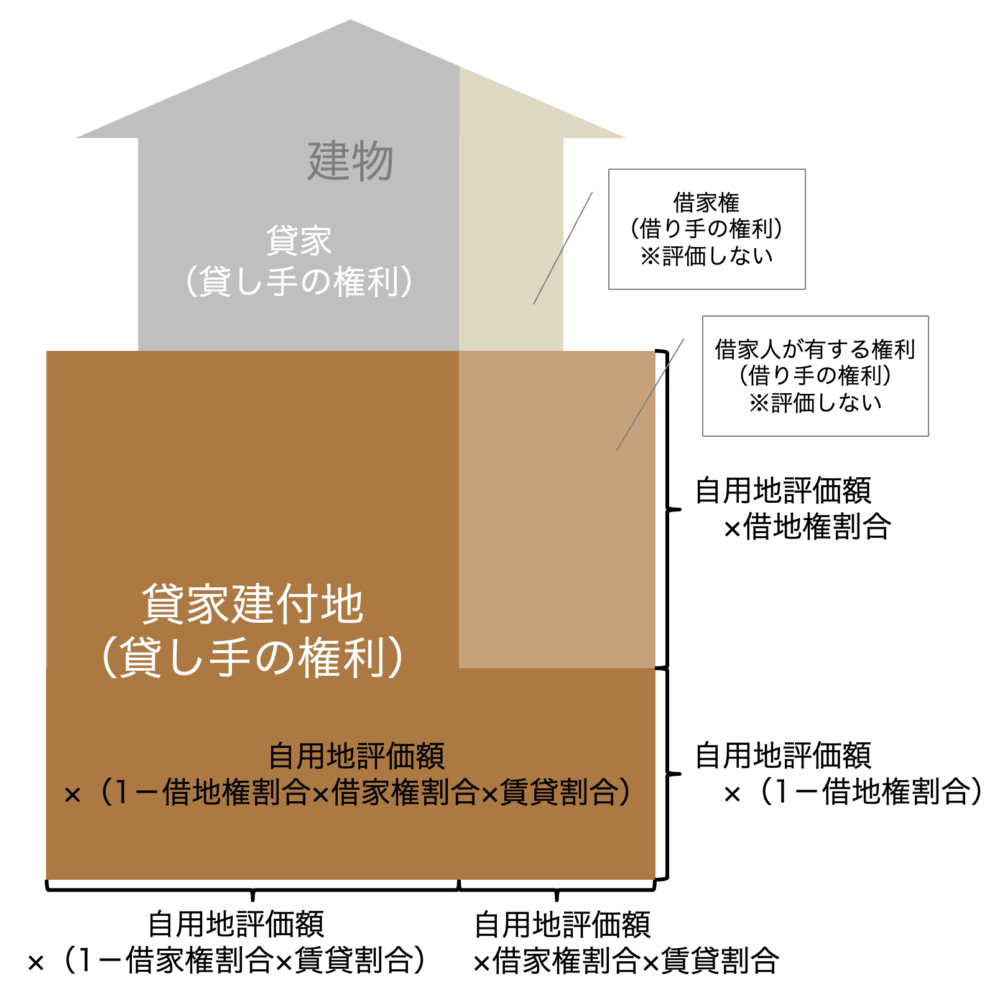

貸家建付地評価の考え方(イメージ図)

今回のケースでの宅地と建物の権利関係を図で表すと以下のようになります。

宅地と建物それぞれで貸し手と借り手、合計4つの権利が載っていますが、

先ほども書いたように、相続税の課税対象となるのは貸し手の権利(宅地は貸家建付地、建物は貸家)のみで、借り手の権利は評価しません。

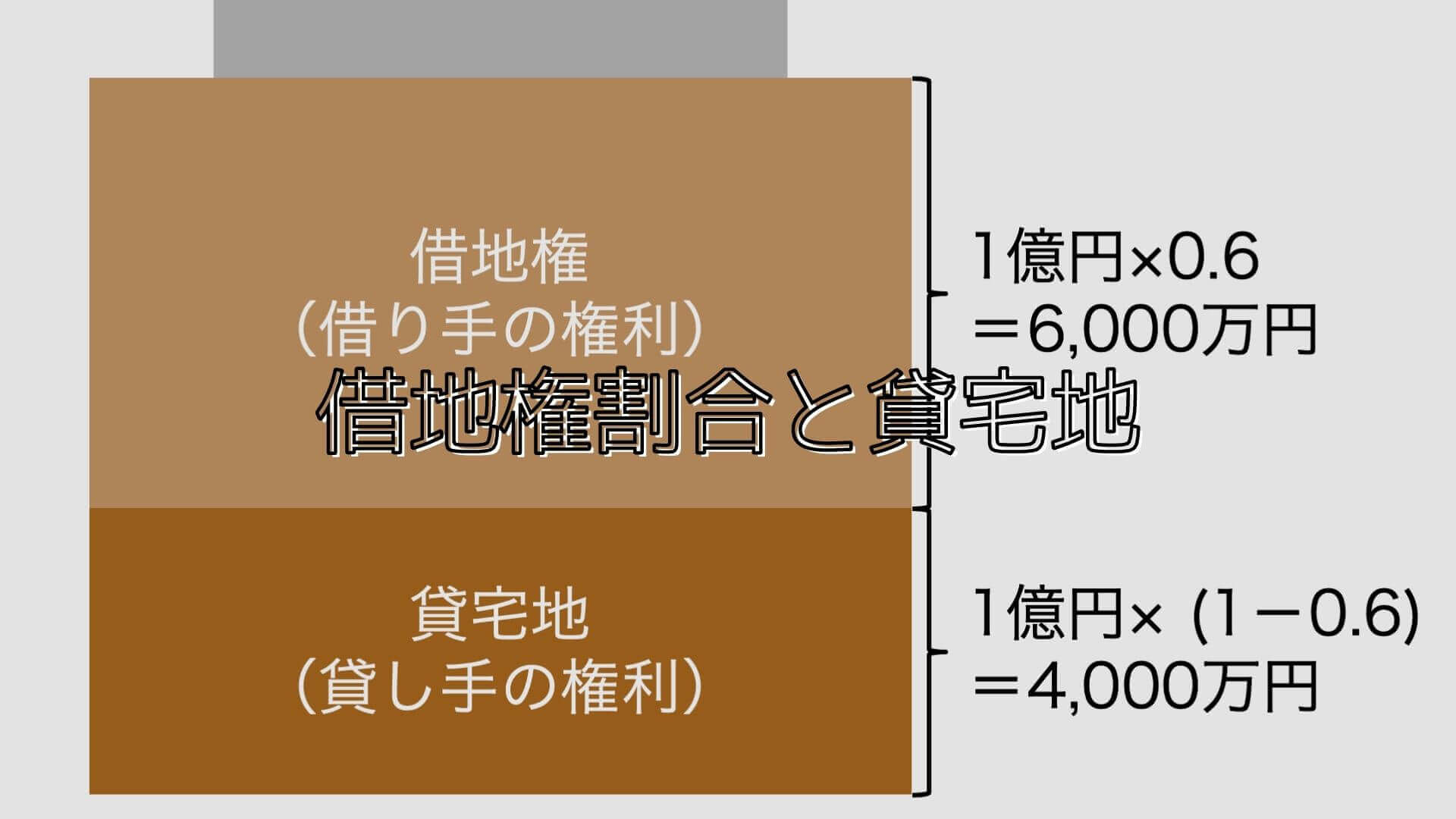

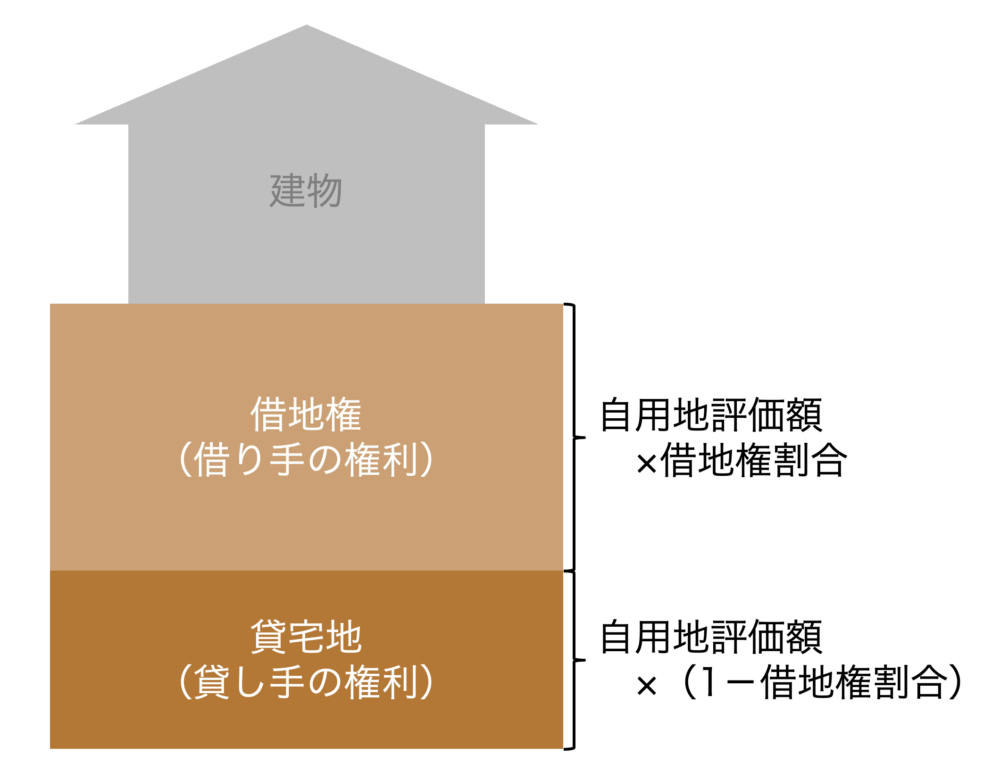

ちなみに貸宅地(宅地のみを賃貸した場合)は↓こんなイメージでした。

上の2つの図で何が違うのかと言えば、土地付き建物を一括で他人に貸している場合、

借り手は「借地権のうち借家権割合(約3割)に相当する権利(借地権割合×借家権割合×賃貸割合)だけを宅地についても持つ」ということ。

逆に言えば、貸し手は、実際は建物を貸しているだけなのに宅地についてもこれだけは引ける、ということです。

建物を貸すと、借り手は借地借家法という法律の保護下に入るので、

建物はもちろんその敷地についても、貸し手の使用収益権がいくらか制限されてしまいます。

なので、貸宅地評価まではいかなくても少しは評価を下げさせてあげよう、

という考え方から、このような評価方法が認められています。

賃貸割合は貸家建付地でも適用されます

なお、上に建っている建物がマンションやアパートなどの集合住宅で、

相続開始時にその一部の部屋が空室だった場合、

賃貸割合を使って貸家建付地評価を調整する(=空室部分は自用地評価となる)必要があるのは建物の場合と同じです。

先ほど紹介した算式の中でいうと、↓太文字の部分ですね。

宅地全体の評価額(自用地評価額)×(1-借地権割合×借家権割合×賃貸割合)

建物(貸家)の評価で使用する賃貸割合と全く同じ割合を貸家建付地評価でも使っていくこととなります。

これまた↓数字に当てはめてみると。

【例】自用地評価額が1億円、借地権割合が60%の宅地の上にあるマンション(全10室・各部屋50㎡)を他人に貸している場合

- 【マンションの全室が埋まっている場合】

100,000,000円×(1-0.6×0.3×500㎡/500㎡)=82,000,000円 -

【マンションの2室が空室である場合】

100,000,000円×(1-0.6×0.3×400㎡/500㎡)=85,600,000円

このように、空室がある方が評価額が上がる形となります。

賃貸割合については「建物(家屋・倉庫など)の相続税評価の方法【自用と貸家】」という記事の後半で詳しく解説していますので、気になる方はこちらもどうぞ。

以上、この記事では、

「宅地の上に建てた建物を他人に貸している場合の宅地=貸家建付地」の相続税評価の方法を解説してみました!

【関連記事】

- 【借地権と貸宅地】賃貸借している宅地の相続税評価の方法

- 貸家建付地は要件を満たせば「小規模宅地等の特例」の対象となります。

小規模宅地等の特例とは?要件や手続きをわかりやすく解説 - 相続税の路線価方式とは?市街地の宅地の評価方法を詳しく解説

- 相続税の倍率方式とは?倍率表の見方から計算方法まで徹底解説

わかりやすいアドバイスでお困りごとを解決します。

- 提供しているサービス

- 相続税や贈与税の申告が必要な方へ【全国対応可】

相続税・贈与税の申告 - 将来どれぐらい相続税がかかるか知りたい・相続対策をしたい方へ

相続税シミュレーション(相続税対策) - 単発のご相談もお受けしています

単発の税金相談

- 相続税や贈与税の申告が必要な方へ【全国対応可】

- 相続税や贈与税をテーマとした研修会の講師や執筆のご依頼もお受けできます。

(過去の実績は↑リンク先をどうぞ) - 事務所の特徴(強みや大切にしていること)